Блог компании Tickmill | "Непреднамеренная ложь" в китайской статистике

- 19 октября 2018, 13:50

- |

Сегодня в обзоре:

— Неудачный сентябрь для производственного сектора в Китае. Странный рост капвложений;

— PBOC разрабатывает схемы по выкупу плохих долгов.

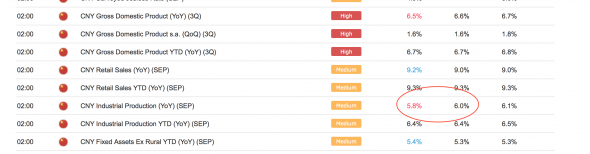

Макростатистика пять месяцев подряд подвергала сомнению устойчивость китайской экономики и шестой месяц не оказался исключением. Данные за сентябрь не смогли успокоить массы, в очередной раз подчеркнув, что пристрастие к кредитам быстро развиваются в дисфункцию производственного сектора:

Китайский ЦБ уже несколько раз проводил вербальные интервенции на этой неделе, но с небольшим успехом. Сегодня утром перед выходом данных PBOC поспешил заверить, что волатильность на финансовых рынках не соответствует «здоровому» состоянию экономики. По мнению регулятора, финансовые риски остаются под контролем.

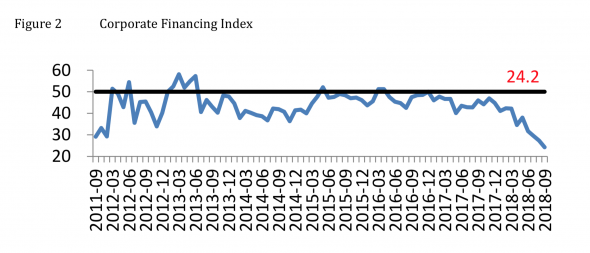

Вложения в основной капитал немного опередили прогнозы (+5.4%), и это несмотря на сжатие производства. Любопытна логика и прозорливость управленцев, которые делают инвестиции в момент, когда все катится кубарем вниз. Другой, неофициальный показатель корпоративного финансирования от CKGSB (http://english.ckgsb.edu.cn/wp-content/uploads/2018/03/CKGSB-Li-Wei-BCI-201809-EN.pdf) говорит о том, что фирмы столкнулись со снижением прибыли, продаж, сложностью в привлечении средств и поэтому урезали инвестиционные планы.

Различие официальных и неофициальных показателей может скрываться в работе с разными выборками. Вклад малого бизнеса очевидно меньше в официальные показатели, а крупные предприятия уже явно или неявно пользуются поддержкой государства. Получается, что при анализе экономических цифр нужно делать скидку на такую вот «управляемость» статистики. Но как известно кризис обычно поднимается с низов и уже затем охватывает верха. Достаточно вспомнить дефолт 98 в России, когда «челноки» в Китай первыми ощутили рост ставки кредита на валюту.

Поэтому показатели частных агентств сейчас могут быть наиболее актуальными для получения объективной оценки.

Судя по предложениям китайского ЦБ, опубликованным на сайте в пятницу, кампания по снижению финансового рычага в экономике откладывается в долгий ящик. Среди различных мер по наполнению ликвидности банками, интересна поддержка заемщиков, наиболее уязвимых к панике на фондовых рынках — тех, кто занял под обеспечение акциями. Для них предлагается разработать механизм обратного выкупа акций, то есть посредством уменьшения предложения на фондовом рынке снизить его влияние на корпоративных заемщиков. Простая и логичная мера. Но опять же при высоком моральном риске (чем и страдает система с высокой централизацией), это просто замена одного плохого долга на другой.

Планы ЦБ приободрили инвесторов, SHCOMP взлетел на 2.58%, отражая нападение на психологически важный уровень 2500.

Возвращение к масштабному стимулированию, как следствие, может привести к дальнейшему сокращению вложений Китая в американский долг. Отсюда можно предположить еще большие повышательные риски на доходности ГКО США и напряжение на фондовом рынке.

Для юаня прогноз однозначно негативный как следствие роста денежного предложения в экономике.

Новости тг-канал

Новости тг-канал