После перехода на PoS Ethereum столкнулся с прессингом со стороны американских регуляторов. По мнению SEC, предоставление пассивного дохода (стейкинга) наделяет монету статусом ценной бумаги. Это дало возможность надзорному органу обрушиться на криптовалютные биржи и финансовые компании с досудебной претензией о нарушении закона ценных бумаг. Для разрешения конфликта многие из них закрыли доступ к стейкингу и выплатили крупные штрафы.

Это не могло не сказаться на инвестиционной привлекательности альткоина, из-за чего в 2023 году он уступает Bitcoin в динамике на 12%.

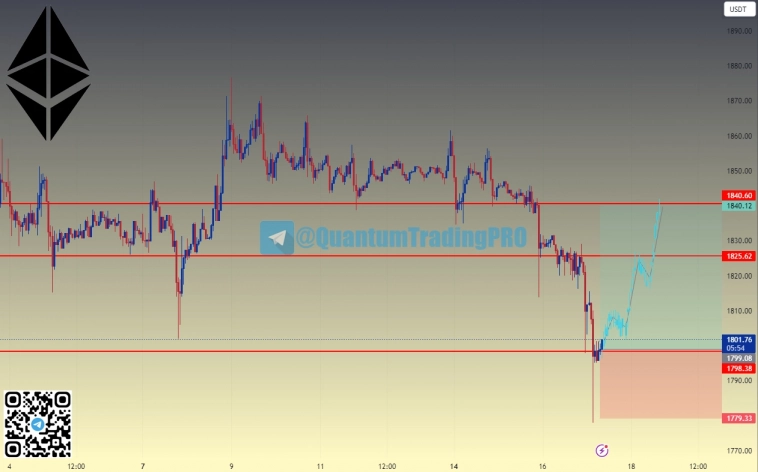

Источник изображения: криптовалютная биржа StormGain

Аналитическое агентство K33 Research предполагает, что скоро ситуация кардинально изменится, так как в октябре наступает крайний срок рассмотрения заявок на запуск ETF на Ethereum-фьючерсы.

Событие способно значительно подогреть интерес к альткоину. В 2021 году на ожиданиях от запуска аналогичного фонда для Bitcoin цена превысила $60 тыс.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций