центральный банк

Основные функции центрального банка:

- эмиссия денег

- рефинансирование банков

- регулирование деятельности банков и надзор

- банк правительства

- проведение денежно-кредитной политики

- управление золото-валютными резервами

- проведение валютной политики

- государственными

- акционерными

- смешанными

- создан союзом государств

Центральный банк играет роль банка банков — то есть:

- хранит обязательные резервы

- кредитует банки, предоставляя им ссуды

- выступает в качестве кредитора последней инстанции

- организует систему взаимозачетов обязательств

Основные центральные банки мира:

- Федеральная Резервная Система США, ФРС (Fed)

- Европейский Центральный Банк, ЕЦБ (ECB)

- Банк Англии (BoE)

- Банк Японии (BoJ)

- Швейцарский Национальный Банк (SNB)

- Банк Канады (BoC)

- Королевский Банк Австралии (RBA)

Статья не закончена. Чтобы добавить свою информацию, пишите в комментарии.

-

Ослабление рубля пока менее заметно сказывается на ценах на товары, чем обычно, однако может иметь отложенный эффект — ЦБ РФ

Ослабление рубля пока менее заметно сказывается на ценах на товары, чем обычно, однако может иметь отложенный эффект — ЦБ РФ

Эффект переноса ослабления курса рубля в цены пока менее заметен, чем обычно, за исключением отдельных товаров и услуг. «Тем не менее по мере дальнейшей активизации спроса и исчерпания сформированных запасов товаров накопленный эффект ослабления рубля может перенестись в цены в большем объеме», — отмечает Банк России.

Авто-репост. Читать в блоге >>> Брокеры пересчитают свой норматив достаточности капитала — ЦБ РФ

Брокеры пересчитают свой норматив достаточности капитала — ЦБ РФ

Профучастникам разрешат при расчете норматива достаточности капитала применять понижающий коэффициент риска для облигаций, направленных на финансирование проектов технологического суверенитета или структурной адаптации нашей экономики. Такой проект указания подготовил Банк России для общественного обсуждения.

Кроме того, профучастники не смогут использовать для покрытия кредитных и рыночных рисков заблокированные активы — их стоимость будет вычитаться из величины капитала.

Теперь предусматривается единый каскадный подход к выбору ставок для кредитного и рыночного риска. Если нет таких ставок, рассчитанных клиринговой организацией по облигациям, акциям и валюте, то профучастники должны применять корректирующие коэффициенты, которые устанавливает Банк России.

Норматив достаточности капитала определяется ежемесячно как отношение величины капитала к рискам с учетом корректирующего коэффициента и должен поддерживаться постоянно. С 1 октября 2022 года его минимальное значение составляет 8%.

Авто-репост. Читать в блоге >>> Внешний долг РФ во 2-м кв 2023г снизился на 7,1 млрд $ (-2%) до 347,65 млрд $, итого за 1-е полугодие снижение составило 33 млрд $ (-8,7%) — ЦБ РФ

Внешний долг РФ во 2-м кв 2023г снизился на 7,1 млрд $ (-2%) до 347,65 млрд $, итого за 1-е полугодие снижение составило 33 млрд $ (-8,7%) — ЦБ РФ

Внешний долг РФ во 2-м кв 2023г снизился на 7,1 млрд долларов (-2%) до 347,65 млрд долларов, итого за 1-е полугодие снижение составило 33 млрд долларов (-8,7%) — ЦБ РФ.

www.interfax.ru/business/911505

Авто-репост. Читать в блоге >>> Банк России выпустил июньский информационно-аналитический комментарий по денежно-кредитной политике

Банк России выпустил июньский информационно-аналитический комментарий по денежно-кредитной политике

Банк России выпустил июньский информационно-аналитический комментарий по денежно-кредитной политике. Ознакомиться с отчетом можно по ссылке:

cbr.ru/Collection/Collection/File/45134/DKU_2306-12.pdf

• В июне ставки денежного рынка и доходности ОФЗ выросли преимущественно на коротком и среднем участках в связи с изменением сигнала Банка России и изменением рыночных ожиданий по ставке на фоне усиления проинфляционных рисков.

• Приток рублевых средств населения в банки в мае несколько замедлился, оставаясь на высоких уровнях. Прирост средств сформировался в первую очередь за счет накопления средств на текущих счетах.

• В мае кредитная активность сохранялась на высоком уровне как в розничном, так и в корпоративном сегментах.

• Рост денежных агрегатов в мае ускорился, обеспеченный расширением кредитования. Вклад госрасходов в формирование денежного предложения был стабильным. Приросты денежных агрегатов в июне, по оперативным данным, увеличились за счет расширения кредитования при сохранении положительного вклада бюджетных операций.

Авто-репост. Читать в блоге >>> Максимальная средняя процентная ставка по вкладам среди ТОП-10 банков РФ в 1-й декаде июля составила - 7,83% — данные ЦБ РФ

Максимальная средняя процентная ставка по вкладам среди ТОП-10 банков РФ в 1-й декаде июля составила - 7,83% — данные ЦБ РФ

Максимальная средняя процентная ставка по вклада среди Топ-10 банков РФ в 1-й декаде июля составила — 7,83% — данные ЦБ РФ.

cbr.ru/press/pr/?file=638247632953503131BANK_SECTOR.htm

Авто-репост. Читать в блоге >>> Банк России планирует начать тестировать первые реальные операции с цифровым рублем в августе

Банк России планирует начать тестировать первые реальные операции с цифровым рублем в августе

Банк России планирует начать тестировать первые реальные операции с цифровым рублем в августе. Основные нормы закона о цифровом рубле вступят в силу с 1 августа 2023 года.

www.interfax.ru/business/

Авто-репост. Читать в блоге >>> Профицит счета текущих операций в 1-м полугодии снизился до 20,2 млрд $, сальдо текущего счета в июне перешло в отриц-ю область, дефицит = 1,4 млрд $ — оценка ЦБ РФ

Профицит счета текущих операций в 1-м полугодии снизился до 20,2 млрд $, сальдо текущего счета в июне перешло в отриц-ю область, дефицит = 1,4 млрд $ — оценка ЦБ РФ

Профицит счета текущих операций в 1-м полугодии снизился до 20,2 млрд $, сальдо текущего счета в июне перешло в отриц-ю область, дефицит = 1,4 млрд $ — оценка ЦБ РФ

Авто-репост. Читать в блоге >>> Профицит внешней торговли РФ во 2-м кв 2023 года снизился до 24.1 млрд $ (в 1-м кв = 30,2 млрд $) — оценка ЦБ РФ

Профицит внешней торговли РФ во 2-м кв 2023 года снизился до 24.1 млрд $ (в 1-м кв = 30,2 млрд $) — оценка ЦБ РФ

Профицит внешней торговли РФ во 2-м кв 2023 года снизился до 24.1 млрд $ (в 1-м кв = 30,2 млрд $) — оценка ЦБ РФ

Авто-репост. Читать в блоге >>> Новая схема обмана: мошенники стали приглашать людей на личный прием в Центробанк

Новая схема обмана: мошенники стали приглашать людей на личный прием в Центробанк

«Злоумышленники, которые представляются якобы сотрудниками Банка России, усовершенствовали эту распространенную мошенническую схему. Новая легенда обмана, которую преступники используют по всей стране, выглядит очень правдоподобно. Теперь они не только звонят гражданам от имени Центробанка, но еще и отправляют на электронную почту сообщения с приглашением на личный прием в Банк России», — говорится в сообщении Центробанка. " Персональное приглашение на личный прием — один из поводов вступить в контакт с потенциальной жертвой, вывести ее на доверительный диалог", — пояснил регулятор.

1prime.ru/society/20230710/841039293.html

Авто-репост. Читать в блоге >>> Слова «крипто» и «форекс» оказались наиболее часто встречающимися среди финансовых организаций, вызывающих подозрение у ЦБ

Слова «крипто» и «форекс» оказались наиболее часто встречающимися среди финансовых организаций, вызывающих подозрение у ЦБ

Список организаций с признаками нелегальной деятельности на финансовом рынке Банк России ведет уже два года. В него включаются компании с признаками финансовых пирамид, нелегальных кредиторов, нелегальных профессиональных участников рынка ценных бумаг (в том числе форекс-дилеров) и других.

Сейчас в список добавлены 10 063 организации, более 90% из которых уже удалены с рынка, а остальные находятся в процессе удаления.

Собрали несколько интересных фактов о списке и компаниях, которые в него входят.

📌 Самые «любимые» нелегалами домены верхнего уровня — .site, .pw, .club, .io, .fun, .cc

📌 В названиях проектов слово «крипто» (crypto) используется 228 раз

📌 Второе место среди названий — «форекс» (forex) — 127 упоминаний

📌 Часто упоминаются такие лжерегуляторы, как Центр Регулирования Финансовых Операций (ЦРФО), Центральный Орган Регулирования Финансов (ЦОРФ), Центр регулирования отношений на финансовых рынках (ЦРОФР)

Авто-репост. Читать в блоге >>> Необходимо решать разблокировку активов массового инвестора (среди тех, чьи средства заморожены - у 90% суммы до 100 тыс руб). Мне кажется, это будет справедливо - глава ЦБ Эльвира Набиуллина

Необходимо решать разблокировку активов массового инвестора (среди тех, чьи средства заморожены - у 90% суммы до 100 тыс руб). Мне кажется, это будет справедливо - глава ЦБ Эльвира Набиуллина

«Среди людей, чьи средства заморожены, — у 90% [из них] средства заморожены [на сумму] до ₽100 тыс. Решать прежде всего нужно проблему, на мой взгляд, массового инвестора, а потом, по мере возможности, дальше. Мне кажется, это будет справедливо», — сказала глава Банка России Эльвира Набиуллина.

t.me/selfinvestor

Авто-репост. Читать в блоге >>> ЦБ и профучастники рынка обсуждают вопрос создания облигаций с непостоянным купоном, привязанным к не меняющейся величине, в том числе - выручке компании — зампред ЦБ

ЦБ и профучастники рынка обсуждают вопрос создания облигаций с непостоянным купоном, привязанным к не меняющейся величине, в том числе - выручке компании — зампред ЦБ

ЦБ и профучастники рынка обсуждают вопрос создания облигаций с непостоянным купоном, привязанным к не меняющейся величине, в том числе — выручке компании — зампред ЦБ Владимир Чистюхин.

tass.ru/ekonomika/18209223

Авто-репост. Читать в блоге >>> ЦБ против продажи неквалифицированным инвесторам сложных финансовых и структурных продуктов, есть огромный незагруженный потенциал по максимально простым фининструментам

ЦБ против продажи неквалифицированным инвесторам сложных финансовых и структурных продуктов, есть огромный незагруженный потенциал по максимально простым фининструментам«Категорически против вовлечения неквалифицированных инвесторов и населения в такого рода (сложные финансово) продукты, и в структурные продукты… Мне кажется, у нас сейчас огромный недозагруженный потенциал по максимально простым финансовым инструментам», — сказал зампред ЦБ Владимир Чистюхин.

Источник: 1prime.ru/energy/

Авто-репост. Читать в блоге >>> Проинфляционные факторы с момента последнего заседания по ставке 9 июня усилились — зампред ЦБ Алексей Заботкин

Проинфляционные факторы с момента последнего заседания по ставке 9 июня усилились — зампред ЦБ Алексей Заботкин

«Проинфляционные факторы с момента последнего заседания по ставке 9 июня усилились», — сообщил зампред ЦБ Алексей Заботкин

Авто-репост. Читать в блоге >>> Появляется больше доверия, что Центральный банк не упустит инфляцию из-под контроля, и это отражается в том числе на динамике кредитования — Наибуллина

Появляется больше доверия, что Центральный банк не упустит инфляцию из-под контроля, и это отражается в том числе на динамике кредитования — Наибуллина

«Тем не менее, мы видим, что появляется больше доверия, что Центральный банк не упустит инфляцию из-под контроля, и это отражается в том числе на динамике кредитования», — заявила глава ЦБ Эльвира Нвбиуллина.

Авто-репост. Читать в блоге >>> Режим ДКП ЦБ РФ, таргетирование инфляции и плавающий курс - показывают свою эффективность как в спокойные времена так и в период структурной трансформации, который мы переживаем — Набиуллина

Режим ДКП ЦБ РФ, таргетирование инфляции и плавающий курс - показывают свою эффективность как в спокойные времена так и в период структурной трансформации, который мы переживаем — Набиуллина

«Мы приходим к выводу, что тот режим денежно-кредитной политики, таргетирование инфляции и плавающий курс, прежде всего, он показывает свою эффективность как в спокойные времена, так и в периоды острых шоков, так и в период структурной трансформации, который мы сейчас переживаем», — заявила глава ЦБ Эльвира Набиуллина.

1prime.ru/finance/20230706/841015691.html

Авто-репост. Читать в блоге >>> Доверие к денежно-кредитной политике с точки зрения широких масс, должно основываться примерно на том же доверии, что и наше доверие к гражданской авиации — зампред ЦБ Алексей Заботкин

Доверие к денежно-кредитной политике с точки зрения широких масс, должно основываться примерно на том же доверии, что и наше доверие к гражданской авиации — зампред ЦБ Алексей Заботкин

«Мы все летаем на самолетах, и, наверное, очень малая доля из нас понимает физику этого процесса, но тем не менее мы все равно на них летаем, хотя они тяжелее воздуха, веря в то, что человек, который ведет самолет, и те техники, которые его обслуживают, делают свою работу должным образом. В некотором смысле, доверие к ДКП (денежно-кредитной политике), с точки зрения широких масс, должно основываться примерно на том же доверии, что и наше доверие к гражданской авиации»,— отметил зампред ЦБ Алексей Заботкин.

Авто-репост. Читать в блоге >>> ЦБ не видит никаких рисков в ослаблении рубля — зампред ЦБ Ксения Юдаева

ЦБ не видит никаких рисков в ослаблении рубля — зампред ЦБ Ксения ЮдаеваЦБ не видит рисков финансовой стабильности из-за снижения курса рубля.

ЦБ РФ не видит необходимости в возврате обязательной продажи валютной выручки

www.interfax.ru/business/

Авто-репост. Читать в блоге >>> В ближайшие годы банкам целесообразно вернуться к накоплению буферов капитала в объеме, который позволит сохранить достаточность капитала на случай реализации новых шоков — ЦБ РФ

В ближайшие годы банкам целесообразно вернуться к накоплению буферов капитала в объеме, который позволит сохранить достаточность капитала на случай реализации новых шоков — ЦБ РФ

Опыт кризисов показал, что для эффективной реализации антикризисной политики важно, чтобы банки заблаговременно формировали запас капитала, в том числе в рамках проводимой макропруденциальной политики. Ее меры эффективно повлияли на ситуацию в 2020 г. особенно для СЗКО, а в 2022 г. – для широкого круга кредитных организаций.

Роспуск буферов является предпочтительной мерой антикризисного реагирования по сравнению с микропруденциальными послаблениями, поскольку это не создает искажений в оценке рисков и банковских нормативах.В ближайшие годы целесообразно вернуться к накоплению буферов капитала в объеме, который позволит сохранить достаточность капитала на случай реализации новых шоков. Для определения этого уровня банки могут проводить внутренние стресс-тесты, а Банк России – макропруденциальное стресс-тестирование. Кредитным организациям следует восстанавливать надбавки к капиталу по возможности с опережением графика Банка России.

Авто-репост. Читать в блоге >>> ЦБ РФ продлил с 1-го июля и до конца года возможность не раскрывать банками "чувствительную к санкционному риску информацию"

ЦБ РФ продлил с 1-го июля и до конца года возможность не раскрывать банками "чувствительную к санкционному риску информацию"

ЦБ РФ продлил с 1-го июля и до конца года возможность не раскрывать банками «чувствительную к санкционному риску информацию».

Между тем с 1 июля 2023 года банки и другие организации обязаны раскрывать информацию о существенных фактах по финансово-хозяйственной деятельности кредитной организации.

Источник: 1prime.ru/banks/20230701/840965853.html

Авто-репост. Читать в блоге >>> ЦБ ожидает снижения профицита торгового баланса относительно своего апрельского прогноза (117 млрд $)

ЦБ ожидает снижения профицита торгового баланса относительно своего апрельского прогноза (117 млрд $)

Апрельский прогноз ЦБ РФ на 2023-й год по профициту торгового баланса — 117 млрд долларов. (308 млрд долл годом ранее).

По словам директора департамента денежно-кредитной политики Банка России Кирилла Тремасова, импорт восстановился до уровней начала СВО, а экспорт в свете снижения цен на сырьевом рынке и уменьшения поставок, серьезно просел, что говорит в пользу снижения профицита торгового баланса.

1prime.ru/finance/20230630/840961853.html

Авто-репост. Читать в блоге >>> За май 2023 г выдано 580,5 млрд руб ипотечных кредитов (общий портфель 15,1 трлн руб), средневзвешенная ставка снизилась до 8,4% — ЦБ РФ

За май 2023 г выдано 580,5 млрд руб ипотечных кредитов (общий портфель 15,1 трлн руб), средневзвешенная ставка снизилась до 8,4% — ЦБ РФ

В мае 2023 года наблюдался рост активности ипотечных заемщиков. Кредитные организации в мае 2023 года предоставили 157,8 тыс. рублевых ИЖК на общую сумму 580,5 млрд рублей, что несколько выше апрельских значений (на 2,9 и 2,5% больше по количеству и объему соответственно).

Увеличение до 304,7 млрд рублей объема кредитов по программам государственной поддержки (+8,6% за месяц) продолжило обеспечивать основной объем кредитования на первичном рынке приобретения жилья.

В мае 2023 года отмечалось снижение средневзвешенной ставки по ИЖК на 0,12 п.п., до 8,40%.

Наибольший объем ИЖК был предоставлен заемщикам из Москвы, Московской и Тюменской областей.

cbr.ru/statistics/bank_sector/mortgage/Indicator_mortgage/0523/

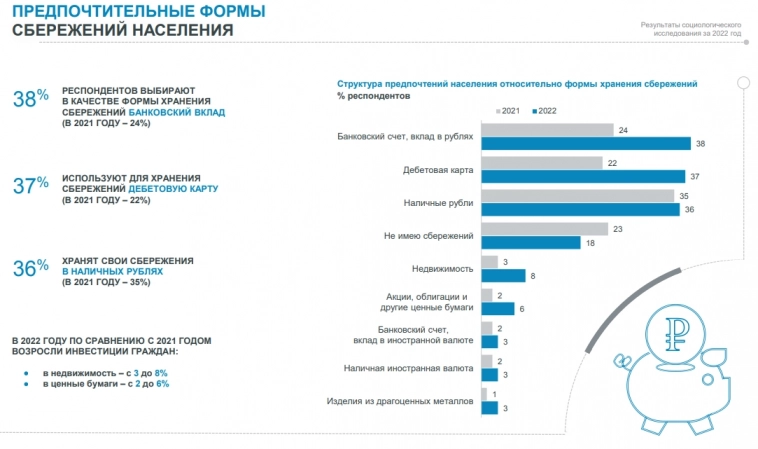

Авто-репост. Читать в блоге >>> Доля банковских вкладов в структуре предпочтений населения относительно формы хранения сбережений увеличилась в 2022-м г до 38% (вместо 24% в 2021-м)

Доля банковских вкладов в структуре предпочтений населения относительно формы хранения сбережений увеличилась в 2022-м г до 38% (вместо 24% в 2021-м)

Доля банковских вкладов в структуре предпочтений населения относительно формы хранения сбережений увеличилась в 2022-м г до 38% (вместо 24% в 2021-м).

cbr.ru/Collection/Collection/File/45106/results_2022.pdf

Авто-репост. Читать в блоге >>> ЦБ РФ не видит рисков в ослаблении рубля, но учтет динамику курса и ее влияние на инфляцию - зампред ЦБ Заботкин

ЦБ РФ не видит рисков в ослаблении рубля, но учтет динамику курса и ее влияние на инфляцию - зампред ЦБ Заботкин

ЦБ РФ не видит рисков в ослаблении рубля, но учтет динамику курса и ее влияние на инфляцию — зампред ЦБ Заботкин.

www.interfax.ru/business/

Авто-репост. Читать в блоге >>> Зампред ЦБ РФ на ближайшем заседании ожидает повышение ключевой процентной ставки

Зампред ЦБ РФ на ближайшем заседании ожидает повышение ключевой процентной ставки

Зампред ЦБ на ближайшем заседании ожидает повышение ключевой процентной ставки. «Мы видим, что баланс рисков все в большей степени смещен в сторону проинфляционную», — сказал зампред ЦБ Алексей Заботкин.

Источник: 1prime.ru/banks/20230628/840942517.html

Авто-репост. Читать в блоге >>>