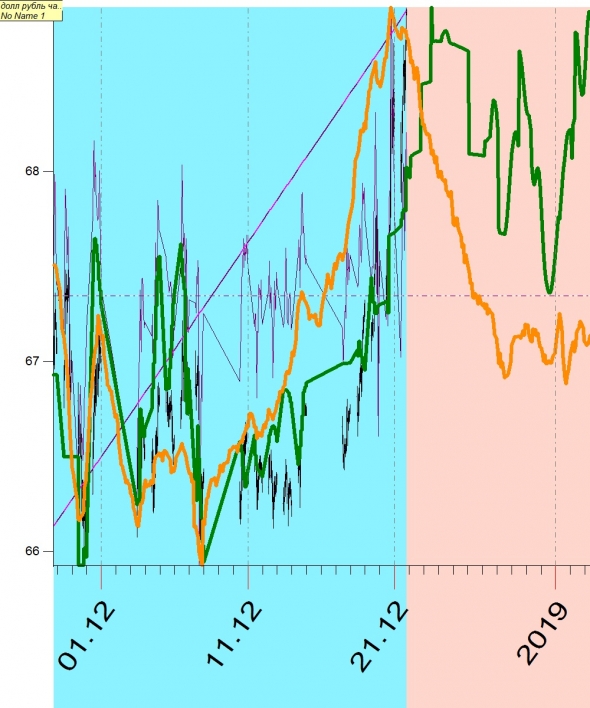

67-69 реально

читать дальше на смартлабе

Распространённым явлением в интернет-дискуссиях является сетование части людей на несправедливость ввозных пошлин, акцизов и прочих ограничений установленных государством для ряда товаров. Досадно некоторым потребителям от того, что не могут они реализовать на практике обращённые к ним призывы маркетологов. Лозунги «управляй мечтой» и «ты этого достоин» манят. И естественно вызывает раздражение невозможность претворить их в свою персональную реальность. Государство не дающее реализовать мечту воспринимается как злой родитель. Но подумаем здраво, а что государству остаётся делать, как наполнять бюджет если население все деньги добровольно выводит за рубеж покупая импорт?

Посмотрим на ситуацию с позиции «злого» государства. Долгие годы народ выводил деньги из собственной экономики покупая импортные товары и тем самым ронял рубль к другим валютам, снижая покупательную способность своих же собственных доходов. Центробанк долгое время искусственно поддерживая высокий курс рубля обеспечивал высокий уровень потребления, но и сокращал денежную массу циркулирующую в экономике. За это (сокращение денежной массы) власти справедливо ругали. Для бизнеса нужен дешевый рублёвый кредит. Но вот как его давать бизнесу если эти деньги попадая в руки людей в крайне короткий срок уйдут не на внутренний оборот и средства производства, а на, простите, понт: на айфоны с гэлаксями, да солярисы с камрями. Вот Бен Бернанке, предлагавший разбрасывать доллары с вертолёта, чётко понимал зачем он это предлагает. Стимулирование спроса простых американцев приводило к росту продажи американских же товаров, что не слабо так сгладило кризис 98го года.

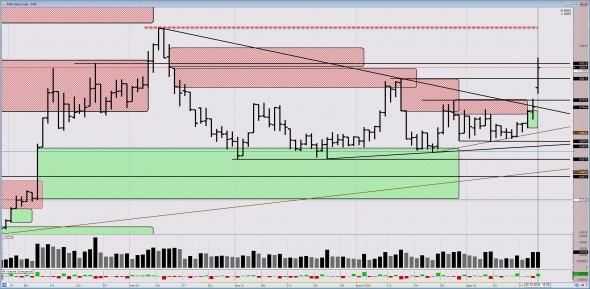

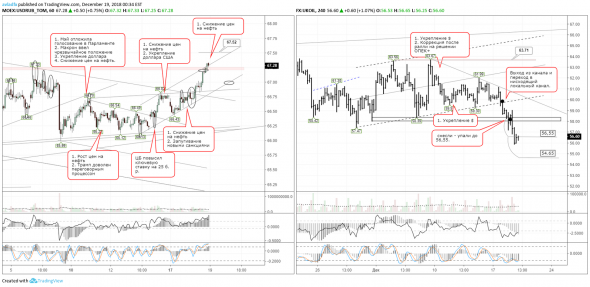

Дневной график:

Покупки. Спред большой, объём большой, прогресс и результат есть. Цена в зоне продаж, закрытие по типу 3. Сформировался пробой трендовых линий и горизонталей. Если посмотреть более широко то тест UT развития не дал и теперь очень высока вероятность слома самого UT.Так как цена закрылась ниже последней горизонтали то ожидание – продажи. Если продавцы себя покажут со слабой стороны, то продолжаем работать в лонг с целью обновления исторических хаёв.

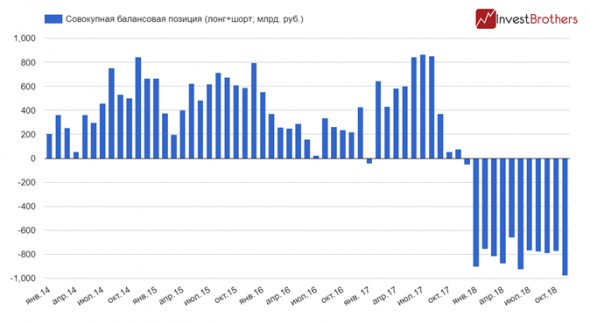

Согласно данным Банка России, к началу ноября совокупная чистая балансовая позиция кредитных организаций по американскому доллару составила 979,2 млрд рублей, что является абсолютным рекордом.

Напомним, что на протяжении всего нынешнего года российские банки делают ставку на укрепление рубля против доллара. Среднемесячный объем короткой позиции был равен 821 млрд, а предыдущий максимум был зафиксирован в мае 2018 г.

До нынешнего года кредитные организации предпочитали длинную позицию по доллару. Возможно, нынешняя уверенность банков вызваны высоким профицитом торгового баланса и отсутствием Банка России на валютном рынке.

Резюме

В связи с чем в конце прошлого года кредитные организации поменяли свою точку зрения на счет перспективы рубля к доллару не совсем понятно. Причем их мнение не пошатнулось даже после двух резких взлетов американской валюты.

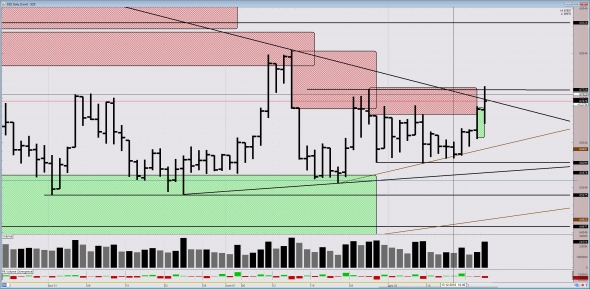

Дневной график:

Покупки. Спред средний, объём маленький, прогресса и результата нет. Цена в зоне продаж, закрытие по типу 3. Началось поглощение и есть предпосылки к смене тенденции. Если это случится, то новогоднее ралли вполне может состояться. Ожидание на сегодня продолжение поглощения продаж, но так как закрылись немного ниже ТЛ, то можем сначала откатиться немного вниз, а потом уже на штурм сопротивлений. Это уже будем смотреть по часу.

#ТРЕЙДИНГ — прогноз курса, цели, торговая стратегия на 20 декабря 2018 года.

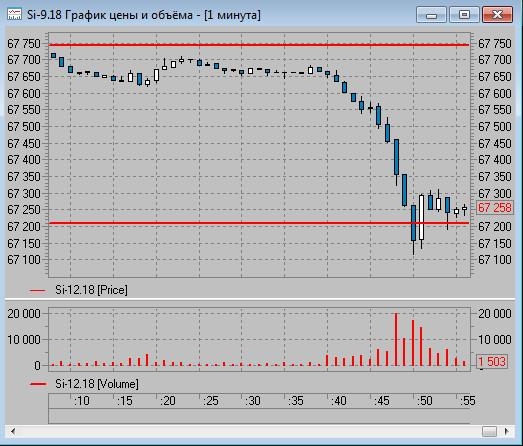

1. Фьючерс на #долларрубль (#Si-3.19)

Позиция: лонг

Ключевой уровень поддержки: 66780

Отложенные ордера:

Sell_Limit:

1/10 позиции – 69471

1/10 позиции – 69025

Buy_Limit:

1/10 позиции – 67365

1/10 позиции – 66981

https://www.tradingview.com/x/K04bJUMS/

2. Долларрубль спот (#USDRUB_TOM)

Позиция: лонг

Ключевой уровень поддержки: 65,17

Отложенные ордера:

Sell_Limit:

1/10 позиции – 68,67

1/10 позиции – 68,23

#Buy_Limit:

1/10 позиции – 66,58

1/10 позиции — 66,19

https://www.tradingview.com/x/ECh4JAdF/

3. Фьючерс на #еврорубль (#Eu-3.19)

Позиция: лонг

Ключевой уровень поддержки: 76354

Отложенные ордера:

#Sell_Limit:

1/10 позиции — 80105

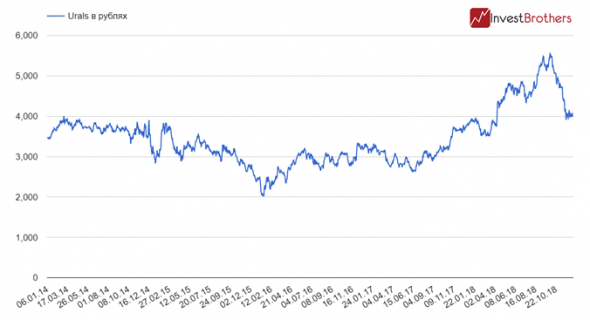

В свою очередь, средняя стоимость нефти марки Urals будет равна 63,4 долларам. Таким образом, для исполнения бюджета с профицитом в 1,8% к ВВП бочка «черного золота» должна будет стоить 4051 руб.

Примерно весь декабрь Urals торгуется вокруг отметки в 4000 руб., что полностью соответствует бюджету на 2019 г.

Кроме того, не стоит забывать, что в следующем году продолжится реализация национальных проектов, на которые планируется потратить порядка 1,7 трлн рублей, в 2019 г. эта сумма должна будет приблизиться к 1,9 трлн, а в 2020 — к 2,1 трлн.

Принимая во внимание мировую конъюнктуру, в следующем году Минфину вряд ли стоит надеяться на внешнего кредитора, поэтому объем размещения ОФЗ может быть невысоким. План ведомства по чистому внутреннему заимствованию в 2019 г. составляет 1,7 трлн рублей. Напомним, что в текущем году министерству еле удалось преодолеть планку в 1 трлн и это без учета погашения долгов.