Время для спекуляции на продаже доллара не идеальное. Оно просто неплохое. Открываем короткую позицию. Риски, будем считать, «весьма ограниченны».

#сделки #портфелиprobonds

@AndreyHohrin t.me/probonds

читать дальше на смартлабе

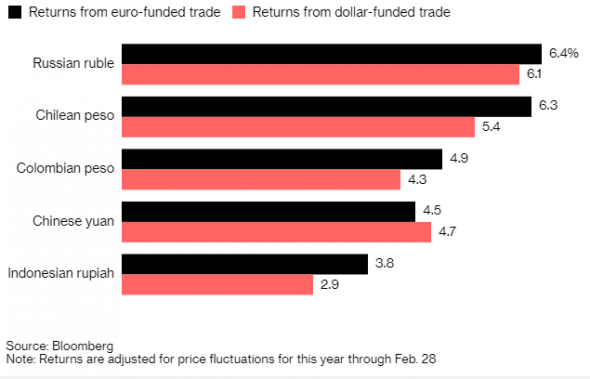

Южноафриканский ранд, турецкая лира и бразильский реал, возможно, и являются одними из аутсайдеров среди валют развивающихся рынков за последний месяц, но Morgan Stanley не оставляет надежды.

Разработанная банком модель VIRP, которая шлет сигналы к покупке и продаже на основании премии за волатильность и идиосинкратические (обусловленные генетически на неспецифические раздражители) риски, предлагает сохранять длинные позиции по этим валютам, а также по рублю, даже несмотря на то, что ралли активов развивающихся стран теряет обороты на фоне растущих геополитических рисков и сохраняющейся торговой напряженности между США и Китаем.

“Несмотря на недавнюю паузу в ралли EM, модель по-прежнему показывает предпочтение этом классу активов на фоне голубиной политики крупных центральных банков и ожиданий дальнейшего прогресса в торговом споре между Китаем и США",-написал в клиентской записке Андрес Хайме, Нью-Йоркский количественный стратег Morgan Stanley. “Мы признаем, что премия за риск EM была снижена, и для запуска второго этапа ралли в EM необходимо больше полагаться на более мягкий доллар.”Сигнальная модель Morgan Stanley рекомендует покупать рубль и аутсайдеров рынка EM

05.03.19 08:26

Разработанная банком Morgan Stanley модель VIRP, которая выдает сигналы к покупке и продаже валюты с учетом премии за волатильность, рекомендует сохранить длинные позиции в развивающихся валютах.

Ралли активов Emerging Markets замедляется на фоне геополитических рисков и пока еще сохраняющейся напряженности между США и Китаем. Однако модель VIRP утверждает, что нужно оставаться в лонгах по рублю, турецкой лире и южноафриканскому рэнду.

Модель по-прежнему предпочитает этот класс активов на фоне голубиной позиции ведущих Центральных банков и сохраняющихся на рынке позитивных ожиданий относительно результата переговоров между США и Китаем, объясняет квантовый стратег Morgan Stanley Андрес Хайме.

Вторая фаза восходящего движения в активах развивающихся рынков будет зависеть от факта ослабления курса доллара США, подчеркнул эксперт.

www.profinance.ru/news/2019/03/05/brau-signalnaya-model-morgan-stanley-rekomenduet-pokupat-rubl-i-autsajderov-rynka-em.html

читать дальше на смартлабе

Константин Бушуев, начальник отдела анализа рынков «Открытие Брокер»

Сегодня стало известно, что Министерство финансов России планирует с 7 марта вновь увеличить объём покупок валюты на открытом рынке в рамках бюджетного правила с 9,7 млрд до 15,5 млрд рублей в день. Учитывая отложенные 3-летние покупки валюты Банком России, можно говорить о росте совокупных интервенций ЦБ и Минфина с 7 марта с 12,5 до 18,3 млрд рублей в день.

В условиях стабильности российского баланса услуг, балансов первичных и вторичных доходов, факторы счёта текущих операций, движения средств по финансовому счёту и накопления резервов продолжают оставаться центральными для курсообразования. Упрощённо можно говорить о том, что центральным фактором для курса рубля становится рисковый спред по России, в то время как благоприятное для курса влияние растущих цен на нефть с некоторым лагом нейтрализуется покупками валюты со стороны Минфина и ЦБ в рамках бюджетного правила, а также восстановления резервов денежного регулятора.

Мысли вслух о валюте всех бумаг — рубле...

Приветствую вас!

Моё мнение, пора всерьёз закупаться в паре USD/RUR

Фундаментальные причины: глобальная беспомощность цб и всех экономистов, продолжающийся экономический провал/пропасть, разговоры с белорусами о фактически поглощении страны. А так же падение золота, нефти и я предполагаю полетит и фонда, всё это не даст возможности цб рф даже хэджировать средства.

Я конечно не Демура, но настроение пессимипистическое )))

Всем успехов!

Спасибо за внимание

читать дальше на смартлабе

РФПИ ждет снижения курса доллара к рублю ниже 65, а Финам роста до 67-68

26.02.19 15:24

Эксперты по-разному оценивают важность внутренних и внешних факторов, поэтому одни ждут роста курса рубля, а другие — его снижения.

В РФПИ не считают вчерашний обвал цен на нефть важным событием для российской валюты. Единственным внешним фактором, способным серьезно повлиять на динамику курса рубля, остаются санкционные риски, пишут эксперты компании.

В то же время сезонность является для российской валюты явным бычьим фактором. По данным РФПИ, в последние 10 лет курс доллара к рублю снижался в марте в среднем на 2.6%, при этом разброс изменения цен составил от -11% до +1.7%. Учитывая неопределенность на санкционном фронте и покупку валюты Банком России, значение фактора сезонности, несомненно, снижается, но полностью не исчезает.

Главный экономист РФПИ Дмитрий Полевой полагает, что при прочих равных, т. е. без усиления санкционных рисков, курс доллара к рублю имеет все шансы снизиться в область 64.50-65.

читать дальше на смартлабе

Марэк, ошибка 404 при попытке открыть статью

SkyT33,

РФПИ ждет снижения курса доллара к рублю ниже 65, а Финам роста до 67-68

26.02.19 15:24

Эксперты по-разному оценивают важность внутренних и внешних факторов, поэтому одни ждут роста курса рубля, а другие — его снижения.

В РФПИ не считают вчерашний обвал цен на нефть важным событием для российской валюты. Единственным внешним фактором, способным серьезно повлиять на динамику курса рубля, остаются санкционные риски, пишут эксперты компании.

В то же время сезонность является для российской валюты явным бычьим фактором. По данным РФПИ, в последние 10 лет курс доллара к рублю снижался в марте в среднем на 2.6%, при этом разброс изменения цен составил от -11% до +1.7%. Учитывая неопределенность на санкционном фронте и покупку валюты Банком России, значение фактора сезонности, несомненно, снижается, но полностью не исчезает.

Главный экономист РФПИ Дмитрий Полевой полагает, что при прочих равных, т. е. без усиления санкционных рисков, курс доллара к рублю имеет все шансы снизиться в область 64.50-65.

читать дальше на смартлабе

Марэк, ошибка 404 при попытке открыть статью

РФПИ ждет снижения курса доллара к рублю ниже 65, а Финам роста до 67-68

26.02.19 15:24

Эксперты по-разному оценивают важность внутренних и внешних факторов, поэтому одни ждут роста курса рубля, а другие — его снижения.

В РФПИ не считают вчерашний обвал цен на нефть важным событием для российской валюты. Единственным внешним фактором, способным серьезно повлиять на динамику курса рубля, остаются санкционные риски, пишут эксперты компании.

В то же время сезонность является для российской валюты явным бычьим фактором. По данным РФПИ, в последние 10 лет курс доллара к рублю снижался в марте в среднем на 2.6%, при этом разброс изменения цен составил от -11% до +1.7%. Учитывая неопределенность на санкционном фронте и покупку валюты Банком России, значение фактора сезонности, несомненно, снижается, но полностью не исчезает.

Главный экономист РФПИ Дмитрий Полевой полагает, что при прочих равных, т. е. без усиления санкционных рисков, курс доллара к рублю имеет все шансы снизиться в область 64.50-65.

читать дальше на смартлабе