| Число акций ао | 37 млн |

| Номинал ао | 5 руб |

| Тикер ао |

|

| Капит-я | 596,4 млрд |

| Выручка | 198,1 млрд |

| EBITDA | 60,7 млрд |

| Прибыль | 30,4 млрд |

| Дивиденд ао | – |

| P/E | 19,6 |

| P/S | 3,0 |

| P/BV | 3,0 |

| EV/EBITDA | 11,5 |

| Див.доход ао | 0,0% |

| Акрон Календарь Акционеров | |

| 29/05 ГОСА по дивидендам за 2024 год | |

| Прошедшие события Добавить событие | |

Акрон акции

-

«ВТБ Капитал» повысил рекомендацию для акций Акрона до «покупать» и оценку на 9%

«ВТБ Капитал» повысил рекомендацию для акций Акрона до «покупать» и оценку на 9%

Акрон остается дорогим — Атон

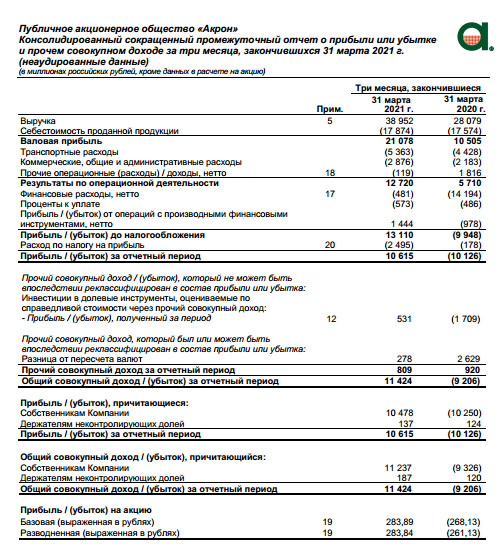

Акрон: обзор финансовых результатов за 1К21

Выручка выросла до 39.0 млрд руб. (+39% г/г), EBITDA — до 15.7 млрд руб. (+116% г/г), а рентабельность EBITDA показала существенный рост до 40% против 26% в 1К20. Компания отчиталась о чистой прибыли в размере 10.6 млрд руб. (против убытка в 10.1 млрд руб. в 1К20). Чистый долг в долларовом выражении снизился до $1.31 млрд на конец 1К21 с $1.35 млрд на конец прошлого года, а соотношение чистый долг/EBITDA упало до 2.2x (с 2.8x). Компания ожидает, что в последующие периоды долговая нагрузка будет и далее снижаться. Она также отмечает сохраняющийся сильный спрос на свою продукцию во 2К21 и сохраняет осторожный оптимизм относительно текущих рыночных условий.

Сильные результаты компании за 1К21 совпали с ожиданиями рынка и были поддержаны уверенными показателями продаж, ростом долларовых цен на удобрения (карбамид FOB Балтика +50% г/г), а также ослаблением рубля. Акрон остается дорогим, торгуясь с консенсус-мультипликатором EV/EBITDA 2021П 8.3x против 7.0x у Yara, несмотря на существенно более низкую ликвидность. Мы подтверждаем наш рейтинг НЕЙТРАЛЬНО.

Атон

Авто-репост. Читать в блоге >>>

stanislava, поразительно просто

EV/EBITDA 2021П 8.3x

консенсус у них такой видать. притом что EV/ LTM EBITDA уже 7.8, а остальные кварталы наврядли хуже 20-го года будут Акрон останется сильной дивидендной историей - Промсвязьбанк

Акрон останется сильной дивидендной историей - Промсвязьбанк

Группа Акрон представила финансовые результаты по МСФО за 1 кв. 2021 года

В 1 кв. 2021 года выручка Акрона выросла на 39% г/г, до 38,95 млрд руб., EBITDA – в 2 раза г/г, до 15,7 млрд руб. Чистая прибыль составила 10,6 млрд руб. против убытка годом ранее.

Высокие цены на удобрения вкупе с неплохими операционными результатами в 1 кв. 2021 года оказали позитивное влияние на финансовый результат Группы. Ожидаем небольшую корректировку цен на удобрения к концу года. Полагаем, что бумага останется сильной дивидендной историей. Рекомендуем «держать», целевой уровень 6638 руб. за акцию.

Промсвязьбанк

Авто-репост. Читать в блоге >>> «Высокие цены на удобрения вкупе с неплохими операционными результатами по МСФО за первый квартал 2021 года оказали позитивное влияние на финансовый результат группы „Акрон“. Ожидаем небольшую корректировку цен на удобрения к концу года. Полагаем, что бумага останется сильной дивидендной историей. Рекомендация — »держать", целевой уровень — 6638 рублей за штуку", — указывают эксперты ПСБ.

«Высокие цены на удобрения вкупе с неплохими операционными результатами по МСФО за первый квартал 2021 года оказали позитивное влияние на финансовый результат группы „Акрон“. Ожидаем небольшую корректировку цен на удобрения к концу года. Полагаем, что бумага останется сильной дивидендной историей. Рекомендация — »держать", целевой уровень — 6638 рублей за штуку", — указывают эксперты ПСБ.

Акрон остается дорогим - Атон

Акрон остается дорогим - Атон

Акрон: обзор финансовых результатов за 1К21

Выручка выросла до 39.0 млрд руб. (+39% г/г), EBITDA — до 15.7 млрд руб. (+116% г/г), а рентабельность EBITDA показала существенный рост до 40% против 26% в 1К20. Компания отчиталась о чистой прибыли в размере 10.6 млрд руб. (против убытка в 10.1 млрд руб. в 1К20). Чистый долг в долларовом выражении снизился до $1.31 млрд на конец 1К21 с $1.35 млрд на конец прошлого года, а соотношение чистый долг/EBITDA упало до 2.2x (с 2.8x). Компания ожидает, что в последующие периоды долговая нагрузка будет и далее снижаться. Она также отмечает сохраняющийся сильный спрос на свою продукцию во 2К21 и сохраняет осторожный оптимизм относительно текущих рыночных условий.

Сильные результаты компании за 1К21 совпали с ожиданиями рынка и были поддержаны уверенными показателями продаж, ростом долларовых цен на удобрения (карбамид FOB Балтика +50% г/г), а также ослаблением рубля. Акрон остается дорогим, торгуясь с консенсус-мультипликатором EV/EBITDA 2021П 8.3x против 7.0x у Yara, несмотря на существенно более низкую ликвидность. Мы подтверждаем наш рейтинг НЕЙТРАЛЬНО.

Атон

Авто-репост. Читать в блоге >>> Обзор Акрон: финансовые результаты за I кв. 2021 г. по МСФО

Обзор Акрон: финансовые результаты за I кв. 2021 г. по МСФО— Выручка: 38,9 млрд руб. (+39% г/г)

— EBITDA: 15,7 млрд руб. (+116% г/г)

— Чистая прибыль: 10,6 млрд руб. (против убытка 10,1 млрд руб. в I кв. 2020 г.)

Группа Акрон опубликовала консолидированные финансовые отчеты по МСФО за I кв. 2021 г. Компания увеличила выручку до 38,9 млрд руб. При сопоставлении с I кв. 2021 г. рост составил 39%. Улучшение показателя обусловлено рядом факторов, к числу которых относят увеличение на 6% продаж продукции компании, а также повышение цен на удобрения в валюте и ослабление российского рубля по отношению к доллару на 12%. За I кв. 2021 г. компания произвела на 4% больше минеральных удобрений, чем годом ранее. Продажи за квартал превысили аналогичный показатель в 2020 г. на 6%.

По EBITDA компания демонстрирует более, чем двукратный рост при сравнении с I кв. 2020 г. Вместо 7,3 млрд руб. годом ранее, в первые 3 мес. 2021 г. показатель составил 15,7 млрд руб. Рост в рублях составил 116%, в долларах – 93%. Рентабельность по EBITDA поднялась с 26% до 40%. Позитивной динамике способствовало общее повышение мировых цен на карбамид в период с января по март 2021 г. на фоне сезонного увеличения спроса в западных странах и ограничений по экспорту КНР. В балтийских странах цены достигли максимальных уровней за последние 7 лет.

Авто-репост. Читать в блоге >>> Чистая прибыль «Акрона» по МСФО за 1 кв 2021 г. составила 10,6 млрд.р., против убытка 10,1 млрд. в предыдущем году.

Чистая прибыль «Акрона» по МСФО за 1 кв 2021 г. составила 10,6 млрд.р., против убытка 10,1 млрд. в предыдущем году.

Выручка увеличилась на 38,7% до 38,952 млрд. против 28 млрд. годом ранее. Рост выручки обусловлен тем, что в 1 квартале Акрон вышел на исторический рекорд, отгрузив 6.4 млн.т. удобрений. Тем более, что цены на удобрения показали бурный рост, которому способствовал ряд факторов, среди которых высокий сезонный спрос в Европе и США, ограниченный объем карбамида, доступного для экспорта из Китая, рост мировых цен на газ и рекордные цены на зерновые культуры

Чистый долг 99,6 млрд. (+24,5%). По данному показателю Акрон проигрывает своему конкуренту Фосагро.

EBITDA 15,7 млрд. (рост более чем в 2 раза).

Активы стабильно растут. Успешно реализуется проекты по модернизации и увеличению производственных мощностей в Нижнем Новгороде и Смоленской области. В этом году реализация инвест.программы в отношении проекта «Карбамид 6+» выходит на финальную стадию строительства. В 1-м квартале 2021 года на капитальные вложения было направлено 44 млн. долл.

Акрон сейчас стал дорогим, но выглядит как компания роста. Его экспортная составляющая, на фоне девальвации рубля, пока вносит хороший вклад в EBITDA. Но она же и уязвима, так как подвержена санкционным рискам. Комментарии по рынку акций: Акрон, РусАгро, Аэрофлот

Комментарии по рынку акций: Акрон, РусАгро, АэрофлотФинансовые результаты Акрона за I кв. 2021 г. по МСФО. Выручка компании за отчётный период выросла на 39% по сравнению с I кв. 2020 г. – до 38,9 млрд руб. Чистая прибыль составила 10,6 млрд руб. против убытка в размере 10,1 млрд руб. годом ранее.

Результаты Акрона вышли в рамках наших ожиданий, рост показателей связан с положительной динамикой цен на удобрения на фоне повышенного спроса в связи с сезонностью. Кроме этого, на рост чистой прибыли положительное виляние оказала валютная переоценка из-за динамики российского рубля. Подробнее разбор финансовых показателей смотрите здесь. #AKRN

Финансовые результаты РусАгро за I кв. 2021 г. по МСФО. Выручка компании увеличилась на 52% по сравнению с аналогичным периодом прошлого года – до 49,9 млрд руб. Чистая прибыль РусАгро выросла на 115% – до 6,5 млрд руб.

Авто-репост. Читать в блоге >>> Акрон опубликовал отчет по МСФО за 1 квартал 2021 года

Акрон опубликовал отчет по МСФО за 1 квартал 2021 года

Выручка увеличилась на 32,7%, до 39 млрд рублей по сравнению с аналогичным периодом 2020 года.

EBITDA выросла в 2,2 раза, до 15,7 млрд рублей.

Чистый долг изменился незначительно. В долларовом эквиваленте данный показатель снизился на 3%.

Чистая прибыль группы Акрон по МСФО в первом квартале 2021 года составила 10,6 млрд рублей против убытка годом ранее. В принципе, после успешных прогнозов на основе операционных или рсбу отчетов, остается лишь проверить нет ли каких-то сильных упущение и уточнить циферки. Да поискать что-нибудь интересное.

В принципе, после успешных прогнозов на основе операционных или рсбу отчетов, остается лишь проверить нет ли каких-то сильных упущение и уточнить циферки. Да поискать что-нибудь интересное.

Итак, по выручке всё понятно 39 ярдов за квартал (!), +39% к 1кв20. Помог рост цен, ослабление рубля и +6% органического роста в объемах продаж. Отмечу, что в 21-м году ожидаются вводы дополнительных мощностей. Фактор органического роста будет присутствовать и в последующие периоды.

EBITDA и вовсе удвоилась. +116% до 15.7 ярдов за квартал. Долларовые цены растут, маржинальность растет. Отмечу, что небольшой рост себестоимости есть и обусловлен а) индексацией зарплат б) валютными зарплатами (оказывается, частично есть и такие).

Уровень рентабельности по EBITDA вырос до 40% с 26% за аналогичный период 2020 года. — опять же, спасибо росту цен: он все-таки существенно обгоняет 2% рост себестоимости. Напомню, что в удачный 18-й год, рентабельность 34%, а в топовый 15-й — и вовсе 45%.

чистый долг/LTM EBITDA снизился до 2,. в рублевом или 2.2 в долларовом эквиваленте. На конец 20-го года был 2.8; снижение более чем заметное. Почему только от выбора валюты этот коэффициент может зависеть в упор не понимаю...

Прибыль за период 10.6 ярдов, общий совокупный доход — 11.4 ярда (туда еще включена переоценка инвестиций в польскую grupa azoty)

Отмечу, что я постоянно упоминаю, что на ЧП ориентироваться не очень корректно — ибо есть валютная переоценка. В 1кв21: было 12.7 ярдов операционной прибыли, 0.5 ярдов расходов по процентам, а также две волатильные величины: собственно валютная переоценка на 0.6 ярда расходов и прибыль от хеджа на 1.4 ярда. Итого «стабильных» 12.2 ярда операционной прибыли. Т.о. без учета прибылей или убытков от валютных колебаний (и соответственно хеджей) компания генерит более 10 ярдов прибыли за квартал после уплаты налогов.

Скоро годовое собрание и небольшие годовые дивы в 30р, но следует учесть, что компания ориентируется на стабильность дивидендов за календарный год, а не по итогам какого-то года. Так что ближе к концу 21го года ждут хорошие дивиденды. Обещают направлять не менее $200M в год.

P.S. Прогноз на год давать еще рановато, но судя по динамике цен на основные виды продукции средняя цена за 2й квартал будет не меньше, чем за 1й. А значит можно ожидать такого же (если не лучше) отчета за 2й квартал. Кроме того, все идет к тому, что показатель долг/ебитда станет меньше 2х уже к отчету за 1е полугодие

Акрон отчитался за 1 квартал 21, коротко:

— операционно прибавили на 4% до 2035 тыс. тонн удобрений;

— цены на удобрения при этом выросли на 24-73% (в зависимости от вида) в долларах, что не могло не сказаться на показателях компании;

— выручка выросла на 39% г/г до 39 млрд рублей (в долларах рост на 24%);

— EBITDA вырос на 116% г/г до 15.7 млрд рублей;

— чистая прибыль 10.6 млрд рублей против убытка годом ранее.

— чистый долг практически не изменился — 99.4 млрд рублей.

Капитализация компании 221 млрд рублей, не сказать, что и дешево по текущим. Но учитывая тенденции к росту удобрений и вечную девальвацию, Акрон выглядит не самым плохим вариантом. За последний год цена компании топталась на одном месте.

Олег Кузьмичев, 284р прибыли на акцию в квартал. Условно 1000р прибыли за год при цене 6000 — это не дешево разве?

zzznth, все таки долг немаленький (1/3 EV), да и не думаю, что цены на удобрения будут долго «в космосе». Хотя конечно многое зависит от с/х инфляции. Из азотных производителей КУАЗ поинтереснее по текущим, имхо.

Олег Кузьмичев, я как-то КУАЗ оч подробно не рассматривал. Но когда в начале года присматривался к химиям, прям чего-то сверхинтересного там не обнаружил.

Но вроде тоже неплохи.

Мне в Акроне нравится хорошая сеть сбыта и вертикальная интеграция. А долг, ну и хрен с ним с долгом. Не такой уж большой. Вот за квартал буквально кэфф сильно поменялся. При желании могут быстро сбавить. К тому же, при высокой рентабельности, долг не так страшен

Акрон отчитался за 1 квартал 21, коротко:

— операционно прибавили на 4% до 2035 тыс. тонн удобрений;

— цены на удобрения при этом выросли на 24-73% (в зависимости от вида) в долларах, что не могло не сказаться на показателях компании;

— выручка выросла на 39% г/г до 39 млрд рублей (в долларах рост на 24%);

— EBITDA вырос на 116% г/г до 15.7 млрд рублей;

— чистая прибыль 10.6 млрд рублей против убытка годом ранее.

— чистый долг практически не изменился — 99.4 млрд рублей.

Капитализация компании 221 млрд рублей, не сказать, что и дешево по текущим. Но учитывая тенденции к росту удобрений и вечную девальвацию, Акрон выглядит не самым плохим вариантом. За последний год цена компании топталась на одном месте.

Олег Кузьмичев, 284р прибыли на акцию в квартал. Условно 1000р прибыли за год при цене 6000 — это не дешево разве?

zzznth, все таки долг немаленький (1/3 EV), да и не думаю, что цены на удобрения будут долго «в космосе». Хотя конечно многое зависит от с/х инфляции. Из азотных производителей КУАЗ поинтереснее по текущим, имхо.

Олег Кузьмичев, ну у нас же еще курс дает доп выручку рублевую, рост производства, они там вроде как увеличивают его

Акрон отчитался за 1 квартал 21, коротко:

— операционно прибавили на 4% до 2035 тыс. тонн удобрений;

— цены на удобрения при этом выросли на 24-73% (в зависимости от вида) в долларах, что не могло не сказаться на показателях компании;

— выручка выросла на 39% г/г до 39 млрд рублей (в долларах рост на 24%);

— EBITDA вырос на 116% г/г до 15.7 млрд рублей;

— чистая прибыль 10.6 млрд рублей против убытка годом ранее.

— чистый долг практически не изменился — 99.4 млрд рублей.

Капитализация компании 221 млрд рублей, не сказать, что и дешево по текущим. Но учитывая тенденции к росту удобрений и вечную девальвацию, Акрон выглядит не самым плохим вариантом. За последний год цена компании топталась на одном месте.

Олег Кузьмичев, 284р прибыли на акцию в квартал. Условно 1000р прибыли за год при цене 6000 — это не дешево разве?

zzznth, все таки долг немаленький (1/3 EV), да и не думаю, что цены на удобрения будут долго «в космосе». Хотя конечно многое зависит от с/х инфляции. Из азотных производителей КУАЗ поинтереснее по текущим, имхо.

Акрон. Ударный первый квартал

В своей инвестиционной философии я исхожу из того, что точно сказать какой будет цена акций — невозможно. Однако, можно сконцентрироваться на том, что возможно оценить — а именно финансовые результаты. И уже исходя из этого прогноза прикидывать перспективы для будущих драйверов роста (или падения).

Как можно спрогнозировать финансовые результаты? Ну, у сырьевых компаний всё довольно просто: растёт цена на товар — значит и выручка с прибылью будет больше. Однако, оценки такого рода весьма грубые. После выхода операционного отчета уже становится понятными и объемы продаж и цены реализации — возможно произвести уточнение прогноза; остаются, впрочем, нюансы с себестоимостью. Из этих данных можно было быстро прикинуть, что результаты будут крайне позитивными, о чем я и писал на форуме.

Оказалось, что в случае Акрона есть и еще более точная опция оценки — отчёты РСБУ.

Вкратце напомню структуру Группы: Акрон и Дорогобуж — производство удобрений, Северо-Западная Фосфорная Компания — производство сырья для удобрений, а также сегменты по логистике и торговле. Вклад последних в ЕБИТДУ отнюдь не является несущественным.

Авто-репост. Читать в блоге >>>

что даст 9-10.5 ярдов чистой прибыли за первый квартал

прибыль за отчетный период (1кв) 10.6 ярдов

благодаря прочим доходам, общий совокупный доход 11.4 ярдов или ~284р / акцию.

zzznth, если я все верно нашел то за 1кв 2019 чп была 8,774млрд, хороший рост

www.acron.ru/upload/iblock/0be/Acron_IFRS_1kv_2019_rus_final.pdf

drumer, чистая прибыль, как по мне, тут совсем не показательна. Надо смотреть как минимум на чистую прибыль, скорректированную на валютную переоценку (как делают в Фосагро).

Акрон отчитался за 1 квартал 21, коротко:

— операционно прибавили на 4% до 2035 тыс. тонн удобрений;

— цены на удобрения при этом выросли на 24-73% (в зависимости от вида) в долларах, что не могло не сказаться на показателях компании;

— выручка выросла на 39% г/г до 39 млрд рублей (в долларах рост на 24%);

— EBITDA вырос на 116% г/г до 15.7 млрд рублей;

— чистая прибыль 10.6 млрд рублей против убытка годом ранее.

— чистый долг практически не изменился — 99.4 млрд рублей.

Капитализация компании 221 млрд рублей, не сказать, что и дешево по текущим. Но учитывая тенденции к росту удобрений и вечную девальвацию, Акрон выглядит не самым плохим вариантом. За последний год цена компании топталась на одном месте.

Олег Кузьмичев, 284р прибыли на акцию в квартал. Условно 1000р прибыли за год при цене 6000 — это не дешево разве? Акрон отчитался за 1 квартал 21, коротко:

Акрон отчитался за 1 квартал 21, коротко:

— операционно прибавили на 4% до 2035 тыс. тонн удобрений;

— цены на удобрения при этом выросли на 24-73% (в зависимости от вида) в долларах, что не могло не сказаться на показателях компании;

— выручка выросла на 39% г/г до 39 млрд рублей (в долларах рост на 24%);

— EBITDA вырос на 116% г/г до 15.7 млрд рублей;

— чистая прибыль 10.6 млрд рублей против убытка годом ранее.

— чистый долг практически не изменился — 99.4 млрд рублей.

Капитализация компании 221 млрд рублей, не сказать, что и дешево по текущим. Но учитывая тенденции к росту удобрений и вечную девальвацию, Акрон выглядит не самым плохим вариантом. За последний год цена компании топталась на одном месте.

Акрон. Ударный первый квартал

В своей инвестиционной философии я исхожу из того, что точно сказать какой будет цена акций — невозможно. Однако, можно сконцентрироваться на том, что возможно оценить — а именно финансовые результаты. И уже исходя из этого прогноза прикидывать перспективы для будущих драйверов роста (или падения).

Как можно спрогнозировать финансовые результаты? Ну, у сырьевых компаний всё довольно просто: растёт цена на товар — значит и выручка с прибылью будет больше. Однако, оценки такого рода весьма грубые. После выхода операционного отчета уже становится понятными и объемы продаж и цены реализации — возможно произвести уточнение прогноза; остаются, впрочем, нюансы с себестоимостью. Из этих данных можно было быстро прикинуть, что результаты будут крайне позитивными, о чем я и писал на форуме.

Оказалось, что в случае Акрона есть и еще более точная опция оценки — отчёты РСБУ.

Вкратце напомню структуру Группы: Акрон и Дорогобуж — производство удобрений, Северо-Западная Фосфорная Компания — производство сырья для удобрений, а также сегменты по логистике и торговле. Вклад последних в ЕБИТДУ отнюдь не является несущественным.

Авто-репост. Читать в блоге >>>

что даст 9-10.5 ярдов чистой прибыли за первый квартал

прибыль за отчетный период (1кв) 10.6 ярдов

благодаря прочим доходам, общий совокупный доход 11.4 ярдов или ~284р / акцию.

zzznth, если я все верно нашел то за 1кв 2019 чп была 8,774млрд, хороший рост

www.acron.ru/upload/iblock/0be/Acron_IFRS_1kv_2019_rus_final.pdf

Акрон. Ударный первый квартал

В своей инвестиционной философии я исхожу из того, что точно сказать какой будет цена акций — невозможно. Однако, можно сконцентрироваться на том, что возможно оценить — а именно финансовые результаты. И уже исходя из этого прогноза прикидывать перспективы для будущих драйверов роста (или падения).

Как можно спрогнозировать финансовые результаты? Ну, у сырьевых компаний всё довольно просто: растёт цена на товар — значит и выручка с прибылью будет больше. Однако, оценки такого рода весьма грубые. После выхода операционного отчета уже становится понятными и объемы продаж и цены реализации — возможно произвести уточнение прогноза; остаются, впрочем, нюансы с себестоимостью. Из этих данных можно было быстро прикинуть, что результаты будут крайне позитивными, о чем я и писал на форуме.

Оказалось, что в случае Акрона есть и еще более точная опция оценки — отчёты РСБУ.

Вкратце напомню структуру Группы: Акрон и Дорогобуж — производство удобрений, Северо-Западная Фосфорная Компания — производство сырья для удобрений, а также сегменты по логистике и торговле. Вклад последних в ЕБИТДУ отнюдь не является несущественным.

Авто-репост. Читать в блоге >>>

что даст 9-10.5 ярдов чистой прибыли за первый квартал

прибыль за отчетный период (1кв) 10.6 ярдов

благодаря прочим доходам, общий совокупный доход 11.4 ярдов или ~284р / акцию. EBITDA Акрон по МСФО за 1 кв выросла в 2 раза

EBITDA Акрон по МСФО за 1 кв выросла в 2 раза- Выручка выросла на 39%, до 38 952 млн руб., по сравнению с результатом за аналогичный период 2020 года – 28 079 млн руб. В долларовом эквиваленте выручка выросла на 24%, с 423 млн долл. США до 524 млн долл. США.

- Показатель EBITDA* вырос на 116%, до 15 739 млн руб., по сравнению с результатом за первый квартал 2020 года – 7 279 млн руб. В долларовом эквиваленте показатель EBITDA вырос на 93%, со 110 млн долл. США до 212 млн долл. США.

- Уровень рентабельности по EBITDA вырос до 40% с 26% за аналогичный период 2020 года.

- Чистая прибыль составила 10 615 млн руб. против убытка в размере 10 126 млн руб. за первый квартал 2020 года. В долларовом эквиваленте чистая прибыль составила 143 млн долл. США.

- Чистый долг изменился незначительно по сравнению со значением на конец 2020 года и составил 99 464 млн руб. В долларовом эквиваленте данный показатель снизился на 3%, с 1 348 до 1 314 млн долл. США.

- Показатель чистый долг/LTM EBITDA** снизился до 2,3 с 2,8 на конец 2020 года. В долларовом эквиваленте данный показатель снизился до 2,2 с 2,8.

Операционные результаты

- Объем производства основной продукции составил 2 035 тыс. т, что на 4% выше результата за первый квартал 2020 года..

- Объем продаж основной продукции составил 2 109 тыс. т, что на 6% выше результата за первый квартал 2020 года.

источник

Авто-репост. Читать в блоге >>> почему Акрон не растёт? В отличии от ФосАгро, которая растёт из-за высоких цен на удобрения и низкий курс рубля. То же вроде производитель удобрений

почему Акрон не растёт? В отличии от ФосАгро, которая растёт из-за высоких цен на удобрения и низкий курс рубля. То же вроде производитель удобрений

Акрон. Ударный первый квартал

Акрон. Ударный первый квартал

В своей инвестиционной философии я исхожу из того, что точно сказать какой будет цена акций — невозможно. Однако, можно сконцентрироваться на том, что возможно оценить — а именно финансовые результаты. И уже исходя из этого прогноза прикидывать перспективы для будущих драйверов роста (или падения).

Как можно спрогнозировать финансовые результаты? Ну, у сырьевых компаний всё довольно просто: растёт цена на товар — значит и выручка с прибылью будет больше. Однако, оценки такого рода весьма грубые. После выхода операционного отчета уже становится понятными и объемы продаж и цены реализации — возможно произвести уточнение прогноза; остаются, впрочем, нюансы с себестоимостью. Из этих данных можно было быстро прикинуть, что результаты будут крайне позитивными, о чем я и писал на форуме.

Оказалось, что в случае Акрона есть и еще более точная опция оценки — отчёты РСБУ.

Вкратце напомню структуру Группы: Акрон и Дорогобуж — производство удобрений, Северо-Западная Фосфорная Компания — производство сырья для удобрений, а также сегменты по логистике и торговле. Вклад последних в ЕБИТДУ отнюдь не является несущественным.

Авто-репост. Читать в блоге >>>

Акрон - факторы роста и падения акций

- Низкий Free-float, всего 3,6%. Нет презентаций для инвесторов, невысокий уровень раскрытия информации (23.07.2021)

- Высокий показатель EV/EBITDA=10 (27.08.2024)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций