спокойно держим, цель 100

Валерий, или 50

| Число акций ао | 7 365 млн |

| Номинал ао | 0.5 руб |

| Тикер ао |

|

| Капит-я | 419,7 млрд |

| Выручка | 322,6 млрд |

| EBITDA | – |

| Прибыль | 85,1 млрд |

| Дивиденд ао | 4,51 |

| P/E | 4,9 |

| P/S | 1,3 |

| P/BV | 1,1 |

| EV/EBITDA | – |

| Див.доход ао | 7,9% |

| АЛРОСА Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Инвесторы обращают пристальное внимание на свободный денежный поток (FCF) «АЛРОСА», поскольку из него производятся выплаты дивидендов. По итогам 2 квартала 2019 года FCF составил лишь 2,4 млрд руб. после 26 млрд руб. кварталом ранее. Учитывая то, что в 3 и 4 кварталах финансовые результаты слабее, «АЛРОСА» придется приложить значительные усилия для сохранения дивидендов на прошлых уровнях. По итогам 1 полугодия «АЛРОСА» может направить на дивидендные выплаты 100% FCF или 3,8 руб. на акцию, так как соотношение чистый долг / EBITDA составляет 0,3х и не превышает допустимый уровень 0,5х. Таким образом, полугодовая дивидендная доходность может составить более 5%. Тем не менее будущие дивидендные выплаты могут быть значительно меньше при сохранении текущей конъюнктуры рынка.Иконников Денис

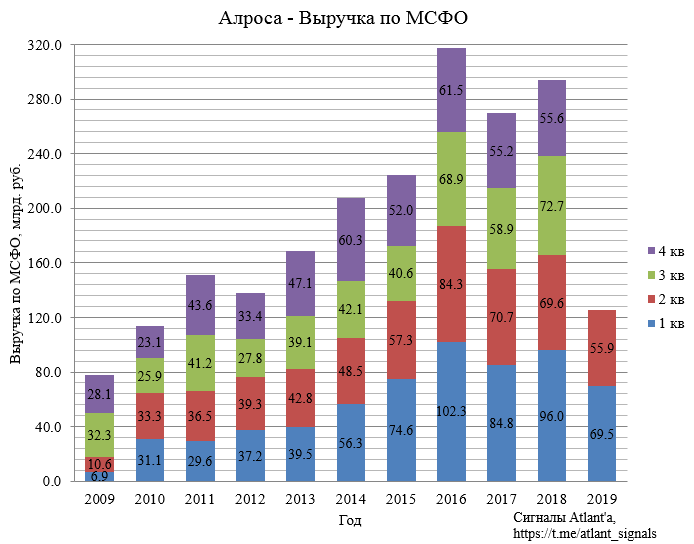

Алроса опубликовала финансовые результаты по МСФО за 2-ой квартал 2019 года. Они оказались ожидаемо слабые, на это намекали результаты продаж и отчет РСБУ.

Выручка во 2-м квартале снизилась на 21% год к году.

Интересно тут в бумаге. Сначала всех развели на ТА. Хотя везде говорится о вероятностном варианте развития событий. Теперь по отчету, тоже для начинающих бухгалтеров, все хреново, но акция опять растёт.

Stanislav Kostin, никто никого не разводил, ТА у каждого свое.

А хреновый отчет уже в цене, он вышел, все убедились, что это так, что уже упали на нужный процент, значит можно брать

Denisken,

Я и пишу, то для логика обывателей не работает. Если логически продолжить цепочку, то при хорошем отчете все убеждаются, что все хорошее уже в цене и значит надо продавать!

Stanislav Kostin, и много Вам того же норникеля продали. Смотрят не только на текущий отчет, а пытаются оценить ближайшую перспективу. Рынок всегда торгует ожиданиями, и если ошибается — это надо использовать. Если бы торговали только фактами — графики были бы похожи на ступеньки лестниц вверх и вниз.

Уровень долговой нагрузки остался на низком уровне – коэффициент Чистый долг/EBITDA на конец 2 кв. составил 0,3x, что в соответствии с Дивидендной политикой позволяет менеджменту вынести на рассмотрение Наблюдательного совета Компании предложение по направлению на выплату дивидендов по результатам 1 полугодия 2019 г. до 100% свободного денежного потока, который составил 28,3 млрд рублей».

Интересно тут в бумаге. Сначала всех развели на ТА. Хотя везде говорится о вероятностном варианте развития событий. Теперь по отчету, тоже для начинающих бухгалтеров, все хреново, но акция опять растёт.

Stanislav Kostin, никто никого не разводил, ТА у каждого свое.

А хреновый отчет уже в цене, он вышел, все убедились, что это так, что уже упали на нужный процент, значит можно брать

Denisken,

Я и пишу, то для логика обывателей не работает. Если логически продолжить цепочку, то при хорошем отчете все убеждаются, что все хорошее уже в цене и значит надо продавать!

Интересно тут в бумаге. Сначала всех развели на ТА. Хотя везде говорится о вероятностном варианте развития событий. Теперь по отчету, тоже для начинающих бухгалтеров, все хреново, но акция опять растёт.

Stanislav Kostin, никто никого не разводил, ТА у каждого свое.

А хреновый отчет уже в цене, он вышел, все убедились, что это так, что уже упали на нужный процент, значит можно брать

Denisken,

Я и пишу, то для логика обывателей не работает. Если логически продолжить цепочку, то при хорошем отчете все убеждаются, что все хорошее уже в цене и значит надо продавать!

Интересно тут в бумаге. Сначала всех развели на ТА. Хотя везде говорится о вероятностном варианте развития событий. Теперь по отчету, тоже для начинающих бухгалтеров, все хреново, но акция опять растёт.

Stanislav Kostin, никто никого не разводил, ТА у каждого свое.

А хреновый отчет уже в цене, он вышел, все убедились, что это так, что уже упали на нужный процент, значит можно брать

Интересно тут в бумаге. Сначала всех развели на ТА. Хотя везде говорится о вероятностном варианте развития событий. Теперь по отчету, тоже для начинающих бухгалтеров, все хреново, но акция опять растёт.

Интересно тут в бумаге. Сначала всех развели на ТА. Хотя везде говорится о вероятностном варианте развития событий. Теперь по отчету, тоже для начинающих бухгалтеров, все хреново, но акция опять растёт.

за полугодие 2,70 — 3,84 руб.

Маска, слишком большой разброс, не кажется? И, уверенны, что 2,70 — это минимум? Можно с расчетами?

С.В., В соответствии с новой дивидендной политикой в качестве базы расчеты дивидендов используется свободный денежный поток (FCF1), который учитывает денежный поток от операционной деятельности после вычета суммы инвестиций (капитальных вложений) в основное производство.

В зависимости от значения коэффициента «Чистый долг/EBITDA» Наблюдательный совет рекомендует следующие показатели выплаты дивидендов:

........

● От 70% до 100%: Если коэффициент «Чистый долг/EBITDA» находится в интервале 0,0х – 1,0х, рекомендуемая сумма годовых дивидендов составит от 70% до 100% от суммы свободного денежного потока за отчетный период;

Свободный денежный поток за 2 кв. составил 2,4 млрд руб. + за 1 кв. 2019 г.: 26 млрд руб., итого 28,3 млр.

Число акций 7 365 млн.шт.

Раздели 28,3 млр. на число акций, = 3,84 р. (если утвердят 100% от FCF).

Отчеты 2019

Сегодня отчитались 2 компании (по МСФО за 1 полугодие):

Авторы лучших комментариев к отчетам на нашем форуме получат по 500 рублей.

- Русагро

- Алроса

Комментировать можно тут:

Форум акций Алросы

Форум акций Русагро

Авто-репост. Читать в блоге >>>

АК «АЛРОСА» (ИНН 1433000147) является одной из крупнейших алмазодобывающих компаний мира, на ее долю приходится 97% всех алмазов РФ и около 25% мировой добычи. В состав компании входят: «ЕСО АЛРОСА», «Бриллианты АЛРОСА», а также Айхальский, Мирнинский, Удачнинский и Нюрбинский ГОК. Крупнейшими акционерами АК «АЛРОСА» являются Росимущество с долей в уставном капитале в 43.9256% акций и Республике Саха (Якутия) — 25% акций. В свободном обращении находятся 23.0739% АК «АЛРОСА»

Крупнейшие добывающие дочки Алросы:

ООО «Алмазы Анабара»

ООО «Севералмаз»