| Число акций ао | 838 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 1 094,7 млрд |

| Выручка | 829,8 млрд |

| EBITDA | 237,9 млрд |

| Прибыль | 149,6 млрд |

| Дивиденд ао | 118,42 |

| P/E | 7,3 |

| P/S | 1,3 |

| P/BV | 2,3 |

| EV/EBITDA | 4,5 |

| Див.доход ао | 9,1% |

| Северсталь Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Северсталь акции

-

Компания:

Компания:Продажи на внутреннем рынке в 3 кв. 2016 снизились ввиду снижения активности местных трейдеров, а также ослабления сезонного спроса по сравнению с предыдущими периодами. В связи с этим Компания увеличила продажи на экспортные рынки. Близость производственных активов к основным экспортным рынкам позволяет Компании быстро перенаправить часть внутренних продаж на внешний рынок в зависимости от конъюнктуры рынка. Более того, Компания пополнила складские запасы и увеличила долю продукции, приходящуюся на долю незавершенного производства. Несмотря на снижением объемов реализации, Компании удалось улучшить операционные показатели, ввиду того, что средние цены реализации по большинству стальной продукции выросли на 2-15% к предыдущему кварталу, следуя за динамикой мировых аналогов, которые продолжили оставаться на достаточно высоком уровне в течение всего 3 квартала. Показатель EBITDA вырос на 11.0% к предыдущему кварталу, в то время как показатель рентабельности EBITDA остался одним из самых высоких, среди сталелитейных компаний в мире, увеличившись на 3.5 п.п. и достигнув 36.8%.

Вадим Ларин, генеральный директор АО «Северсталь Менеджмент»:

Вадим Ларин, генеральный директор АО «Северсталь Менеджмент»:Высокий уровень цен в 3 кв. 2016 оказал положительное влияние на показатель EBITDA Компании, что, наряду с достаточно низким уровнем производственных издержек, позволило Компании сохранить высокий уровень свободного денежного потока в 3 кв. 2016. Мы ожидаем, что стабилизация цен на глобальных рынках стали и сырья продолжится в 2017 году. Спрос на сталь в мире продолжает расти. Несмотря на то, что недавняя динамика роста цен на уголь может быть временной, производители с вертикальной интеграцией будут чувствовать себя более уверенно в текущей конъюнктуре. Планы КНР по сокращению производственных мощностей, консолидации стальной отрасли и продолжающиеся инвестиции в инфраструктуру улучшили прогноз на баланс спроса и предложения в китайской экономике. Несмотря это, некоторые эксперты прогнозируют снижение потребления стали в Китае в 2017 году.

Усиление политики протекционизма остаётся одной из самых главных проблем стальной отрасли, негативно воздействуя на принципы свободной торговли, что в итоге находит отражение и на конечных потребителях. В этом свете мы планируем продолжить наши действия по снижению себестоимости, повышению качества продукции и сервиса, а также диверсификации поставок на экспортные рынки путем увеличения объемов продаж продукции с высокой добавленной стоимостью с целью расширения географии продаж. Данные инициативы в совокупности с устойчивой финансовой позицией Компании создают уверенную базу для повышения акционерной стоимости Компании в долгосрочной перспективе За 3 квартал:

За 3 квартал:

Выручка Группы незначительно увеличилась на 0,5% и составила $1,588 млн. (2 кв 2016: $1,580 млн)

На рост чистой прибыли повлияла прибыль от курсовых разниц в размере $31 млн, списания по обесценению внеоборотных активов в размере $16 млн. и убыток от выбытия основных средств в размере $35 млн. в отношении активов шахты «Северная». Без учета данных факторов неденежного характера чистая прибыль «Северстали» в 3 кв. 2016 года составила бы $449 млн. (2 кв. 2016: чистая прибыль $427 млн. за вычетом прибыли от

курсовых разниц)

За 9 месяцев:

Выручка Группы за девять месяцев 2016 года снизилась на 14.7% г/г

Ожидается, что по результатам 2016 года российский ВВП сократится по сравнению с предыдущим годом, наряду со снижением спроса на стальную продукцию. С другой стороны, по оценкам экспертов, в 2017 году начнётся восстановление ВВП, что повлечет за собой рост спроса на сталь.

(пресс-релиз)

Александр Сидоров, аналитик ИК «АК БАРС Финанс».

Александр Сидоров, аналитик ИК «АК БАРС Финанс».

25-го октября «Северсталь» планирует опубликовать финансовые результаты по МСФО за 3 квартал 2016 г.

Согласно нашим прогнозам, выручка «Северстали» составит $1 548 млн, что на 2% ниже показателя предыдущего квартала. EBITDA компании также снизится на 2% кв./кв. до $518 млн, чистая прибыль сократится в два раза до $302 млн.

Согласно нашим оценкам, на финансовые результаты «Северстали» основное влияние оказали следующие факторы:

— Снижение объема продаж стальной продукции на 5% кв./кв. до 2.7 млн тонн;

— Рост цен реализации металлопродукции в долларовом выражении в среднем на 7% кв./кв.;

— Остановка работы шахты «Северная» и, как следствие, снижение продаж концентрата коксующегося угля на 17% кв./кв. до 1.3 млн тонн, стабильные операционные показатели в железорудном сегменте; при этом средние цены на ресурсы изменились незначительно по сравнению со 2 кварталом.

Мы ожидаем снижения чистой прибыли в два раза, т.к. в предыдущем квартале существенное влияние оказала прибыль по курсовым разницам.

Аналитики «Атон».

Аналитики «Атон».

Производство восстановилось со слабых показателей 2К, когда на объемах отрицательно сказались ремонтные работы на одной из доменных печей в Череповце. Напротив, снижение объемов продаж оказалось ожидаемым из-за рекордных поставок в предыдущем квартале. Мы считаем результаты целом нейтральными. Аналитики «Промсвязьбанка».

Аналитики «Промсвязьбанка».

«Северсталь» в 3 квартале увеличила выплавку стали на 6%, до 2,98 млн тонн. Увеличение производства на фоне сокращения продаж свидетельствует о росте складских запасов, что негативно с учетом сезонного слабого 4-го квартала. Тем не менее, хороший рост цен на сталь (на 11%) нивелирует потери в операционных показателей, а с учетом более слабой динамики цен на сырье (взлет цен на коксующийся уголь, скорее всего, отразится на контрактах 4-го квартала). По нашим оценкам в 3 кв. выручка «Северстали» будет порядка 1,7 млрд долл. (+4,8% ко 2 кв.). EBITDA margin может вырасти до 35% (максимум за этот год). В то же время, в 4- ом квартале логично ожидать ее снижения до 29% из-за роста цен на коксующийся уголь и укрепления рубля.

Глава Северстали Мордашов вышел в правительство со «справедливым» предложением приобретения внутренними потребителями арматуры и др. продукции компании по «старым, более высоким ценам» — до третьего квартала (когда было снижение на мировом и российском рынках). Он предлагает провести совещание у Дворковича по этой теме, акцентируя, что до сих пор металлурги не просили государство повлиять на потребителей. Это также может быть ответом на обращения строителей и машиностроителей в ФАС, по итогам которых было начато расследование роста цен на арматуру с января по апрель на 34-103%. (Коммерсант)

Глава Северстали Мордашов вышел в правительство со «справедливым» предложением приобретения внутренними потребителями арматуры и др. продукции компании по «старым, более высоким ценам» — до третьего квартала (когда было снижение на мировом и российском рынках). Он предлагает провести совещание у Дворковича по этой теме, акцентируя, что до сих пор металлурги не просили государство повлиять на потребителей. Это также может быть ответом на обращения строителей и машиностроителей в ФАС, по итогам которых было начато расследование роста цен на арматуру с января по апрель на 34-103%. (Коммерсант) «Северсталь» погасила Еврооблигации на сумму 255 миллионов долларов

«Северсталь» погасила Еврооблигации на сумму 255 миллионов долларов

http://www.severstal.com/rus/media/news/document14345.phtml

На телеконференции Северстали:

На телеконференции Северстали:

Компания не планирует рефинансировать долг ни в 2016 году, ни в 2017 году и будет его гасить собственными средствами.

Компания не планирует сделок M&A/ При этом, сохраняется объем инвест программы в объеме около 43 млрд руб., в том числе 25,6 млрд руб. в дивизион «Российская сталь» и 17 млрд руб. в «Северсталь ресурс».

Компания намерена обратиться в суд в рамках антидемпингового расследования ЕС в отношении холоднокатаной стали из РФ преза по финрезам северстали: http://www.severstal.com/files/14236/Severstal%20Q2%202016%20Press%20Release_RUS_final.pdf

преза по финрезам северстали: http://www.severstal.com/files/14236/Severstal%20Q2%202016%20Press%20Release_RUS_final.pdf

финрезы в pdf: http://www.severstal.com/files/14236/Severstal%20Q2%202016%20Press%20Release_RUS_final.pdf

финрез в рублях: http://www.severstal.com/files/14239/rub/_Severstal_FS_300616_RUB.pdf Опубликованы финрезы Северстали МСФО за 1 полугодие

Опубликованы финрезы Северстали МСФО за 1 полугодие

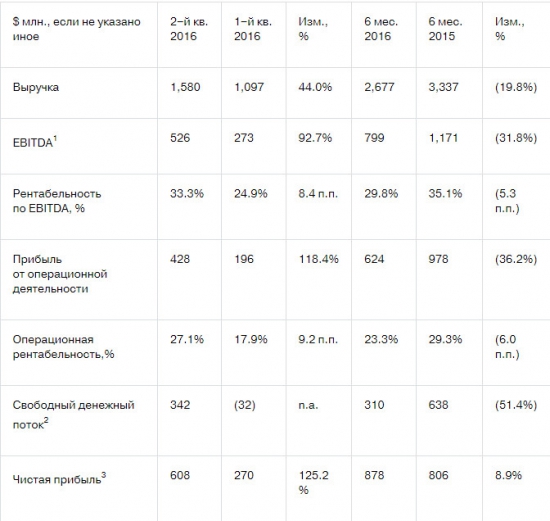

Выручка за 1 п/г: -19.8% г/г и составила $2,677 млн. За счет значительного снижения средних цен реализации продукции в дивизионах «СеверстальРоссийская Сталь» и «Северсталь Ресурс» на фоне нисходящего трендана глобальных рынках.

EBITDA: -31.8% г/г составил $799 млн. За счет существенного снижения выручки Группы, при этом нивелировав эффект от частичного снижения затрат.

Денежные потоки на капитальные инвестиции составили $236 млн., +10.3% г/г.

Денежные средства и их эквиваленты на конец 2 кв. 2016 года составили $2,066 млн.

Общий долг на конец 2 кв. 2016 года +5.9% к/к и составил $2,577 млн.

(Пресс-релиз) Совет директоров рекомендовал выплатить дивиденды за 1 п/г 2016 г в размере 19,66 руб/ао

Совет директоров рекомендовал выплатить дивиденды за 1 п/г 2016 г в размере 19,66 руб/ао

Дата закрытие реестра под дивиденды — 16 сентября 2016 г.

Внеочередное собрание для утверждения этого вопроса в заочной форме- 2 сентября 2016 г

Отсечка для ВОСА — 8 августа

(Решение СД)

Атон про Северсталь:

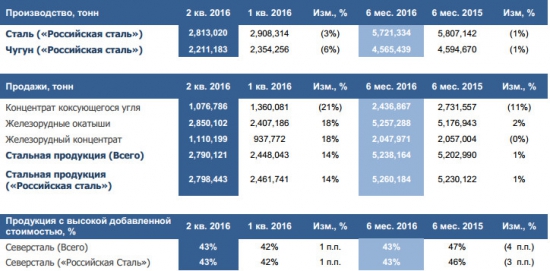

Атон про Северсталь:Продажи стальной продукции «Северстали» за 2К составили 2,8 млн т, что соответствует росту на 14% кв/кв на фоне сезонного повышения внутреннего спроса и увеличившейся активности локальных трейдеров, ожидающих роста внутренних рублевых цен. Производство чугуна упало на 6% кв/кв до 2,2 млн т из-за ремонтных работ на одной из доменных печей и установке непрерывной разливки, что должно привести к существенному снижению запасов стали. Из-за аварии на шахте «Северная» в феврале продажи коксующегося угля во 2К упали на 21% до 1,1 млн т.

Наше мнение. «Северсталь» вновь подтвердила свою способность быстро перераспределять объемы между внутренним и экспортными рынками—доля внутренних продаж выросла до 64% против 60% в 1К16. Высокий сезон, на наш взгляд, является не лучшим временем для ремонтных работ, и мы считаем результаты смешанными.

Опубликованы операционные результаты Северстали:

Опубликованы операционные результаты Северстали:

За 2 кв

Производство стали: -3% к/к до 2,813 млн т

Производство чугуна: -2% к/к до 2,211 млн т

Продажи стальной продукции: +14% к/к до 2,790 млн т

За 1 п/г

Производство стали: -1% г/г до 5,721 млн т

Производство чугуна: -1% г/г до 4,565 млн т

Продажи стальной продукции: +1% г/г до 5,238 млн т

(Пресс-релиз)

Северсталь - факторы роста и падения акций

- У Северстали самая высокая степень интеграции сырьевой базы: железной руды и каменного угля, близкая к 100%, как следствие, рекордно низкая себестоимость (20.11.2024)

- У Северстали самая большая доля продукции с выс добавленной стоимостью среди металлургов РФ (20.11.2024)

- Возможно, что мировой (китайский) рынок стали в 2024 пройдет свое дно, т.к. 100% всех производителей в Китае убыточны при текущем уровне цен (20.11.2024)

- Стратегия 2028 планирует зарабатывать +150 млрд EBITDA к уровню 2023 года, то есть всего около 410 млрд EBITDA (или +2,6 млн т металлопродукции) (20.11.2024)

- Дополнительные налоги съедают прибыль (17.10.2023)

- Снижение цен на сталь в Китае, отсутствие свободных продаж на экспорт (20.11.2024)

- Из-за высокой ставки в 2025 году стройка в РФ накроется медным тазом, отрасль скорее всего покажет худший результат, чем в 2024 году (20.11.2024)

- Пик капитальных затрат в 2025 году ~170 млрд руб (20.11.2024)

Северсталь - описание компании

ПАО "Северсталь" (ИНН 3528000597) — международная горно-металлургическая компания — концентрирует своё производство на продуктах с высокой добавленной стоимостью. Компания имеет опыт приобретения и интеграции активов в Северной Америке и Европе. Ей также принадлежат горнодобывающие предприятия в России, обеспечивающие сырьём производства компании. Акции компании котируются на российских торговых площадках РТС и ММВБ, глобальные депозитарные расписки представлены на Лондонской фондовой бирже.

Выручка Группы выросла на 4.0% по сравнению с предыдущим кварталом и составила $2,259 млн. (1 кв. 2018: $2,173 млн.) в основном благодаря росту объемов реализации дивизиона «Северсталь Ресурс» во втором квартале 2018 года;

Групповой показатель EBITDA значительно увеличился на 23.8% по сравнению с предыдущим кварталом и достиг $874 млн. (1 кв. 2018: $706 млн.) на фоне роста выручки Группы и снижения себестоимости продаж дивизиона «Северсталь Российская Сталь». Показатель рентабельности EBITDA увеличился на 6.2 п.п. и достиг рекордного уровня в 38.7% (1 кв. 2018: 32.5%). При этом показатель рентабельности Группы остается одним из самых высоких в отрасли;

Свободный денежный поток составил $598 млн. (1 кв. 2018: $289 млн.), отражая эффект от снижения чистого оборотного капитала на фоне снижения балансов дебиторской задолженности и складских запасов. Стабильный свободный денежный поток остается одним из ключевых стратегических приоритетов Компании;

Чистая прибыль составила $557 млн. (1 кв. 2018: $461 млн.), в том числе убыток по курсовым разницам в размере $56 млн. Без учета данного фактора неденежного характера чистая прибыль «Северстали» во 2 кв. 2018 года составила бы $613 млн. (1 кв. 2018: $449 млн.);

Денежные потоки на капитальные инвестиции возросли на 17.6% по сравнению с предыдущим кварталом (1 кв. 2018: $136 млн.), и составили $160 млн., что было обусловлено факторами сезонного характера. Ожидается, что программа капитальных инвестиций Группы на 2018 г. останется на уровне 49.5 млрд руб. и большей частью затронет инвестиции в коксоаглодоменное производство.

Чистый долг снизился на 80.5% до $153 млн. на конец 2 кв. 2018 (1 кв. 2018: $785 млн.), что отражает рост баланса денежных средств на конец отчетного периода ввиду генерации свободного денежного потока за квартал. Долг Компании представлен Еврооблигациями со сроками погашения в 2021, 2022 годах, а также конвертируемыми облигациями со сроками погашения в 2021 и 2022 годах;

Рекомендованные дивиденды за три месяца, завершившихся 30 июня 2018 года, составляют 45.94 рублей на акцию.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций