| Число акций ао | 838 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 1 131,9 млрд |

| Выручка | 829,8 млрд |

| EBITDA | 237,9 млрд |

| Прибыль | 149,6 млрд |

| Дивиденд ао | 118,42 |

| P/E | 7,6 |

| P/S | 1,4 |

| P/BV | 2,4 |

| EV/EBITDA | 4,7 |

| Див.доход ао | 8,8% |

| Северсталь Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Северсталь акции

-

«Северсталь» станет металлургическим акселератором

«Северсталь» станет металлургическим акселератором

«Северсталь» (основной владелец – Алексей Мордашов) привлекла Global Venture Alliance (занимается акселерационными программами, образовательными инициативами по профессиям будущего и венчурными инвестициями) для создания Severstal SteelTech Accelerator – промышленного акселератора для стартапов в металлургической отрасли, рассказал «Ведомостям» представитель компании в среду. Всего в 2019 г. «Северсталь» планирует инвестировать около $25 млн в венчурные фонды и проекты и $16 млн – в развитие инновационных проектов и продуктов.

Походу фонды «дивидендщики» сдали башню преф, ленэнерго преф и пошли в северсталь…

Походу фонды «дивидендщики» сдали башню преф, ленэнерго преф и пошли в северсталь…

Дивиденды 2019 год - КИТ Финанс Брокер

Дивиденды 2019 год - КИТ Финанс Брокер

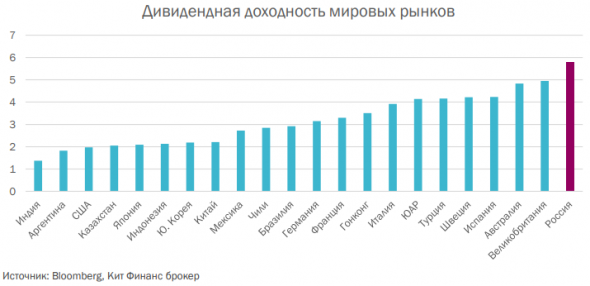

В 2019 г. российский фондовый рынок удерживает самую высокую дивидендную доходность в мире. Согласно данным Bloomberg, trailing dividend индекса Мосбиржи оценивается в 5,8% годовых.

Первое полугодие – время подготовки к выплатам финальных дивидендов за 2018 г. Часть российских корпораций уже опубликовала финансовые отчеты за прошедший год, что позволяет с высокой степенью точности прогнозировать размер дивидендных выплат.

Мы публикуем наши расчеты в преддверии начала дивидендного сезона 2019 г., разделив российские акции на три группы:

• Акции, дивиденд по которым анонсирован менеджментом и/или советом директоров;

• Акции, эмитенты которых уже опубликовали финансовую отчетность за 2018 г., и с учетом дивидендной политики финальный дивиденд может быть спрогнозирован с высокой степенью точности.

• Акции, эмитенты которых не опубликовали финансовую отчетность, либо дивидендная политика до конца не конкретизирована. Здесь выше вероятность отклонения фактического дивиденда от прогнозируемого.

читать дальше на смартлабе Компания депутата от «Единой России» решила купить завод «Северстали»

Компания депутата от «Единой России» решила купить завод «Северстали»

Покупкой электрометаллургического завода «Северстали» в Саратовской области заинтересовался Абинский завод депутата Госдумы Ивана Демченко. Он рассчитывает стать основным поставщиком стали в Крым

www.rbc.ru/business/12/03/2019/5c81469f9a79474138d1bcf3

мечтатели

Валерий Иванович, в этом году по 900 раздавали, если цены на сталь продолжат вниз идти, то вполне вероятно. В бумажке много сидельцев, они радостно выкупают проливы, но думаю див доха в 8-9% в 2020 многих заставит зафиксить часть. Смотря какая обстановка будет в мире и рф в целом, в том числе инфляция.

На момент отсечки, когда дивиденды за квартал были 44 руб. бумага стоила около 1000 руб. Сейчас дивиденды опустили до уровня 34 руб. и, суд по всему, в этом году больше 130 руб. за год не заплатят… Следовательно и роста ждать особого не стоит.

Бумага, безусловно хорошая, но думаю летом ее можно будет купить за 800 руб. Вот это будет интересно. А сейчас…

Dur, скорее не летом, а после декабрьских дивов. На момент отсечки, когда дивиденды за квартал были 44 руб. бумага стоила около 1000 руб. Сейчас дивиденды опустили до уровня 34 руб. и, суд по всему, в этом году больше 130 руб. за год не заплатят… Следовательно и роста ждать особого не стоит.

На момент отсечки, когда дивиденды за квартал были 44 руб. бумага стоила около 1000 руб. Сейчас дивиденды опустили до уровня 34 руб. и, суд по всему, в этом году больше 130 руб. за год не заплатят… Следовательно и роста ждать особого не стоит.

Бумага, безусловно хорошая, но думаю летом ее можно будет купить за 800 руб. Вот это будет интересно. А сейчас…

В ближайшие годы дивидендная доходность металлургов может составить 12-13% - Invest Heroes

В ближайшие годы дивидендная доходность металлургов может составить 12-13% - Invest Heroes

Металлурги РФ — завершая цикл. Завершился цикл роста цен на сталь. Мы ожидаем, что пик пройден, однако недавние события — торговая сделка США с Китаем и кредитные стимулы Национального Банка Китая позволят ценам на сталь продержаться вблизи текущих уровней ещё 3-6 месяцев.

Что же ждёт самих сталеваров?

К падению цен готовы. В отличие от завершения прошлого цикла роста цен на сталь, когда сталевары подошли к пику в закредитованном состоянии, сейчас картина другая. Чистый долг/EBITDA у всех сталеваров ниже 1.0х, что даёт запас прочности для дивидендов.

К завершению цикла у сталеваров очень много денег, которые они будут выплачивать ещё 1-2 года. Низкая закредитованность позволяет нарастить долг, чтобы финансировать растущие CAPEX и выплачивать дивидендами весь FCF.

Инвесторы купаются в дивидендах. Металлурги утвердили новые дивидендные политики, по которым выплачивается практически весь свободный денежный поток. С учетом долговой нагрузки и капексов мы посчитали, что примерно на два года металлургам хватит денег даже с учетом снижения цен на сталь.

Как себя чувствуют ключевые игроки.

читать дальше на смартлабе

КАМАЗ - договорился с Северсталью о поставках металла на 2019 г

КАМАЗ - договорился с Северсталью о поставках металла на 2019 г

«КАМАЗ» и «Северсталь» подписали долгосрочное соглашение о поставках металлопроката на 2019 год.

«Северсталь» поставляет на предприятия холоднокатаный, горячекатаный и горячекатаный травленный прокат. Металлургическая компания обеспечит значительную потребность «КАМАЗа» в металлопрокате.

Так, в течение 2018 года компания поставила КАМАЗу более 47 тыс. тонн металлопродукции.

С апреля 2019 года на промышленной площадке «КАМАЗа» начнёт работу консигнационный склад для хранения череповецкого металла, что позволит автомобильной компании более гибко подходить к изменению производимого модельного ряда.

https://kamaz.ru/press/releases/kamaz_i_severstal_podpisali_soglashenie_o_postavkakh_metalla_na_2019_god/

читать дальше на смартлабе Лидерами по дивидендной доходности остаются акции металлургов и нефтяников - Финам

Лидерами по дивидендной доходности остаются акции металлургов и нефтяников - Финам

Эксперты в ходе онлайн-конференции на Finam.ru «Российские акции и рубль — когда разыграется весенний аппетит к риску?» обсудили перспективы наиболее привлекательных дивидендных историй на российском фондовом рынке. Единодушно аналитики выделяют традиционные бумаги металлургов и нефтяников.

Вадим Кравчук, аналитик ИФК «Солид», выделяет традиционных лидеров по дивидендной доходности: металлургов («Северсталь», НЛМК, ММК) и нефтяников («Башнефть», «Сургутнефтегаз»). Кроме того, он советует орабтить внимание на бумаги «Ростелекома», МТС, «Норникеля», «АЛРОСА», «ФСК ЕЭС». «Можно посмотреться к некоторым МРСК, но они с большим трудом закрывают постдивидендные гэпы», — комментирует Кравчук.

Анастасия Соснова, аналитик ИК «Фридом Финанс», в рейтинге самых дивидендных акций 2018 года на первые места ставит привилегированные акции «Сургутнефтегаза», «Башнефти» и «Татнефти», уточняя, что они могут дать доходность в районе 14-15%. Кроме того, аналитик ИК «Фридом Финанс» обращает внимание, что «Северсталь», ММК и НЛМК уже отчитались по МСФО за 4 квартал 2018 года. «Компании славятся ежеквартальными дивидендными выплатами, и в 2018 году могут показать максимальные дивидендные доходности на акции. Акции „Северстали“ могут дать около 15% годовых дивидендной доходности, акции НЛМК и ММК – 14% и 13%, соответственно», — говорит она.

читать дальше на смартлабе «Северсталь» изменила систему премирования сотрудников

«Северсталь» изменила систему премирования сотрудников

С 1 апреля 2019 г. «Северсталь» повысит заработную плату сотрудникам в среднем на 4,3% и изменит систему начисления премий. Их размер увеличится на 50%, но выплата будет привязана к выполнению целей по приросту EBITDA, рассказал «Ведомостям» представитель «Северстали». Стратегия компании предполагает ежегодный рост EBITDA на 10–15%. В 2019 г. планируется обеспечить этот рост без учета рыночных факторов, передал гендиректор компании Александр Шевелев через представителя: «Чтобы повысить нацеленность сотрудников на общий результат, компания объявила программу повышения годовой премии за достижение этой цели для всех сотрудников – от рабочих до топ-менеджмента». Премия будет начисляться, по его словам, если план по приросту EBITDA будет выполнен минимум на половину. Она будет начисляться с 2020 г. по итогам работы в 2019 г.

www.vedomosti.ru/business/articles/2019/02/24/794958-severstal

средний дивиденд за 3 года был 117 рублей. Ставка цб 7,75, буфер 30%. Тогда интересуемая доходность 10%. При этом покупать не выше 1170 рублей. Текущая цена 1001 рубль. Таким образом, цена бумаги занижена. Стоимость бумаги при нормальной доходности (ставки цб) 1516 рублей. Эмитент рентабельный, без долгов. Можно смело брать и держать, пока цена не дойдет до стоимости, получая походу дивиденды.

Дмитрий Вебсмит, эта див.доходность зависит от цен на металл

таких бумаг, как северсталь, на рос.фонде не более десятка. Остальное шлак из тех, что не рентабельны или не платят дивиденды, т.е чисто спекулятивные инструменты, держать которые, все равно, что играть в рулетку

Дмитрий Вебсмит, Всю прибыль отправляют на дивы, круто.

khornickjaadle, так и должно быть. Предприятие должно делиться прибылью со своим акционером, иначе, если не делится, нафик оно нужно

таких бумаг, как северсталь, на рос.фонде не более десятка. Остальное шлак из тех, что не рентабельны или не платят дивиденды, т.е чисто спекулятивные инструменты, держать которые, все равно, что играть в рулетку

Дмитрий Вебсмит, Всю прибыль отправляют на дивы, круто. таких бумаг, как северсталь, на рос.фонде не более десятка. Остальное шлак из тех, что не рентабельны или не платят дивиденды, т.е чисто спекулятивные инструменты, держать которые, все равно, что играть в рулетку

таких бумаг, как северсталь, на рос.фонде не более десятка. Остальное шлак из тех, что не рентабельны или не платят дивиденды, т.е чисто спекулятивные инструменты, держать которые, все равно, что играть в рулетку рынок — маятник, ходит вокруг нормальной доходности. Стоимость определяем по див.доходности. Все, что остается — терпеливо ждать, пока маятник не качнется в нашу сторону. Проблема в том, что наши внутренние часы и рыночные тикают по разному. Для нас год-два большой срок, для рынка не очень.

рынок — маятник, ходит вокруг нормальной доходности. Стоимость определяем по див.доходности. Все, что остается — терпеливо ждать, пока маятник не качнется в нашу сторону. Проблема в том, что наши внутренние часы и рыночные тикают по разному. Для нас год-два большой срок, для рынка не очень. средний дивиденд за 3 года был 117 рублей. Ставка цб 7,75, буфер 30%. Тогда интересуемая доходность 10%. При этом покупать не выше 1170 рублей. Текущая цена 1001 рубль. Таким образом, цена бумаги занижена. Стоимость бумаги при нормальной доходности (ставки цб) 1516 рублей. Эмитент рентабельный, без долгов. Можно смело брать и держать, пока цена не дойдет до стоимости, получая походу дивиденды.

средний дивиденд за 3 года был 117 рублей. Ставка цб 7,75, буфер 30%. Тогда интересуемая доходность 10%. При этом покупать не выше 1170 рублей. Текущая цена 1001 рубль. Таким образом, цена бумаги занижена. Стоимость бумаги при нормальной доходности (ставки цб) 1516 рублей. Эмитент рентабельный, без долгов. Можно смело брать и держать, пока цена не дойдет до стоимости, получая походу дивиденды.

Северсталь - факторы роста и падения акций

- У Северстали самая высокая степень интеграции сырьевой базы: железной руды и каменного угля, близкая к 100%, как следствие, рекордно низкая себестоимость (20.11.2024)

- У Северстали самая большая доля продукции с выс добавленной стоимостью среди металлургов РФ (20.11.2024)

- Возможно, что мировой (китайский) рынок стали в 2024 пройдет свое дно, т.к. 100% всех производителей в Китае убыточны при текущем уровне цен (20.11.2024)

- Стратегия 2028 планирует зарабатывать +150 млрд EBITDA к уровню 2023 года, то есть всего около 410 млрд EBITDA (или +2,6 млн т металлопродукции) (20.11.2024)

- Дополнительные налоги съедают прибыль (17.10.2023)

- Снижение цен на сталь в Китае, отсутствие свободных продаж на экспорт (20.11.2024)

- Из-за высокой ставки в 2025 году стройка в РФ накроется медным тазом, отрасль скорее всего покажет худший результат, чем в 2024 году (20.11.2024)

- Пик капитальных затрат в 2025 году ~170 млрд руб (20.11.2024)

Северсталь - описание компании

ПАО "Северсталь" (ИНН 3528000597) — международная горно-металлургическая компания — концентрирует своё производство на продуктах с высокой добавленной стоимостью. Компания имеет опыт приобретения и интеграции активов в Северной Америке и Европе. Ей также принадлежат горнодобывающие предприятия в России, обеспечивающие сырьём производства компании. Акции компании котируются на российских торговых площадках РТС и ММВБ, глобальные депозитарные расписки представлены на Лондонской фондовой бирже.

Выручка Группы выросла на 4.0% по сравнению с предыдущим кварталом и составила $2,259 млн. (1 кв. 2018: $2,173 млн.) в основном благодаря росту объемов реализации дивизиона «Северсталь Ресурс» во втором квартале 2018 года;

Групповой показатель EBITDA значительно увеличился на 23.8% по сравнению с предыдущим кварталом и достиг $874 млн. (1 кв. 2018: $706 млн.) на фоне роста выручки Группы и снижения себестоимости продаж дивизиона «Северсталь Российская Сталь». Показатель рентабельности EBITDA увеличился на 6.2 п.п. и достиг рекордного уровня в 38.7% (1 кв. 2018: 32.5%). При этом показатель рентабельности Группы остается одним из самых высоких в отрасли;

Свободный денежный поток составил $598 млн. (1 кв. 2018: $289 млн.), отражая эффект от снижения чистого оборотного капитала на фоне снижения балансов дебиторской задолженности и складских запасов. Стабильный свободный денежный поток остается одним из ключевых стратегических приоритетов Компании;

Чистая прибыль составила $557 млн. (1 кв. 2018: $461 млн.), в том числе убыток по курсовым разницам в размере $56 млн. Без учета данного фактора неденежного характера чистая прибыль «Северстали» во 2 кв. 2018 года составила бы $613 млн. (1 кв. 2018: $449 млн.);

Денежные потоки на капитальные инвестиции возросли на 17.6% по сравнению с предыдущим кварталом (1 кв. 2018: $136 млн.), и составили $160 млн., что было обусловлено факторами сезонного характера. Ожидается, что программа капитальных инвестиций Группы на 2018 г. останется на уровне 49.5 млрд руб. и большей частью затронет инвестиции в коксоаглодоменное производство.

Чистый долг снизился на 80.5% до $153 млн. на конец 2 кв. 2018 (1 кв. 2018: $785 млн.), что отражает рост баланса денежных средств на конец отчетного периода ввиду генерации свободного денежного потока за квартал. Долг Компании представлен Еврооблигациями со сроками погашения в 2021, 2022 годах, а также конвертируемыми облигациями со сроками погашения в 2021 и 2022 годах;

Рекомендованные дивиденды за три месяца, завершившихся 30 июня 2018 года, составляют 45.94 рублей на акцию.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций