Текущая цена: 873 руб.

Целевая цена: 1151 руб.

Потенциал роста: 32%

Полная доходность: 44% (c учетом дивидендов)

Горизонт инвестиций: до конца 2020 г.

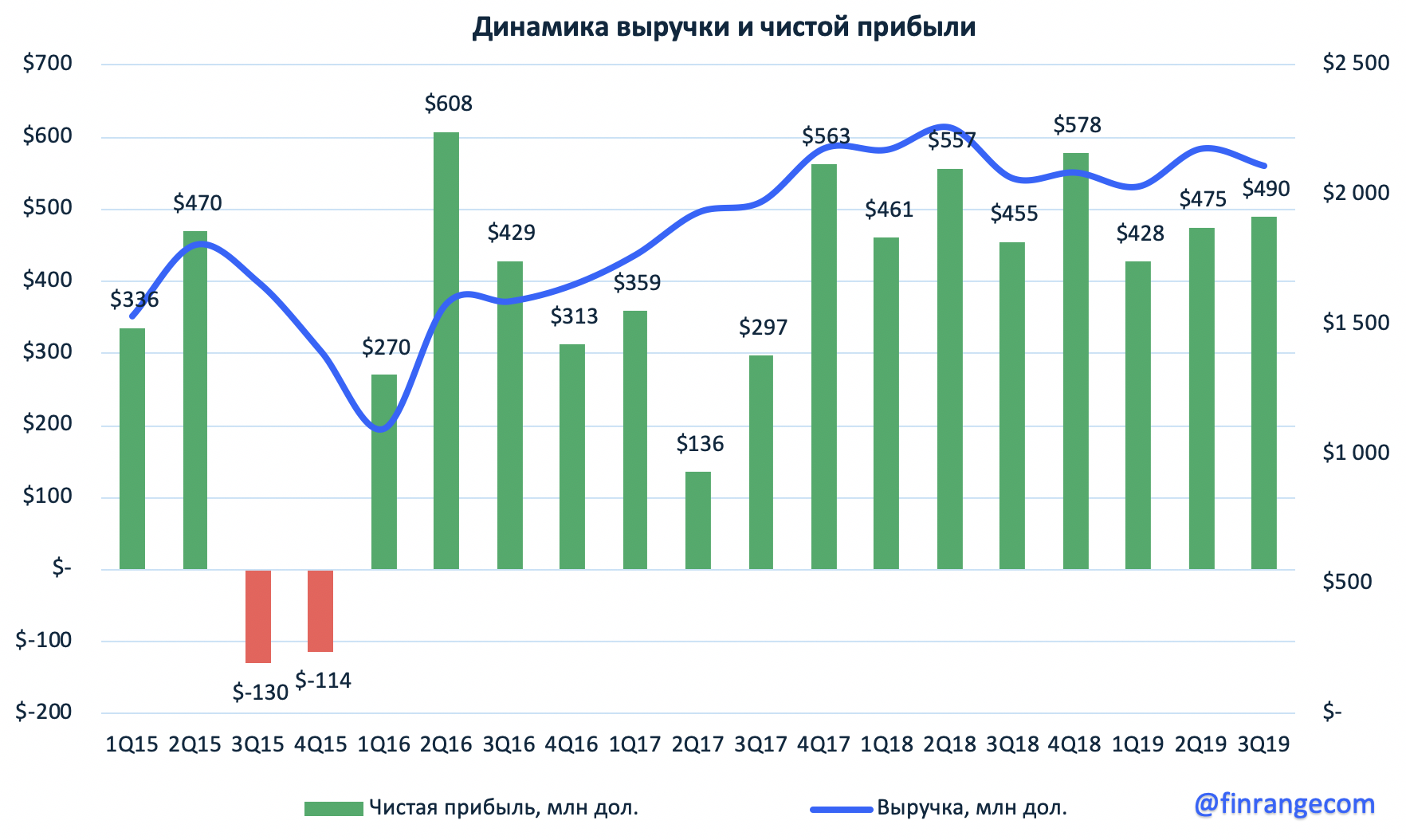

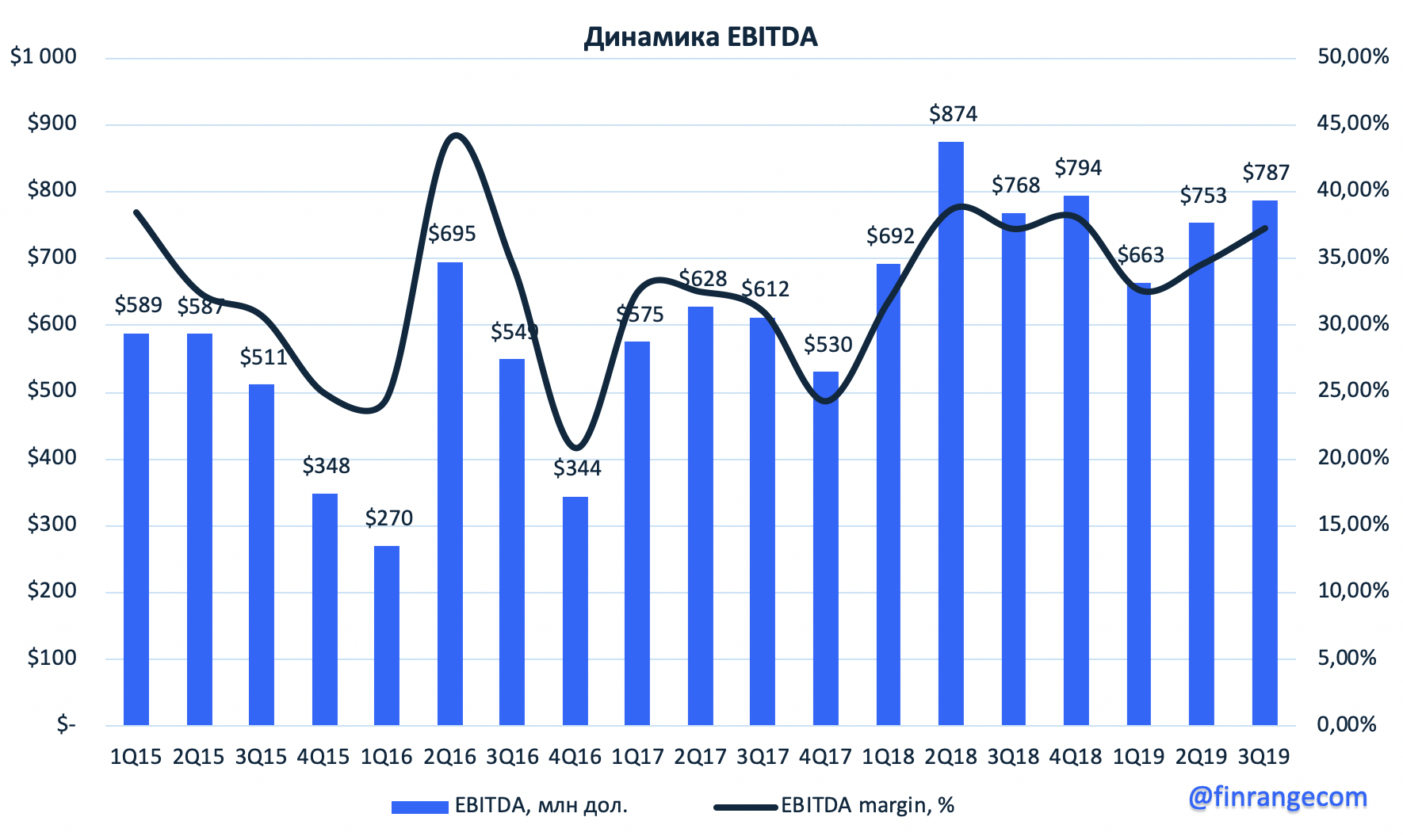

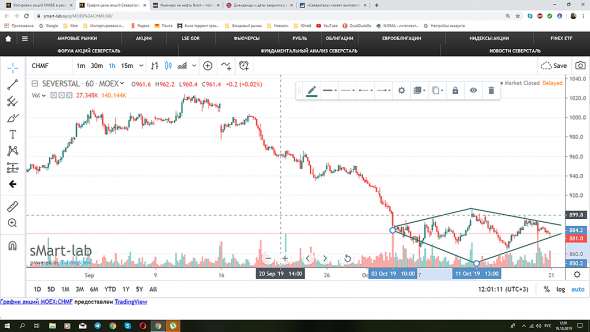

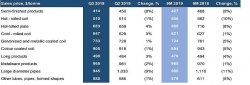

Цена акций Северстали с начала октября опустилась до минимума с 9 апреля 2018 г., когда были объявлены санкции США против Русала. Несмотря на снижение цен на сталь, мы считаем коррекцию акций Северстали в последние два месяца чрезмерной и видим потенциал роста до 1151 руб./акция (+32% к текущему уровню) до конца 2020 г. Текущая цена предполагает 25%-ное снижение EBITDA в 2020 г., что неоправданно исходя из нашей оценки.

Позитивными факторами для инвесторов остаются высокие дивидендные выплаты Северстали (ожидаемая годовая дивидендная доходность — 12%) и устойчивая бизнес-модель компании, позволяющая гибко реагировать на изменения конъюнктуры на рынке благодаря вертикальной интеграции.

Дополнительные триггеры роста:

- 7 ноября Северсталь проведет день инвестора, в рамках которого менеджмент планирует уточнить прогнозы на следующий год и обновить результаты выполнения стратегических целей в текущем году, что может повысить доверие инвесторов к фундаментально привлекательным акциям компании

- Торговое соглашения США и Китая и отказ от как минимум новых пошлин, которые США намеревались ввести с 15 декабря, будут позитивным сигналом для глобальной экономики и сталелитейной отрасли в том числе

- Дальнейшие инвестиции в рамках пятилетней стратегии позволят повысить прибыль в среднесрочной перспективе, но не снизят дивидендов в ближайшие периоды

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций