За 9 месяцев — уважаемая компания Арсагера ..

Черная металлургия, добыча угля и железной руды

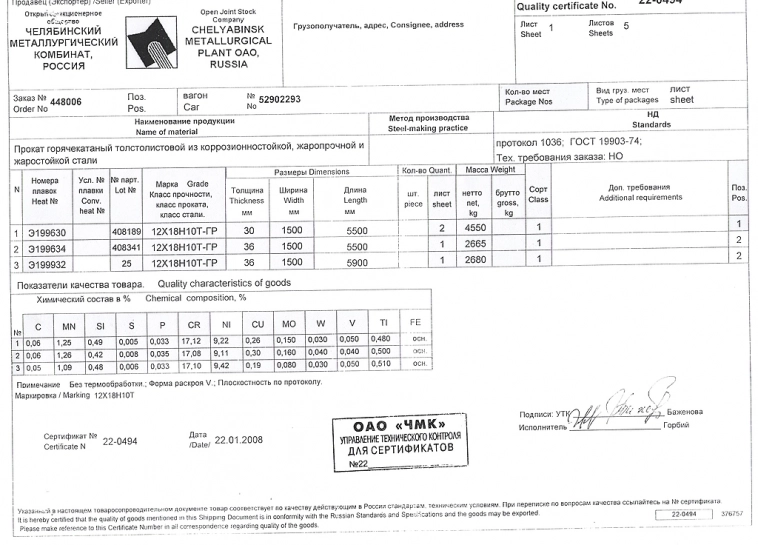

Челябинский металлургический комбинат (CHMK)

Итоги 9 мес. 2022 г.: валютные колебания продолжают формировать прибыль

Выручка комбината увеличилась на 0,7%, составив 132,8 млрд руб. Компания не раскрыла операционные показатели. Со своей стороны мы можем предположить, что рост доходов компании вызван увеличением рублевых цен на реализуемую продукцию.

Операционные расходы комбината выросли на 5,3%, составив 125,3 млрд руб. Компания не предоставила подробной раскладки затрат, однако, по нашему мнению, такая динамика не в последнюю очередь была вызвана отражением в отчетности введенного акциза на жидкую сталь. В итоге операционная прибыль ЧМК сократилась на 41,7% до 7,6 млрд руб.

В отчетном квартале финансовые вложения компании составили 68 млрд руб., сократившись за год на 97,4 млрд руб. в основном за счет погашения задолженности заемщиком и переводом задолженности по договору цессии. Несмотря на это проценты к получению не показали значительного снижения, составив 7,2 млрд руб. против 10,2 млрд руб. годом ранее на фоне возросших ставок. Процентные расходы увеличились с 9,2 млрд руб. до 10,4 млрд руб. на фоне роста стоимости обслуживания долга, составившего на конец отчетного периода 144,2 млрд руб. Положительное сальдо прочих доходов/расходов составило 31,5 млрд руб. (год назад -498,2 млн руб.), на фоне отражения положительных курсовых разниц по валютной части кредитного портфеля по причине роста курса рубля по отношению к евро.

В итоге чистая прибыль ЧМК составила 23,8 млрд руб., что в 2 раза превышает прошлогодний результат. При этом отметим, что по итогам 3 кв. 2022 г. компания отразила чистый убыток на фоне увеличения прочих расходов, а также отражения отложенного налога на прибыль в связи с перераспределением в консолидированной группе налогоплательщиков, созданной материнской компанией Мечел. Балансовая стоимость акции на конец отчетного периода составила 28 918 руб.

По итогам внесения фактических данных, а также обновления наших прогнозов макроэкономических показателей и векторов цен на товары, мы несколько понизили прогноз по выручке компании, что связано с более низкими ожидаемыми объемами продаж и ценами на продукцию. Рост ожидаемой чистой прибыли в текущем году связан с повышением прогноза по положительному сальдо прочих расходов и доходов.

Прогнозы прибыли на последующие годы были незначительно повышены на фоне обновления линейки макроэкономических показателей. В результате потенциальная доходность акций компании незначительно возросла. Наш базовый сценарий предусматривает ослабление курса рубля к основным валютам до конца текущего года на фоне снижения объемов производства с последующим их восстановлением в период

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций