| Число акций ао | 739 млн |

| Номинал ао | — |

| Капит-я | 52,6 млрд |

| Выручка | 87,1 млрд |

| EBITDA | 14,7 млрд |

| Прибыль | 8,3 млрд |

| P/E | 6,3 |

| P/S | 0,6 |

| P/BV | 3,2 |

| EV/EBITDA | 5,8 |

| Детский Мир Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Детский Мир акции

-

Аудитор, согласен

Аудитор, согласен

мне кажется надо быть лохом. чтобы купить у системы детский мир на ипо

Аналитики Credit Suisse считают, что темпы роста выручки Детского мира в регионах будут выше, чем в Москве и Московской области. В Credit Suisse ожидают, что в этом году продажи в столичных точках сети вырастут на 19,1%, до 29,8 млрд руб., а выручка в других регионах увеличится на 25,8%, до 64,3 млрд руб. В 2018-2020 годах темпы роста продаж в региональных магазинах станут на 6-8% опережать московский дивизион. (Коммерсант)

Аналитики Credit Suisse считают, что темпы роста выручки Детского мира в регионах будут выше, чем в Москве и Московской области. В Credit Suisse ожидают, что в этом году продажи в столичных точках сети вырастут на 19,1%, до 29,8 млрд руб., а выручка в других регионах увеличится на 25,8%, до 64,3 млрд руб. В 2018-2020 годах темпы роста продаж в региональных магазинах станут на 6-8% опережать московский дивизион. (Коммерсант) Sberbank CIB оценил Детский мир в 98-118 млрд руб. в рамках подготовки IPO — источники

Sberbank CIB оценил Детский мир в 98-118 млрд руб. в рамках подготовки IPO — источники

Sberbank CIB, один из организаторов IPO ритейлера Детский мир, оценил компанию в 98-118 млрд рублей, сказали Интерфаксу два источника в банковских кругах. По их словам, эта оценка содержится в отчете Sberbank CIB к IPO Детского мира. Ритейлер в понедельник официально объявил о намерении провести IPO. Ожидается, что размещение пройдет на Московской бирже. Продающими акционерами в ходе IPO выступят АФК Система, Российско-китайский инвестиционный фонд (РКИФ) — через инвесткомпании Floette Holdings Limited и Exarzo Holdings Limited, а также некоторые представители менеджмента Детского мира и Системы.

При текущих рыночных мультипликаторах и финансовых показателях Детского мира его оценка выглядит завышенной. В то же время если рассматривать его как историю роста, то оценка может быть вполне справедливой. В частности, если рассматривать показатель EV/EBITDA отечественных ритейлеров в период роста их финансовых показателей (2012-2014 гг.), то оценка Детского Мира в 10,7-12,7 (по EV/EBITDA) близка к ним. Также она предполагает средний рост EBITDA в течение 5 лет на 13-14%, что тоже вполне достижимо.

Промсвязьбанк Сбербанк КИБ сделал предварительную оценку Детского Мира перед предстоящим IPO. По мнению оценщиков, предварительные цифры находятся в диапазоне 98-118 млрд руб. Неназванный источник ТАСС:

Сбербанк КИБ сделал предварительную оценку Детского Мира перед предстоящим IPO. По мнению оценщиков, предварительные цифры находятся в диапазоне 98-118 млрд руб. Неназванный источник ТАСС:

Оценка сильно предварительная, разброс цен зависит от различной методологии оценки компании, мультипликаторов и так далее. Все может сильно поменяться

Финанз Детский мир планирует IPO в ближайшие недели — FT

Детский мир планирует IPO в ближайшие недели — FT

Детский мир в ближайшие недели планирует провести первичное размещение акций на Московской бирже, пишет Financial Times со ссылкой на свои источники. В рамках IPO будет продано 30% существующих бумаг компании, при этом АФК Система сохранит в ней минимум в 50%, сказали источники газеты. Свои акции намерены частично продать также Российско-китайский инвестиционный фонд и другие акционеры.

Среднее значение EV/EBITDA российских ритейлеров составляет около 5,7. Таким образом, исходя из ожидаемого EBITDA компании по итогам 2016 года на уровне 7 млрд руб. и чистого долга в 12,3 млрд руб., всю компанию можно оценить в 27 млрд руб., однако если закладывать рост EBITDA в 2017 году на уровне 30%, то оценка увеличивается до 40 млрд руб. Отметим, что это на уровне цены сделки по покупке Детского мира Российско-китайским инвестиционным фондом год назад ритейлер был оценен в 42,2 млрд руб.

Промсвязьбанк http://smart-lab.ru/blog/374699.php

http://smart-lab.ru/blog/374699.php

Посмотрел СЛ и не увидел новости о том что Детский мир хочет выйти на IPO.

И так Детский мир хочет провести первичное размещение акций, по данным открытых источников планируется разместить 30% акций компании.

Акции допущены к торгам на Московской бирже и включены в первый уровень листинга ценных бумаг под тикером DSKY.

Сделку планируется закрыть до конца I квартала 2017 г.,

Организаторы и bookrunner размещения – Credit Suisse, Goldman Sachs International и Morgan Stanley, совместными bookrunners также выступают Sberbank CIB и UBS Investment Bank.

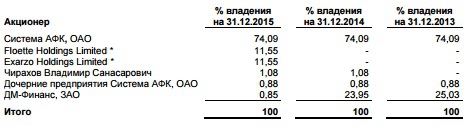

Контрольный пакет принадлежит ОАО «АФК Система», также большой пакет приходится на Российско-Китайскому фонд (11,55).

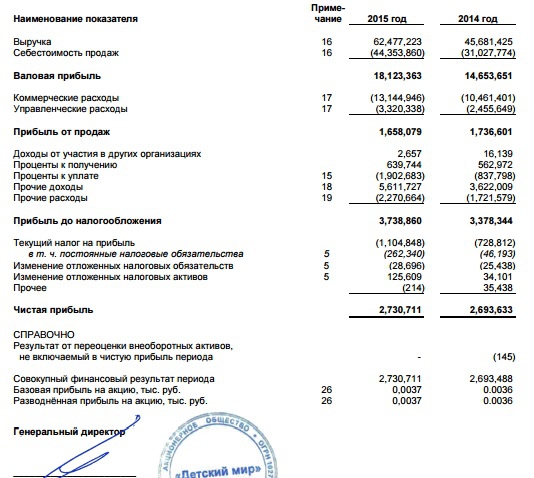

Согласно бух отчетности у компании все good.

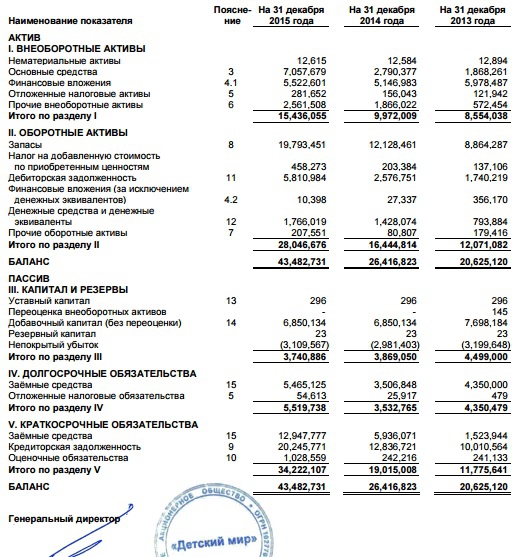

Увеличение валюты баланса приходится на основные средства (В 2015 году компания завершила строительство нового дистрибьюторского центра abireg.ru/msk/n_44516.html?s365) в том числе и за счет ввода в эксплуатацию новых магазинов в связи с чем и выросли запасы.

Основным источником послужили как видно из баланса кредиты а точнее начало выстраивания кредитной пирамиды, что не есть хорошо.

(увеличение кредиторки связано непосредственно с поставщиками)

2013 год

2014 год

2015 год

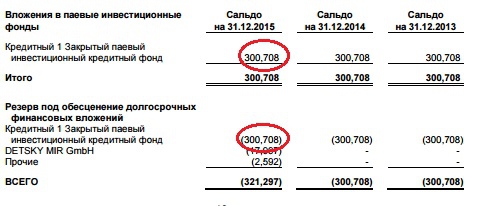

Также стоит отметить неудачное инвестирование денежных средств в ПАИ ЗПИФ (по моим предположениям это был вывод активов)

PS Стоит отметить что компания не очень сильно закредитована.

Компании конечно хорошая на данный момент, но я не вижу прорыва в ритейле при уменьшении потребительского спроса. Все будет решать конечно как оценят компанию, так как компании платит хорошие дивиденды и генерирует чистую прибыль.

В 2015 году компания утвердила выплату дивидендов по результатам работы в 2014 году в размере 1 552 мио. руб., по итогам работы 9 месяцев 2015 года в размере 1 419 988 тыс. руб.

В 2016 году компания утвердила выплату дивидендов по результатам работы в 2015 году 1 308 мио. руб, или 1.77 руб. на акцию.

А вы что думаете о компании? Еще некоторые подробности предстоящего IPO Детского мира. Согласно информации Коммерсанта, Система может продать около 30% акций Детского мира. В случае превышения спроса, может быть продано еще 15% от объема выпуска. Тогда free-float может составить около 35%. Сделку планируют закрыть в феврале. На следующей неделе могут быть объявлены параметры выпуска и начнется сбор заявок. (Коммерсант)

Еще некоторые подробности предстоящего IPO Детского мира. Согласно информации Коммерсанта, Система может продать около 30% акций Детского мира. В случае превышения спроса, может быть продано еще 15% от объема выпуска. Тогда free-float может составить около 35%. Сделку планируют закрыть в феврале. На следующей неделе могут быть объявлены параметры выпуска и начнется сбор заявок. (Коммерсант) Детский мир может провести IPO в ближайшие недели

Детский мир может провести IPO в ближайшие недели

На Московской бирже может быть размещено около 30% акций. Детский мир, розничная «дочка» АФК «Система», может провести IPO на Московской бирже в ближайшие недели, сообщила сегодня Financial Times. В рамках размещения может быть продано около 30% акций компании, при этом Система должна сохранить минимум 50-процентный пакет. В прошлом году Система продала 23,1% акций Детского мира российско-китайскому инвестиционному фонду за 9,75 млрд руб., что предполагает оценку всей компании на уровне 42,2 млрд руб.

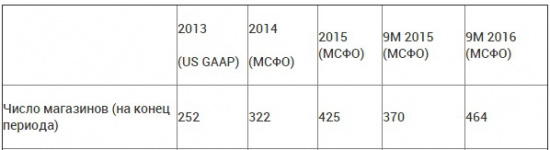

Ведущий игрок в своем сегменте. Детский мир является ведущим игроком российского рынка товаров для детей с долей 13% по рынку в целом и 32% среди специализированных сетей (по итогам 2015 г.). Количество магазинов сети за 9 мес. 2016 г. выросло на 25% год к году до 464, включая 420 магазинов сети «Детский мир» и 44 магазина сети ELC. Общая торговая площадь увеличилась на 23% до 533 тыс. кв. м. По итогам 9 мес. 2016 г. выручка компании выросла на 36% год к году до 54,2 млрд руб., а ОIBDA – на 59% год к году до 4,6 млрд руб. Чистый долг на конец сентября составил 12,5 млрд руб. (199 млн долл.), что эквивалентно 1,6 по Чистый долг/OIBDA за последние 12 месяцев.

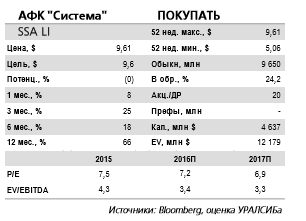

Размещение имеет хорошие шансы на успех. Компания «Детский мир» может предложить инвесторам один из наиболее интересных активов в российском сегменте розничной торговли, и, на наш взгляд, размещение имеет хорошие шансы на успех. При этом успешное размещение должно оказать поддержку акциям материнской компании, то есть АФК «Система». Мы сохраняем рекомендацию ПОКУПАТЬ ГДР Системы.

Уралсиб В рамках IPO будут предложены исключительно существующие акции.

В рамках IPO будут предложены исключительно существующие акции.

Продающими акционерами выступают АФК Система, Российско-китайский инвестиционный фонд (РКИФ) через инвестиционные компании Floette Holdings Limited и Exarzo Holdings Limited, а также некоторые представители менеджмента Компании и АФК Системы

АФК Система намерена сохранить стратегический контроль над деятельностью компании в среднесрочном периоде, оставаясь владельцем ее контрольного пакета акций.

Акции допущены к торгам на Московской Бирже и включены в Третий уровень Списка ценных бумаг под тикером DSKY. Компания подала заявление на Московскую Биржу о переводе Акций в Первый уровень по итогам Предложения и при условии выполнения требования к минимальному количеству акций в свободном обращении (free-float) в размере 10%.

пресс-релизИнформация о предварительных результатах за 2016 г.

По нашим предварительным оценкам, мы ожидаем, что выручка за год, закончившийся 31 декабря 2016 г., будет в диапазоне от примерно 79,2 млрд руб. до 79,8 млрд руб., что примерно на 30% выше выручки за 2015 г., которая составила 60,5 млрд руб. По нашим оценкам, рентабельность по валовой прибыли сократится до примерно 34% в 2016 г. по сравнению с 36,2% в 2015 г. В соответствии с нашими предварительными оценками, в 2016 г. рост сопоставимой выручки составил примерно 10,8% на фоне роста сопоставимого среднего чека на примерно 6,2% и роста сопоставимого количества чеков на примерно 4,4%. Мы ожидаем, что наши расходы на аренду и коммунальные услуги в процентах к выручке сократятся до примерно 10% в 2016 г. по сравнению с 11,7% в 2015 г. Мы также ожидаем, что расходы на оплату труда в процентах к выручке снизятся до примерно 9% в 2016 г. по сравнению с 11,2% годом ранее. Мы ожидаем, что рентабельность по скорректированной EBITDA за 2016 г. будет приблизительно соответствовать показателю за 2015 г.

Компания "Детский мир" может провести IPO в ближайшее несколько недель. размещение акций пройдет на Московской бирже. Организаторами и букраннерами сделки выступают — Goldman Sachs, Credit Suisse, Morgan Stanley, UBS и Sberbank CIB. На IPO может быть предложено около 30% акций компании, при этом АФК Система сохранит контрольный пакет акций (не менее 50%). (ТАСС)

Компания "Детский мир" может провести IPO в ближайшее несколько недель. размещение акций пройдет на Московской бирже. Организаторами и букраннерами сделки выступают — Goldman Sachs, Credit Suisse, Morgan Stanley, UBS и Sberbank CIB. На IPO может быть предложено около 30% акций компании, при этом АФК Система сохранит контрольный пакет акций (не менее 50%). (ТАСС) Детский мир выйдет на IPO. Президент АФК Система Шамолин:

Детский мир выйдет на IPO. Президент АФК Система Шамолин:IPO, безусловно, в планах. Скорее всего, на Московской бирже… Но точные сроки мы будем определять тогда, когда мы увидим достаточную готовность инвесторов вкладывать деньги и платить ту цену, которую мы хотим за «Детский мир» получить. Но компания в целом готова

(Finanz)

Детский Мир - факторы роста и падения акций

- Компания вывела активы и планирует ликвидацию (16.10.2023)

Детский Мир - описание компании

Группа компаний «Детский мир» (тикер на Московской фондовой бирже – DSKY) – мультивертикальный цифровой ритейлер, лидер на рынке детских товаров в России и Казахстане, а также значимый игрок в Беларуси. Группа объединяет розничные сети магазинов «Детский мир» и «ПВЗ Детмир», интернет-магазин и маркетплейс detmir.ru, а также сеть товаров для животных «Зоозавр».По состоянию на 30 июня 2021 года Группа включает 929 магазинов, расположенных в 378 городах и населенных пунктах России, Казахстана и Беларуси.

Общая площадь магазинов – 1 148 тыс. кв. м. Складская площадь – 146 тыс. кв. м.

Акционеры «Детского мира»: компания «Галф Инвестментс Лимитед» (Altus Capital) – 29,9%; акции в свободном обращении – 70,1%, включая квазиказначейские акции и акции, принадлежащие менеджменту и директорам (0,3%).

Сайты: detmir.ru,ir.detmir.ru, corp.detmir.ru

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций