| Число акций ао | 35 372 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 20,3 млрд |

| Выручка | 64,8 млрд |

| EBITDA | 13,3 млрд |

| Прибыль | 4,8 млрд |

| Дивиденд ао | – |

| P/E | 4,2 |

| P/S | 0,3 |

| P/BV | 0,6 |

| EV/EBITDA | 3,4 |

| Див.доход ао | 0,0% |

| Эл5 Энерго (Энел) Календарь Акционеров | |

| 13/02 Предварительные операционные результаты за 2024 год | |

| 28/03 отчёт МСФО за 2024 год | |

| 31/03 отчёт РСБУ за 2024 год | |

| 29/04 отчёт МСФО за 1Q 2025 года | |

| 27/05 отчёт РСБУ за 1Q 2025 года | |

| 31/07 отчёт МСФО за 1Н 2025 года | |

| 22/08 отчёт РСБУ за 1Н 2025 года | |

| 30/10 отчёт МСФО за 9 месяцев 2025 года | |

| 21/11 отчёт РСБУ за 9 месяцев 2025 года | |

| Прошедшие события Добавить событие | |

Эл5 Энерго (Энел) акции

0.5734₽ +0.6%

-

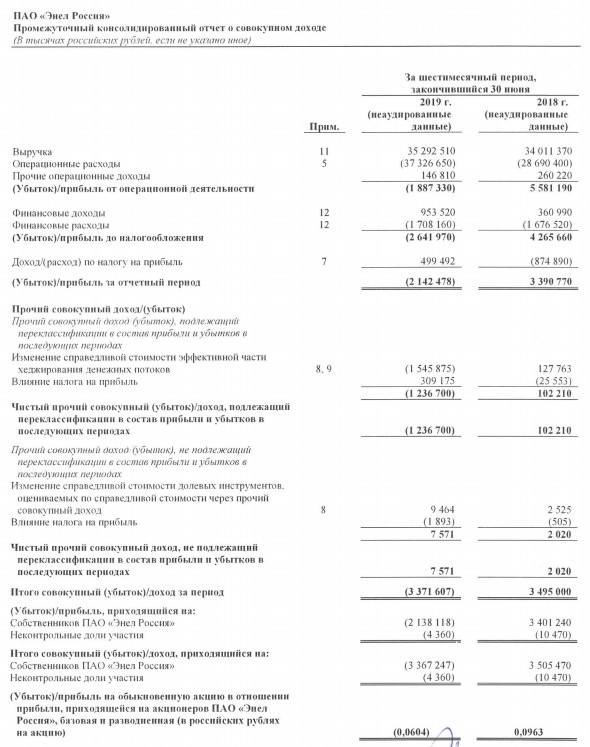

Энел Россия - убыток в 1 п/г по МСФО составил 2,1 млрд рублей против прибыли годом ранее

Энел Россия - убыток в 1 п/г по МСФО составил 2,1 млрд рублей против прибыли годом ранее

Энел Россия — убыток в 1 п/г по МСФО составил 2,1 млрд рублей против прибыли годом ранее

отчет

Авто-репост. Читать в блоге >>>

Отчеты за 1 полугодие МСФО

Отчеты за 1 полугодие МСФО

Сегодня уже вышел отчет МСФО Сбербанка и ждем отчет Энел Россия.

Вышел также отчет МД Медикал груп, включаем его тоже в конкурс.

Суть конкурса: вы пишите комментарии к отчетам на форумах компаний, я выбираю самые интересные и полезные комментарии и награждаю их 500 руб за каждый отчет. Писать можно на форум или в чат (что одно и то же)

https://smart-lab.ru/forum/SBER

https://smart-lab.ru/forum/MDMG

https://smart-lab.ru/forum/ENRU

Календарь отчетов тут: https://smart-lab.ru/calendar/stocks/

Таблица всех отчетов тут: https://smart-lab.ru/q/shares_fundamental3/

Авто-репост. Читать в блоге >>>

В акциях Энел Россия возможны распродажи - Велес Капитал

В акциях Энел Россия возможны распродажи - Велес Капитал

«Энел Россия» представит МСФО результаты за 1П19 в среду, 31 июля. Публикация отчетности назначена до 16:00, встреча с аналитиками/презентация назначена на 16:30.

Несмотря на снижение выработки в 2019 г., мы ожидаем сильные результаты благодаря, в первую очередь, росту цен РСВ на электроэнергию.

Выработка в 1П19 снизилась на 2,3%, но при этом средний рост цен на электроэнергию составил 13,5%, а на Урале, где у компании находятся крупные Рефтинская и Среднеуральская станции рост составил 19,5% г/г.

В результате мы ожидаем роста EBITDA в 1П19 на 13,1% г/г, чистой прибыли – на 31,8%.

Несмотря на значительный рост показателей, мы считаем, что котировки покажут околонулевой рост или снижение, поскольку компания переживает существенную трансформацию бизнеса – продает угольную Рефтинскую ГРЭС и занимается строительством ветропарков. Мы отмечаем, что внимание инвесторов будет приковано к конференц-звонку, который будет проведен в формате встречи с аналитиками в офисе компании.

Авто-репост. Читать в блоге >>> Показатели Энел Россия снова будут высокими - Sberbank CIB

Показатели Энел Россия снова будут высокими - Sberbank CIB

«Энел Россия» представит результаты за 2К19 по МСФО 31 июля.

Мы ожидаем, что показатели снова будут высокими, вследствие чего обозначенные в стратегическом плане прогнозы компании на этот год в части EBITDA (16,9 млрд руб.) и чистой прибыли (7,9 млрд руб.) могут оказаться слишком консервативными. Главным фактором высоких результатов генерирующих компаний в 2019 году стал рост спотовых цен на электроэнергию: в первой ценовой зоне (Европа и Урал) в 1П19 он составил 12% по сравнению с 1П18.

Sberbank CIB

Мы считаем, что сами по себе высокие показатели не станут безусловным фактором роста котировок акций, поэтому следует отметить, что компания намерена организовать специальное мероприятие, в рамках которого будут представлены не только результаты за 1П19 по МСФО, но и пройдет обсуждение важнейших событий недавнего времени.

Мы ожидаем получить более подробную информацию о продаже Рефтинской ГРЭС и направлениях использования вырученных от нее средств, дополнительные комментарии по дивидендам, особенно по ближайшим дивидендам и по возможному специальному дивиденду.

Авто-репост. Читать в блоге >>>

20-21х года акции упадут из за выручки, в Европе в чем плюс зеленой энергии гос-во поддерживает(денюжками).У нас же президент выразился что против зеленой энергетики т.к.«От Ветряков такая дрожь в земле что черви вылезают наружу тем самым приманивая птиц, где уже сами ветряки потрошат этих бедных птиц приманенных на червей.»Так что ветряки сделаны для подрыва популяции птиц и червей в России

20-21х года акции упадут из за выручки, в Европе в чем плюс зеленой энергии гос-во поддерживает(денюжками).У нас же президент выразился что против зеленой энергетики т.к.«От Ветряков такая дрожь в земле что черви вылезают наружу тем самым приманивая птиц, где уже сами ветряки потрошат этих бедных птиц приманенных на червей.»Так что ветряки сделаны для подрыва популяции птиц и червей в России Идеи недели: покупка МТС и Энел Россия?

Идеи недели: покупка МТС и Энел Россия?

Как и всегда, в понедельник, наш ведущий специалист Вадим Кравчук делится идеями о покупке акций российских компаний.

На прошлой неделе были выдвинуты идеи покупки акций компании АФК Система и ВТБ.

По акциям АФК Система не была достигнута целевая цена открытия, а по ВТБ продолжаем удерживать позицию открытой.

На этой неделе обращаем внимание на компании МТС и Энел Россия, каждая из которых демонстрирует стабильные темпы роста финансовых показателей, обеспечивает высокую дивдоходность и торгуется после отсечки, что позволяет рассчитывать на скорое закрытие гэпа.

Покупка МТС

МТС – одна из самых интересных компаний на московской бирже в долгосрочной перспективе вследствие стабильного роста финансовых результатов, а также лояльной политики в отношении миноритарных акционеров.

В мае 2019 компания завершила программу обратного выкупа акций, но компенсировала этот шаг новой дивидендной политикой, согласно которой в ближайшие 3 года будет стремиться выплачивать минимум 28 рублей на акцию.

Авто-репост. Читать в блоге >>> Операционные результаты Энел Россия за 2 квартал нейтральны - Атон

Операционные результаты Энел Россия за 2 квартал нейтральны - Атон

Энел Россия: за 2К19 производство электроэнергии снизилось на 1% г/г

Во 2К19 производство электроэнергии снизилось лишь на 1% г/г до 8.7 ТВтч. Однако динамика выработки отдельных активов компании существенно различается: на Среднеуральской ГРЭС она выросла на 15% г/г, а на Рефтинской ГРЭС — снизилась на 9% г/г до 4.1 ТВтч. Продажи тепла сократились на 12% г/г до 762 тыс Гкал.

Мы считаем операционные результаты НЕЙТРАЛЬНЫМИ, но отметим: на финансовых показателях, которые компания опубликует 31 июля, должны положительно сказаться высокие цены на рынке на сутки вперед (в европейкой ценовой зоне они повысились на 14% г/г, в сибирской — на 22%). Мы сохраняем НЕЙТРАЛЬНЫЙ рейтинг по акциям Энел Россия. Недавно одобренная продажа Рефтинской ГРЭС (за 21 млрд руб) подразумевает потенциал снижения к нашей целевой цене, поскольку эта угольная электростанция, приносящая около половины EBITDA компании, оценена с мультипликатором 2.8x EV/EBITDA 2019П (исходя из наших прогнозов финансовых результатов), тогда как для Энел Россия этот показатель составляет 3.2x.

Атон

Авто-репост. Читать в блоге >>> Энел Россия - выработка электроэнергии в I полугодии снизилась на 2,3%

Энел Россия - выработка электроэнергии в I полугодии снизилась на 2,3%

"Энел Россия" в первом полугодии снизила выработку электроэнергии на 2,3% по сравнению с аналогичным периодом прошлого года, до 18,59 миллиарда кВт.ч.Из четырех электростанций компании выработку увеличила только Конаковская ГРЭС — на 8,4%, до 2,8 миллиарда кВт.ч.

Самое большое снижение у Невинномысской ГРЭС — на 6,7%, до 3,49 миллиарда кВт.ч.

Рефтинская ГРЭС — снизила выработку на 4,2%, до 8,89 миллиарда кВт.ч.Продажи тепла "Энел Россия" сократились на 11,6% и составили 2,43 миллиона Гкал.

источник

Авто-репост. Читать в блоге >>> Резульаты голосования

Резульаты голосования

77,9% — За продажу Рефты

14,5% — не участвовали

7,6 — ПРОТИВ

Предположу, что Enel Investment Holding B.V. (56.40%)+ PFR Partners Fund I limited (19%) — проголосовали за, а

Prosperity Capital Management (7,8%) и другие миноритарии (ВТБ, и тп) — против

Учитывая это и это:

«австралийский инвестфонд Macquarie намерен до конца года продать 6,3% в энергокомпании «Энел Россия», подконтрольной итальянской Enel.»

и то что Суд отказал PFR Partners Fund I limited в удовлетворении иска к Энел

На рынке есть пакет Энел в размере 7,67%+6,3%= 13,98% акций (4,9 ярда) который ищет покупателя по удобной цене

Средний дневной оборот около 30 ялмов, то получается 163 дневных оборота просто на слив, если продавать в стакан...

Понятно что такие сделки через стакан редко проводят, но пока очереди за покупателями ветра нет

Думаю продать такой пакеет с дисконтом за 4 лярда — было бы удачей, а это 0,8 коп...

Ждёмс

Дкп подписан в конце июня, а известно когда он в силу вступает?

После одобрения воса? Или после одобрения ФАС?

Davokad, оба эти условия должны быть выполнены. Ну и ещё первый транш прийти

Александр Е, в этом году как думаете?

Davokad, полагаю все эти события должны до конца года случиться, но деталей не знаю естественно.

Дкп подписан в конце июня, а известно когда он в силу вступает?

После одобрения воса? Или после одобрения ФАС?

Davokad, оба эти условия должны быть выполнены. Ну и ещё первый транш прийти

Акционеры «Энел Россия» одобрили продажу Рефтинской ГРЭС «дочке» СГК

Акционеры «Энел Россия» одобрили продажу Рефтинской ГРЭС «дочке» СГК

МОСКВА, 23 июл — ПРАЙМ. Акционеры «Энел Россия» одобрили сделку по продаже продаже Рефтинской ГРЭС структуре Сибирской генерирующей компании (СГК) за сумму не менее 21 миллиард рублей с учетом возможных корректировок, говорится в сообщении «Энел Россия».

Срок перехода права собственности на имущество Рефтинской ГРЭС к «Кузбассэнерго» (дочерняя компания СГК) составляет не более 18 месяцев с даты вступления в силу соглашения о купле-продаже.

«Продавец обязуется продать, а покупатель обязуется приобрести имущество, составляющее Рефтинскую ГРЭС — тепловую электростанцию, расположенную в поселке Рефтинский Свердловской области, включая движимое и недвижимое имущество, а также запасы угля, сырья и запасных частей. Цена договора купли-продажи не менее 21 миллиарда рублей с учетом возможных корректировок (в размере до 5%)», — говорится в сообщении.

Рефтинская ГРЭС — тепловая угольная электростанция в Свердловской области с установленной электрической мощностью 3,8 ГВт и тепловой — 350 Гкал.ч. В качестве основного топлива использует экибастузский уголь.

Итальянская Enel, «дочкой» которой является «Энел Россия», в июне 2017 года сообщила, что начала процесс продажи Рефтинской ГРЭС и получила необязывающее предложение о покупке актива. В числе претендентов назывались основной акционер СГК Андрей Мельниченко, китайская Huadian и группа ЕСН Григория Березкина.

Новостей с ВОСА не было?

Davokad, когда будут, тут появятся www.e-disclosure.ru/portal/company.aspx?id=5732

Тимофей Мартынов, спасибо.

Продублирую свой вопрос:

прошу прощения, что в тематической ветке вопрос задаю, но другого способа не нашёл.

Ситуация такая: пользуюсь мобильной версией сайта. Список веток на форуме акций приходится открывать вручную, нажимая на кнопку троеточие Столкнулся с тем, что при выходе из ветки сайт выбрасывает меня снова наверх списка веток. И чтобы продолжить чтение форума, приходится вновь нажимать троеточие, чтобы вернуться на то место. Нельзя ли сделать так, чтобы при нажатии назад форум акций подгружался на том же месте?

Эл5 Энерго (Энел) - факторы роста и падения акций

- Одна из самых рентабельных генерирующих компаний России (19.03.2019)

- 1 мая 2021г. запустилась Азовская ВЭС на 90 МВт, а в 2023 году Кольская ВЭС на 201 МВт по программе ДПМ ВИЭ, что обеспечат поступления больше 4,5 млрд.руб. за мощность (16.10.2023)

- Энел перенесла распределение ₽3 млрд дивидендов за 2021 год, на 2023-й - но так и не выплатила в 2023 году (16.10.2023)

- Компания прогнозирует высокие капитальные затраты (программа КОММОД), поэтому FCF не будет хватать на погашение долга, ситуация изменится с 2025 года и долг начнет снижаться (16.10.2023)

- Дивиденды с 2020 года компания не платит и не будет в ближайшие годы платить, так как будет снижать долговую нагрузку и выполнять инвест.программу (16.10.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Эл5 Энерго (Энел) - описание компании

«Энел Россия» (бывш. «Энел ОГК-5») входит в число семи оптовых генерирующих компаний, созданных в результате реформы РАО «ЕЭС России». Производственными филиалами компании являются: Конаковская ГРЭС, Невинномысская ГРЭС, Среднеуральская ГРЭС. Более 56% акций компании принадлежит Enel Investment Holding, более 26% — «ИНТЕР РАО ЕЭС»После продажи угольной Рефтинской ГРЭС в 2019 году производство электроэнергии упало в 2 раза, EBITDA -40%

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций