| Число акций ао | 2 113 460 млн |

| Номинал ао | 0.5 руб |

| Тикер ао |

|

| Капит-я | 166,8 млрд |

| Выручка | 1 425,3 млрд |

| EBITDA | 515,2 млрд |

| Прибыль | 150,3 млрд |

| Дивиденд ао | – |

| P/E | 1,1 |

| P/S | 0,1 |

| P/BV | 0,1 |

| EV/EBITDA | 1,0 |

| Див.доход ао | 0,0% |

| Россети (ФСК) Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Россети (ФСК) акции

-

Юра investment banker, не нашел седняшней раскладки пари) Как там Ваши три буквы?

Юра investment banker, не нашел седняшней раскладки пари) Как там Ваши три буквы?

В том году кто гос.дивов ждал, расскажите, такая же плотность вбросов была про 25 и 50%, а также про неизвестные источники?

Судя по 6 неделям — плотность вбросов зашкаливает. А ведь еще тупой Шу притаился. Неизвестно какую серию вбросо-козней он там накреативил. Электромонтёр, никто такой пакет по рынку сливать не будет, или самой интер двинут, или заинтересованным вне рынка. Да и смысл сейчас движения эти наводить, когда там дивы порядочные летом должны перепасть от продажи непрофиля у интеррао…

Электромонтёр, никто такой пакет по рынку сливать не будет, или самой интер двинут, или заинтересованным вне рынка. Да и смысл сейчас движения эти наводить, когда там дивы порядочные летом должны перепасть от продажи непрофиля у интеррао…

Электромонтёр, крупные пакеты акций часто с дисконтом продают, сегодня за целый день всего оборот по ИнтерРао был 268 млн. Долго им прийдется с таким оборотом без дисконта продавать пакет акций на 100 млрд и цена может хорошо снизится, соответственно и прибыль ФСК тоже снизится, как и акции ФСК

Электромонтёр, крупные пакеты акций часто с дисконтом продают, сегодня за целый день всего оборот по ИнтерРао был 268 млн. Долго им прийдется с таким оборотом без дисконта продавать пакет акций на 100 млрд и цена может хорошо снизится, соответственно и прибыль ФСК тоже снизится, как и акции ФСК

Россети рассматривают участие ФСК ЕЭС в Интер РАО http://smart-lab.ru/blog/388606.php

Россети рассматривают участие ФСК ЕЭС в Интер РАО http://smart-lab.ru/blog/388606.php

Москва. 24 марта. ИНТЕРФАКС — Банк России, снизив ключевую ставку на 25 базисных пунктов — до 9,75%, не исключил дальнейшего смягчения политики.

Москва. 24 марта. ИНТЕРФАКС — Банк России, снизив ключевую ставку на 25 базисных пунктов — до 9,75%, не исключил дальнейшего смягчения политики.

"Банк России будет оценивать дальнейшую динамику инфляции и экономики относительно прогноза и допускает возможность постепенного снижения ключевой ставки во II-III кварталах текущего года", — сказано в заявлении регулятора по итогам заседания совета директоров.

===================

т.е. ЦБ дает нам сигнал на увеличение прибыли АО, путем снижения % по кредитам в течении всего года ... и снижении доходности по депозитам и облигациям, что дает увеличение доходности по дивидендам в сравнении с первыми ...

рублевая див. доходность стала чуток привлекательнее т.к.

снизят доход по депозитам, понизят % по кредитам… не существенно конечно на 0,25%, но тем не менее. в сравнении уже будет див.доходность немного привлекательнее.

компаниям с рублевой долговой нагрузкой кредиты будут обходится чуть дешевле. облигационная доходность сократиться, т.к. ставка стала ниже .. возможно пойдет перекладка из облигов в акции. а денежная масса там очень большая

так что все идет по плану… :)

Тимофей Мартынов, в Почта Банке который входит в группу ВТБ ставка по вкладу 8,5 % и нет падений по 17% в день )))

Юра investment banker, условия этого вклада:- свыше 1 500 000 ₽;

— срок 367 дней;

- проценты по вкладу выплачиваются в конце срока;Я вот чё-то не готов...

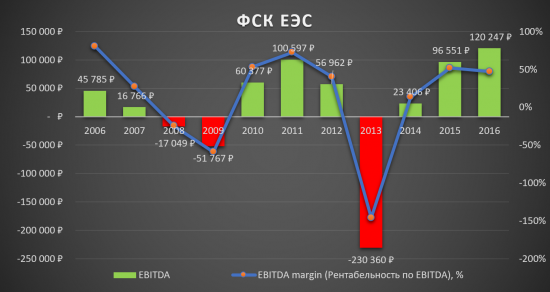

Инвестиционная идея «ФСК ЕЭС» - сохраняется!

Инвестиционная идея «ФСК ЕЭС» - сохраняется!О компании: «Федеральная сетевая компания Единой энергетической системы» (ОАО «ФСК ЕЭС») создано в соответствии с программой реформирования электроэнергетики Российской Федерации как организация по управлению Единой национальной (общероссийской) электрической сетью (ЕНЭС).

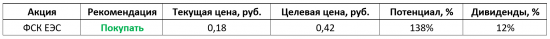

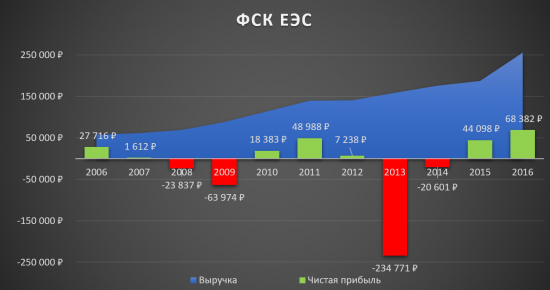

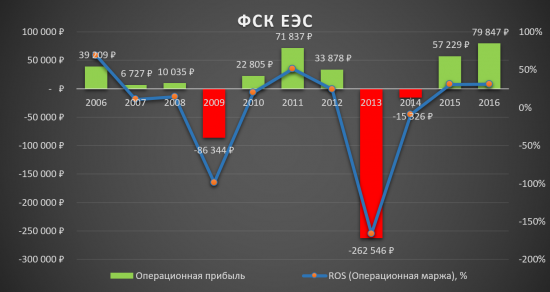

Фундаментальный анализ: Данные были взяты из отчётов МФСО в млн. руб за 10 лет. Начну анализ традиционно, с выручки и чистой прибыли компании.

Чистая прибыль на рекордных значениях, выручка растёт на протяжении 10 лет.

Операционная прибыль компании увеличивается с 2013 года вместе с рентабельностью продаж.

EBITDA за 2016 год на рекордных значениях за 10 лет.

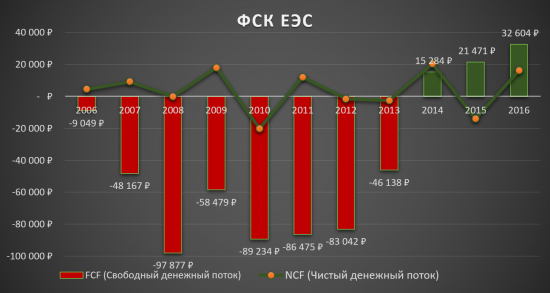

Свободный денежный поток на рекордных значениях за 10 лет. Чистый денежный поток стал положительным и думаю продолжит увеличиваться.

Фондоотдача показывает, сколько выручки приходится на единицу стоимости основных средств. Соответственно, чтобы повысить фондоотдачу нужно увеличить выручку, что и видно на графике.

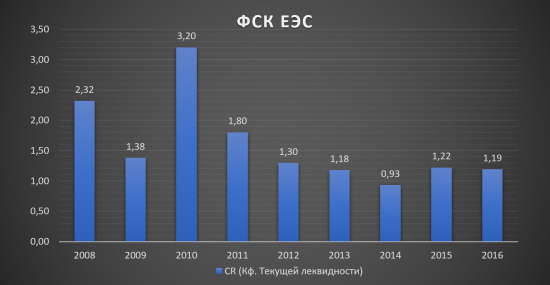

Коэффициент текущей ликвидности превышает единицу, это показывает, что компания легко справляется со своими краткосрочными обязательствами.

Обязательства приходящиеся на активы компании и капитал уменьшились, что способствовало сокращению чистого долга компании, что подтверждает мультипликатор Чистый долг/EBITDA=1,85.

Капитальные затраты остаются на прежнем уровне из-за инвест программы до 2020 года, но на выручку их стало приходится меньше с каждым годом, из-за роста выручки.

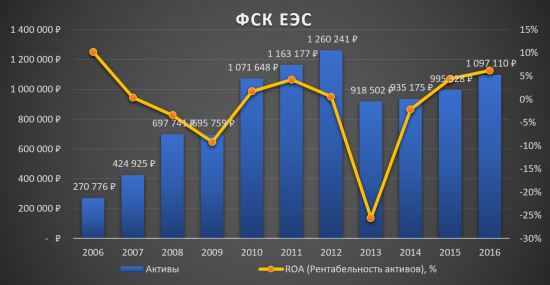

Активы компании увеличиваются вместе с рентабельностью.

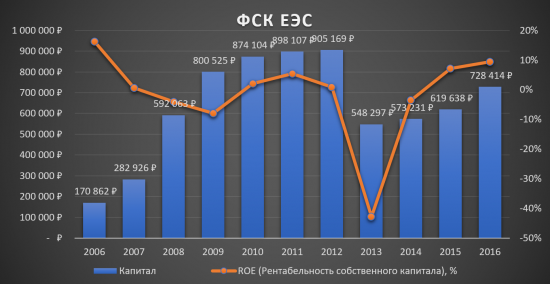

Капитал компании также неизменно растёт вместе с рентабельностью собственного капитала с 2013 года.

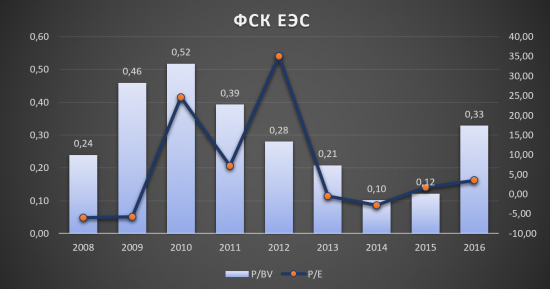

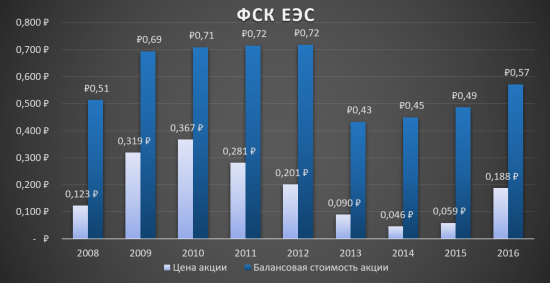

Популярные мультипликаторы P/E=3,50 и P/BV=0,33 очень привлекательны для покупки акций.

На данный момент цена акций на рынке в районе 0,188 рублей, что в два раза меньше балансовой стоимости акций.Технический анализ: Тех. анализ я использую лишь для набора позиций, чтобы купить на откатах и т.д. В редких случаях, могу найти точку входа, если нет фундаментального драйвера роста, таких как M&A, дивидендные истории и др. Данная бумага с технической точки зрения в восходящем тренде, присутствуют рекордные объёмы перед отчётом и во время отчёта.

Вывод: Сравнивая нынешние показатели с показателями прошлых лет, они значительно выше и будут ещё лучше, после завершения инвест программы. Акции остаются привлекательными, так как на много ниже балансовой стоимости акций =0,57 рублей и справедливой цены=0,36 рублей, но главное в этой компании предстоящие дивиденды, которые на данный момент под вопросом 25% или 50% от чистой прибыли по МСФО. Мультипликаторы одни из лучших в секторе:

P/E=3,50

P/S=0,94

P/BV=0,33

EV/S=1,81

EV/EBITDA=3,84

Чистый долг/EBITDA=1,8

Тимофей Мартынов, думаю консервативный вариант будут поинтереснее (0,0208р), вчера вечером изучал МСФО

Тимофей Мартынов, думаю консервативный вариант будут поинтереснее (0,0208р), вчера вечером изучал МСФО(стр.38 МСФО дословно и цифры из РСБУ там прописаны):

«Дивиденды. Распределение и прочее использование годовой прибыли производится на основании данных годовой официальной бухгалтерской отчетности по РСБУ материнской компании Группы – ФСК ЕЭС. В соответствии с российским законодательством распределению подлежит чистая прибыль. За год, закончившийся 31 декабря 2016 года, чистая прибыль, отраженная в опубликованной бухгалтерской отчетности ФСК ЕЭС по РСБУ, составила 106 070 млн. рублей»

Тимофей Мартынов, при том что ставка в Сбере сейчас, например, 7,7 самая большая

Тимофей Мартынов, при том что ставка в Сбере сейчас, например, 7,7 самая большая Ну чего, даже в консервативном варианте ФСК заплатит 0,134 дивиденда с див дохой 7%

Ну чего, даже в консервативном варианте ФСК заплатит 0,134 дивиденда с див дохой 7%

в принципе неплохо

ФСК ЕЭС - выплаты дивидендов в размере 25% от чистой прибыли или 17,1 млрд руб.

ФСК ЕЭС - выплаты дивидендов в размере 25% от чистой прибыли или 17,1 млрд руб.

Чистая прибыль ФСК по МСФО в 2016 г/ выросла до 68,4 млрд руб., скорр. EBITDA — до 116,7 млрд руб.

ФСК ЕЭС получило чистую прибыль по МСФО в 2016 году в размере 68,4 млрд руб., что на 55,1% превышает показатель 2015 года, следует из отчетности компании. При этом скорректированная EBITDA за период увеличилась на 11,8%, до 116,7 млрд руб., сообщает компания. Рост выручки составил 36,7%, показатель сложился на уровне 255,6 млрд руб. В частности, выручка за услуги по передаче электроэнергии увеличилась на 7,9%, до 170,2 млрд руб., в связи с ростом тарифа. Выручка за услуги по техприсоединению увеличилась более, чем втрое — до 39,1 млрд руб.

Основной рост выручки был обеспечен увеличением доходов от техприсоединения. В то же время подъем выручки на 36,7% не трансформировался в аналогичное увеличение EBITDA, что негативно отразилось на марже. Что касается дивидендов, то базовым сценарием являются выплаты в размере 25% от чистой прибыли или 17,1 млрд руб. Это дает дивидендную доходность в 7%

Промсвязьбанк

Хоронят трейдера, умершего на работе от разрыва сердца. В процессии идут товарищи по работе. Один из них говорит другому: — А вот если бы покойничек на десять минут дольше пожил, точно бы на stop-loss напоролся

Хоронят трейдера, умершего на работе от разрыва сердца. В процессии идут товарищи по работе. Один из них говорит другому: — А вот если бы покойничек на десять минут дольше пожил, точно бы на stop-loss напоролся

Россети (ФСК) - факторы роста и падения акций

- Россети-ФСК оценена ниже своих реальных чистых активов в 6,5 раз. и ниже НОМИНАЛА почти в 5 раз. При этом работает с прибылью. р.е = 2 (28.07.2023)

- правительству поручено "оптимизировать" инвестпрограмму в плане снижения ее финансирования в 2023-2027 гг. и переноса сроков некоторых проектов, рассмотреть вопрос о дальнейшей индексации тарифов (в мае был повышен тариф для ЕНЭС на 6,3% - ИФ). (18.08.2023)

- Чистая прибыль на акцию по РСБУ за 9м23г = 0,24057р. при рыночной стоимости 0,128р. (04.11.2023)

- Единственная АО имеющая рыночную стоимость в 4 раза ниже НОМИНАЛА = 50к.! при этом только доли дочерних компаний торгуемых в рынке оцениваются в 2 раза выше всей ФСК Россетей. так же у ФСК Россети 8,57% ИРАО. балансовая стоимость Чистых активов = 1,8 трл.р при рыночной капитализации 0,27трл.р. компания работает с хорошей прибылью, Чистые активы растут ежегодно (15.01.2024)

- Реальный свободный денежный поток компании гораздо меньше ее прибыли, по причине того, что существенная ее часть тратится на стройку. (15.07.2019)

- Новые построенные мощности не увеличивают выручку но увеличивают амортизацию и тем самым сокращают прибыль (24.10.2021)

- Прибыльность компании в 2021 году начала снижаться из-за того, что затраты растут опережающими выручку темпами (10.02.2022)

- Инвестпрограмма на 2023-2024г. превысит 1 трлн.руб. (29.12.2023)

- Из-за высокой ставки ЦБ в 2024г. резко вырастут процентные расходы (90% облигаций с плавающим купоном КС+премия) (29.12.2023)

- Дивидендов до 2026 года не ожидается - решение Президента РФ В. Путина (29.12.2023)

Россети (ФСК) - описание компании

ФСК ЕЭС — крупнейшая в мире публичная электросетевая компания, является монопольным оператором Единой национальной электрической сети России. Компания управляет более 131 тыс. км линий электропередачи и обладает общей трансформаторной мощностью более 334,8 тыс. МВА. Крупнейшим акционером ФСК с долей 80,6 процентов является компания «Россети».ПАО «ФСК ЕЭС» планирует в 2015 года получить прибыль по РСБУ в объеме не менее 8 млрд рублей.

Годовой отчет ФСК ЕЭС 2015

Сайт ФСК ЕЭС: http://www.fsk-ees.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций