Из отчета:

Прибыль на обыкновенную акцию, причитающаяся

акционерам ФСК ЕЭС — базовая и разводненная

(в российских рублях)

1К18 = 0,017

1К17 = 0,007

| Число акций ао | 2 113 460 млн |

| Номинал ао | 0.5 руб |

| Тикер ао |

|

| Капит-я | 165,5 млрд |

| Выручка | 1 425,3 млрд |

| EBITDA | 515,2 млрд |

| Прибыль | 150,3 млрд |

| Дивиденд ао | – |

| P/E | 1,1 |

| P/S | 0,1 |

| P/BV | 0,1 |

| EV/EBITDA | 1,0 |

| Див.доход ао | 0,0% |

| Россети (ФСК) Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Россети (ФСК) акции

0.0783₽ +0.57%

-

Что за ерунда? ))) Только же все так было прекрасно и отчет и рост, причем и в ИнтерРАО?!

Что за ерунда? ))) Только же все так было прекрасно и отчет и рост, причем и в ИнтерРАО?! Дата Источник

Дата Источник

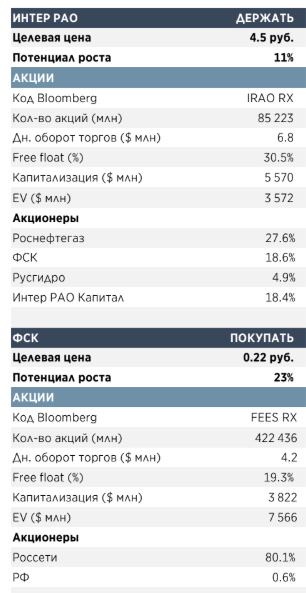

21.05.2018 АТОН

Электроэнергетика

ФСК (FEES RX; ПОКУПАТЬ, ЦЕЛЬ – 0.22 РУБ.) ОПУБЛИКОВАЛА СИЛЬНЫЕ ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ЗА 1К18

Выручка достигла 60.7 млрд руб. (+22% г/г) на фоне роста выручки от передачи электроэнергии, которая составила 52.9 млрд руб. (+15% г/г), а также продаж электроэнергии и строительных услуг. Выручка за технологическое присоединение упала на 2/3 г/г и сейчас составляет всего лишь 33 млрд руб. (ничтожно малые 0.1% от общего объема выручки). EBITDA, скорректированная на разовые статьи, составила 36.2 млрд руб. (-1% г/г), в то время как чистая прибыль подскочила до 21.0 млрд руб. (+141% г/г). Компания заметно улучшила динамику FCF — он составил 8.8 млрд руб. в 1К18 (+540% г/г) за счет роста OCF на 25% г/г, который, в свою очередь, был вызван высвобождением оборотного капитала в размере 3.2 млрд руб. (против инвестиций в размере 1.1 млрд руб. годом ранее), снижением капзатрат на 4% г/г до 15.2 млрд руб. и снижением выплаченных процентов на 16% г/г до 5.0 млрд руб. в 1К18.

Москва. 21 мая. ИНТЕРФАКС — ПАО «Интер РАО» (MOEX: IRAO) не планирует

Москва. 21 мая. ИНТЕРФАКС — ПАО «Интер РАО» (MOEX: IRAO) не планирует

выкупать у «ФСК ЕЭС» (MOEX: FEES) и «РусГидро» (MOEX: HYDR) свои акции в объёме

23,5%, следует из сообщения компании.

«Никакой речи о фигурировавшей в прессе покупке 23,5% акций у ФСК и

»РусГидро" не идёт",- цитирует пресс-служба члена правления компании Ильнара

Мирсияпова.

По его словам, компания «не планирует, как было написано (в сообщениях СМИ -

ИФ), тратить 100 млрд руб. на такого рода сделки». «Мы нацелены инвестировать в

те проекты и только туда, где есть возможность гарантированного дохода. У нас

есть квазиказначейский пакет, размер которого нашу компанию в настоящий момент

устраивает»,- подчеркнул топ-менеджер.

Ранее газета «Коммерсантъ» сообщала, что «Интер РАО» обсуждает с «РусГидро»

и ФСК выкуп у компаний своих акций. Как отмечали источники «Интерфакса»,

знакомые с решениями «РусГидро», эта компания намеревалась продать принадлежащие

ей 4,92% ПАО «Интер РАО» до конца мая. ФСК отчиталась за 1 квартал

ФСК отчиталась за 1 квартал

www.fsk-ees.ru/press_center/company_news/?ELEMENT_ID=227548

«Мы видели информацию, что идет процесс приобретения нашей группой 23,5 процента акций ИнтерРАО у ФСК и Русгидро. Это весь пакет акций (ИнтерРАО), который принадлежит обеим компаниям. Заявляем, что таких планов нет, такой пакет мы не покупаем», — сказал Рейтер член правления ИнтерРАО Ильнар Мирсияпов.

очередной накукан российским инвесторам

Уважаемый siesta00.

Как говаривал в своё время старина Мюллер: «Верить в наше время нельзя никому – порой даже самому себе – мне можно!» Я полностью согласен с ним, поэтому и приведённая вами цитата, хотя и интересна, но не вызывает у меня полного доверия...» «Мы видели информацию, что идет процесс приобретения нашей группой 23,5 процента акций ИнтерРАО у ФСК и Русгидро. Это весь пакет акций (ИнтерРАО), который принадлежит обеим компаниям. Заявляем, что таких планов нет, такой пакет мы не покупаем», — сказал Рейтер член правления ИнтерРАО Ильнар Мирсияпов.

«Мы видели информацию, что идет процесс приобретения нашей группой 23,5 процента акций ИнтерРАО у ФСК и Русгидро. Это весь пакет акций (ИнтерРАО), который принадлежит обеим компаниям. Заявляем, что таких планов нет, такой пакет мы не покупаем», — сказал Рейтер член правления ИнтерРАО Ильнар Мирсияпов.

очередной накукан российским инвесторам

Ремора, пока Ленпреф не замочили, никаких выходных! нужно бдеть!

Всем хороших выходных… :)

на следующей неделе пробьем 19к., возможно и 20к. потестим на прочность…

Malik, в выходные будешь Ленпреф мочить? Интересно, каким образом?

Лыжник, всё, отборолись уже — там кинули в очередной раз акционеров, значит в остальных акциях полноценного роста не будет.

Извините, что я опять магедоню про долгосрок, но порылся в свежем документе Минэнерго «Схема и программа развития Единой энергетической системы России на 2018 – 2024 годы», а там такая вот табличка.

И цитата.

«Суммарные капиталовложения в развитие ЕЭС России на период 2018 – 2024

годов прогнозируются в объеме 2 304 279,7 млн руб., в том числе в части

генерирующих мощностей электрических станций – 1 667 504,3 млн руб., объектов электросетевого хозяйства, номинальный класс напряжения которых составляет 220 кВ и выше – 636 775,4 млн руб.»

636 млрд — это капзатраты на линии 220, объекты ФСК. Только для развития сети, без затрат на цифровизацию.

Интересный документ, там можно прикинуть и перспективы МРСК.

P.S. И капзатраты по генерации тоже.

Александр Е, спасибо за интересный комментарий. А ссылочку не дадите на документ?

Тимофей Мартынов, minenergo.gov.ru/node/11323

Александр Е, спасибо!

Извините, что я опять магедоню про долгосрок, но порылся в свежем документе Минэнерго «Схема и программа развития Единой энергетической системы России на 2018 – 2024 годы», а там такая вот табличка.

И цитата.

«Суммарные капиталовложения в развитие ЕЭС России на период 2018 – 2024

годов прогнозируются в объеме 2 304 279,7 млн руб., в том числе в части

генерирующих мощностей электрических станций – 1 667 504,3 млн руб., объектов электросетевого хозяйства, номинальный класс напряжения которых составляет 220 кВ и выше – 636 775,4 млн руб.»

636 млрд — это капзатраты на линии 220, объекты ФСК. Только для развития сети, без затрат на цифровизацию.

Интересный документ, там можно прикинуть и перспективы МРСК.

P.S. И капзатраты по генерации тоже.

Александр Е, спасибо за интересный комментарий. А ссылочку не дадите на документ?

Тимофей Мартынов, minenergo.gov.ru/node/11323

Извините, что я опять магедоню про долгосрок, но порылся в свежем документе Минэнерго «Схема и программа развития Единой энергетической системы России на 2018 – 2024 годы», а там такая вот табличка.

И цитата.

«Суммарные капиталовложения в развитие ЕЭС России на период 2018 – 2024

годов прогнозируются в объеме 2 304 279,7 млн руб., в том числе в части

генерирующих мощностей электрических станций – 1 667 504,3 млн руб., объектов электросетевого хозяйства, номинальный класс напряжения которых составляет 220 кВ и выше – 636 775,4 млн руб.»

636 млрд — это капзатраты на линии 220, объекты ФСК. Только для развития сети, без затрат на цифровизацию.

Интересный документ, там можно прикинуть и перспективы МРСК.

P.S. И капзатраты по генерации тоже.

Александр Е, спасибо за интересный комментарий. А ссылочку не дадите на документ?

Продажа акций "Интер РАО" стала бы сильным катализатором для бумаг "ФСК ЕЭС"

Продажа акций "Интер РАО" стала бы сильным катализатором для бумаг "ФСК ЕЭС"

Интер РАО: Покупка собственных акций — все выигрывают?

Вчера (17 мая) Коммерсант сообщил, что Интер РАО ведет переговоры с Русгидро и ФСК относительно возможной покупки собственных акций, которые принадлежат этим двум энергокомпаниям (4.9% и 18.6% соответственно). Ожидается, что сделки будут заключены в ближайшие несколько месяцев, если не недель, и скорее всего с дисконтом к рыночной цене. Мы считаем, что если сделки будут реализованы, это будет беспроигрышный вариант для всех трех компаний: Интер РАО, ФСК и Русгидро. Как и в случае с продажей Интер РАО 40% акций Иркутскэнерго En+ Group в мае 2016 года, ФСК извлечет дополнительную стоимость около 80 млрд руб. за счет продажи своей непрофильной доли в Интер РАО за денежные средства. Мы ожидаем, что это будет сильным драйвером для переоценки акций ФСК и сохраняем нашу рекомендацию ПОКУПАТЬ. Для Интер РАО сделки означают, что компания: 1). наконец «распечатает» накопленные денежные средства, чтобы купить свои и так дешевые акции еще дешевле; 2). аккумулирует значительную (42%) долю казначейских акций, даже частичное погашение которой на более позднем этапе приведет к заметной переоценке акций. Русгидро выиграет меньше других, хотя рынок скорее всего позитивно оценит продажу ее крупнейшего непрофильного актива. Мы ждем подтверждения информации от Интер РАО.

ФСК – раскроет стоимость на треть своей рыночной капитализации

Продажа 18.6% акций Интер РАО стала бы сильным катализатором для акций ФСК. Рыночная стоимость пакета ФСК в Интер РАО составляет ~80 млрд руб., что эквивалентно 33% от текущей рыночной капитализации ФСК – значительный актив, который является полностью непрофильным для ФСК и не приносит ей особой пользы, кроме дивидендов от Интер РАО. Поэтому его монетизация, то есть конвертация в наличные денежные средства, должна привести к переоценке акций. Чтобы подкрепить наш аргумент, напомним случай продажи Интер РАО 40% акций Иркутскэнерго En+ Group 16 мая 2016. Сделка вызвала резкую переоценку акций Интер РАО, которые отскочили от отметки 1.87 руб. в день сделки, преодолели отметку 3.0 руб. в сентябре 2016 года, а затем завершили год вблизи 4.0 руб. после включения в индекс MSCI Russia. Когда сделка с En+ Group была подписана, 40% акций Иркутскэнерго соответствовали 45% от рыночной капитализации Интер РАО, и рынок не учитывал эти акции при оценке акций Интер РАО до того, как сделка раскрыла стоимость этого пакета.

Мы считаем, что это хороший и сопоставимый пример, и ожидаем дальнейшего ралли в акциях ФСК, если сделка состоится. Мы подтверждаем нашу рекомендацию ПОКУПАТЬ для ФСК и считаем ее нашим фаворитом среди сетевых компаний. Следующий вопрос будет заключаться в том, как ФСК распорядится этими деньгами. Мы сомневаемся, что они будут выплачены в виде специального дивиденда; более вероятно, компания направит средства на инвестпрограмму. Также компания могла бы ускорить погашение долга, особенно с учетом того, что она генерирует солидный FCF.

Интер РАО – «распечатает» свои денежные средства и купит дешевое еще дешевле

Сделки позволили бы Интер РАО, наконец, начать использовать свою огромную денежную подушку (175 млрд руб. на конец 1К18). Исходя из текущей рыночной цены, доли Русгидро и ФСК стоят в общей сложности 100.6 млрд руб. Учитывая, что Интер РАО, по имеющейся информации, рассчитывает заключить сделки с приличным дисконтом к рынку, она бы использовала свои деньги для покупки своих собственных акций, и так торгующихся по очень низким и весьма привлекательным мультипликаторам (EV/EBITDA 2018П 2.4x и доходность FCF 2018П 19%), но еще дешевле.

Интер РАО – консолидация значительной доли казначейских акций или погашение?

Интер РАО в настоящее время имеет солидную долю квази-казначейских акций – 18.4% – которые принадлежат ее 100%-ой дочке Интер РАО Капитал. После покупки акций у Русгидро и ФСК компания аккумулирует огромный пакет своих акций – 41.9%. Возникает логичный вопрос, в чем причина и конечная цель такого шага.Мы рассматриваем два возможных сценария. Первый – самый оптимистичный, но менее вероятный, учитывая предыдущую риторику менеджмента – погашение 100% казначейских акций. Второй предполагает лишь частичное погашение, осуществленное таким образом, что у Интер РАО в итоге останется 25% казначейских акций, которые затем могут быть проданы международному стратегическому инвестору – своего рода мантра, которую менеджмент Интер РАО твердит годами.

АТОН

Интер РАО – полное погашение казначейских акций

Это был бы идеальный вариант для миноритариев Интер РАО. Доля Роснефтегаза подскочила бы до 47.5% с нынешних 27.6%, а free float увеличился бы до 52.5% с 30.5% в настоящее время. Кроме того, полное погашение казначейских акций Интер РАО после сделок с Русгидро и ФСК побудило бы нас увеличить целевую цену до 6.3 руб. за акцию с текущих 4.5 руб. за акцию. Кроме того, это бы значительно увеличило EPS и дивиденды на акцию – например, дивиденды за 2017 выросли бы с 0.13 руб. на настоящий момент до 0.22 руб. на акцию и обеспечили бы дивидендную доходность 6% вместо скромных 3% в настоящее время. С точки зрения оценки это было бы нейтрально для мультипликатора EV/EBITDA (поскольку более низкая рыночная капитализация была бы компенсирована ростом чистого долга), но это означало бы более низкий мультипликатор P/E 2018П и доходность FCF (4.1 и 27% соответственно).

Интер РАО – частичное погашение, сохранение 25% для стратегического инвестора

Этот сценарий предполагает, что Интер РАО сохранит 25% своего акционерного капитала в казначейских акциях, чтобы продать их международному стратегическому инвестору на каком-то этапе – это одна из давно декларированных, но до сих пор так и не достигнутых целей компании. Избыточные казначейские акции были бы погашены (22% от собственного капитала). В этом случае наша целевая цена выросла бы незначительно – до 4.7 руб. за акцию, – и дивиденды на акцию также увеличились бы, хотя и в меньшей степени – до 0.17 руб. с 0.13 руб. на акцию по дивидендам за 2017. С точки зрения оценки, частичное погашение привело бы к несколько более низкому мультипликатору P/E (5.5x) и доходности FCF 20%.

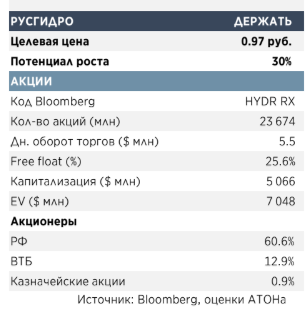

Русгидро – не такая значимая сделка, но все же умеренно позитивная

Русгидро меньше всего бы выиграла от сделки. Коммерсант сообщает, что сделка скорее всего была бы реализована с существенным дисконтом к рынку, но даже по полной рыночной цене (21 млрд руб.) она была бы несущественной для Русгидро – это всего лишь 7% от ее текущей рыночной капитализации, или 30% от ее текущей денежной позиции. Тем не менее избавление от непрофильного актива (по сути, самого крупного из тех, которые Русгидро хотела бы продать) поддержало бы акции. Сохранение этой доли приносит компании мало пользы, опять же, кроме дивидендов, которые не являются существенными в контексте бизнеса Русгидро.

Dollar, 2. Содержание сообщения

Dollar, 2. Содержание сообщения

2.1. Дата принятия Председателем Совета директоров (наблюдательного совета) эмитента решения о проведении заседания Совета директоров (наблюдательного совета) эмитента: 18 мая 2018 года

2.2. Дата проведения заседания Совета директоров (наблюдательного совета) эмитента: 25 мая 2018 года

------------------------------------

5. Об определении позиции ПАО «Россети» (представителей ПАО «Россети») по вопросу повестки дня заседания Совета директоров ПАО «ФСК ЕЭС» «Об утверждении внутреннего документа ПАО «ФСК ЕЭС»: Положения о дивидендной политике ПАО «ФСК ЕЭС» в новой редакции».

Инвестиционные идеи

Инвестиционные идеи

Интер РАО. Покупка собственных акций.

ФСК – раскроет стоимость на треть своей рыночной капитализации

Продажа 18.6% акций Интер РАО стала бы сильным катализатором для акций ФСК. Рыночная стоимость пакета ФСК в Интер РАО составляет ~80 млрд руб., что эквивалентно 33% от текущей рыночной капитализации ФСК – значительный актив, который является полностью непрофильным для ФСК и не приносит ей особой пользы, кроме дивидендов от Интер РАО. Поэтому его монетизация, то есть конвертация в наличные денежные средства, должна привести к переоценке акций. Чтобы подкрепить наш аргумент, напомним случай продажи Интер РАО 40% акций Иркутскэнерго En+ Group 16 мая 2016. Сделка вызвала резкую переоценку акций Интер РАО, которые отскочили от отметки 1.87 руб. в день сделки, преодолели отметку 3.0 руб. в сентябре 2016 года, а затем завершили год вблизи 4.0 руб. после включения в индекс MSCI Russia. Когда сделка с En+ Group была подписана, 40% акций Иркутскэнерго соответствовали 45% от рыночной капитализации Интер РАО, и рынок не учитывал эти акции при оценке акций Интер РАО до того, как сделка раскрыла стоимость этого пакета. Мы считаем, что это хороший и сопоставимый пример, и ожидаем дальнейшего ралли в акциях ФСК, если сделка состоится. Мы подтверждаем нашу рекомендацию ПОКУПАТЬ для ФСК и считаем ее нашим фаворитом среди сетевых компаний. Следующий вопрос будет заключаться в том, как ФСК распорядится этими деньгами. Мы сомневаемся, что они будут выплачены в виде специального дивиденда; более вероятно, компания направит средства на инвестпрограмму. Также компания могла бы ускорить погашение долга, особенно с учетом того, что она генерирует солидный FCF.

Россети (ФСК) - факторы роста и падения акций

- Россети-ФСК оценена ниже своих реальных чистых активов в 6,5 раз. и ниже НОМИНАЛА почти в 5 раз. При этом работает с прибылью. р.е = 2 (28.07.2023)

- правительству поручено "оптимизировать" инвестпрограмму в плане снижения ее финансирования в 2023-2027 гг. и переноса сроков некоторых проектов, рассмотреть вопрос о дальнейшей индексации тарифов (в мае был повышен тариф для ЕНЭС на 6,3% - ИФ). (18.08.2023)

- Чистая прибыль на акцию по РСБУ за 9м23г = 0,24057р. при рыночной стоимости 0,128р. (04.11.2023)

- Единственная АО имеющая рыночную стоимость в 4 раза ниже НОМИНАЛА = 50к.! при этом только доли дочерних компаний торгуемых в рынке оцениваются в 2 раза выше всей ФСК Россетей. так же у ФСК Россети 8,57% ИРАО. балансовая стоимость Чистых активов = 1,8 трл.р при рыночной капитализации 0,27трл.р. компания работает с хорошей прибылью, Чистые активы растут ежегодно (15.01.2024)

- Реальный свободный денежный поток компании гораздо меньше ее прибыли, по причине того, что существенная ее часть тратится на стройку. (15.07.2019)

- Новые построенные мощности не увеличивают выручку но увеличивают амортизацию и тем самым сокращают прибыль (24.10.2021)

- Прибыльность компании в 2021 году начала снижаться из-за того, что затраты растут опережающими выручку темпами (10.02.2022)

- Инвестпрограмма на 2023-2024г. превысит 1 трлн.руб. (29.12.2023)

- Из-за высокой ставки ЦБ в 2024г. резко вырастут процентные расходы (90% облигаций с плавающим купоном КС+премия) (29.12.2023)

- Дивидендов до 2026 года не ожидается - решение Президента РФ В. Путина (29.12.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Россети (ФСК) - описание компании

ФСК ЕЭС — крупнейшая в мире публичная электросетевая компания, является монопольным оператором Единой национальной электрической сети России. Компания управляет более 131 тыс. км линий электропередачи и обладает общей трансформаторной мощностью более 334,8 тыс. МВА. Крупнейшим акционером ФСК с долей 80,6 процентов является компания «Россети».ПАО «ФСК ЕЭС» планирует в 2015 года получить прибыль по РСБУ в объеме не менее 8 млрд рублей.

Годовой отчет ФСК ЕЭС 2015

Сайт ФСК ЕЭС: http://www.fsk-ees.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций