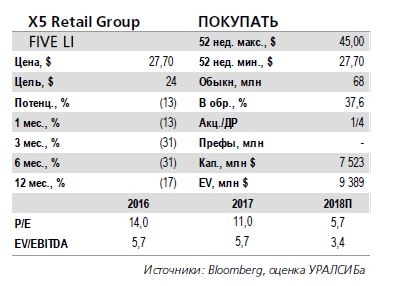

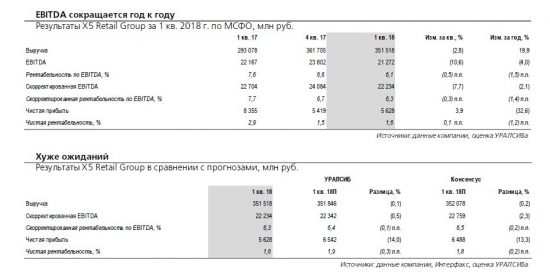

X5 Retail Group опубликовала вчера результаты за 1К18 по МСФО. Выручка компании оказалась на уровне показателя, представленного ранее в рамках операционных результатов: она выросла на 20% в годовом выражении до 351,5 млрд. руб. (вклад сопоставимой выручки в рост составил 0,5 п. п.), показав лучшую динамику в продуктовой рознице. Валовая рентабельность в 1К18 оставалась на уровне 4К17 в 23,8%. Это позитивное обстоятельство укладывается в прозвучавшие ранее заявления компании о сокращении масштабов промоакций в 1К18 (предположительно, это компенсировало увеличение потерь продукции, которые мы ожидали в связи с погодными условиями, а также рост числа магазинов в регионах).

Общие, коммерческие и административные расходы (исключая амортизацию и программу долгосрочной мотивации сотрудников) превысили наши ожидания, оставшись на уровне 4К17 в 63,9 млрд. руб., хотя историческая сезонность предполагает снижение их уровня в первом квартале по сравнению с четвертым кварталом предыдущего года. Это произошло на фоне увеличения арендных и коммунальных расходов. В условиях замедления роста выручки общие, коммерческие и административные расходы увеличились в процентах от выручки с 17,7% в 4К17 до 18,2% в 1К18. Скорректированная EBITDA снизилась на 2% в годовом выражении до 22,2 млрд. руб. (на уровне нашего прогноза, но чуть ниже консенсус-прогноза). Более того, компания провела 962 млн. руб. расходов по долгосрочной программе мотивации сотрудников, в результате чего EBITDA составила 21,3 млрд. руб. при рентабельности в 6,1%. Процентные расходы оставались на уровне 4К17, эффективная ставка налога составила 20%. Чистая прибыль в 5,6 млрд. руб. оказалась на 3% ниже нашего прогноза.

Давление оборотного капитала на денежные потоки исчезло, и компания заработала 19,4 млрд. руб. операционных денежных потоков. Капвложения увеличились с 17,7 млрд. руб. в 1К17 до 25,7 млрд. руб. в 1К18 за счет 6,8 млрд. руб. инвестиций в связи с приобретением супермаркетов, ранее принадлежавших «О'КЕЙ».

Во время телефонной конференции компания в общих словам прокомментировала уход Ольги Наумовой. Период активного занятия земельных участков и ремонта магазинов прошел, в будущем компания сосредоточится на эффективности и изменении ассортимента в пользу привлекательной стоимости. Потребуются другие навыки, в этой сфере у компании есть собственный опыт, и на эту должность будут продвигать собственных сотрудников. Компания подтвердила прогноз в 2 500 магазинов, но при приоритете внутренней нормы доходности не ниже 19%. Рентабельность по EBITDA в 1К18 оказалась на плановых уровнях. У компании есть список мер в отношении убытков, расходов на персонал и аренду. В сочетании с сезонностью бизнеса это должно обеспечить рентабельность по EBITDA за весь год выше 7%.

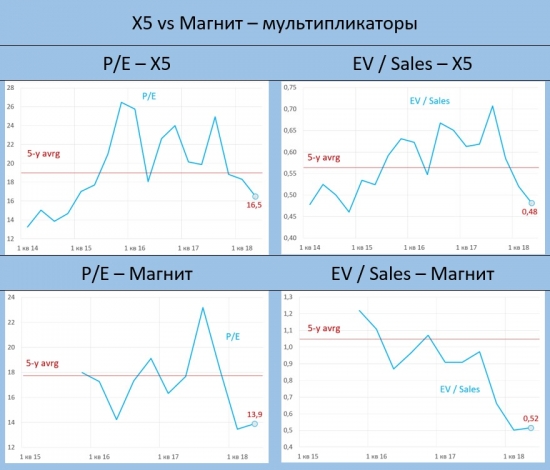

Мы считаем опубликованные результаты нейтральными, хотя мы ожидали более высокие темпы роста продаж за апрель (по данным компании, они составили 19%). Акции по-прежнему дешевые, и мы сохраняем по ним рекомендацию «покупать». В то же время мы не предвидим в ближайшее время катализаторов роста котировокSberbank CIB

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций