У ключевых акционеров X5 Retail Group есть желание по увеличению дивидендных выплат

Вчера мы провели третий смартлаб-онлайн с эмитентом, и это первый большой публичный эмитент с Московской бирже, который побывал у нас в гостях. Да, это компания X5Retail Group, известная всем по магазинам Пятерочка и Перекресток. На все наши вопросы любезно ответил Андрей Васин, начальник управления по связям с инвесторами компании X5 Retail Group. Эфир длился 1 час 17 минут, и я выписал для вас все основные тезисы, которые могут быть интересны акционерам компании.

✅

У ключевых акционеров X5 есть желание по увеличению дивидендных выплат.

✅Новая дивидендная политика подразумевает выплату 2 раза в год: по итогам 9 месяцев и 12 месяцев. Убрали из див. политики порог прибыли 25%, который вводил в заблуждение, потому что по факту

дивиденды платились на уровне чистой прибыли. При определении дивидендов определяется денежный поток и долговая нагрузка, которая должна быть не более долг/

EBITDA<2. Текущий долг/EBITDA составляет 1.5-1.6, комфортный уровень = 1.8. (EBITDA считается по IFRS17).

✅Финансовый отчет за 4 квартал компания представит 19 марта, тогда же официально будут объявлены дивиденды.

Андрей Васин подчеркнул, что финальная выплата составил 30 млрд, это соответствует финальной выплате 110,5 рублей на акцию с доходностью 4.5%. С учетом выплаченных дивидендов за 3 квартал,

дивидендная доходность за 2020 составит около 7,4%. Выплата будет рекордной и по размеру и по доходности.

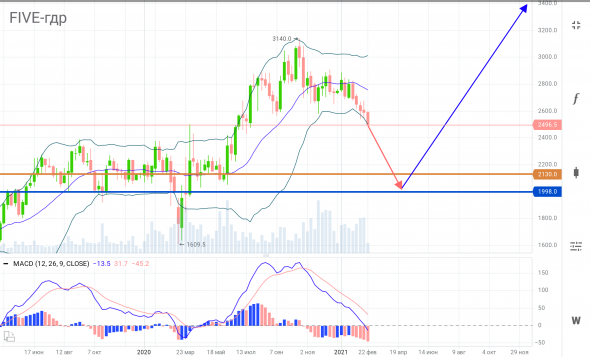

✅Ссылаясь на

target prices от аналитиков, которые покрывают акции X5 Retail Group, Андрей Васин полагает,

акции компании недооценены, что потенциал роста до справедливой фундаментальной цены составляет порядка 50%.

✅Рассматривали возможность

buyback, но пока решили отказаться. Есть 3 пути как использовать свободную наличность: снизить долг, выкупить акции, выплатить дивиденды. В данный момент мы выбрали выплату дивидендов.

Buyback — эта опция, нельзя исключать что запустим на интервале 1,5-2 года.

✅Выручка 2021-2023 должна расти > 10% в год (видит

апсайд к этому прогнозу), при поддержании

рентабельности EBITDA (IFRS17) не менее 7%. Капитальные затраты компании будут не меньше чем 90 млрд рублей (год).

✅

IPO цифрового сегмента состоится в конце 2022 года, в начале 2023 года. В 2021 году произойдет выделение онлайн-бизнеса в отдельную структуру (сейчас например «Перекресток Впрок» очень сильно интегрирован в саму компанию). Это не будет выделение — акционеры X5 не получат акции новой компании, но они будут владеть косвенно, т.к. X5 будет контролирующим акционером новой цифровой компании.

IPO цифрового сегмента — потенциальный драйвер роста всей капитализации X5.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций