Газпром ожидает положительных свободных денежных потоков

Газпром ожидает положительных свободных денежных потоков.

Ожидается, что совет директоров Газпрома одобрит новую политику 24 декабря, после чего полный текст, в том числе скорректированные показатели чистой прибыли, будет опубликован. Ниже представлены ключевые параметры:

Коэффициент дивидендных выплат в 2020 году составит не менее 30%, в 2021-м — не менее 40%, а в 2022-м — 50%.

Базой для расчета дивидендов станет скорректированная чистая прибыль по МСФО (подробный перечень корректировок базы будет представлен позже).

Совет директоров может принять решение о снижении коэффициента дивидендных выплат в том случае, если соотношение чистого долга и EBITDA на конец года будет превышать 2,5.

Правление «Газпрома» также одобрило инвестиционную программу материнской компании на 2020 год объемом 1,1 трлн руб., что ниже 1,3 трлн руб. текущего года.

Финансовый директор компании Фамил Садыгов заметил, что новая политика приведет дивиденды в соответствие с денежными потоками «Газпрома». Об этом сообщил Интерфакс. Он подчеркнул, что разработан прозрачный механизм определения дивидендов, который содержит четкий и исчерпывающий набор неденежных поправок к чистой прибыли. По его словам, поправки будут включать в себя доход/убыток по курсовым разницам на уровне операционных и финансовых расходов, убыток/доход от переоценки активов, а также будут учитывать дивиденды от ассоциированных компаний и СП вместо доли дохода от ассоциированных компаний в отчете о прибыли и убытках. Ожидается, что компания раскроет конкретные поправки после заседания совета директоров 24 декабря.

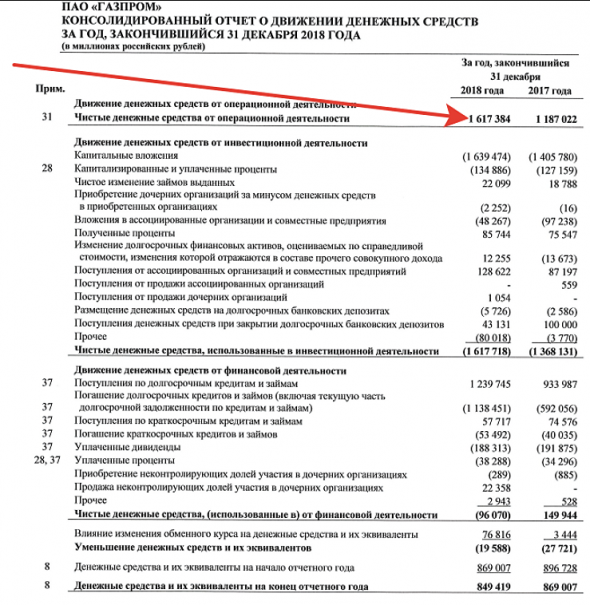

Финансовый директор ожидает положительных свободных денежных потоков в 2020 году, так как пик капвложений будет уже пройден, притом что программа капвложений позволяет завершить все запланированные проекты в соответствии с графиком. Аналитики позитивно оценивают решение руководства «Газпрома» сократить инвестиции в газовый бизнес в следующем году на 0,2 трлн руб., т. к. это, возможно, поможет вывести свободный денежный поток в 2020 году в небольшой плюс, несмотря на то что газовый рынок, вероятно, будет оставаться в слабом состоянии. Ранее аналитики ожидали, что компания покажет отрицательный свободный денежный поток. Возможно, «Газпром» просто откладывает строительство трубопровода, предназначенного для транспорта газа с месторождений полуострова Ямал, на 2021-2022 годы.

Ограничение по долговой нагрузке на уровне 2,5 представляется нам разумным, хотя на данном этапе оно не вполне релевантно, поскольку на конец 3К19 соотношение чистого долга и EBITDA равнялось 1,2. Финансовый директор отметил, что это скорее дополнительная мера безопасности. Планируемый план заимствований учитывает погашение всех кредитов, а также дивидендные выплаты в соответствии с новой дивидендной политикой. Менеджмент полагает, что долговая нагрузка останется на комфортном уровне.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций