| Число акций ао | 23 673 млн |

| Номинал ао | 5 руб |

| Тикер ао |

|

| Капит-я | 4 047,8 млрд |

| Выручка | 9 808,0 млрд |

| EBITDA | 2 679,0 млрд |

| Прибыль | 843,0 млрд |

| Дивиденд ао | – |

| P/E | 4,8 |

| P/S | 0,4 |

| P/BV | 0,2 |

| EV/EBITDA | 3,6 |

| Див.доход ао | 0,0% |

| Газпром Календарь Акционеров | |

| 02/06 закрытие реестра для ГОСА Газпрома | |

| 26/06 ГОСА по дивидендам за 2024 год | |

| Прошедшие события Добавить событие | |

Газпром акции

-

«Это очень крутая новость. Это еще не значит, что это финиш и „Северный поток-2“ не построят, потому что есть вопросы, которые для меня остаются серой зоной. Но сейчас чаша весов склоняется к тому, что газопровода таки не будет», — отметил глава «Нафтогаза Украины» Андрей Коболев.

Alex666, Знатно Коболев нагнут все руководство ГП и страны.

ХренСгоры, кто там думками богатеет?

«Это очень крутая новость. Это еще не значит, что это финиш и „Северный поток-2“ не построят, потому что есть вопросы, которые для меня остаются серой зоной. Но сейчас чаша весов склоняется к тому, что газопровода таки не будет», — отметил глава «Нафтогаза Украины» Андрей Коболев.

Alex666, ага, также, как и не будет Крымского моста. Его не возможно построить, его смоет штормами и разрушит льдом. И вообще это всё Мосфильм. Ничего, от стадии отрицания до стадии принятия один шаг. «Это очень крутая новость. Это еще не значит, что это финиш и „Северный поток-2“ не построят, потому что есть вопросы, которые для меня остаются серой зоной. Но сейчас чаша весов склоняется к тому, что газопровода таки не будет», — отметил глава «Нафтогаза Украины» Андрей Коболев.

«Это очень крутая новость. Это еще не значит, что это финиш и „Северный поток-2“ не построят, потому что есть вопросы, которые для меня остаются серой зоной. Но сейчас чаша весов склоняется к тому, что газопровода таки не будет», — отметил глава «Нафтогаза Украины» Андрей Коболев.

Nord Stream заявила, что планирует завершить газопровод "Северный поток"-2 за несколько месяцев

Nord Stream заявила, что планирует завершить газопровод "Северный поток"-2 за несколько месяцев

Nord Stream 2 рассказала о сроках строительства «Северного потока — 2»

18:57 17.12.2019

БЕРЛИН, 17 дек — РИА Новости. Компания Nord Stream 2 заявила, что планирует завершить газопровод «Северный поток»-2 за несколько месяцев, но не намерена спекулировать о сроках окончания строительства газопровода, заявили РИА Новости в пресс-службе.

Ранее таблоид BILD сообщил со ссылкой на внутренний документ министерства экономики и энергетики ФРГ, что в Берлине рассчитывают, что «Северный поток»-2 могут завершить в течение 30 дней, это позволит избежать санкций со стороны США.

«Без комментариев. Мы не намерены спекулировать на данную тему», — заявили РИА Новости в пресс-службе Nord Stream 2, добавив, что «мы планируем завершить проект „Северный поток“-2 в течение нескольких месяцев».

ria.ru/20191217/1562502889.html

Авто-репост. Читать в блоге >>> Сняли санкции!

Сняли санкции!

Сенат США одобрил законопроект с санкциями против «Северного потока — 2»

Подробнее на РБК:

www.rbc.ru/politics/17/12/2019/5df910489a7947ae757a3aac?from=from_main

Авто-репост. Читать в блоге >>>

«Газпром» уходит из Сибири. СУЭК покупает Красноярскую ГРЭС-2 за 10 млрд рублей

«Газпром» уходит из Сибири. СУЭК покупает Красноярскую ГРЭС-2 за 10 млрд рублей

“Ъ” выяснил подробности сделки по покупке структурами СУЭК Андрея Мельниченко угольной Красноярской ГРЭС-2 у «Газпром энергохолдинга». Цена актива может составить 10 млрд руб., что, по мнению аналитиков, гораздо выше рыночной стоимости. Сделка пройдет до конца года. На ГРЭС, как выяснил “Ъ”, претендовал также «Сафмар» Михаила Гуцериева, который поставляет уголь на станцию, но в случае, если актив купит СУЭК, может потерять эти контракты.

www.kommersant.ru/doc/4196978

www.vedomosti.ru/business/news/2019/12/17/818871-gres-2

Газпром - добыча с начала года по 15 декабря +0,6%, экспорт в страны дальнего зарубежья -0,1%

Газпром - добыча с начала года по 15 декабря +0,6%, экспорт в страны дальнего зарубежья -0,1%

В страны европейского дальнего зарубежья "Газпром" поставил 188,1 миллиарда кубометров газа — 99,9% к уровню 11,5 месяцев рекордного 2018 года и на 1,9% больше, чем за аналогичный период 2017 годаЭкспорт увеличился:

в Австрию — на 30,8%,

в Венгрию — на 38%,

в Нидерланды — на 36,9%,

в Чехию — на 28,7%,

в Словакию — на 36,8%,

во Францию — на 9,1%

С 1 января по 15 декабря 2019 года «Газпром», по предварительным данным, добыл 476,5 миллиарда кубометров газа, +0,6% (на 3 миллиарда кубометров) г/г

Спрос на газ компании из ГТС на внутреннем рынке за этот период — на уровне прошлого года

источник

источник

Авто-репост. Читать в блоге >>>

Европейские амбиции «Газпрома»

Европейские амбиции «Газпрома»

На европейском и глобальном рынках сейчас газа много, что отражается на цене. В последние месяцы, впервые за много лет, спотовые цены «на день вперед» опускались ниже психологической важного уровня $100/тыс. куб. м. Сложно ли работать в таких условиях, рассказала заместитель председателя правления ПАО «Газпром», генеральный директор «Газпром экспорт» Елена Бурмистрова в интервью отраслевому журналу.

www.vestifinance.ru/articles/129919

Северный поток -2 хотят строить зимой

Северный поток -2 хотят строить зимой

Оператор проекта Nord Stream — 2 запросил соответствующее разрешение у немецкого федерального агентства мореплавания и гидрографии. Как сообщает агентство DPA со ссылкой на представителя компании, предполагается, что рассмотрена заявка будет в понедельник, но решение по ней будет принято позже. Ранее зимнее строительство трубопровода не планировалось. Однако теперь, как отмечает агентство, Nord stream 2 заявляет о необходимости строительства в зимние и весенние месяцы. Такое решение связано, в первую очередь, с запоздалым разрешением, выданным Данией, предполагает немецкая газета Bild.

www.vestifinance.ru/articles/129960

Разрешите делитантский вопрос

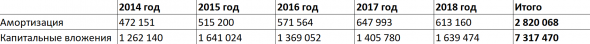

А что разве капитальные вложения и амортизация это не одни и те же суммы?

Смотрю отчетность Газпрома и пытаюсь понять почему суммы амортизации меньше в два раза сумм капвложений, которые в ОДДС:

Амортизация по МСФО за 5 лет вышла 2 820 068.

Капвложения по МСФО за 5 лет образовали сумму 7 317 470.

Или что-то нужно еще прибавить к амортизации чтобы выйти на капвложения?

Авто-репост. Читать в блоге >>>

Александр Петров, вообще разные вещи.

капвложения = это сколько ты фактически потратил на развитие за конкретный год

а амортизация = это доля стоимости всего имущества, которую ты амортизировал за год

у тебя может быть капвложений ноль, а амортизация все равно будет, так как она примерно равномерно каждый год списывает стоимость имущества

Тимофей Мартынов, Тимофей, это не корректный ответ… не забывайте кто такой газик для государства…

Выход Газпрома на рынок Китая

Выход Газпрома на рынок Китая

В начале декабря «Газпром» запустил поставки газа по газопроводу «Сила Сибири» в Китай. Это первый шаг российской компании на китайском газовом пути длиной десять тысяч ли. Согласно заявленным планам, полной проектной мощности газопровод достигнет только к 2025 году. Однако уже сегодня можно сделать определенные выводы о востребованности российского трубопроводного газа на китайском рынке, а также преимуществах и недостатках проекта.

С момента подписания «контракта века», как его называли в «Газпроме», до начала коммерческих поставок прошло пять с половиной лет. Только строительство трубы обошлось в более 600 млрд рублей. Всего же в строительство газопровода, обустройство Чаяндинского и Ковыктинского месторождений и строительство Амурского газоперерабатывающего завода (ГПЗ) было вложено примерно 3 трлн рублей.

Это крупнейший инвестиционный проект в истории «Газпрома». В мае 2014-го стоимость тридцатилетнего контракта оценивалась в $400 млрд, при ценах на нефть $110 за баррель и ценах по европейским контрактам «Газпром экспорта» (тогда еще большей частью привязанных к нефти) в районе $350 за тысячу кубометров. Сейчас нефть стоит около $60 за баррель, соответственно в текущих ценах контракт можно оценить в $250 млрд.

Авто-репост. Читать в блоге >>>

Максимов Томас, ГАЗПРОМ газифицирует наш Дальний Восток, а это намного важнее, чем стоит китайский контракт — дешевый трубный газ даст развитие целому огромному российскиму региону. Поэтому глупо считать все понесенные затраты на стройку только на экспортную часть — она не самая важная.

Считаю, что ГАЗПРОМ — молодцы. Одним трубопроводом и сделали огромный задел для развития этой части РОССИИ, и одновременно появился новый огромный источник поступления валюты, и образовывается зависимость Китая от российского газа — все это очень КРУТО придумано РОССИЕЙ и блестяще реализовано в сложнейших условиях.

Разрешите делитантский вопрос

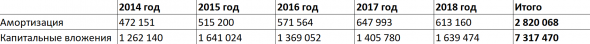

А что разве капитальные вложения и амортизация это не одни и те же суммы?

Смотрю отчетность Газпрома и пытаюсь понять почему суммы амортизации меньше в два раза сумм капвложений, которые в ОДДС:

Амортизация по МСФО за 5 лет вышла 2 820 068.

Капвложения по МСФО за 5 лет образовали сумму 7 317 470.

Или что-то нужно еще прибавить к амортизации чтобы выйти на капвложения?

Авто-репост. Читать в блоге >>>

Александр Петров, вообще разные вещи.

капвложения = это сколько ты фактически потратил на развитие за конкретный год

а амортизация = это доля стоимости всего имущества, которую ты амортизировал за год

у тебя может быть капвложений ноль, а амортизация все равно будет, так как она примерно равномерно каждый год списывает стоимость имущества Разрешите делитантский вопрос

Разрешите делитантский вопрос

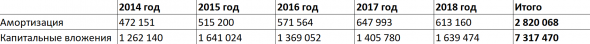

А что разве капитальные вложения и амортизация это не одни и те же суммы?

Смотрю отчетность Газпрома и пытаюсь понять почему суммы амортизации меньше в два раза сумм капвложений, которые в ОДДС:

Амортизация по МСФО за 5 лет вышла 2 820 068.

Капвложения по МСФО за 5 лет образовали сумму 7 317 470.

Или что-то нужно еще прибавить к амортизации чтобы выйти на капвложения?

Авто-репост. Читать в блоге >>> Выход Газпрома на рынок Китая

Выход Газпрома на рынок КитаяВыход Газпрома на рынок Китая

В начале декабря «Газпром» запустил поставки газа по газопроводу «Сила Сибири» в Китай. Это первый шаг российской компании на китайском газовом пути длиной десять тысяч ли. Согласно заявленным планам, полной проектной мощности газопровод достигнет только к 2025 году. Однако уже сегодня можно сделать определенные выводы о востребованности российского трубопроводного газа на китайском рынке, а также преимуществах и недостатках проекта.

С момента подписания «контракта века», как его называли в «Газпроме», до начала коммерческих поставок прошло пять с половиной лет. Только строительство трубы обошлось в более 600 млрд рублей. Всего же в строительство газопровода, обустройство Чаяндинского и Ковыктинского месторождений и строительство Амурского газоперерабатывающего завода (ГПЗ) было вложено примерно 3 трлн рублей.

Это крупнейший инвестиционный проект в истории «Газпрома». В мае 2014-го стоимость тридцатилетнего контракта оценивалась в $400 млрд, при ценах на нефть $110 за баррель и ценах по европейским контрактам «Газпром экспорта» (тогда еще большей частью привязанных к нефти) в районе $350 за тысячу кубометров. Сейчас нефть стоит около $60 за баррель, соответственно в текущих ценах контракт можно оценить в $250 млрд.

Авто-репост. Читать в блоге >>>

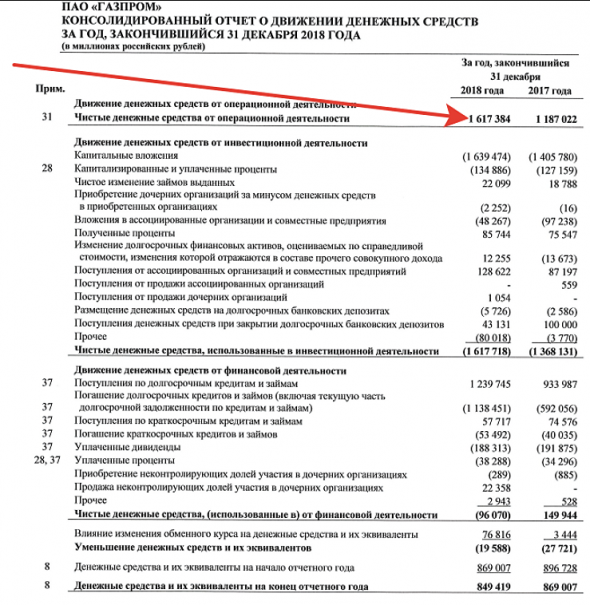

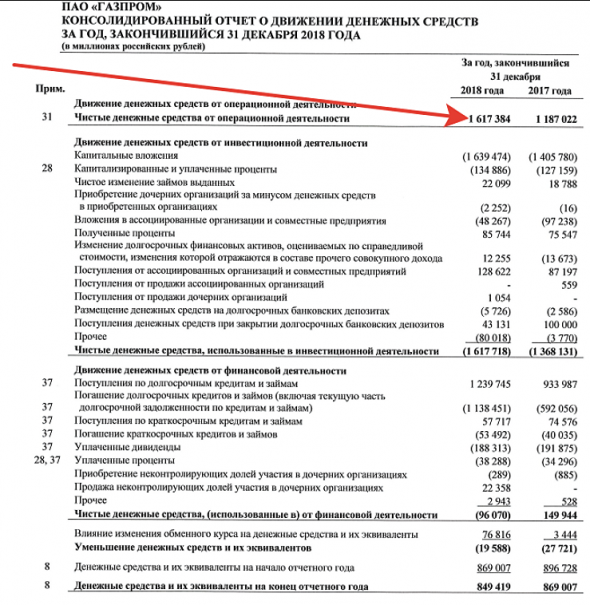

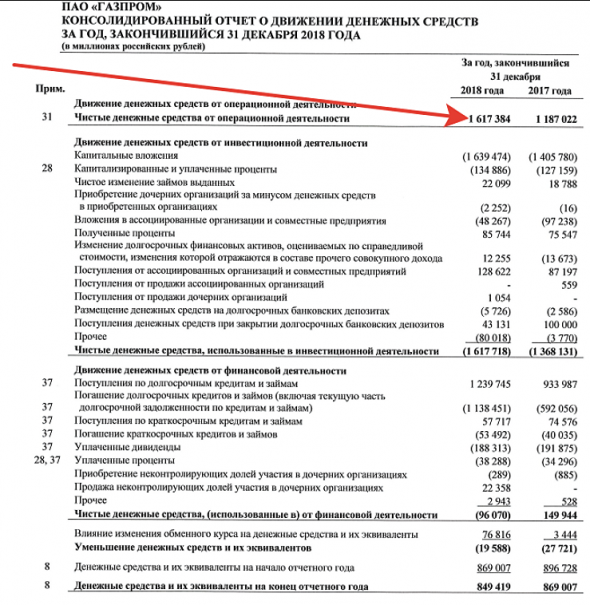

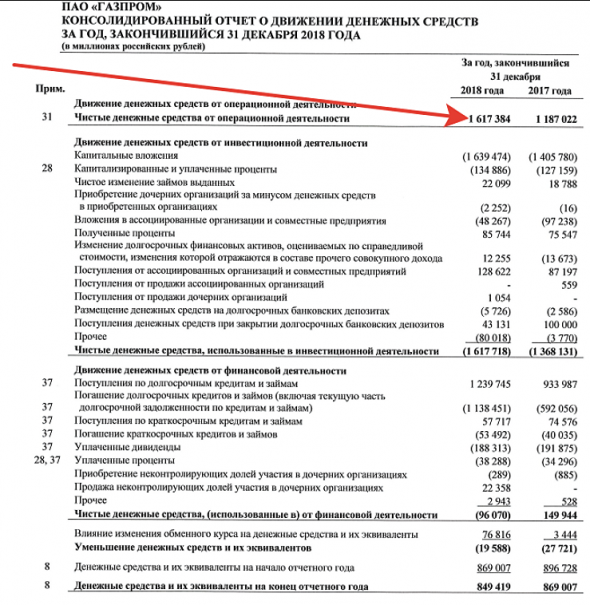

Объясните почему в презентации Газпрома фигурирует OCF 2127 млрд.руб.(что дает положительный FCF в размере 488 млрд).

Если же открыть сам ОДДС на 31.12.18, то в нем другие значения денежных средств от операционной деятельности — 1617 млрд.руб. (что дает отрицательный FCF в размере -22 млрд.руб.).

Откуда берутся дополнительные 510 млрд. в презентации? Видимо это какие-то дополнительные доходы? Почему их нужно суммировать с OCF, поясните пожалуйста.

И самый главный вопрос, который меня терзает. А где в ОДДС эти 510 млрд?

Александр Петров, см. слайд 9

lezhin, честно говоря все равно не разобрался. Банковские вклады принесли 510 млрд в виде процентов? Лол

Александр Петров, я доя себя понял, что эти 510 формально должны входить в оперкэш, а по сути нет. поэтому их сначала показали в оперкэше, а потом показали по сути

lezhin, Я конечно в это не верю, ну а вдруг это обычная манипуляция цифрами для красоты презентации. Хотелось бы просто подробнее понять этот момент, ведь, я так понял, теперь каждая новая презентация будет сталкивать нас с этими правками. Хотелось бы разобраться один раз и навсегда что это за правки такие применены к FCF. Я поэтому сюда и спросил, может кто уже разобрался.

Мне кажется архиважно разобраться в сути этой правки на фоне того, что финансовый директор компании Фамил Садыгов сказал, что новая политика приведет дивиденды в соответствие с денежными потоками «Газпрома»)))))

Из отрицательного показатель превращается в положительный, а что это понять не могу. Итоги 2019 года. Часть1. Что было ?

Итоги 2019 года. Часть1. Что было ?Добрый день.

Решил записать немного, постараюсь емко, кратко, всего будет 4 примерно равные части, правда написана всего одна, но это будет мотивировать доделать работу начатую.

Что было у меня в 2019 году и на рынке ?

Основное у меня касаемо фонды – я начал последовательно и методично писать дневник. Не сказать, что я ранее это не пробовал, но всегда забивал в итоге. Это дисциплинирует и сильно освежает память уже через 3 месяца, например, вряд ли кто помнит, почему Сбербанк вдруг в феврале упал на 205 и лежал там месяц?.. В январе-марте писал каждый день, потом надоело, сейчас перешел на 2 раза в неделю.

Что запомнилось из основного?

Январь февраль было много префов Татнефти с ноября, ходил на дивы, очень рано сдал по 550 рублей). Потом она улетела, но не жалею, ибо все было согласно стратегии, купить дешего на проколе на плечи, получить дивы, закрыть геп, сдать, ждать далее.

Январь февраль было с декабря много Сбербанка, сдал очень рано в начале января из-за плеч и боязни тонкого январского рынка, вышибло по стопу и поехал вверх, потом спекулировал в шорт на февральских санкциях, чисто повезло, что не разорвало, закрыл, более так делать никогда не буду, закрыл в плюс 1 рубль, хотя был убыток в моменте по шорту минус 7 рублей с акции, перевернулся снова в лонг, немного заработал 12 рублей на акцию). Если бы сидел позой от 183 декабрьских до 240 согласно стратегии, сделал бы очень много %% и денег рублей. Не следовал своей стратегии, немного испугался роста и хайпа, что Сбербанк наше все, берем на все, растем далее.

Авто-репост. Читать в блоге >>>

Объясните почему в презентации Газпрома фигурирует OCF 2127 млрд.руб.(что дает положительный FCF в размере 488 млрд).

Если же открыть сам ОДДС на 31.12.18, то в нем другие значения денежных средств от операционной деятельности — 1617 млрд.руб. (что дает отрицательный FCF в размере -22 млрд.руб.).

Откуда берутся дополнительные 510 млрд. в презентации? Видимо это какие-то дополнительные доходы? Почему их нужно суммировать с OCF, поясните пожалуйста.

И самый главный вопрос, который меня терзает. А где в ОДДС эти 510 млрд?

Александр Петров, см. слайд 9

lezhin, честно говоря все равно не разобрался. Банковские вклады принесли 510 млрд в виде процентов? Лол

Александр Петров, я доя себя понял, что эти 510 формально должны входить в оперкэш, а по сути нет. поэтому их сначала показали в оперкэше, а потом показали по сути

Объясните почему в презентации Газпрома фигурирует OCF 2127 млрд.руб.(что дает положительный FCF в размере 488 млрд).

Если же открыть сам ОДДС на 31.12.18, то в нем другие значения денежных средств от операционной деятельности — 1617 млрд.руб. (что дает отрицательный FCF в размере -22 млрд.руб.).

Откуда берутся дополнительные 510 млрд. в презентации? Видимо это какие-то дополнительные доходы? Почему их нужно суммировать с OCF, поясните пожалуйста.

И самый главный вопрос, который меня терзает. А где в ОДДС эти 510 млрд?

Александр Петров, см. слайд 9

lezhin, честно говоря все равно не разобрался. Банковские вклады принесли 510 млрд в виде процентов? Лол

Объясните почему в презентации Газпрома фигурирует OCF 2127 млрд.руб.(что дает положительный FCF в размере 488 млрд).

Если же открыть сам ОДДС на 31.12.18, то в нем другие значения денежных средств от операционной деятельности — 1617 млрд.руб. (что дает отрицательный FCF в размере -22 млрд.руб.).

Откуда берутся дополнительные 510 млрд. в презентации? Видимо это какие-то дополнительные доходы? Почему их нужно суммировать с OCF, поясните пожалуйста.

И самый главный вопрос, который меня терзает. А где в ОДДС эти 510 млрд?

Александр Петров, см. слайд 9

Газпром - факторы роста и падения акций

- Компания владеет пакетами акций в Газпромнефти, Газпромбанке, Сахалине-2 и НОВАТЭКе (17.10.2023)

- В 2025 году не будет повышенного НДПИ на газ (600 млрд руб) (28.01.2025)

- Высокая долговая нагрузка ND/EBITDA = 2,5. Долг продолжает расти. Валютное финансирование замещается дорогим рублевым долгом. (28.01.2025)

- Рынок ждет дивидендов от Газпрома, но финансовое положение Газпрома таково, что он не может платить дивиденды (28.01.2025)

- Газпром может начать строить газопровод Россия-Азербайджан-Иран (28.01.2025)

- В 2025 прекратился транзит через Украину (10 млрд м3), что ухудшит результаты в этом году. (28.01.2025)

Газпром - описание компании

Газпром — газовый монополист, 2-я после Сбербанка акция по ликвидности на Московской Бирже. Газпром занимает 1-е место в мире по объемам добычи газа и обладает крупнейшими в мире запасами газа = 36,15 трлн м3. Доля Газпрома на мировом рынке газа = 11%, на российском — 66% (2015 год).Тикер Газпрома на Московской бирже: GAZP

В группу Газпром входят компании:

- Газпромнефть

- Мосэнерго

- МОЭК

- ОГК-2

- ТГК-1

Транспортировка по территории России: $30-35 за 1000м3

Мин.стоимость транспортировку в Европу: $20 за 1000м3

Цены на газ и налоги на газ:

https://fas.gov.ru/news/5560

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций