| Число акций ао | 15 286 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 1 748,5 млрд |

| Выручка | 1 166,2 млрд |

| EBITDA | 481,8 млрд |

| Прибыль | 122,4 млрд |

| Дивиденд ао | – |

| P/E | 14,3 |

| P/S | 1,5 |

| P/BV | 2,6 |

| EV/EBITDA | 5,3 |

| Див.доход ао | 0,0% |

| ГМК Норникель Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ГМК Норникель акции

114.38₽ +0.67%

-

Киса Воробьянинов, спасибо за ссылку. Там не говорится об отрицательной себестоимости никеля, а говорится о низкой себестоимости произ-ва никеля по сравнению с мировыми конкурентами. Названа себестоимость пр-ва никеля 5900-7700 долларов за тонну… Но провокационное название статьи могло сбить конечно с толку )

Киса Воробьянинов, спасибо за ссылку. Там не говорится об отрицательной себестоимости никеля, а говорится о низкой себестоимости произ-ва никеля по сравнению с мировыми конкурентами. Названа себестоимость пр-ва никеля 5900-7700 долларов за тонну… Но провокационное название статьи могло сбить конечно с толку )

Васильев ДВ, я не ходил по галереям, но ездил под ними неоднократно ) на кислородку, на пиковую тэц-3… а корешок мой Марат еще в середине 90-х первый бэйс-прыжок Норильска с трубы ПЦ на Надежде с парашютом совершил...

Васильев ДВ, я не ходил по галереям, но ездил под ними неоднократно ) на кислородку, на пиковую тэц-3… а корешок мой Марат еще в середине 90-х первый бэйс-прыжок Норильска с трубы ПЦ на Надежде с парашютом совершил...

А что за пенсия по 40 косарей у родителей? Они по программе проф-пенсия увольнялись?

Тимофей Мартынов, кстати, год назад ведомости вроде писали, что себестоимость добычи никеля у гмк минусовая т.к он у них идёт как побочный продукт от добычи меди и платины

Киса Воробьянинов, адова ахинея — в Норильском НИКЕЛЕ - никель побочный продукт. Там в цехах печи стоят высотой с 15этажный дом, над ними кранбалки шуруют размером с крымский мост, колоссальное производство… как у всего этого может быть минусовая сбестоимость?.. только задумайся сам

Malik, адову ахинею взял отсюда: http://www.vedomosti.ru/amp/e21fde4c0e/business/articles/2017/01/23/674386-nornikelyu-proizvodstvo-nikelya Тимофей Мартынов, Все будет ок. Я 15 лет там прожил. Ресурсной базы лет на 200. К сожалению, металлургическое оборудование раньше производили СССР, Канада, Немцы, Австрия и финны. На сегодня как я понял остался некий конгломерат Пиромет ЮАР-Австрия-Китай. Оборудование не стыкуется просто так. Плюс с разных рудников разная степень содержания примесей идет. Никелевый переваривал все подряд, надежда завод 1980 года рождения, там так не получится. Плюс в том, что в отличии от Газпрома, НГМК пытается социалкой как то управлять. Из комбината выведены все ремонтные и строительные бригады, проектные структуру и т.д. вплоть до санаториев. Что бы было понятно что такое социалка в деньгах мои родители пенсионеры металлурги в сумме пенсию около 80 т.р. имеют и основную часть выплачивает комбинат.

Тимофей Мартынов, Все будет ок. Я 15 лет там прожил. Ресурсной базы лет на 200. К сожалению, металлургическое оборудование раньше производили СССР, Канада, Немцы, Австрия и финны. На сегодня как я понял остался некий конгломерат Пиромет ЮАР-Австрия-Китай. Оборудование не стыкуется просто так. Плюс с разных рудников разная степень содержания примесей идет. Никелевый переваривал все подряд, надежда завод 1980 года рождения, там так не получится. Плюс в том, что в отличии от Газпрома, НГМК пытается социалкой как то управлять. Из комбината выведены все ремонтные и строительные бригады, проектные структуру и т.д. вплоть до санаториев. Что бы было понятно что такое социалка в деньгах мои родители пенсионеры металлурги в сумме пенсию около 80 т.р. имеют и основную часть выплачивает комбинат. Киса Воробьянинов, если посмотреть на маржу EBITDA Норникеля то верится в это с трудом

Киса Воробьянинов, если посмотреть на маржу EBITDA Норникеля то верится в это с трудом

Тимофей Мартынов, кстати, год назад ведомости вроде писали, что себестоимость добычи никеля у гмк минусовая т.к он у них идёт как побочный продукт от добычи меди и платины

Киса Воробьянинов, адова ахинея — в Норильском НИКЕЛЕ - никель побочный продукт. Там в цехах печи стоят высотой с 15этажный дом, над ними кранбалки шуруют размером с крымский мост, колоссальное производство… как у всего этого может быть минусовая сбестоимость?.. только задумайся сам

Тимофей Мартынов, Растёт цена на медь — увеличивают производство, на никель цены падают — снижают производство.

khornickjaadle, но то есть вы думаете, что при желании они легко смогут нарастить производство никеля?

Тимофей Мартынов, кстати, год назад ведомости вроде писали, что себестоимость добычи никеля у гмк минусовая т.к он у них идёт как побочный продукт от добычи меди и платины Тимофей Мартынов, В Норильске было два завода, производящих никель. Один старый Никелевый завод закрыли (построенный советскими рабочими и инженерами под чутким руководством Иосифа Виссарионовича Сталина, с последующими модернизациями, естесно).

Тимофей Мартынов, В Норильске было два завода, производящих никель. Один старый Никелевый завод закрыли (построенный советскими рабочими и инженерами под чутким руководством Иосифа Виссарионовича Сталина, с последующими модернизациями, естесно).

Технологическая схема\цепочка производства построенная под этот Никелевый завод (а это и добыча руды, и обогащение руды, и производства полуфабрикатов для окончательного производства чистового металла, и! транспортировка! продукции между всеми этими этапами) должна быть перепрофилирована на производство никеля на другом, более современном, заводе в Норильске и заводы ГМК на Кольском полуострове. Это требует время. Рядом со старым заводом в радиусе километра было два рудника и Норильская обогатительная фабрика. Все сырье и полуфабрикаты транспортировались на коротком плече по конвейерам и пульпопроводам. А новый завод находится в 15 км от старого и между ним и этими рудниками и обогатительной фабрикой расположены ущелье и гора высотой 700 метров. И это проблема — как грузопотоки перенаправить. Ну и сам завод подготовить к дополнительным объемам производства.

А пока что третий завод в Норильске подгружают по полной — Медный завод. Тимофей Мартынов, Нет, так не думаю. Компания — один из лидеров мирового рынка. В принципе могут многое: и снижать и увеличивать производство на разных фазах рынка.

Тимофей Мартынов, Нет, так не думаю. Компания — один из лидеров мирового рынка. В принципе могут многое: и снижать и увеличивать производство на разных фазах рынка. Норникель Фьючерсы 7+% за месяц с минимальным риском( без риска)

Норникель Фьючерсы 7+% за месяц с минимальным риском( без риска)

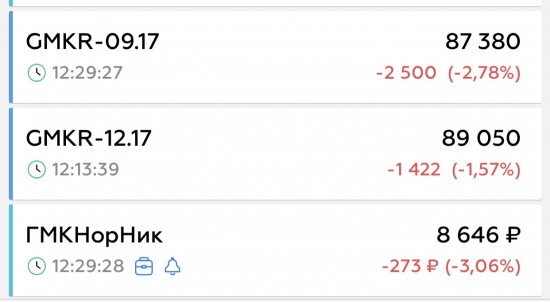

Всем добрый день. Норникель планирует выплатить дивиденды за 6 месяцев. выплата будет в конце сентября. Это значит в фьючах 9.17 дивы есть, а в 12.17их нет. И рынок ещё это не отыграл. После СД и утверждения дивов На уровне 350-400 руб. Фьюч 9.17 вырастет в цене относительно Фьюча 12.17на эти же 3500-4000 пунктов. Пусть даже на 3000 пунктов. В итоге 3000 пунктов прибыли при вложениях в 25 тыс на 1 контракт примерно.

каким образом? Путём продажи фьючей 12.17 и покупки против них фьючей 9.17

7+% я указал заниженно, с учётом возможно меньшей динамики цен на фьючи. Реально тут 10%+ в месяц. Риски? Дивы не утвердят за 6 месяцев. Тогда заплатите просто комиссии за сделки и все. Убытка тут нет, т.к двигаться цена будет примерно одинаково на контракты.

На форуме я недавно, жду ваших оценок и комментариев. Возможно я ошибся в чем-то?

P.s. Писал с телефона, могут быть ошибки в словах и пунктуации.

«Норникель» Дивиденды компании могут снизиться. Дивиденды «Норникеля» важны для «Русала»

«Норникель» Дивиденды компании могут снизиться. Дивиденды «Норникеля» важны для «Русала»

«Норникель» отвлек наличность

Дивиденды компании могут снизиться

16.08.2017

Долговая нагрузка ГМК «Норильский никель» растет из-за отвлечения наличности на капзатраты, оборотный капитал и выплату дивидендов за прошлые периоды. В результате по итогам 2017 года ГМК может выплатить акционерам менее 60% EBITDA, если отношение чистого долга к этому показателю превысит 1,8. Дивиденды «Норникеля» важны для «Русала» (владеет 27,8% ГМК), но высокие цены на алюминий компенсируют возможное снижение выплат, считают аналитики.

Соотношение чистый долг/EBITDA «Норникеля» по итогам 2017 года может превысить порог в 1,8 исходя из спотовых цен на металлы и курса валют на первую неделю августа, раскрыла ГМК в презентации. По итогам полугодия этот показатель вырос до 1,5 (чистый долг — $5,6 млрд) с 1,2 годом ранее из-за выплаты промежуточных дивидендов за девять месяцев 2016 года ($1,2 млрд) и роста оборотного капитала на 82%, до $802 млн, объяснила компания. На 17%, до $500 млн, снизился и свободный денежный поток за полугодие. Старший вице-президент — финдиректор «Норникеля» Сергей Малышев сказал, что конкретный показатель долговой нагрузки по итогам года будет зависеть от макроэкономических трендов, а «окончательное решение по размеру дивидендов остается за акционерами».

Дивидендная политика «Норникеля» предполагает выплату 60% EBITDA за год при долговой нагрузке компании ниже 1,8 чистый долг/EBITDA, выплату 30% EBITDA при коэффициенте свыше 2,2 и плавающий размер выплат при уровне чистого долга в диапазоне от 1,8 до 2,2 EBITDA (но не менее $1 млрд с 2018 года). До конца августа совет директоров компании рассмотрит вопрос о дивидендах за полугодие, перспективы выплат за январь—сентябрь в «Норникеле» пока не комментируют.

По мнению Андрея Лобазова из «Атона», промежуточные дивиденды ГМК за полугодие могут составить 60% EBITDA, или $1,05 млрд (доходность около 4,5%). Благодаря росту цен на палладий и медь второе полугодие может быть для компании лучше первого (что подтверждается консенсус-прогнозом), однако на конец года коэффициент чистый долг/EBITDA «Норникеля» должен вырасти до 1,95 из-за увеличения оборотного капитала и капзатрат (в первом полугодии вложено $700 млн из плановых $2 млрд), а также дивидендных выплат в июле (за 2016 год), отмечает аналитик. При такой долговой нагрузке Норильск должен снизить выплаты до 50% EBITDA, то есть приблизительно на $200 млн, подсчитал господин Лобазов, а финальные дивиденды должны составить около $1 млрд. По расчетам Олега Петропавловского из БКС, итоговые дивиденды могут оказаться в диапазоне $1–1,5 млрд в зависимости от цен на металлы и курса рубля, а также управления денежным потоком ГМК.

Традиционно на рынке отмечают, что дивиденды «Норникеля» важны для «Русала» Олега Дерипаски (владеет 27,8% ГМК), которому они помогают снижать долговую нагрузку (чистый долг на конец первого квартала — $8,2 млрд, или 3,2 EBITDA). По состоянию на май алюминиевой компании оставалось погасить около $500 млн долга в этом году, в 2018 году — $1,1 млрд.

Собеседник “Ъ”, близкий к «Норникелю», говорит, что сокращать капвложения компания не планирует, привлекать финансирование для выплат кажется нецелесообразным с точки зрения инвестиционного рейтинга, поэтому надо ориентироваться на денежный поток ГМК и утвержденную дивидендную политику. Источник “Ъ”, близкий к одному из акционеров «Норникеля», не видит потенциала для серьезных разногласий мажоритариев, полагая, что размер финальных выплат предварительно будет обсуждаться осенью. В «Русале» и «Интерросе» Владимира Потанина (30,3% ГМК), занимающего также пост президента «Норникеля», отказались от комментариев. Олег Петропавловский полагает, что при ценах на алюминий на уровне $2 тыс. за тонну возможное снижение итоговых дивидендов ГМК «абсолютно некритично» для «Русала», поскольку даже без них компания получает около $1 млрд денежного потока после выплаты процентов. Но инвесторы отнеслись к новостям настороженно: капитализация «Норникеля» на Московской бирже снизилась на 1,4%, до 1,4 трлн руб., «Русала» — на 1,89%, до 582 млрд руб.

www.kommersant.ru/doc/3384999

Тимофей Мартынов, Растёт цена на медь — увеличивают производство, на никель цены падают — снижают производство.

khornickjaadle, но то есть вы думаете, что при желании они легко смогут нарастить производство никеля?

Тимофей Мартынов, Она начнёт расти, когда перестанет падать) А падать думаю она перестала.

Андрей Клаус, ну как это перестала если последний квартал был рекордный минимум

Тимофей Мартынов, Растёт цена на медь — увеличивают производство, на никель цены падают — снижают производство.

Тимофей Мартынов, Растёт цена на медь — увеличивают производство, на никель цены падают — снижают производство.

Тимофей Мартынов, После остановки Никелевого завода и перевода потока сырья на «Надежду» пока с серой после талнахской обогатительной фабрики не разберутся: либо сырье подстраивать либо печи, такие показатали и будут. Идет большое обновление оборудования на Надежденском металлургическом заводе.

Тимофей Мартынов, После остановки Никелевого завода и перевода потока сырья на «Надежду» пока с серой после талнахской обогатительной фабрики не разберутся: либо сырье подстраивать либо печи, такие показатали и будут. Идет большое обновление оборудования на Надежденском металлургическом заводе. Тимофей Мартынов, Она начнёт расти, когда перестанет падать) А падать думаю она перестала.

Тимофей Мартынов, Она начнёт расти, когда перестанет падать) А падать думаю она перестала. Производственные тренды Норникеля

Производственные тренды Норникеля

Забивал тут полугодовые данные Норникеля МСФО в смартлаб-табличку: https://smart-lab.ru/q/GMKN/f/q/MSFO/. Обратило на себя внимание падение прибыли LTM до 71,3 млрд руб. То есть P/E(LTM) Норникеля = 19,3, а EV/EBITDA(LTM) = 7,23 что делает Норникель сильно дорогой компанией:)

Заодно решил заполнить пробелы по производственным результатам и обратил внимание на следующую картинку по производству никеля: https://smart-lab.ru/q/GMKN/f/q/MSFO/nickel_production/

Ну то есть во 2кв 2017 добыча никеля упала до минимума за последние минимум 6 лет. А вот по меди напротив — рекорд! https://smart-lab.ru/q/GMKN/f/q/MSFO/copper_production/

Что думаете, господа? Когда добыча никеля начнет расти?

Дивиденды Норникеля могут быть снижен

Дивиденды Норникеля могут быть снижен

Норильский никель опубликовал отчетность за первое полугодие 2017 г. по МСФО. Финансовые показатели оказались хуже среднерыночных ожиданий.

Выручка ГМК увеличилась на 11% г/г до $4,2 млрд. Снижение EBITDA составило 3% г/г — до $1,7 млрд. На показатель негативно повлияло укрепление рубля, а также увеличение операционных расходов. Рентабельность EBITDA составила 41%, относительно 1 полугодия 2016 г.: — 6 п.п., при этом это один из лучших показателей в отрасли в мире. Чистая прибыль Норильского никеля, скорректированная на размер неденежных операций и положительной курсовых разниц, снизилась на 9% г/г — до $903 млн. Без учета бумажной переоценки падение прибыли составило бы 30% г/г.

Долговая нагрузка компании за отчетный период увеличилась. Общий долг компании вырос на 5% относительно уровня конца 2016 г., а соотношение чистого долга к EBITDA на 30 июня составило 1,5х, в конце 2016 г. показатель находился на уровне 1,2х.

Напомним:

Правила расчета размера дивидендов основаны на плавающей ставке, зависящей от коэффициента чистый долг/EBITDA. Дивиденды составят 60% EBITDA, если коэффициент на конец соответствующего года будет менее 1,8x, и 30% при показателе более 2,2х. При значении коэффициента в диапазоне от 1,8х до 2,2х, доля EBITDA, направляемая на выплату дивидендов, будет рассчитываться обратно пропорционально значению коэффициента.

Рост выручки компании в отчетном периоде обеспечен главным образом благоприятной конъюнктурой на рынке металлов, а на снижение EBITDA оказало влияние увеличение оборотного капитала и операционных расходов. Последние увеличились вследствие разовых выплат социального характера, а именно — второго транша в рамках соглашения в Правительством Забайкальского края, направленного на развитие горнолыжного кластера Роза хутор, которым частично владеет Владимир Потанин.

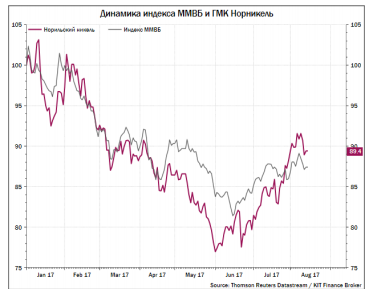

КИТФинанс Брокер

Кроме того, менеджмент компании ждет роста долговой нагрузки к концу года, соотношение Net Debt/EBITDA может превысить рубеж 1,8х, при условии, что цена на нефть и курс рубля останутся на уровне начала августа. В случае реализации опасений акционеры компании могут получить меньше дивидендов в следующем году. Что касается дивидендов за 2016 г., то пока все остается по-прежнему: за 1 полугодие планируется направить акционерам 60% EBITDA, то есть $6,6 на 1 акцию или около 395 руб. по текущему курсу. Дивидендная доходность составляет 4,4%. Совет директоров Норникеля обсудит промежуточные дивидендные выплаты на заседании в конце августа.

С учетом финансовых результатов за первые 6 месяцев 2017 г. мы понижаем целевую цену акций ГМК до 9 800 руб. и понижаем рейтинг акций компании с ПОКУПАТЬ до ДЕРЖАТЬ. Ожидаем роста цены акций в преддверии дивидендных выплат, после объявления величины которых позиции в бумагах ГМК целесообразно закрывать. Дата отсечки пока не известна, временной ориентир 25.09- 30.09.

ГМК Норникель - факторы роста и падения акций

- ГМК глобально выиграла от дефицита палладия 2019-2020. Он в свою очередь сложился из-за перехода автопроизводителей с дизельных двигателей на бензиновые, а также ужесточения экологических стандартов. (18.08.2020)

- К 2030 году спрос на никель со стороны производителей батарей для автомобилей может вырасти с 250 тыс т до более 1000 тыс т. В 2021 электромобили это всего 10% мирового потребления никеля. (17.08.2021)

- Стратегия компании 2030: увеличить добычу никеля и меди на 20-30%, металлы платиновой группы на 40-50% (18.01.2022)

- ГМК ранее платил большие дивиденды в долг (60% EBITDA) (18.10.2023)

- Производство всех металлов кроме меди стагнирует много лет. Компания вытягивает только за счет роста цен и падения рубля (17.08.2020)

- Возможно, с 2023 года автопроизводители смогут частично заменить палладий на платину в качестве катализатора в ДВС, чтобы снизить дефицит палладия. (18.08.2020)

- CAPEX ожидается вырастет в период с 2022 по 2025 год до $4 млрд, более чем в 2 раза выше, чем в 2020 году (17.08.2021)

- В конце 2022 года истекает акционерное соглашение и дивиденды могут снизиться в 2 раза. (09.01.2022)

- В 2021 году 43% выручки - это палладий. В то же время, спрос на палладий со временем будет ослабевать из-за роста доли электромобилей. (10.02.2022)

- В 2022 ожидается профицит на рынке никеля (10.02.2022)

- 52% продаж Норникеля шло в недружественную Европу (05.07.2022)

- Для производства электромобилей не требуется платина и палладий (05.07.2022)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

ГМК Норникель - описание компании

ГМК Норникель — крупнейшая горнодобывающая компания России.Структура продаж по итогам 2021 года:

👉43% палладий

👉по 21% никель и медь

👉4% платина

👉11% остальное

В 2017 было:

👉по 27% никель и медь

👉28% палладий

👉 7% платина

👉 11% остальное

Структура продаж по итогам 1П2020 года: палладий 48%, 20% никель, 18% медь.

Китай потребляет 50% всего никеля и 50% всей меди!

Палладий на 85% используется при производстве катализаторов в машинах с ДВС.

70% никеля используются при производстве нержавеющей стали.

15% никеля используется при производстве батареек/аккумуляторов.

Влияние курса на EBITDA:

при росте курса USDRUB с 70 до 80, сама компания оценивает вклад в EBITDA $0,5-$0,6млрд

95% продаж Норникеля по итогам 2021 года были на экспорт.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций