Теханалитики увидели бай на графике Норникеля:

ГМК Норникель

| Число акций ао | 15 286 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 2 104,6 млрд |

| Выручка | 1 166,2 млрд |

| EBITDA | 481,8 млрд |

| Прибыль | 122,4 млрд |

| Дивиденд ао | – |

| P/E | 17,2 |

| P/S | 1,8 |

| P/BV | 3,1 |

| EV/EBITDA | 6,1 |

| Див.доход ао | 0,0% |

| ГМК Норникель Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ГМК Норникель акции

137.68₽ +2.29%

-

Аналитики «Атона».

Аналитики «Атона».

Как сообщает «Коммерсант», Министерство финансов предлагает изменить структуру НДПИ для Заполярного филиала компании. В результате, согласно изданию, «Норникель» может быть вынужден платить 110 млн долл. дополнительных налогов в год. Рост налогов должен быть компенсирован отменой в этом году экспортных пошлин для металлов платиновой группы.

Опасения инвесторов, что рост НДПИ затронет не только нефтегазовые компании, начинают сбываться. Обсуждаемое в настоящий момент повышения не существенно для «Норникеля», около 3% EBITDA, и поэтому не изменит его инвестиционного профиля. Однако это повышение, скорее всего, будет негативно воспринято рынком. Аналитики «Промсвязьбанка».

Аналитики «Промсвязьбанка».

В рамках вступления России в ВТО экспортные пошлины на металлы компании плавно снижались с последующей отменой. Выпадающие доходы бюджета заменяются на НДПИ. Отметим, что по итогам 2015 года компания заплатила НДПИ в размере 117 млн долл. (2,7% от EBITDA). Повышение налога компенсируется отменой пошлины на МПГ, поэтому даже на фоне ожидаемого нами снижения EBITDA ГМК «Норильский никель» в 2016 году до 3,4 млрд долл. (с 4,3 млрд долл. в 2015 году) НДПИ вряд ли превысит 3%, т.к. он снизится вместе с ценами на металлы. Минфин подготовил проект основных направлений налоговой политики на 2017–2019 г. Одно из новшеств — изменение механизма налогообложения добычи многокомпонентных комплексных руд в Красноярском крае. Это касается Заполярного филиала ГМК Норильский Никель. Минфин хочет, чтобы Норникель исчислял НДПИ исходя из стоимости чистого драгметалла, а не с затрат на подъем. Разница в налоге для Норникеля составит 12 млрд руб. в год. (Коммерсант)

Минфин подготовил проект основных направлений налоговой политики на 2017–2019 г. Одно из новшеств — изменение механизма налогообложения добычи многокомпонентных комплексных руд в Красноярском крае. Это касается Заполярного филиала ГМК Норильский Никель. Минфин хочет, чтобы Норникель исчислял НДПИ исходя из стоимости чистого драгметалла, а не с затрат на подъем. Разница в налоге для Норникеля составит 12 млрд руб. в год. (Коммерсант) «Финансовые показатели Норильского никеля за второе полугодие 2016 года могут оказаться ниже, чем за первые шесть месяцев, но в целом по итогам года компания выйдет на запланированные показатели» (интервью Рейтер первого вице-президента Сергея Дяченко).

«Финансовые показатели Норильского никеля за второе полугодие 2016 года могут оказаться ниже, чем за первые шесть месяцев, но в целом по итогам года компания выйдет на запланированные показатели» (интервью Рейтер первого вице-президента Сергея Дяченко).

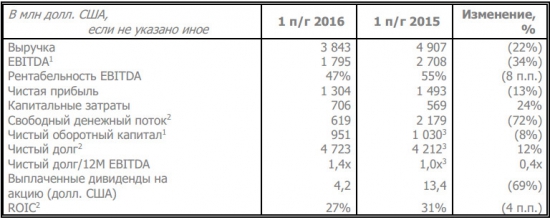

А ведь в 1-м полугодии EBITDA упала на 34%.

Но «Менеджмент Норникеля не ожидает изменений в текущей дивидендной политике» (сказал Сергей Дяченко в том же интервью). Комментарий Атона к отчету ГМК:

Комментарий Атона к отчету ГМК:Мы считаем, что такие неожиданно высокие показатели были обусловлены ростом продаж металлов: никель − 122 тыс. т, +23% к производству, +12% г/г; платина − +15% к производству и г/г, продажи меди и палладия тоже выросли. Способность «Норникеля» продать дополнительные запасы во 2П16 ограничена (2 тыс. т никеля и 5 тыс. т меди). При спотовых ценах и курсе рубля, ожидается, что доходность «Норникеля» в этом году составит 11%, и мы разделяем осторожно-оптимистичный прогноз компании в отношении цен на металлы. Мы подтверждаем нашу рекомендацию покупать, и видим потенциал роста стоимости никеля из-за рисков приостановки поставок из Филиппин.

Снижение EBITDA Норникеля — негатив для акций. Промсвязьбанк

Снижение EBITDA Норникеля — негатив для акций. Промсвязьбанк«Норникель» раскрыл финансовые результаты за 1 полугодие 2016 года по МСФО. В 1-ом полугодии 2016 года относительно аналогичного периода прошлого года наблюдалось падение цен на всю группу металлов, производимых компанией. Данный фактор стал причиной снижения выручки ГМК. Негативным моментом является опережающие темпы снижения EBITDA компании. Этот показатель важен с точки зрения выплаты дивидендов, т.к. от него идет их расчет. Отметим, что соотношение чистый долг/EBITDA пока находится на комфортном уровне и вряд ли покажет существенный рост к концу года, т.е. держатели акций компании могут рассчитывать на дивиденды в размере 60% от EBITDA или порядка 2 млрд долл.

А вот тоже самое но в рублях: http://www.nornik.ru/assets/files/NN-IFRS-6m16-RUS-RUB.pdf

А вот тоже самое но в рублях: http://www.nornik.ru/assets/files/NN-IFRS-6m16-RUS-RUB.pdf ГМК НорНикель — выручка снизилась больше, чем чистая прибыль (1 п/г по МСФО)

ГМК НорНикель — выручка снизилась больше, чем чистая прибыль (1 п/г по МСФО)

финансовые результаты за 1 п/г по МСФО:

В целом, по нашим оценкам, ситуация на товарных рынках стабилизировалась, при этом на развитие ситуации на рынке никеля, где впервые за несколько лет образовался дефицит, компания начинает смотреть с осторожным оптимизмом. В этих условиях мы видим, что инвестиционная привлекательность наших акций растет, и со своей стороны, компания продолжит обеспечивать акционерам одну из ведущих в отрасли дивидендных доходностей

(пресс-релиз)

Ренессанс-Капитал повысил прогнозную цену по акциям ГМК Норникель:

Ренессанс-Капитал повысил прогнозную цену по акциям ГМК Норникель:Вчера нижняя палата парламента Филиппин сообщила о том, что рассматривает поправки к закону о добыче полезных ископаемых, включая меру, которая запретит экспорт рудных ископаемых, вслед за Индонезией, которая два года назад остановила поставки. Учитывая, что Филиппины являются крупнейшим поставщиком никелевой руды в Китай и недавнюю динамику цен на сырье, мы повышаем прогноз по ценам на никель. Прогноз средней цены на никель в 2016 году мы повысили до $12 тыс. за тонну, а на 2017 год – до $13 тыс. за тонну. В результате мы повышаем целевую цену GDR «Норильского никеля» с $15,5 до $18,3, а рекомендацию – с «держать» до «покупать.

Промсвязьбанк:

Промсвязьбанк:Нижняя палата Конгресса Филиппин рассматривает законопроект, который предусматривает запрет на экспорт руд металлов из страны, сообщает агентство Bloomberg. Авторы законопроекта предлагают ввести ответственность за нарушение в виде лишения свободы сроком до 12 лет. Филиппины являются крупнейшим в мире поставщиком никелевой руды.

Ранее аналогичные меры были приняты со стороны Индонезии, что стало причиной существенного роста цен на никель, т.к. страна была ключевым поставщиком сырья в Китай. КНР смог заменить индонезийские поставки филиппинскими (хотя руда из страны более низкого качества). Если Филиппины примут меры по ограничению экспорта, то Китай не сможет найти альтернативу и будет вынужден переключиться на закупки никеля в виде металла. Данный фактор может стать мощным драйвером для роста цен на никель и положительно отразиться на котировках ГМК «Норильский никель». Стас Клещев, ВТБ24:

Стас Клещев, ВТБ24:По металлургам ситуация несколько сложнее. Бумаги начинают терять тот импульс, который получили ранее. Это касается и «Северстали», и НЛМК, и ГМК «Норильский никель». Пятничное падение цен на никель было слишком сильным и не компенсировалось ростом в понедельник. Для бумаг ГМК «Норильский никель» потенциал роста пока что ограничен закрытием «окна» на 10200.

anektar, не забывайте про дивиденды )) http://smart-lab.ru/blog/343817.php#comment6080887

anektar, не забывайте про дивиденды )) http://smart-lab.ru/blog/343817.php#comment6080887 Олеся Ветер, с такими целями бери на все плечи по рыночной без стопов — озолотишься!

Олеся Ветер, с такими целями бери на все плечи по рыночной без стопов — озолотишься!

А для остальных краткий анализ ситуации.

ГМК НорНикель и Highland Fund закрыли сделку по продаже последнему 13,3% в Быстринском проекте. Китайский фонд сохраняет интерес увеличить долю в проекте после закрытия сделки, в случае удачного развития. (Ведомости)

ГМК НорНикель и Highland Fund закрыли сделку по продаже последнему 13,3% в Быстринском проекте. Китайский фонд сохраняет интерес увеличить долю в проекте после закрытия сделки, в случае удачного развития. (Ведомости)

Сейчас объемы торговли — треть от объема по Сбербанку, пытаются пробить «плиту» из 12тыс лотов! Странный рост в последние дни. За такой рост только новость, что никель подорожал до максимума с октября 2015, да Goldman Sachs обещал ко дню знаний никель по 11000 дол. Но вот другие то инвестдома все не верят в эту бумагу… Странно… может, что по Китаю знают покупатели?

Сейчас объемы торговли — треть от объема по Сбербанку, пытаются пробить «плиту» из 12тыс лотов! Странный рост в последние дни. За такой рост только новость, что никель подорожал до максимума с октября 2015, да Goldman Sachs обещал ко дню знаний никель по 11000 дол. Но вот другие то инвестдома все не верят в эту бумагу… Странно… может, что по Китаю знают покупатели? Аналитики БКСа считают что песенка ГМК спета

Аналитики БКСа считают что песенка ГМК спетаНе видим существенных драйверов для роста котировок ADR «Норильского никеля» на данном этапе. Все проекты компании долгосрочны, и объемы выпуска не покажут заметного роста до 2020 года. Дивиденды — в настоящее время единственный фактор, привлекающий инвесторов, однако недавно «Норникель» изменил дивидендную политику, привязав объем выплат к долгу. Таким образом, размер дивидендов может быть весьма волатильным. Акции «АЛРОСА» стоят значительно дешевле ADR «Норникеля» по сравнительным коэффициентам. Котировки акций «АЛРОСА» покажут более сильную динамику, чем котировки ADR «Норникеля» на горизонте 3-4 месяцев.

smart-lab.ru/forum/%D0%90%D0%9B%D0%A0%D0%9E%D0%A1%D0%90#comment5953421

Газпромбанк:

Газпромбанк:

«В металлургическом сегменте нам нравится Норникель на фоне ожидаемого нами роста цен на никель и палладий во втором квартале и привлекательной дивидендной доходности. Отметим также АЛРОСУ, поскольку улучшен прогноз по рынку алмазов и ожидаются сильные итоги первого квартала текущего года, и ММК — ввиду улучшения ситуации на рынке стали», — пишут эксперты.

smart-lab.ru/blog/337651.php

ГМК Норникель - факторы роста и падения акций

- ГМК глобально выиграла от дефицита палладия 2019-2020. Он в свою очередь сложился из-за перехода автопроизводителей с дизельных двигателей на бензиновые, а также ужесточения экологических стандартов. (18.08.2020)

- К 2030 году спрос на никель со стороны производителей батарей для автомобилей может вырасти с 250 тыс т до более 1000 тыс т. В 2021 электромобили это всего 10% мирового потребления никеля. (17.08.2021)

- Стратегия компании 2030: увеличить добычу никеля и меди на 20-30%, металлы платиновой группы на 40-50% (18.01.2022)

- ГМК ранее платил большие дивиденды в долг (60% EBITDA) (18.10.2023)

- Производство всех металлов кроме меди стагнирует много лет. Компания вытягивает только за счет роста цен и падения рубля (17.08.2020)

- Возможно, с 2023 года автопроизводители смогут частично заменить палладий на платину в качестве катализатора в ДВС, чтобы снизить дефицит палладия. (18.08.2020)

- CAPEX ожидается вырастет в период с 2022 по 2025 год до $4 млрд, более чем в 2 раза выше, чем в 2020 году (17.08.2021)

- В конце 2022 года истекает акционерное соглашение и дивиденды могут снизиться в 2 раза. (09.01.2022)

- В 2021 году 43% выручки - это палладий. В то же время, спрос на палладий со временем будет ослабевать из-за роста доли электромобилей. (10.02.2022)

- В 2022 ожидается профицит на рынке никеля (10.02.2022)

- 52% продаж Норникеля шло в недружественную Европу (05.07.2022)

- Для производства электромобилей не требуется платина и палладий (05.07.2022)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

ГМК Норникель - описание компании

ГМК Норникель — крупнейшая горнодобывающая компания России.Структура продаж по итогам 2021 года:

👉43% палладий

👉по 21% никель и медь

👉4% платина

👉11% остальное

В 2017 было:

👉по 27% никель и медь

👉28% палладий

👉 7% платина

👉 11% остальное

Структура продаж по итогам 1П2020 года: палладий 48%, 20% никель, 18% медь.

Китай потребляет 50% всего никеля и 50% всей меди!

Палладий на 85% используется при производстве катализаторов в машинах с ДВС.

70% никеля используются при производстве нержавеющей стали.

15% никеля используется при производстве батареек/аккумуляторов.

Влияние курса на EBITDA:

при росте курса USDRUB с 70 до 80, сама компания оценивает вклад в EBITDA $0,5-$0,6млрд

95% продаж Норникеля по итогам 2021 года были на экспорт.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций