Комментарии к отчётности ГМК Норильский Никель

Вчерашняя отчётность ГМК, конечно же, поразительна!

- Рост чистого долга на 81%

- Увеличение NetDebt/Ebitda за год с 1.2 до 2.1 (если скорректировать на выплаченные промежуточные дивиденды, то 1.88) https://t.me/russianmacro/1272

- Рост оборотного капитала в 5 (!) раз и, как результат, отрицательный FCF (свободный денежный поток) https://t.me/russianmacro/1271

- Падение чистой прибыли на 16%

- Падение продаж по всем металлам в физическом выражении на 2-21% https://t.me/russianmacro/1268, и, как результат, при очень неплохой рыночной конъюнктуре лишь очень незначительный рост Ebitda (+2%) и падение Ebitda margin на 3 процентных пункта – с 47 до 44% https://t.me/russianmacro/1270

Мне кажется, нет даже смысла останавливаться подробно на анализе этих цифр. Чтобы показать такие результаты на хорошем рынке, надо очень этого захотеть!

Очевидно, что война двух основных акционеров ГМК, которая сейчас вышла на поверхность, шла полным ходом уже в прошлом году. Потанин основательно подготовился к тому, чтобы после выхода Абрамовича из компании максимально возможно снизить размер выплачиваемых дивидендов.

На конференц-колле руководство ГМК вчера активно успокаивало инвесторов, что все негативные момент временны, в этом году оборотный капитал будет сокращён, к концу года NetDebt/Ebitda опустится до 1.5.

На мой взгляд, всё это не выглядит пока убедительным. Если конфликт акционеров затянется, то у Потанина сохранится сильнейшая мотивация для манипуляций с финансовыми и операционными показателями и занижения дивидендов.

Крайне неприятно, что конфликт акционеров несёт угрозу разрушения внутренней стоимости компании, более того, он создаёт риски и для глобальных рынков. Ведь если ГМК целенаправленно придерживал продажи металлов в прошлом году, чтобы нарастить долг, то это уже похоже на манипуляции рынками (в первую очередь, палладий, где ГМК – ключевой игрок). А любая манипуляция разрушительна для долгосрочных перспектив рынка.

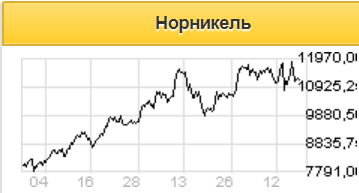

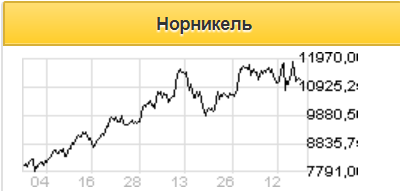

То, что на этом фоне акции ГМК чувствуют себя относительно устойчиво, выглядит несколько удивительно. На мой взгляд, нельзя исключать, что основные акционеры могут, всё-таки, осторожно покупать акции на рынке.

Динамику основных финансовых показателей ГМК сравнительно с динамикой их акций Вы можете посмотреть в телеграм-канале MMI: https://t.me/russianmacro

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций