| Goldman Sachs Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Goldman Sachs акции

-

Goldman Sachs достиг соглашения с Министерством юстиции США по делу о коррупции в малайзийском государственном инвестфонде 1MDB и выплатит штраф в размере $2,8 млрд., сообщает Bloomberg со ссылкой на осведомленные источники.

Goldman Sachs достиг соглашения с Министерством юстиции США по делу о коррупции в малайзийском государственном инвестфонде 1MDB и выплатит штраф в размере $2,8 млрд., сообщает Bloomberg со ссылкой на осведомленные источники.

www.bloomberg.com/news/articles/2020-10-20/goldman-poised-to-pay-more-than-2-billion-in-doj-s-1mdb-probe У акций Goldman Sachs есть потенциал к росту - Фридом Финанс

У акций Goldman Sachs есть потенциал к росту - Фридом Финанс

Инвестиционный банк The Goldman Sachs Group, Inc. (GS) сообщил о росте прибыли на акцию за третий квартал на 102%, до $9,68. Чистая прибыль взлетела на 93% и составила $3,5 млрд. На создание резерва под ожидаемые кредитные убытки в отчетном периоде было направлено $278 млн, что на 4% меньше, чем в июле-сентябре прошлого года, и в несколько раз ниже $1 590 млн, пошедших на данные цели во втором квартале года текущего. Стоимость риска за последние 12 месяцев составила 2,7%, что сравнимо с показателями других крупных банков США в период экономических кризисов.

Чистая выручка Goldman Sachs повысилась на 30% год к году и составила $10,8 млрд. Рост выручки был с основном связан с увеличением непроцентных доходов на 33%. В свою очередь, росту этих доходов способствовало повышение поступлений от маркетмейкинга на 34%, до $3,2 млрд, от инвестиционного банкинга до $1,9 млрд (+22%). Свой вклад в результат внес рост прочей выручки (Other principal transactions) на 106%, до $1,9 млрд.

Прочая выручка подвержена повышенной волатильности и меняется от квартала к кварталу. В отчетном периоде ее повышение было обусловлено повышением на 139%, до $1,4 млрд, доходов от ценных бумаг. Это разовый фактор, поэтому рассчитывать на сопоставимый результат по итогам текущего квартала не приходится. В отличие от других крупных банков, Goldman Sachs зафиксировал повышение чистого процентного дохода на 8%, до $1,08 млрд, благодаря снижению процентных расходов на 58% при падении процентных доходов на 46%.

Авто-репост. Читать в блоге >>> Goldman Sachs Group, Inc. - Прибыль 9 мес 2020г: $5,203 млрд (-21% г/г)

Goldman Sachs Group, Inc. - Прибыль 9 мес 2020г: $5,203 млрд (-21% г/г)The Goldman Sachs Group, Inc.

As of July 24, 2020 there were 344,076,176 shares of the registrant’s common stock outstanding.

www.sec.gov/ix?doc=/Archives/edgar/data/886982/000119312520212201/d920934d10q.htm

Капитализация на 13.10.2020г: $72,535 млрд

Preferred Stock – Привилегированные акции

Series: A, B, C, D, E, F, J, K, L, M, N, O, P.

www.goldmansachs.com/investor-relations/creditor-information/preferred-stock.html

Капитализация на 13.10.2020г: ???

Общий долг на 31.12.2017г: $834,533 млрд

Общий долг на 31.12.2018г: $841,611 млрд

Общий долг на 31.12.2019г: $902,703 млрд

Общий долг на 30.09.2020г: $1,039.02 трлнВыручка 2017г: $32,730 млрд

Выручка 9 мес 2018г: $28,536 млрд

Выручка 2018г: $36,616 млрд

Выручка 9 мес 2019г: $26,591 млрд

Выручка 2019г: $36,546 млрд

Выручка 9 мес 2020г: $32,819 млрдПрибыль 9 мес 2018г: $7,921 млрд

Прибыль 2018г: $10,459 млрд

Прибыль 1 кв 2019г: $2,251 млрд

Прибыль 6 мес 2019г: $4,380 млрд

Прибыль 9 мес 2019г: $6,549 млрд

Прибыль 2019г: $8,466 млрд

Прибыль 1 кв 2020г: $1,213 млрд

Прибыль 6 мес 2020г: $ млрд

Прибыль 9 мес 2020г: $5,203 млрд

Авто-репост. Читать в блоге >>> Прибыль 9 мес 2020г: $5,203 млрд (-21% г/г).

Прибыль 9 мес 2020г: $5,203 млрд (-21% г/г).

The Goldman Sachs Group, Inc.

As of July 24, 2020 there were 344,076,176 shares of the registrant’s common stock outstanding.

www.sec.gov/ix?doc=/Archives/edgar/data/886982/000119312520212201/d920934d10q.htm

Капитализация на 14.10.2020г: $72,535 млрд

Preferred Stock – Привилегированные акции

Series: A, B, C, D, E, F, J, K, L, M, N, O, P.

www.goldmansachs.com/investor-relations/creditor-information/preferred-stock.html

Капитализация на 14.10.2020г: ???

Общий долг на 31.12.2017г: $834,533 млрд

Общий долг на 31.12.2018г: $841,611 млрд

Общий долг на 31.12.2019г: $902,703 млрд

Общий долг на 30.09.2020г: $1,039.02 трлн

Выручка 2017г: $32,730 млрд

Выручка 9 мес 2018г: $28,536 млрд

Выручка 2018г: $36,616 млрд

Выручка 9 мес 2019г: $26,591 млрд

Выручка 2019г: $36,546 млрд

Выручка 9 мес 2020г: $32,819 млрд

Прибыль 9 мес 2018г: $7,921 млрд

Прибыль 2018г: $10,459 млрд

Прибыль 1 кв 2019г: $2,251 млрд

Прибыль 6 мес 2019г: $4,380 млрд

Прибыль 9 мес 2019г: $6,549 млрд

Прибыль 2019г: $8,466 млрд

Прибыль 1 кв 2020г: $1,213 млрд

Прибыль 6 мес 2020г: $ млрд

Прибыль 9 мес 2020г: $5,203 млрд (-21% г/г)

www.sec.gov/Archives/edgar/data/886982/000119312520268983/d38229dex991.htm

www.goldmansachs.com/investor-relations/index.html

The Goldman Sachs Group, Inc. – Dividends (на Обыкновенные акции)

Ex/Eff Date * Amount * Declaration * Record Date * Payment Date

11/30/2020 * $1.25 ** 10/13/2020 * 12/02/2020 * 12/30/2020

08/31/2020 * $1.25 ** 07/14/2020 * 09/01/2020 * 09/29/2020

05/29/2020 * $1.25 ** 04/14/2020 * 06/01/2020 * 06/29/2020

02/28/2020 * $1.25 ** 01/14/2020 * 03/02/2020 * 03/30/2020

www.nasdaq.com/market-activity/stocks/gs/dividend-history Ожидается прибыль 3 кв 2020г: $5,37/акция против прибыли $4,79 г/г.

Ожидается прибыль 3 кв 2020г: $5,37/акция против прибыли $4,79 г/г.

Объявление о доходах GS: 14 октября 2020 г.

Ожидается, что Goldman Sachs Group, Inc. (The) отчитается о прибыли 14.10.2020 до открытия рынка. Отчет будет за финансовый квартал, заканчивающийся в сентябре 2020 года. Согласно Zacks Investment Research, основанному на прогнозах 8 аналитиков, консенсус-прогноз на акцию на акцию на квартал составляет $5,37. Заявленная прибыль на акцию за тот же квартал прошлого года составила $4,79. Goldman Sachs сократит около 1% своего персонала, это примерно 400 должностей. Не смотря на стабильность финансового сектора во время пандемии, новые вспышки заболеваний в США вынуждают крупнейшие банки страны пересмотреть планы по увольнениям сотрудников.

Goldman Sachs сократит около 1% своего персонала, это примерно 400 должностей. Не смотря на стабильность финансового сектора во время пандемии, новые вспышки заболеваний в США вынуждают крупнейшие банки страны пересмотреть планы по увольнениям сотрудников.

www.bloomberg.com/news/articles/2020-09-30/goldman-to-resume-job-cuts-as-banks-abandon-covid-moratorium Goldman Sachs про Yandex:

Goldman Sachs про Yandex:Goldman Sachs про Yandex:

▫️справедливая цена = 63.6 $

▫️текущая цена (на 24.09.2020) = 61.2 $Цена рядом с целевой.

Короче, похоже, в Yandex и Mail заходить уже неинтересно.

_______________

telegram:

renat_vv

moex-info

headlines

все видео обзоры: youtube

Авто-репост. Читать в блоге >>> Bastion Podcast #23: Коррупция в Goldman Sachs

Bastion Podcast #23: Коррупция в Goldman Sachs

Коррупционный скандал в Малайзии с фондом 1MDB называют одной из самых громких афер последнего десятилетия. Разбираем как в нем оказался замешан Goldman Sachs, проводим неожиданные параллели с сериалом Тьма и вспоминаем другие темные истории, связанные с инвестбанком.

00:10 Почему Goldman Sachs это спрут финансовых рынков

10:13 История скандалов

15:07 Как потерять 98% для фонда Ливии

18:30 Украденные миллиарды в Малайзиии

23:05 Вечеринки с Бритни Спирс, рэпером PSY и фильм Волк с Уолл-Стрит

27:37 Неожиданная параллель с сериалом Тьма

31:20 Выводы из истории

Авто-репост. Читать в блоге >>> GS на ближайшие 12 месяцев, повысил прогноз по золоту с $2000 до $2300.

GS на ближайшие 12 месяцев, повысил прогноз по золоту с $2000 до $2300.

30 июля 2020Американский инвестиционный банк Goldman Sachs повысил свой прогноз по золоту и серебру на ближайшие 12 месяцев. По сообщению Reuters, аналитики банка прогнозируют рост жёлтого драгметалла до отметки 2300$ за унцию. Предыдущий прогноз был на уровне 2000$.

В банке обосновывают свой оптимистичный прогноз тем, что реальные процентные ставки продолжат своё падение, а это создаст благоприятные условия для защитных активов, к которым также относится жёлтый драгметалл. Другими поддерживающими факторами рынка золота будут политические трения между США и Китаем, рост мирового долга, а также опасения по поводу дальнейшего распространения коронавируса.

В обзоре банка говорится следующее: «Мы уже давно поняли, что золото является деньгами последней инстанции, особенно в условиях, когда правительства и Центробанки девальвируют свои национальные валюты и снижают реальные процентные ставки до нулевых значений». Аналитики подтверждают вероятность усиления инфляции в США, которая приведёт к дальнейшему бегству инвесторов разного уровня в защитные активы, например, в акции «золотых» и «серебряных» ETF-фондов, обеспеченные физическим драгметаллом. В пользу золота и серебра будет выступать ослабление американского доллара, так как их котировки имеют обратную корреляцию друг к другу.

Более того, Goldman Sachs повысил свой прогноз по ценам на серебро на следующий 12 месяцев. Аналитики прогнозируют рост до 30$ за унцию, хотя предыдущий прогноз был на уровне 22$.

Монетный двор США

По данным информационного агентства Bloomberg, монетный двор США (US Mint) сократил объём поставок золотых и серебряных монет своим официальным партнёрам. Об этом говорится в сообщении, которое было разослано дилерам.

Главной причиной сокращения поставок инвестиционных продуктов стала эпидемия коронавируса. Например, предприятие по чеканке монет в Нью-Йорке принимает меры по защите своих сотрудников от заражения инфекцией, что может привести к падению производства в ближайшие 12-18 месяцев.

«В настоящее время нет возможности одновременно чеканить золотые и серебряные монеты. Поэтому мы вынуждены выбирать, какие монеты будем производить в тот или иной момент»,- говорится в сообщении монетного двора США.

Впервые в истории монетный двор стал запрашивать у своих партнёров прогнозы по возможному спросу на ближайшие 10 и 90 дней. Это необходимо для того, чтобы понять, какие инвестиционные продукты следует производить в первую очередь. Взгляд на американские банки: Goldman Sachs

Взгляд на американские банки: Goldman Sachs

Специально для ИнвестГазеты и всех моих подписчиков (мой телеграм), собираем свой view по крупнейшим американским банкам. Первый — Goldman Sachs.

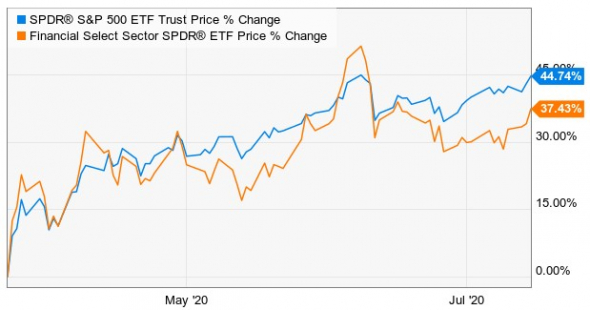

Ковид-обвал отправил котировки акций банков на дно рынка, после чего они отыграли некоторые потери. С начала марта индекс S&P500 (SPY) вырос на 41%, а ETF финансового сектора (XLF) восстановился всего на 37,43%:

Авто-репост. Читать в блоге >>> Целевая цена по акциям Goldman Sachs составляет $271 на горизонте года - Фридом Финанс

Целевая цена по акциям Goldman Sachs составляет $271 на горизонте года - Фридом Финанс

Инвестиционный банк The Goldman Sachs Group, Inc. (GS) отчитался за второй квартал увеличением прибыли на акцию на 8%, до $6,26. Чистая прибыль почти не изменилась и составила $2,4 млрд. Расходы на создание резерва под ожидаемые кредитные убытки составили $1 590 млн, повысившись на 70% по сравнению с прошлогодним уровнем. Рост этого показателя обусловлен, прежде всего, значительно более высокими резервами, связанными с кредитами юридическим лицам, и в меньшей степени — с потребительскими кредитами. Это отражает пересмотр прогнозов в сторону ухудшения ситуации в экономике, которого еще не ожидали в течение первого квартала 2020 года. Стоимость риска составила в годовом выражении 4,4%, что сравнимо с уровнями, зафиксированными другими крупными банками США в период экономических кризисов.

Чистая выручка GS выросла на 41% г/г, достигнув $13,3 млрд, благодаря увеличению непроцентных доходов из-за повышения выручки от маркетмейкинга на 133%, до 5,8 млрд, и роста доходов инвестиционного банкинга на 55%, до $2,7 млрд. В то же время на фоне снижения процентных ставок чистый процентный доход GS снизился на 12%.

Авто-репост. Читать в блоге >>> Чистая прибыль Goldman Sachs Group по GAAP за 6 мес. 2020 г. составила $3,636 млрд., что на 22,2% ниже по сравнению с $4,672 млрд. в предыдущем году. Чистый процентный доход сократился на 1,4% до $2,257 млрд. против $2,289 млрд. годом ранее.

Чистая прибыль Goldman Sachs Group по GAAP за 6 мес. 2020 г. составила $3,636 млрд., что на 22,2% ниже по сравнению с $4,672 млрд. в предыдущем году. Чистый процентный доход сократился на 1,4% до $2,257 млрд. против $2,289 млрд. годом ранее.

www.goldmansachs.com/media-relations/press-releases/current/pdfs/2020-q2-results.pdf Совет директоров Goldman Sachs Group объявил ежеквартальные дивиденды в размере $1,25 на одну акцию. Последний день покупки бумаг для получения дивидендов – 28 августа 2020 г. Годовая дивидендная доходность может составить 2,28%.

Совет директоров Goldman Sachs Group объявил ежеквартальные дивиденды в размере $1,25 на одну акцию. Последний день покупки бумаг для получения дивидендов – 28 августа 2020 г. Годовая дивидендная доходность может составить 2,28%.

www.goldmansachs.com/media-relations/press-releases/current/pdfs/2020-q2-results.pdf ФРС запретила крупным банкам выкупать свои акции и наложила ограничения на выплату дивидендов.

ФРС запретила крупным банкам выкупать свои акции и наложила ограничения на выплату дивидендов.

26.06.2020

Стресс-тесты американской банковской системы дали тревожные результаты.

Федеральная резервная система США ввела ограничения на выплату дивидендов и запрет на выкуп собственных акций для 33 ведущих американских банков после того, как серия стресс-тестов просигнализировала о риске потерь по кредитам в $700 млрд — сценария, при котором некоторые кредитные учреждения окажутся в крайне тяжелой ситуации.

Восемь крупнейших банков США к настоящему времени уже приняли добровольное решение о приостановке программ выкупа своих акций вплоть до конца июля. Решение ФРС предполагает ограничения, по крайней мере, до четвертого квартала, при этом в регуляторе отметили возможность их продления на ежеквартальной основе.

В то время как в Европе ЕЦБ рекомендовал банкам полностью прекратить выплату дивидендов, ФРС ограничилась требованием того, что в третьем квартале они не должны быть выше, чем за год назад, и не выше среднего уровня дивидендных выплат за последние четыре квартала. Как и в вопросе с запретом выкупа акций, американский регулятор не дал четкого сигнала о перспективе снятия ограничений, что предполагает рост неопределенности для инвесторов.

Впервые за несколько лет ФРС также попросила банки сделать переоценку своих потребностей в капитале и подать обновленные планы позднее в этом году. Решения ФРС по этим планам будет зависеть от дополнительных стресс-тестов, которые проведет регулятор.

«Если обстоятельства этого потребуют, мы без промедления примем дополнительные меры для поддержки экономики США и банковской системы», — пообещал вице-президент ФРС Рэндал Кварлс.

www.profinance.ru/news/2020/06/26/byd8-frs-zapretila-krupnym-bankam-vykupat-svoi-aktsii-i-nalozhila-ogranicheniya-na-vy.html Баффет пока только распродает акции.

Баффет пока только распродает акции.

Перевод Reuters

«Berkshire Hathaway Inc» Уоррена Баффета (N: BRKa ) заявила в пятницу, что продала большую часть своей доли в Goldman Sachs Group Inc (N: GS ), несмотря на уверенность миллиардера, что банковский сектор не был «основным беспокойством» для него во время пандемии коронавируса.

В нормативном документе с подробным описанием своих инвестиций, зарегистрированных на бирже в США, по состоянию на 31 марта Berkshire заявил, что его доля в Goldman упала на 84% до 1,9 млн. Акций с 12 млн. В конце года, а рыночная стоимость акций упала до 297 млн. Долл. С 2,76 млрд. Долл. США.

Цена акций Goldman упала примерно на 33% в течение квартала, и некоторые продажи Berkshire, по-видимому, произошли после начала падения.

Berkshire продал свои оставшиеся небольшие доли в страховщике Travelers Cos (N: TRV ) и нефтепереработчике Phillips 66 (N: PSX ). Его доля в Wells Fargo & Co (N: WFC ) не изменилась, хотя цена акций упала на 47%.

Инвесторы следят за ежеквартальными отчетами Berkshire, чтобы увидеть, как Баффет и его портфельные менеджеры Ted Weschler и Todd Combs видят ценность.

Авто-репост. Читать в блоге >>> Чистая прибыль Goldman Sachs Group по GAAP за 3 мес. 2020 г. составила $1,213 млрд., что на 46,1% ниже по сравнению с $2,251 млрд. в предыдущем году. Выручка сократилась на 0,7% до $8,743 млрд. против $8,807 млрд. годом ранее.

Чистая прибыль Goldman Sachs Group по GAAP за 3 мес. 2020 г. составила $1,213 млрд., что на 46,1% ниже по сравнению с $2,251 млрд. в предыдущем году. Выручка сократилась на 0,7% до $8,743 млрд. против $8,807 млрд. годом ранее.

www.goldmansachs.com/media-relations/press-releases/current/2020-04-15-q1-results.html The Goldman Sachs Group, Inc.

The Goldman Sachs Group, Inc.

As of February 7, 2020, there were 345,672,769 shares of the registrant’s common stock outstanding.

www.sec.gov/ix?doc=/Archives/edgar/data/886982/000119312520043853/d826673d10k.htm

Капитализация на 14.04.2020г: $61,609 млрд

Preferred Stock – Привилегированные акции

Series: A, B, C, D, E, F, J, K, L, M, N, O, P.

www.goldmansachs.com/investor-relations/creditor-information/preferred-stock.html

Капитализация на 14.04.2020г: ???

Общий долг на 31.12.2017г: $835 млрд

Общий долг на 31.12.2018г: $842 млрд

Общий долг на 31.12.2019г: $903 млрд

Общий долг на 31.03.2020г: $998 млрд

Выручка 2017г: $32,730 млрд

Выручка 1 кв 2018г: $9,162 млрд

Выручка 2018г: $36,616 млрд

Выручка 1 кв 2019г: $7,589 млрд

Выручка 2019г: $36,546 млрд

Выручка 1 кв 2020г: $7,430 млрд

Прибыль 1 кв 2017г: $2,255 млрд

Прибыль 2017г: $8,385 млрд (-$4,099 млрд – вычет TCJA)

Прибыль 2017г: $4,286 млрд

Прибыль 1 кв 2018г: $2,832 млрд (+26% г/г)

Прибыль 2018г: $10,459 млрд

Прибыль 1 кв 2019г: $2,251 млрд (-21% г/г)

Прибыль 6 мес 2019г: $4,380 млрд

Прибыль 9 мес 2019г: $6,549 млрд

Прибыль 2019г: $8,466 млрд

Прибыль 1 кв 2020г: $1,213 млрд (-46% г/г)

www.goldmansachs.com/investor-relations/index.html

The Goldman Sachs Group, Inc. – Дивидендная история (Обыкновенные акции)

Ex/Eff Date Amount Declaration Record Date Payment Date

05/9/2020 $1.25 04/14/2020 06/01/2020 06/29/2020

02/28/2020 $1.25 01/14/2020 03/02/2020 03/30/2020

11/29/2019 $1.25 10/14/2019 12/02/2019 12/30/2019

08/29/2019 $1.25 07/15/2019 08/30/2019 09/27/2019

05/029/2019 $0.85 04/12/2019 05/30/2019 06/27/2019

02/27/2019 $0.80 01/15/2019 02/28/2019 03/28/2019

www.nasdaq.com/market-activity/stocks/gs/dividend-history

NEW YORK, April 15, 2020 – The Goldman Sachs Group, Inc. (NYSE: GS) today reported

Приостановили выкуп своих акций для того, чтобы удовлетворить потребности клиентов

14 апреля 2020 года Совет директоров The Goldman Sachs Group, Inc. объявил о выплате дивидендов в размере $1,25 на обыкновенную акцию 29 июня 2020 года акционерам, зарегистрированным на 1 июня 2020 года.

www.goldmansachs.com/media-relations/press-releases/current/pdfs/2020-q1-results.pdf

Goldman Sachs объявляет дивиденды по привилегированным акциям

09 APR 2020

NEW YORK, April 9, 2020 — The Goldman Sachs Group, Inc. (NYSE: GS) объявила сегодня о том, что она объявила дивиденды по следующей серии своих некумулятивных привилегированных акций (представленных депозитарными акциями, каждая из которых представляет 1/1000-я доля в акции привилегированных акций, за исключением привилегированных акций серии M, привилегированных акций серии O и привилегированных акций серии P, в которой каждая депозитарная акция представляет 1/25 долю в одной акции):

$236.98 per share of Floating Rate Non-Cumulative Preferred Stock, Series A;

$252.78 per share of Floating Rate Non-Cumulative Preferred Stock, Series C;

$252.78 per share of Floating Rate Non-Cumulative Preferred Stock, Series D;

$343.75 per share of 5.50% Fixed-to-Floating Rate Non-Cumulative Preferred Stock, Series J;

$398.44 per share of 6.375% Fixed-to-Floating Rate Non-Cumulative Preferred Stock, Series K;

$671.88 per share of 5.375% Fixed-to-Floating Rate Non-Cumulative Preferred Stock, Series M;

$393.75 per share of 6.30% Non-Cumulative Preferred Stock, Series N;

$662.50 per share of 5.30% Fixed-to-Floating Rate Non-Cumulative Preferred Stock, Series O; and

$625.00 per share of 5.00% Fixed-to-Floating Rate Non-Cumulative Preferred Stock, Series P.

Кроме того, Goldman Sachs Group, Inc. объявила о выплате дивидендов в размере $1011,11 на акцию бессрочных привилегированных акций серии E и дивидендов в размере $1011,11 за акцию бессрочных привилегированных акций серии F.

Дивиденды по привилегированным акциям серии A, привилегированным акциям серии C, привилегированным акциям серии D, привилегированным акциям серии J, привилегированным акциям серии K, привилегированным акциям серии M, привилегированным акциям серии N, привилегированным акциям серии O и привилегированным акциям серии P будут выплачены 11 мая 2020 года акционерам, зарегистрированным 26 апреля 2020 года. Дивиденды по привилегированным акциям серии E и серии F будут выплачены 1 июня 2020 года акционерам, зарегистрированным на окончание торгов 16 мая 2020 года.

www.goldmansachs.com/media-relations/press-releases/current/gs-declares-preferred-stock-dividends-apr-2020.html

⚡️Goldman Sachs. Банк который рулит миром. Отчет за 1 квартал, основные моменты

⚡️Goldman Sachs. Банк который рулит миром. Отчет за 1 квартал, основные моменты

👉Прибыль на акцию (EPS)=$3,11, прибыль на $2,60 ниже чем год назад. Прогноз был $3,35.

👉Прибыль составила $1,12 млрд против $2,18 млрд год назад

👉В целом не сильно хуже ожиданий, самые пессимисты вообще ожидали убыток.

👉Совет утвердил дивиденд=$1,25 на акцию

👉Выручка такая же как и год назад, $8,74 млрд — лучше прогноза $7,92 млрд

👉Последствия COIVD19 могут ограничить выплату дивидендов в будущем

👉Приостановили выкуп своих акций для того, чтобы удовлетворить потребности клиентов

👉Снижение цены акций, облигаций, сырья требует больше задействовать больше капитала в маркет-мейкерском бизнесе

👉COVID19 будет негативно влиять на бизнес GS, на финансовые условия и ликвидность

👉Пока COVID19 не закончится, банк ожидает сокращения выручки в управлении активами и управлении бизнесом, и увеличение дефолтов по клиентам

👉Резервы на потери $3,2 млрд

👉Прогноз потерь по кредитам вырос с $224 млн до $974 млн

👉98% сотрудников банка работают удаленно

👉Инвестиции в акции принесли существенные убытки при переоценке по рынку

👉Выручка от торговли бондами +33%

👉Выручка от торговли акциями +22%

На премаркете небольшой минус

Авто-репост. Читать в блоге >>> Прибыль 1 кв 2020г: $1,213 млрд (-46% г/г).

Прибыль 1 кв 2020г: $1,213 млрд (-46% г/г).

The Goldman Sachs Group, Inc.

As of February 7, 2020, there were 345,672,769 shares of the registrant’s common stock outstanding.

www.sec.gov/ix?doc=/Archives/edgar/data/886982/000119312520043853/d826673d10k.htm

Капитализация на 14.04.2020г: $61,609 млрд

Preferred Stock – Привилегированные акции

Series: A, B, C, D, E, F, J, K, L, M, N, O, P.

www.goldmansachs.com/investor-relations/creditor-information/preferred-stock.html

Капитализация на 14.04.2020г: ???

Общий долг на 31.12.2017г: $835 млрд

Общий долг на 31.12.2018г: $842 млрд

Общий долг на 31.12.2019г: $903 млрд

Общий долг на 31.03.2020г: $998 млрд

Выручка 2017г: $32,730 млрд

Выручка 1 кв 2018г: $9,162 млрд

Выручка 2018г: $36,616 млрд

Выручка 1 кв 2019г: $7,589 млрд

Выручка 2019г: $36,546 млрд

Выручка 1 кв 2020г: $7,430 млрд

Прибыль 1 кв 2017г: $2,255 млрд

Прибыль 2017г: $8,385 млрд (-$4,099 млрд – вычет TCJA)

Прибыль 2017г: $4,286 млрд

Прибыль 1 кв 2018г: $2,832 млрд (+26% г/г)

Прибыль 2018г: $10,459 млрд

Прибыль 1 кв 2019г: $2,251 млрд (-21% г/г)

Прибыль 6 мес 2019г: $4,380 млрд

Прибыль 9 мес 2019г: $6,549 млрд

Прибыль 2019г: $8,466 млрд

Прибыль 1 кв 2020г: $1,213 млрд (-46% г/г)

www.goldmansachs.com/investor-relations/index.html

The Goldman Sachs Group, Inc. – Дивидендная история, Обыкновенные акции

Ex/Eff Date Amount Declaration Record Date Payment Date

02/28/2020 $1.25 01/14/2020 03/02/2020 03/30/2020

11/29/2019 $1.25 10/14/2019 12/02/2019 12/30/2019

08/29/2019 $1.25 07/15/2019 08/30/2019 09/27/2019

05/029/2019 $0.85 04/12/2019 05/30/2019 06/27/2019

02/27/2019 $0.80 01/15/2019 02/28/2019 03/28/2019

www.nasdaq.com/market-activity/stocks/gs/dividend-history В Goldman Sachs ожидают сокращения ВВП еврозоны на 9% в 2020г.

В Goldman Sachs ожидают сокращения ВВП еврозоны на 9% в 2020г.

08.04.2020 12:02

В Goldman Sachs ожидают резкого сокращения европейской экономики из-за пандемии коронавируса. Согласно базовому прогнозу банка, ВВП еврозоны в 2020 году сократится на 9%.

Прогноз опирается на три параметра: силу пикового удара по активности, продолжительность действия карантинных мер и скорость последующего восстановления.

Оптимистичный сценарий, исходящий из относительно небольшого пикового спада активности и быстрого ее восстановления, предполагает сокращение ВВП на 6%.

Пессимистичный сценарий, предполагающий более существенные пиковые потери, продолжительное действие карантинных мер и более медленное, чем в базовом сценарии, восстановление, допускает сокращение ВВП на 16%.

В Goldman Sachs отмечают, что уровень неопределенности этих прогнозов очень высок «ввиду необычной природы и масштабов негативного воздействия».

ВВП США в следующем квартале может сократиться на 24%.

ВВП США в следующем квартале может сократиться на 24%.

20.03.2020 19:12

В Goldman Sachs теперь ожидают масштабного спада экономики США во 2-м квартале года.

Банк прогнозирует сокращение валового внутреннего продукта США в следующем квартале на 24%, тогда как ранее они ожидали сокращения на 5%. Это связано с тем, что экономические данные страны (а именно производственные данные) уже не оправдывают прогнозов экономистов, то есть даже до того, как американцы начали оставаться дома, чтобы избежать распространения коронавируса.

Эта оценка, опубликованная в пятницу в начале сессии, стала одной из самых пессимистичных на Уолл-Стрит. Согласно прогнозу J.P. Morgan, опубликованному в среду, ожидается сокращение ВВП во 2-м квартале на 14%.

Если прогноз Goldman Sachs оправдается, то это означает, что США приближаются к самому резкому квартальному падению ВВП за всю историю наблюдений в текущей форме. Последнее рекордное сокращение ВВП было зафиксировано в 1-м квартале 1958 года, когда ВВП сократился на 10%.

«Почему мы видим такие крайние прогнозы, особенно для 2-го квартала? Неожиданная остановка экономической активности в ответ на распространение вируса стала беспрецедентной, и первые данные, опубликованные за последнюю неделю, подтверждают нашу уверенность в том, что драматическое замедление на самом деле уже началось, — говорят экономисты. – В некоторых штатах США власти публикуют распоряжения об остановке работы предприятий на своей территории, чтобы замедлить темпы распространения вируса и избежать разрушения системы здравоохранения – это меры, которые еще больше понизят уровень экономической активности».

Этот тип рецессии также повредит рынку труда США. Экономисты ожидают, что в течение следующих двух кварталов безработица подскочит до 9%, так как волна увольнений, очевидно, наступает очень быстро".

Они также добавляют, что пакет мер налогово-бюджетного стимулирования, который в настоящее время рассматривается в конгрессе, неоднозначно повлияет на уровень безработицы. Увеличение пособий по безработице может облегчить малым компаниям проблему увольнений, но альтернативное предложение, простить долги по займам, которые использовались для выплат зарплаты, может побудить их сохранить работников.

Другими словами, перспективы безработицы могут измениться в зависимости от деталей пакетов стимулирования, которые одобрит конгресс. Изменения в MIFID могут нанести удар по финансовому сектору Великобритании.

Изменения в MIFID могут нанести удар по финансовому сектору Великобритании.

05.02.2020 20:52

Британский фунт в среду упал до минимумов дня после выхода сообщений агентства Bloomberg о том, что ЕС может ослабить лондонский финансовый рынок, внеся поправки в директиву о рынках финансовых инструментов MIFID II.

Руководство ЕС планирует отменить льготы, предусмотренные для Великобритании в MIFID II, которые были введены после финансового кризиса для защиты инвесторов, сообщает Bloomberg.

ЕС может использовать MIFID II в качестве рычага воздействия на Великобританию в переговорах по торговой сделке, считает Джереми Стретч из CIBC. Предлагаемые поправки отразятся на британской экономике, поскольку ударят по финансовому сектору страны, говорит он.

Акции компаний банковского и финансового сектора демонстрируют противоречивую динамику, а британский фунт упал после выхода сообщений о том, что ЕС может внести поправки в директиву о рынках финансовых инструментов MIFID II, отменив льготы, изначально предусмотренные для Великобритании.

Положения, касающиеся расходов на исследования, ведения учета и торговли акциями, производными финансовыми инструментами и биржевыми товарами, вероятно, будут пересмотрены, что может усугубить последствия Brexit для таких международных банков как Goldman Sachs Group Inc. и JPMorgan Chase & Co, сообщило в среду агентство Bloomberg.

«Подобные меры, предположительно, направлены против сложившейся ситуации, когда крупнейший финансовый рынок континента, каковым является Лондон, оказался за пределами ЕС», — говорит Коннор Кэмпбелл из Spreadex.

Пересмотр директивы нанесет удар по таким фирмам, как Hargreaves Lansdown, Scottish Mortgage Investment Trust, Lloyds Banking Group и Royal Bank of Scotland Group, тогда как Barclays, HSBC и страховые компании сохранят позиции. Отчетность Goldman Sachs оказалась не слишком успешной - Финам

Отчетность Goldman Sachs оказалась не слишком успешной - Финам

В среду, 15 января, американский кредитор Goldman Sachs Group представил финансовые результаты за четвертый квартал, оказавшиеся неоднозначными.

Так, чистая прибыль банка снизилась с $2,32 млрд или $6,04 на акцию годом ранее до $1,72 млрд или $4,69 на бумагу при средних прогнозах аналитиков на уровне $5,47 на одну бумагу. Отрицательная динамика показателя во многом объяснялась скачком операционных расходов на 42% г/г, произошедшим во многом за счет роста судебных издержек.

Тем временем, выручка в рассматриваемом периоде повысилась на 23% г/г до $9,96 млрд, в то время как аналитики в среднем ожидали $8,55 млрд. При этом выручка направления инвестиционного банкинга сократилась на 6% г/г до $2,06 млрд, а чистый процентный доход поднялся на 7,5% г/г до $1,97 млрд.

Возвращаясь к судебным рискам, напомним, что в декабре 2018 г. Малайзия предъявила официальные обвинения подразделениям Goldman Sachs и экс-сотрудникам компании в связи с махинациями с облигациями инвестфонда 1Malaysia Development Berhad. Так, расследование министерства юстиции США пока продолжается, и по его результатам банку грозит штраф в размере нескольких миллиардов долларов. Вместе с тем, возможное соглашение с Минюстом не приведет к прекращению расследования властями Малайзии.

Авто-репост. Читать в блоге >>> Совет директоров Goldman Sachs объявил ежеквартальные дивиденды в размере $1,25 на одну акцию. Последний день покупки бумаг для получения дивидендов – 27 февраля 2020. Годовая дивидендная доходность может составить 2,04%.

Совет директоров Goldman Sachs объявил ежеквартальные дивиденды в размере $1,25 на одну акцию. Последний день покупки бумаг для получения дивидендов – 27 февраля 2020. Годовая дивидендная доходность может составить 2,04%.

www.goldmansachs.com/media-relations/press-releases/current/pdfs/2019-q4-results.pdf

Goldman Sachs - факторы роста и падения акций

Goldman Sachs - описание компании

The Goldman Sachs Group, Inc.

www.goldmansachs.com/investor-relations/financials/index.html

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций