| Число акций ао | 678 млн |

| Номинал ао | 0.025 руб |

| Тикер ао |

|

| Капит-я | 4 501,8 млрд |

| Выручка | 8 622,0 млрд |

| EBITDA | 1 785,0 млрд |

| Прибыль | 848,5 млрд |

| Дивиденд ао | 1055 |

| P/E | 5,3 |

| P/S | 0,5 |

| P/BV | 0,7 |

| EV/EBITDA | 1,9 |

| Див.доход ао | 15,9% |

| Лукойл Календарь Акционеров | |

| 15/05 ВОСА по дивидендам за 2024 год в размере 541 руб/акция | |

| 02/06 LKOH: последний день с дивидендом 541 руб | |

| 03/06 LKOH: закрытие реестра по дивидендам 541 руб | |

| Прошедшие события Добавить событие | |

Лукойл акции

-

109 горняков находятся в нефтешахте "Лукойла" в Коми после обвала породы

109 горняков находятся в нефтешахте "Лукойла" в Коми после обвала породы

15:52 14 Сентября 2017 года

МОСКВА, 14 сен — ПРАЙМ. Около 110 горняков находятся в нефтешахте №1 НШУ «Яреганефть» после обвала породы в Ухте в республике Коми, под завал попал один человек, сообщил РИА Новости источник в экстренных службах региона.

«Предварительно, под завалом один горняк. Всего на момент ЧП в нефтешахте находились 109 человек», — сказал собеседник агентства.

По предварительным данным, нефтешахта входит в структуру «Лукойла».

«Шахта функционирует в штатном режиме», — добавил источник.

«Лукойл» подтвердил факт происшествия, причины произошедшего выясняются.

Позже представитель Северо-Западного регионального центра МЧС РФ сообщил РИА Новости, что один горняк погиб.

1prime.ru/News/20170914/827901199.html Citi понизил рекомендацию по акциям Лукойла, Татнефти и Газпром нефти

Citi понизил рекомендацию по акциям Лукойла, Татнефти и Газпром нефти

14.09.17 13:41

Аналитики Citi понизили рекомендации по бумагам Татнефти (обыкновенные акции), Лукойла и Газпром нефти с «покупать до „нейтрально“, цели остаются прежними — $7.24, $52.90 и $3.80 соответственно. Причиной корректировки стал недавний рост котировок акций этих компаний. Новатэк, Лукойл - пока рано говорить о возможном входе компаний в проекты

Новатэк, Лукойл - пока рано говорить о возможном входе компаний в проекты

Новатэк и Лукойл планируют принять участие в разведке шельфовых месторождений в Ливане

СМИ сообщают, что Новатэк и ЛУКОЙЛ хотят принять участие в тендере на разведочные работы на нескольких шельфовых блоках на шельфе Ливана в Средиземном море. Ресурсы газа в Левантийском бассейне могут составлять 3,5 трлн куб м. Некоторые блоки, которые Ливан может продать через тендеры, являются предметом территориального спора между Ливаном и соседним Израилем.

Обе компании уже выражали свой интерес к Ливану ранее, когда они участвовали в предквалификационном отборе в 2013. Поскольку пока рано говорить о возможном входе компаний в проекты, мы считаем новость НЕЙТРАЛЬНОЙ для Новатэка и ЛУКОЙЛа

АТОН Лукойл - увеличит выход светлых нефтепродуктов на Нижегородском НПЗ после модернизации

Лукойл - увеличит выход светлых нефтепродуктов на Нижегородском НПЗ после модернизации

«Лукойл-Нижегородниинефтепроект» (дочерняя компания ЛУКОЙЛа) получило положительное заключение Главгосэкпертизы на проект строительства комплекса переработки нефтяных остатков на Нижегородском НПЗ в г. Кстово.«Строительство комплекса, основным объектом которого станет установка замедленного коксования, позволит значительно сократить выпуск мазута и увеличить выход светлых нефтепродуктов на Нижегородском НПЗ»,

Аналогичный проект позволил компании перейти на безмазутную схему производства и достичь рекордной глубины переработки в 97% на Пермском НПЗ в 2015 году.

Финанз ЛУКОЙЛ - Алекперов купил акции компании почти на 1 млрд рублей

ЛУКОЙЛ - Алекперов купил акции компании почти на 1 млрд рублей

31 августа глава ЛУКОЙЛ Вагит Алекперов купил на внебиржевом рынке 300 тысяч обыкновенных акций компании на сумму 879,3 млн рублей.В результате сделки выросла с 2,429% до 2,464%.

Интерфакс Лукойл - новость о снижении полки добычи на месторождении Западная Курна-2 является нейтральной для компании

Лукойл - новость о снижении полки добычи на месторождении Западная Курна-2 является нейтральной для компании

Лукойл: полка добычи для Западной Курны-2 снижена до 800 тыс барр. в сутки БАРР

Коммерсант сообщает, что правительство Ирака и ЛУКОЙЛ договорились снизить полку добычи нефти на месторождении Западная Курна -2 до 800 тыс барр. в сутки. Ранее, в июне 2016 стороны снизили этот уровень до 1,2 млн барр. в сутки с изначально запланированных 1,8 млн барр. в сутки, а также сдвинули срок выхода на полкe добычи на 2022 с 2017 года. ЛУКОЙЛ в настоящий момент добывает на месторождении 400 тыс барр. нефти в сутки. Такая готовность Ирака к этому шагу объясняется высокой нагрузкой сервисных контрактов на иракский бюджет — страна практически вдвое увеличила объемы компенсационной нефти для иностранных нефтяных компаний после падения цен на нефть.

Мы не ожидаем сильного влияния этого шага на инвестиционную привлекательность ЛУКОЙЛа, поскольку месторождение в настоящий момент вносит лишь небольшой вклад в финансовые показатели ЛУКОЙЛа (1,8% EBITDA в 1П17). Кроме того, в предыдущие годы компания не спешила переходить к следующей стадии развития проекта до договоренности о привлекательных условиях участия в проекте. Мы считаем новость НЕЙТРАЛЬНОЙ для ЛУКОЙЛа.

АТОН У ЛУКОЙЛа опять упала планка. Целевая добыча на Западной Курне урезана на треть

У ЛУКОЙЛа опять упала планка. Целевая добыча на Западной Курне урезана на треть

Целевой уровень добычи на крупнейшем иностранном проекте ЛУКОЙЛа«Западная Курна-2» в Ираке вновь будет сокращен — на треть, до 800 тыс. баррелей в сутки. Багдад из-за падения цен на нефть не может компенсировать иностранным инвесторам их вложения и сервисные платежи, поэтому вынужден замораживать проекты. Для ЛУКОЙЛа это означает сокращение валовой прибыли с проекта, который и так был не слишком привлекательным еще в момент заключения контракта. (Коммерсант) От Лукойла лучше держаться подальше. Это токсичный актив.

От Лукойла лучше держаться подальше. Это токсичный актив.Лукойл на осадном положении

Пока юридическое сообщество возмущается итогами суда над АФК «Система», а журналисты тратят гигантское количество времени, чтобы найти желающих прокомментировать итоги процесса, Лукойл готовится к возможным судебным претензиям со стороны Роснефти. Поскольку Лукойл и Башнефть тесно дружили при бывшем президенте башкирской компании Корсике и даже вместе осваивали месторождение Требса-Титова, то в Лукойле опасаются судебных исков со стороны Роснефти. При этом, как говорят источники, идут консультации с компаниями, которые могут защищать интересы Лучка как в России, так и в западных юрисдикциях. Среди них Herbert Smith и Goltsblat, а также другие ведущие мировые фирмы. В консультациях также участвуют Монастырский и партнеры и Делькредере, которые защищали Систему. В Лукойле опасаются, что если саму нефтяную компанию пока не поглотить из-за слишком больших затрат, то могут появиться претензии на сумму, сопоставимые или даже больше, чем при суде с Системой. Общественное мнение Лукойлу сочувствовать точно не будет. Это закрытая компания, которая известная громкими скандалами с детьми топ-менеджеров, которые при этом плевать хотели и на милицию, и на пешеходов. Обязательно всплывет история о погибших в аварии с участием людей из Лукойла врачах и прочих вещах, которые нефтяная компания не считала нужным комментировать.

ЛУКОЙЛ - стал маркет-мейкером на биржевом рынке Urals на СПбМТСБ

ЛУКОЙЛ - стал маркет-мейкером на биржевом рынке Urals на СПбМТСБ

Лукойл-Резервнефтепродукт-Трейдинг (дочерняя компания ЛКОЙЛа) стал маркет-мейкером на рынке биржевых фьючерсных контрактов на нефть Urals на Санкт-Петербургской международной товарно-сырьевой бирже (СПбМТСБ).«С 1 сентября 2017 года ООО „Лукойл-РНП-Трейдинг“… приступает к выполнению функций маркет-мейкера на срочном рынке СПбМТСБ по программе поддержания предложения на рынке поставочных биржевых фьючерсных контрактов на экспортируемую нефть сорта Urals на условиях поставки FOB порт Приморск»

Указанная программа предусматривает подачу и поддержание маркет-мейкером заявок на продажу по инструментам Urals в основном режиме торгов.

«Получение крупнейшими российскими ВИНК статуса маркет-мейкеров на биржевом рынке Urals осуществляется в рамках реализации мероприятий „дорожной карты“ по развитию торгов поставочными биржевыми контрактами на экспортируемую нефть в 2017 году. Это существенный шаг к обеспечению необходимой ликвидности торгов… наличие стабильного предложения со стороны российских нефтяных компаний станет важным стимулом для выхода на биржевые торги основных международных игроков»,

пресс-релиз Занес данные по Лукойлу в нашу табличку:

Занес данные по Лукойлу в нашу табличку:

https://smart-lab.ru/q/LKOH/f/q/MSFO/

Презентация Лукойла

http://www.lukoil.ru/FileSystem/PressCenter/144499.pdf?dl=1 Аналитики считают телеконференцию Лукойла нейтральной для акций компании

Аналитики считают телеконференцию Лукойла нейтральной для акций компании

Лукойл: итоги телеконференции по результатам за 2К17

Добыча: прогноз подтвержден. ЛУКОЙЛ подтвердил свой предыдущий прогноз по добыче углеводородов на 2017 (+1-2% г/г), который должен быть поддержан ростом добычи газа в Узбекистане. Прогноз по капзатратам также остался неизменным на уровне 550-600 млрд руб. за 2017П.

Новые проекты: рост должен продолжиться. Менеджмент заверил, что участие России в соглашении о сокращении добычи нефти между странами ОПЕК и странами, не входящими в ОПЕК, не повлияет на добычу на его ключевых гринфилдах, поскольку компания планирует исполнить свои обязательства по сокращению добычи за счет закрытия сезонных месторождений и снижения добычи на месторождениях с самой низкой рентабельностью.

Месторождения им. Филановского и Пякяхинское: по плану. Компания подчеркнула, что ее флагманские гринфилды имеют все шансы выйти на прогнозный показатель добычи в 2017: 4,4 млн т для месторождения им. Филановского и 1,5 млн т нефти и 3 млрд куб м газа для Пякяхинского месторождения. К концу 2017 ЛУКОЙЛ планирует пробурить три эксплуатационных и две нагнетательных скважины на месторождении им. Филановского и ввести в эксплуатацию 24 нефтяных и 34 газовых скважины на Пякяхинском месторождении для достижения прогнозного уровня добычи.

Дивиденды: без неожиданностей. Дивиденды были в центре внимания во время телеконференции, но менеджмент отвечал на вопросы по этой теме с осторожностью, вновь подчеркнув, что ЛУКОЙЛ будет сохранять ориентированность на обеспечение более высоких дивидендов при условии достижения необходимого баланса между инвестициями в бизнес и распределением дивидендов.

Мы считаем телеконференцию НЕЙТРАЛЬНОЙ для акций компании, поскольку ключевые прогнозы остались без изменений, а конкретной информации по дивидендам, которые играют существенную роль в инвестиционном профиле ЛУКОЙЛа, представлено не было.

АТОН Финансовые показатели Лукойла превзошли ожидания рынка как по чистой прибыли, так и по EBITDA

Финансовые показатели Лукойла превзошли ожидания рынка как по чистой прибыли, так и по EBITDA

Чистая прибыль ЛУКОЙЛа по МСФО в I полугодии выросла почти в 2 раза, до 201 млрд руб

Финпоказатели Лукойла превзошли ожидания рынка как по чистой прибыли, так и по EBITDA, а некоторое ухудшение финпоказателей в квартальном сопоставлении носит, по нашему убеждению, разовый характер, позволяя ждать позитивной реакции рынка на отчетность. Мы оцениваем бизнес компании как сильный и отмечаем заметную недооценку компании по фундаментальным показателям.

Промсвязьбанк Лукойл - результаты компании за 2 квартал являются сильными

Лукойл - результаты компании за 2 квартал являются сильными

Лукойл опубликовал сильные финансовые результаты за 2К17

Выручка достигла 1 359 170 млн руб. (+4% по сравнению с консенсус-прогнозом, в рамках прогноза Атона, -5% кв/кв, +2% г/г), EBITDA составила 179 044 млн руб. (в рамках консенсус-прогноза, -1% по сравнению с прогнозом Атона, -14% кв/кв, -6% г/г). Чистая прибыль составила 138 648 млн руб. (+12% по сравнению с консенсус-прогнозом, +7% по сравнению с прогнозом Атона, рост более чем в 2,0x кв/кв, более 2,0x г/г), отражая прибыль от курсовых разниц в размере 27,8 млрд руб. наряду с прибылью 45 млрд руб. от продажи алмазодобывающего подразделения ЛУКОЙЛа за $1,45 млрд Холдингу Открытие (сделка была закрыта во 2К17). Компания продемонстрировала феноменальный FCF на уровне 81,7 млрд руб. против низкого значения 1,4 млрд руб. на фоне снижения капзатрат на 4% кв/кв и роста OCF на 57% кв/кв. Показатель FCF за 2К17 предполагает рост на 43% г/г. Стоит отметить, что этот FCF учитывается сверх 81 млрд руб., которые ЛУКОЙЛ получил от продажи своего алмазного бизнеса в 2017, и тем самым совокупный FCF превышает 160 млрд руб.

Результаты представляются нам сильными, и поскольку они оказались близкими к нашим ожиданиям и ожиданиям рынка, мы считаем их умеренно ПОЗИТИВНЫМИ для акций компании. Нам, в частности, нравится высокий FCF, который создает почву для продолжения роста дивидендов ЛУКОЙЛа, которые, напомним, являются важным элементом инвестиционного профиля компании. Компания проведет телеконференцию сегодня в 16:00 по московскому времени. Мы ожидаем услышать новую информацию по планам добычи на этот год, учитывая рост добычи компании на ее новых гринфилдах — месторождениях им. Филановского и Пякяхинском, с одной стороны, и соглашение о сокращении добычи ОПЕК и России, с другой стороны. Еще двумя важными моментами будут планы по капзатратам и прогноз по следующим промежуточным дивидендам. Номера для набора: США (бесплатный): 1 866 966 5335; Нью-Йорк: +1 646 843 4608; Москва: +7 (8) 495 249 9843; Россия (бесплатный): 8 10 8002 4902044.

АТОН

Лукойл во II квартале удвоил прибыль из-за укрепления рубля и продажи алмазного актива

Лукойл во II квартале удвоил прибыль из-за укрепления рубля и продажи алмазного актива

29 августа 2017 г.

МОСКВА (Рейтер) — Крупнейший в РФ частный нефтедобытчик Лукойл во втором квартале более чем в два раза нарастил чистую прибыль акционеров по МСФО в годовом сравнении до 138,7 миллиарда рублей, побив прогноз аналитиков, которые ждали этот показатель на уровне 121,5 миллиарда рублей.

Лукойл объясняет скачок чистой прибыли неденежным эффектом от курсовых разниц, а также доходом от продажи в мае своего алмазодобывающего бизнеса за $1,45 миллиарда.

Укрепление рубля позволяет Лукойлу переоценивать долг, львиная доля которого номинирована в валюте, и отражать эффект в отчете о чистой прибыли.

Чистая прибыль акционеров до эффекта от курсовых разниц во втором квартале этого года составила 116,4 миллиарда рублей, сообщил Лукойл.

Выручка Лукойла в отчетном квартале выросла до 1,359 триллиона рублей после 1,339 триллиона рублей годом ранее, аналитики ждали этот показатель на уровне 1,291 триллиона рублей.

Росту выручки помогло увеличение цен реализации и объемов международного трейдинга нефтью, а также наращивание продаж нефтепродуктов в РФ и за её пределами.

Показатель прибыли до уплаты налогов, процентов, износа, амортизации (EBITDA) снизился до 179,1 миллиарда рублей со 189,6 миллиарда рублей.

Показатель EBITDA сдерживался отрицательным эффектом лага экспортной пошлины на нефть и укреплением рубля, а также сокращением объема компенсационной нефти на иракском проекте Западная Курна-2, сообщил Лукойл.

Свободный денежный поток Лукойла во втором квартале составил 81,6 миллиарда рублей, по итогам первого полугодия — 83 миллиарда рублей.

Капзатраты во втором квартале составили 124,7 миллиарда рублей, по итогам полугодия — 254,9 миллиарда рублей, на 2,5 выше, чем в первом полугодии прошлого года — 248,7 миллиарда рублей.

Лукойл сократил добычу нефти и газового конденсата в первом полугодии до 43,59 миллиона тонн после 46,77 миллиона тонн в первом полугодии 2016 года в основном из-за сокращения объемов компенсационной нефти на Западной Курне-2, сообщал ранее Лукойл. Лукойл – мсфо

Лукойл – мсфо

850 563 255 акций moex.com/s909

Free-float 46%

Капитализация на 29.08.2017г: 2,46 трлн руб

Общий долг на 31.12.2016г: 1,79 трлн руб

Общий долг на 30.06.2017г: 1,62 трлн руб

Выручка 6 мес 2016г: 2,52 трлн руб

Выручка 6 мес 2017г: 2,79 трлн руб

Операционная прибыль 6 мес 2016г: 225,61 млрд руб

Операционная прибыль 6 мес 2017г: 221,75 млрд руб

Прибыль 2015г: 292,75 млрд руб

Прибыль 1 кв 2016г: 42,83 млрд руб

Прибыль 6 мес 2016г: 105,66 млрд руб

Прибыль 9 мес 2016г: 160,77 млрд руб

Прибыль 2016г: 270,64 млрд руб

Прибыль 1 кв 2016г: 62,31 млрд руб

Прибыль 6 мес 2017г: 201,48 млрд руб

www.lukoil.ru/InvestorAndShareholderCenter/ReportsAndPresentations/FinancialReports

www.lukoil.ru/new/finreports/2016 ЛУКОЙЛ - чистая прибыль по МСФО за 1 полугодие 2017 года +90,7%

ЛУКОЙЛ - чистая прибыль по МСФО за 1 полугодие 2017 года +90,7%

В первом полугодии 2017 года чистая прибыль, относящаяся к акционерам ПАО «ЛУКОЙЛ», составила 201,0 млрд руб., что на 90,7% выше, чем в первом полугодии 2016 года. Во втором квартале 2017 года показатель вырос на 122,5% по сравнению с первым кварталом 2017 года и составил 138,7 млрд руб. Значительное влияние на величину чистой прибыли оказал неденежный эффект от курсовых разниц, а также прибыль от продажи во втором квартале 2017 года АО «Архангельскгеолдобыча». Без учета данных факторов чистая прибыль, относящаяся к акционерам ПАО «ЛУКОЙЛ», за первое полугодие 2017 года составила 176,0 млрд руб., увеличившись на 6,8% относительно аналогичного периода 2016 года.

Свободный денежный поток во втором квартале 2017 года составил 81,6 млрд руб., в том числе 38,5 млрд руб. за счет снижения рабочего капитала. В результате свободный денежный поток до изменений рабочего капитала в первом полугодии 2017 года увеличился на 1,9% по сравнению с аналогичным периодом прошлого года и составил 110,3 млрд руб.

Показатель EBITDA в первом полугодии 2017 года вырос до 386,7 млрд руб., что на 1,3% больше по сравнению с первым полугодием 2016 года. Во втором квартале 2017 года показатель составил 179,1 млрд руб., снизившись на 13,8% по сравнению с первым кварталом 2017 года.

сообщение

Лукойл отчитается завтра, 29 августа. Промежуточные дивиденды по итогам 9 мес. могут достичь 85-95 руб./акция

Лукойл отчитается завтра, 29 августа. Промежуточные дивиденды по итогам 9 мес. могут достичь 85-95 руб./акция

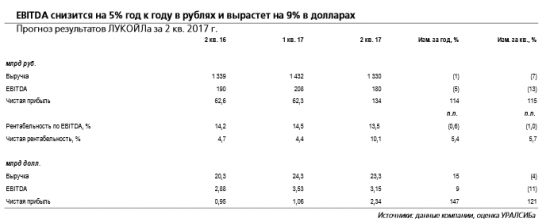

Аналитики Уралсиба прогнозируют чистую прибыль на уровне 134 млрд руб.:

Завтра ЛУКОЙЛ опубликует отчетность за 2 кв. 2017 г. по МСФО. Мы прогнозируем выручку на уровне 1 330 млрд руб. (23,3 млрд долл.), что предполагает сокращение на 1% год к году и на 7% квартал к кварталу. EBITDA, по нашим оценкам, составит около 180 млрд руб. (3,15 млрд долл.) снижение на 5% год к году и на 13% квартал к кварталу. В долларовом выражении EBITDA, ка мы ожидаем, вырастет на 5% и уменьшится на 11% соответственно. Рентабельность по EBITDA в результате снизится на 0,6 п.п. год к году и на 1,0 п.п. квартал к кварталу до 13,5%. Чистая прибыль, согласно нашим расчетам, увеличится на 114% с уровня годичной давности и на 115% относительно предыдущего квартала до 134 млрд руб. (2,34 млрд долл.).

Высокая чистая прибыль благодаря продаже активов и курсовым разницам. Добыча жидких углеводородов ЛУКОЙЛом без учета проекта Западная Курна-2 снизилась в отчетном квартале на 1,5% год к году и на 0,3% квартал к кварталу до 1,72 млн барр./сутки. Сокращение выручки и EBITDA к предыдущему кварталу вызвано главным образом снижением цены и экспортного нетбэка нефти и нефтепродуктов. Что касается изменения котировок год к году, средняя ценa Urals выросла в долларах на 11% год к году до 48 долл./барр., но из-за укрепления рубля снизилась на 9% до 2 110 руб./барр. По этой причине выручка и EBITDA компании уменьшились в рублях, но выросли в долларах год к году. Чистая прибыль более чем удвоилась год к году и квартал к кварталу благодаря положительным курсовым разницам и прибыли от продажи алмазодобывающего бизнеса. Сделка по продаже Архангельскгеолдобычи за 1,45 млрд долл. была закрыта в мае 2017 г.

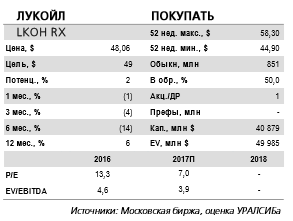

Доходность промежуточных дивидендов может превысить 3%. Высокая чистая прибыль благоприятно скажется на промежуточных дивидендах, объявления которых мы ожидаем в конце октября по итогам трех кварталов 2017 г. Если бы компания выплачивала промежуточные дивиденды исходя из 25% чистой прибыли по МСФО за полгода, они могли бы составить 65-70 руб./акция. Мы полагаем, что промежуточные дивиденды по итогам 9 мес. могут достичь 85-95 руб./акция, что соответствует доходности 2,9-3,3%. Размер дивидендов за весь 2017 г. будет зависеть главным образом от цены нефти и объема инвестиционной программы во 2 п/г. Мы рекомендуем ПОКУПАТЬ акции ЛУКОЙЛа.

Уралсиб Лукойл отчитается завтра, 29 августа и проведет телеконференцию 30 августа

Лукойл отчитается завтра, 29 августа и проведет телеконференцию 30 августа

Аналитики Атона прогнозируют чистую прибыль на уровне 129 822 млн руб.:

Мы ожидаем, что выручка компании составит 1 359 359 млн руб. (-5% кв/кв, +2% г/г), отражая снижение цен на нефть, укрепление рубля и сокращение объемов добычи нефти. Показатель EBITDA достигнет 180 525 млн руб. (-13% кв/кв, -5% г/г) из-за снижения продаж, падения нетбэков и в целом неблагоприятной макроэкономической конъюнктуры для российских производителей нефти во 2К17. Вместе с тем, компания приятно удивит рынок сильным показателем чистой прибыли в размере 129 822 млн руб. (+108% кв/кв and +107% г/г) за счет двух факторов. Во-первых, эффект курсовых разниц привел к прибыли в размере 27,5 млрд руб. против убытка в размере 43,5 млрд руб. в 1К17 после ослабления рубля приблизительно на 5% относительно доллара США. Во-вторых, компания закрыла сделку по продаже своего непрофильного алмазодобывающего подразделения — Архангельскгеолдобыча за $1,45 Холдингу Открытие. Это должно привести к разовой прибыли до уплаты налогов в размере примерно 49 млрд руб., по нашим оценкам. Компания проведет телеконференцию 30 августа в 16:00 по московскому времени. Мы ожидаем услышать новую информацию по планам добычи на этот год, учитывая рост добычи компании на ее новых гринфилдах — месторождениях им. Филановского и Пякяхинском, с одной стороны, и соглашение о сокращении добычи ОПЕК и России, с другой стороны. Еще двумя важными моментами будут планы по капзатратам и прогноз по следующим промежуточным дивидендам. Номера для набора: США (бесплатный): 1 866 966 5335; Нью-Йорк: +1 646 843 4608; Москва: +7 (8) 495 249 9843; Россия (бесплатный): 8 10 8002 4902044.

Лукойл - дополнительные объемы газа также ожидаются на проекте Кандым-Хаузак-Шады

Лукойл - дополнительные объемы газа также ожидаются на проекте Кандым-Хаузак-Шады

Добыча в рамках проекта Гиссар выведена на уровень около 5 млрд куб. м в год

Ввод технологических объектов позволил вывести добычу на проектный уровень. Вчера ЛУКОЙЛ сообщил о запуске ключевых производственно-технологических объектов в рамках реализации основной стадии проекта ЮгоЗападный Гиссар в Узбекистане. В частности, введены в строй установка подготовки газа номинальной мощностью 4,4 млрд куб. м в год, установка предварительной подготовки газа и четыре газосборных пункта. Благодаря их вводу добыча газа на Гиссарской группе месторождений вышла на проектный уровень 14 млн куб. м в сутки, или 5 млрд куб. м в год. Добыча газа ведется из 37 скважин.

Добыча газа вырастет более чем втрое по сравнению с 2016 г. ЛУКОЙЛ вошел в СРП по проекту Юго-Западный Гиссар, включающему семь месторождений, в 2008 г. и начал добычу газа в 2011 г. Добыча товарного газа, по данным компании, составляла около 1 млрд куб. м в 2012-2014 гг., более 1,3 млрд куб. в 2015 г. и более 1,4 млрд куб. м в 2016 г. Таким образом, с выходом на среднесуточную добычу около 14 млн куб. м ее объем в дальнейшем вырастет в 3,5 раза по сравнению с показателем 2016 г. Газ поставляется на экспорт в РФ и Казахстан по контракту с Газпромом и в Китай по контракту с Petrochina.

Дополнительные объемы газа также ожидаются на проекте Кандым-Хаузак-Шады. Дополнительные объемы газа в рамках проекта Юго-Западный Гиссар могут увеличить EBITDA компании на 1-2% во 2 п/г 2017 г., в зависимости от условий продажи газа. Потенциально больший вклад в EBITDA может внести другой проект компании в Узбекистане. ЛУКОЙЛ владеет 90% компании-оператора СРП проекта Кандым-Хаузак-Шады, в рамках которого добыча газа ЛУКОЙЛом составила в 2016 г. более 3,6 млрд куб. м, и ведется строительство газоперерабатывающего завода на 8 млрд куб. м в год, первая очередь которого (4 млрд куб. м в год) будет введена в эксплуатацию в 2018 г. Мы рекомендуем ПОКУПАТЬ акции ЛУКОЙЛа.

Уралсиб ЛУКОЙЛ - получит долю в HIP Petrohemija (Сербия) в связи с реструктуризацией сербской компании.

ЛУКОЙЛ - получит долю в HIP Petrohemija (Сербия) в связи с реструктуризацией сербской компании.

ЛУКОЙЛ получит долю в HIP Petrohemija (Сербия) в связи с реструктуризацией сербской компании.Соответствующее решение принято после того, как сербский суд утвердил план реструктуризации долга HIP Petrohemija, разрешив конвертацию в акции 52,3% всех требований кредиторов, существовавших до конца января, и списание 47,7% задолженности.

Сербии и госкомпаниям будут принадлежать 76% акций HIP Petrohemija, а ЛУКОЙЛ и сербская NIS (структура Газпромнефти) получат 24%.

В настоящее время NIS владеет 12,45% компании, Сербия — 53,7%.

Прайм Лукойл - ожидаем небольшого снижения добычи по итогам года в соответствии с ОПЕК+

Лукойл - ожидаем небольшого снижения добычи по итогам года в соответствии с ОПЕК+

Добыча нефти без учета Ирака почти не изменилась год к году

Добыча углеводородов и нефти стабильна год к году... По сообщению ЛУКОЙЛа, во 2 кв. 2017 г. без учета проекта Западная Курна-2 компания добывала 2,22 млн барр. углеводородов в сутки, что означает рост показателя на 0,4% квартал к кварталу. Год к году рост добычи углеводородов без учета Ирака, по нашей оценке, составил во 2 кв. около 0,5%. Среднесуточная добыча жидких углеводородов, согласно нашим расчетам, снизилась во 2 кв. 2017 г. на 0,3% год к году до 1,72 млн барр./сутки (мы используем коэффициент 7,33 барреля на тонну).

… тогда как добыча газа немного выросла. Объем компенсационной нефти, полученной от проекта Западная Курна2, ожидаемо сократился год к году на 47% до 39 тыс. барр./сутки во 2 кв. Напротив, добыча товарного газа выросла благодаря запуску комплекса подготовки и транспортировки газа на Пякяхинском месторождении и развитию газовых проектов в Узбекистане до 6,95 млрд куб. м, на 0,9% год к году и на 7,6% квартал к кварталу.

Ожидаем небольшого снижения добычи по итогам года в соответствии с ОПЕК+. Мы ожидаем, что добыча нефти по итогам 2017 г. без учета иракского проекта может снизиться на 1-2% год к году, что будет примерно соответствовать снижению добычи РФ в целом по соглашению ОПЕК+. Уровень добычи 2018 г. также будет зависеть от продления договоренностей ОПЕК+, но наиболее вероятен сценарий стабильной добычи по сравнению с 2017 г. Мы рекомендуем ПОКУПАТЬ акции ЛУКОЙЛа.

Уралсиб Лукойл - по добыче углеводородов в 1 полугодии компания показала неплохую динамику

Лукойл - по добыче углеводородов в 1 полугодии компания показала неплохую динамику

ЛУКОЙЛ увеличил добычу углеводородов в I полугодии на 1,5%, добыча нефти упала на 1,3%

ЛУКОЙЛ в первом полугодии 2017 года (исключая добычу на проекте Западная Курна — 2 в Ираке) увеличил добычу углеводородов на 1,5% — до 2,217 млн баррелей нефтяного эквивалента в сутки, говорится в сообщении компании. Во втором квартале 2017 года добыча составляла 2,222 млн бнэ/с, что на 0,4% больше, чем в предыдущем квартале.

В целом по добыче углеводородов ЛУКОЙЛ показал неплохую динамику. Однако, основное улучшение произошло благодаря росту добычи газа на 9,4% до 13,4 млрд куб. м. При этом добыча нефти упала на 1,3% до 42,703 млн тонн, а с учетом проекта Западная Курна-2 и вовсе сократилась на 6,7% до 43,59 млн тонн. Снижение добычи в Ираке связано с сокращением компенсаций по этому проекту.

Промсвязьбанк Лукойл - опубликованные операционные результаты за 2 квартал выглядят сильными

Лукойл - опубликованные операционные результаты за 2 квартал выглядят сильными

Лукойл опубликовал операционные результаты за 2К17

Компания увеличила производство углеводородов в 2К17 на 0,4% кв/кв до уровня 2,222 тыс б.н.э. / сут. (без учета разрабатываемого в Ираке месторождения Западная Курна-2). Рост производства был вызван увеличением добычи нефти на новых ключевых гринфилдах — месторождении им. Филановского в Каспийском море и Пякяхинском месторождении в Западной Сибири: +25,8% и +11,7% кв/кв соответственно. Тем временем совокупный объем добычи нефти снизился кв/кв вследствие продленного соглашения о сокращении добычи между странами-участницами ОПЕК и другими странами-экспортерами нефти, в том числе российскими компаниями. ЛУКОЙЛ показал довольно сильное увеличение в добыче газа кв/кв, несмотря на то, что 2К17 считается сезонно слабым: рост на 7,6% до уровня 7,0 млрд куб. м. Это было вызвано ростом добычи газа на Пякяхинском месторождении в связи с запуском газового промысла на объекте, а также развитием газовых проектов в Узбекистане (месторождение Гиссар). Объемы переработки нефтяного сырья выросли на 1,2% кв/кв в результате увеличения загрузки НПЗ компании. Основным фактором увеличения стал рост степени загрузки НПЗ в Плоешти в Румынии после проведения ремонтных работ в 1К17, что позволило компенсировать небольшое снижение объемов переработки на российских заводах.

Результаты выглядят сильными, но в основном соответствуют ожиданиям. На следующей неделе мы ожидаем публикации финансовых результатов ЛУКОЙЛА за 2К17 по МСФО (наши прогнозы по результатам последуют позднее).

АТОН

Лукойл - факторы роста и падения акций

- Стабильно растущие дивиденды + див. политика, к-я предусматривает выплату 100% скорр. свободного денежного потока на дивиденды (22.10.2019)

- Дивидендная доходность Лукойла может быть самой высокой в нефтяном секторе (13.10.2023)

- Лукойл может выкупить свои акции у нерезидентов с дисконтом, что впоследствии может увеличить дивиденд на акцию - большая чистая денежная позиция позволяют сделать это (28.01.2025)

- Есть вероятность усиления налогового нажима на нефтяной сектор в 2024 году, если власти сочтут положение нефтяных компаний слишком хорошим (13.10.2023)

- Основные владельцы компании в преклонном возрасте - неизвестно, что будет с компанией через 10-20 лет (риск смены владельцев и отношения к акционерам) (17.10.2023)

Лукойл - описание компании

Лукойл1 ноября 2018 г. состоялось погашение 100 563 тыс. обыкновенных акций Компании, в результате чего общее количество выпущенных обыкновенных акций сократилось до 750 млн штук.

Ссылка на сайт компании http://www.lukoil.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций