Дюша Метелкин, Жди тебе всё объявят по ТВ, только будет уже поздно, рынок всегда отыгрывает вероятности и взаимосвязи заранее, но связать А+...

Созерцатель, Да, теперь понял. «Не только лишь все».

| Число акций ао | 693 млн |

| Номинал ао | 0.025 руб |

| Тикер ао |

|

| Капит-я | 4 946,3 млрд |

| Выручка | 8 655,0 млрд |

| EBITDA | 984,8 млрд |

| Прибыль | 1 180,9 млрд |

| Дивиденд ао | 1012 |

| P/E | 4,2 |

| P/S | 0,6 |

| P/BV | 0,8 |

| EV/EBITDA | 4,3 |

| Див.доход ао | 14,2% |

| Лукойл Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Дюша Метелкин, Жди тебе всё объявят по ТВ, только будет уже поздно, рынок всегда отыгрывает вероятности и взаимосвязи заранее, но связать А+...

«В настоящее время РЖД приняли внутреннее решение и свои нормативно-локальные акты пересмотрели для того, чтобы повысить приоритезацию нефтепродуктов в перевозке. Пока этих мер достаточно», — сказал он.tass.ru/ekonomika/20383785

Дюша Метелкин, Нефти не может быть больше или меньше, её столько, сколько есть. В случае остановки нефтепереработки следует сокращение объём...

Что и следовало ожидать, удары по нефтепереработке, привели к раллированию цен на нефть, сейчас и акции лука пойдёт вверх дальше. Одно событ...

witosp, Лукойл стоит на уровне 2021 года, тогда прибыль была 770 млрд, сейчас 1150 млрд, рост на 30%, акция по сути и не росла ещё

Напомню вам, что я частный долгосрочный инвестор и моя цель собрать портфель из акций и облигаций, которые приносили бы мне пассивный пенсионный доход в старости. Давайте рассмотрим самую большую компанию в моем портфеле по генерируемому денежному потоку.

ЛУКОЙЛ — крупнейшая вертикально интегрированных нефтегазовая компания в мире и в России. Компания контролирует всю производственную цепочку — от добычи нефти и газа до сбыта нефтепродуктов.

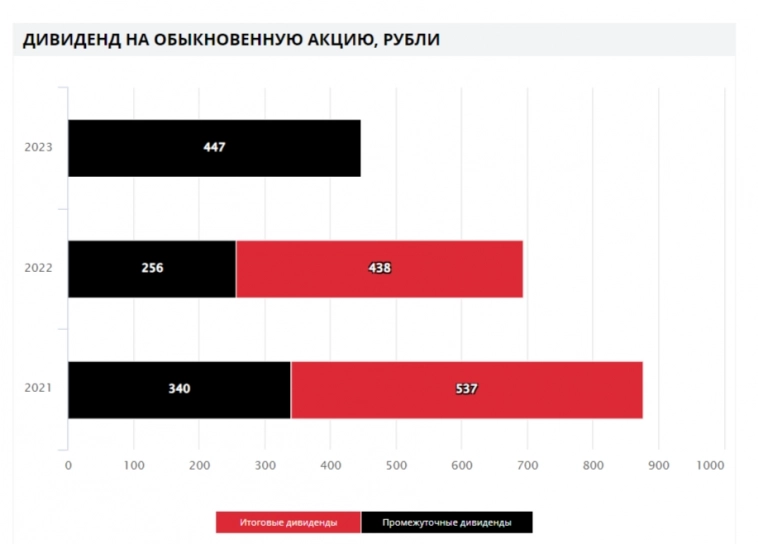

Дивидендные выплаты Лукойла

Компания является безусловным дивидендным аристократом российского рынка. Индекс стабильности дивидендов(DSI) является максимальным и равным 1. Больше ни одна акция на российском рынке не имеет такой показатель. Индекс оценивает стабильность и рост дивидендов. По своей дивидендной политике компания платит дивиденды дважды, не менее 100% свободного денежного потока. Исторический рост дивидендов составлияет в среднем 19% в год.

Финансовое положение компании

Компания является уже достаточно зрелой и стабильной по этому ростов денежных потоков тут отсуствует, но зато есть кое что другое.

куда едем? инсайдеры знают что-то про выкуп? или из татки с РН перекладываются?

Совокупная добыча нефти и конденсата в России составит в этом году в среднем 10,7 млн б/д, прогнозирует аналитическая компания Kpler. По мнению ее аналитиков, основная часть сокращения добычи РФ в рамках ОПЕК+ придется на второй квартал, когда российские НПЗ будут восстанавливаться после атак украинских дронов.

«Россия — единственный член ОПЕК+, который согласился сократить не только добычу нефти, но и ее экспорт», — говорится в отчете Kpler. — «Из заявлений России следует, что в апреле, мае и июне она дополнительно сократит добычу на 350 тыс. б/д, 400 тыс. б/д и 471 тыс. б/д соответственно, помимо сокращения добычи на 500 тыс. б/д, которое должно продлиться до конца текущего года».

К июню объем добычи одной только нефти опустится в России до 9,5 млн б/д, что станет самым низким показателем с мая 2022 года, прогнозирует Kpler.

🛢 Совет директоров ЛУКОЙЛа рекомендовал выплату финальных дивидендов за 2023 г. в размере — 498₽ на акцию (дивидендная доходность по текущим ценам составляет — 6,7%). Дата закрытия реестра – 7 мая 2024 г. Последний день покупки акций под дивиденд — 6 мая. Напомню, что ранее совет директоров ЛУКОЙЛа рекомендовал выплату дивидендов за 9 м. 2023 г. в размере — 447₽ на акцию (дивидендная доходность на дату отсечки составила — 6,5%). По итогу, с учётом 2 выплат дивиденды компании за 2023 г. могут составить — 945₽ на акцию, дивидендная доходность будет выше 13%.

Согласно дивидендной политике компании: «Выплаты будут производиться дважды в год, на дивиденды будут направлять не менее 100% FCF, скорректированного на уплаченные %, погашение обязательств по аренде и расходы на выкуп акций». В опубликованном отчёте ЛУКОЙЛа по МСФО за 2023 г. сложно было посчитать FCF, поэтому многие делали предположения по дивиденду (600-800₽ на акцию), но даже скептические прогнозы не сбылись, эмитент заплатил ещё ниже. В итоге компания суммарно заплатит 77,6% чистой прибыли по МСФО (~900₽ млрд).

Как говорит древняя китайская пословица, не покупайте акции, если они не приносят дивидендов. Продолжаем смотреть дивидендные акции РФ, которые помогают кайфовать от жизни и чилить на дивиденды (как минимум, в будущем). Продолжаю рубрику дивидендных разборов акций РФ обзором Лукойла — одного из главных дивидендных монстров нашего рынка.

В прошлый раз смотрели Северсталь. Теперь оцениваем красоту логотипа (зачёркнуто) историю дивидендов, дивидендную политику и перспективы компании. Поехали!

Лукойл, к слову, практически всегда попадает в подборки лучших дивидендных акций. Напоминаю о прогнозах по дивидендам на этот год:

Кто богатеет на дивидендных акциях, не пропустите новые обзоры.

Всем привет. 22 марта Совет директоров Лукойла рекомендовал Собранию акционеров выплату дивидендов за 2023 год в размере 498 рублей, отсечка планируется на 6 мая.

Сколько нужно было бы купить акций компании чтобы получать 50 000 рублей в месяц? Давайте разберем сегодня этого дивидендного эмитента и обязательно предложите в комментариях новых участников для подсчета. Подписывайтесь на канал и ставьте лайк, а самые важные новости быстрее всего выходят на канале в Telegram, подпишитесь.👍

Сначала мы посчитаем размер объявленых дивидендов за последние годы, вычислим среднюю цену акций на моменты отсечек и таким образом получим среднюю дивидендную доходность:

ООО «ЛУКОЙЛ-Ухтанефтепереработка»/ Ухтинский НПЗ — мощность по переработке нефти составляет 4 млн тонн в год. Основная продукция: бензин, дизельное топливо.

Основан в 1934 году, город Ухта, Республика Коми. Организация является 100% дочерней структурой ПАО «ЛУКОЙЛ», вошла в состав Группы в 1999 году.

ЛУКОЙЛ-Ухтанефтепереработка»/ Ухтинский НПЗ

Уставный капитал 40,3 млн руб.

Чистые активы на 31.12.2019г: 23,203 млрд руб

Чистые активы на 31.12.2020г: 9,440 млрд руб

Чистые активы на 31.12.2021г: 12,094 млрд руб

Чистые активы на 31.12.2022г: млрд руб

Чистые активы на 31.12.2023г: 12,401 млрд руб

Общий долг на 31.12.2019г: 6,496 млрд руб

Общий долг на 31.12.2020г: 8,235 млрд руб

Общий долг на 31.12.2021г: 4,355 млрд руб

Общий долг на 31.12.2022г: 4,698 млрд руб

Общий долг на 31.12.2023г: 5,071 млрд руб

Выручка 2019г: 60,302 млрд руб

Выручка 2020г: 42,782 млрд руб

Выручка 2021г: 9,748 млрд руб

Выручка 2022г: 9,386 млрд руб

Выручка 2023г: 10,101 млрд руб

Прибыль 2019г: 4,994 млрд руб