| Число акций ао | 11 174 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 379,6 млрд |

| Выручка | 734,0 млрд |

| EBITDA | 130,6 млрд |

| Прибыль | 59,3 млрд |

| Дивиденд ао | 2,494 |

| P/E | 6,4 |

| P/S | 0,5 |

| P/BV | 0,6 |

| EV/EBITDA | 2,8 |

| Див.доход ао | 7,3% |

| ММК Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ММК акции

-

Котировки недели индекса Мосбиржа. Полный обзор 23102020.

Котировки недели индекса Мосбиржа. Полный обзор 23102020.

Котировки недели индекса Мосбиржа. Полный обзор 23102020.

Лучшие итоги недели в канале AROMATH🎪.

Дивидендный дождь металлургов, слезы золотопроизводителей и дохлый отскок нефтегаза.***Итоги прошлой недели и мнение по рынку можно было прочитать только в AROMATH,

т.к. не было времени в отпуске оформлять пост на Смартлабе.***

Индекс Мосбиржи по итогам недели закрылся на уровне 2816 и немного отскочил от дна, прибавив полпроцента,

индекс РТС плюс почти 3 процента 1164,

доллар рубль скатился в район 76,12 рублей, солидно для себя прибавив соответственно 2,5 процента за неделю.Нефть BRENT в минусе чуть ниже 42 долларов.

SP500 не изменился 3450, NASDAQ минус процент — 11550.Неделя ознаменовалась отчетами металлургов по МСФО за 3 квартал.

Все трое – лидеры роста недели и дружно прибавляют по 7 процентов, объявив при этом каждый квартальные дивиденды выше ожиданий рынка.

Авто-репост. Читать в блоге >>> Отчеты НЛМК, Северстали и ММК за 3 квартал 2020 года. Что я узнал из отчетов?

Отчеты НЛМК, Северстали и ММК за 3 квартал 2020 года. Что я узнал из отчетов?

👉Первое и немаловажное: то, что моё аналитическое слабоумие не смогло предсказать бурный состоявшийся за последние месяцы рост в акциях черметов. Почему так случилось? Потому что власти и России и Китая давай поддерживать рынок недвижки и качать бабло в инфраструктуру, соответственно это всё поддержало стройку и как следствие сталеваров.

👉Кроме того, к кризису черметы подошли с низким долгом. За 2 года Северсталь и НЛМК накопили долга каждый по +100 млрд руб, потому что платили дивы в кредит. Но благодаря этому инвесторы даже не заметили циклического спада дивидендных потоков.

👉Ситуация у черметов в моменте хуже, чем 2 года назад, но акции уже на хаях. Это снижает запас будущей прочности — повторить такой финт еще раз удастся, но недолго — долг/EBITDA у Севы и НЛМК приближается к 1.

👉Но вектор лучше, чем 2 года назад, потому что пока просматривается оптимизм по рыночной конъюнктуре квартала на 2 вперед. Так что вполне вероятно, что высокие дивы все сохранят.

👉С другой стороны рынок восстанавливается и металлурги с оптимизмом оценивают перспективы 4 квартала.

Один металлотрейдер написал мне:буквально за 2 месяца цены подняли на 20% на листовой прокат холоднокатаный (было 45000 стало 56000) говорят еще повысят, и уже нет некоторых позиций в наличии!!! Давно такого не было. Раньше всегда в наличии было.

Сравним 3ьи кварталы компаний:

Что видим:

👉Интересно, что пр-во стали у ММК и Севы одинаковое, но выручка/ebitda у Севы существенно больше. Выручка больше, потому что доля продаж на экспорт выше (37% против 16% у ММК), а там цены выше. Ebitda у Севы всяк выше, так как у них своя ресурсная база, и себестоимость сляба на $90 дешевле, чем у ММК! $173 vs $263 / t

👉Как видим, див выплата у всех больше чем FCF и гораздо больше чем прибыль.

👉Сева и НЛМК целый год платили дивы выше FCF. Но и с FCF у Северстали получается фокус: за год компания снизился квартальный оборотный капитал в 2 раза (до рекордных минимумов), тем самым подняв денежный поток на $0,44 млрд (за 4 квартала).

👉И Северсталь и НЛМК уже третий год резко наращивают CAPEX (не знаю зачем — буду благодарен если подскажете в комментариях), при этом умудряются еще и дивиденды платить рекордные. Чудес не бывает.

Авто-репост. Читать в блоге >>> ММК: 3К20 — высокие дивиденды, ставка на внутренний рынок оправдана

ММК: 3К20 — высокие дивиденды, ставка на внутренний рынок оправданаМСФО за 3К20 в соответствии с консенсусом Интерфакса, высокие дивиденды

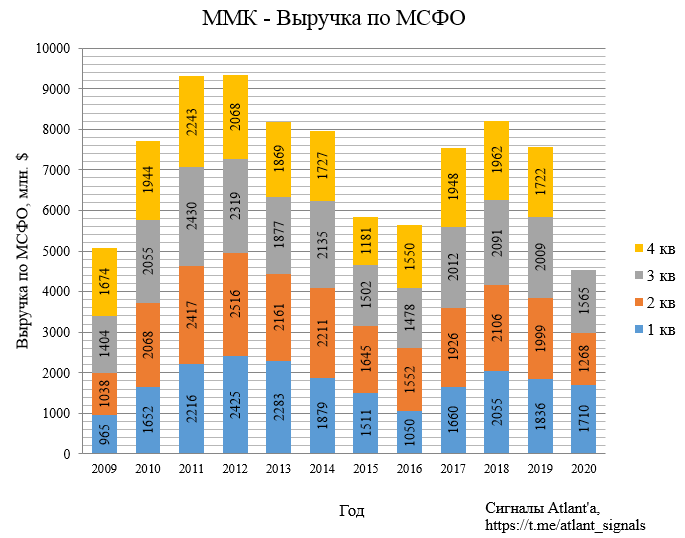

- Выручка выросла на 23,4% к/к (-22,1% г/г), до $1565 млн (+0,1% vs консенсус);

- EBITDA выросла на 54,9% к/к (-33,3 % г/г), до $350 млн (+0,3% vs консенсус);

- Чистая прибыль повысилась на 75,9 % к/к (-62,4% г/г), до $102 млн;

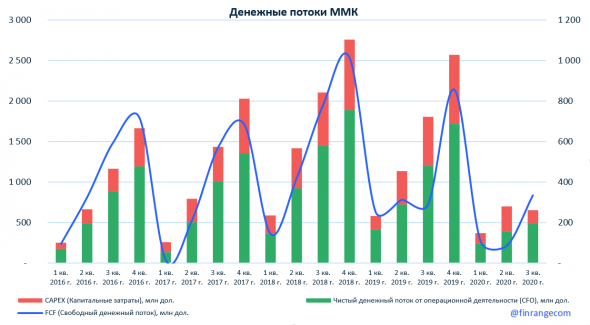

- FCF: $335 млн против -$18 млн в 2К20 и $289 млн в 3К19;

- СД рекомендовал дивиденд за 3К20 2,4 руб./акция (vs 0,6 руб./акция в 1П20).

Рост выручки за счёт внутреннего рынка

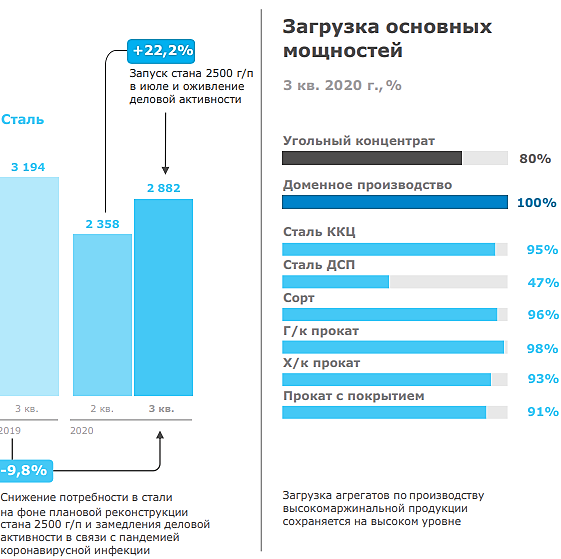

Рост выручки к/к был вызван увеличением объемов продаж и ростом цен на сталь на фоне оживления деловой активности. Спрос на металлопродукцию в России в целом в 3К20 снизился на 8% г/г vs −19% г/г в 2К20. Спрос формировали трубная отрасль и строительство. В 3К20 доля продаж ММК в России составила 84% vs 74% в 2К20. Экспорт был переориентирован на Ближний Восток (52% экспорта vs 23% 2К20). Доля продукции с высокой добавленной стоимостью у ММК одна из самых высоких: 49% в 3К20 vs 52% в 2К20 и 49% в 3К19.

Авто-репост. Читать в блоге >>> Угроза исключения акции ММК из индекса MSCI остается негативным драйвером - Альфа-Банк

Угроза исключения акции ММК из индекса MSCI остается негативным драйвером - Альфа-Банк

Компания MMK вчера представила сильные финансовые результаты за 3К20 по МСФО на фоне восстановления объемов продаж и повышения цен в России. В результате EBITDA достигла $350 млн, что на 55% выше к/к, что поддержало свободный денежный поток компании. ММК эффективно сократила оборотный капитал на фоне благоприятной конъюнктуры внутреннего рынка. После высвобождения оборотного капитала в размере $190 млн, СДП составил $335 млн, что привело к увеличению дивидендных потоков. Дивидендная доходность, по нашей оценке, составит 6% по дивидендным выплатам, рекомендованным за 3К20. По состоянию на 3К20 чистый долг ММК был отрицательным. Компания рекомендовала выплатить дивиденды за 3К20 в размере 2,391 руб. на акцию. В соответствии с действующей дивидендной политикой коэффициент дивидендных выплат составил 100% СДП. Дата закрытия реестра назначена на 14 января 2021.

Компания скорректировала прогноз капиталовложений на 2020 примерно до $700 млн. в связи с ослаблением курса рубля и переносом сроков реализации некоторых проектов. Капиталовложения на 2021 ожидаются на уровне $900-950 млн при курсе рубля к доллару на уровне 72 руб./долл. Снижение оборотного капитала в 3К20 предполагает его рост в 4К20, тем не менее, ожидаемый рост объемов продаж и продолжающийся рост цен на сталь должны нейтрализовать динамику оборотного капитала в 4К20. Что касается комментариев менеджмента, в 4К20 компания намерена реализовать 3 млн т стальной продукции в 4К20 и видит потенциал для повышения внутренних цен на 5-6% в текущем квартале.

Авто-репост. Читать в блоге >>> В четвертом квартале ситуация для ММК может измениться в связи с пандемией - Промсвязьбанк

В четвертом квартале ситуация для ММК может измениться в связи с пандемией - Промсвязьбанк

EBITDA ММК в III квартале выросла на 55%, лучше прогноза

Показатель EBITDA группы ММК по итогам III квартала вырос на 55% по сравнению со II кварталом, до $350 млн. Выручка увеличилась на 23,4%, до $1,565 млрд, что выше среднего прогноза в $1,563 млрд. FCF в июле сентябре составил $335 млн против минус $18 млн во II квартале.

Компания смогла показать сильные финансовые результаты благодаря росту объемов продаж и мировых цен на сталь, а также завершению реализации капитальных ремонтов. Улучшение рыночной конъюнктуры позволило увеличить свободный денежный поток, который в полном объеме будет направлен на дивиденды за третий квартал (2,391 руб. /акция – дивдоходность 6%). Мы позитивно оцениваем результаты компании, но в 4кв. ситуация может измениться в связи с пандемией. Также заставляет осторожно смотреть на перспективы акций ММК потенциальное изменение состава индекса MSCI 10 ноября.

Промсвязьбанк

Авто-репост. Читать в блоге >>> EBITDA ММК в четвертом квартале на уровне $400 млн - амбициозная, но достижимая цель - Атон

EBITDA ММК в четвертом квартале на уровне $400 млн - амбициозная, но достижимая цель - Атон

ММК представил финансовые результаты за 3К20

Выручка ММК составила $1 565 млн (+23% кв/кв), показатель EBITDA увеличился до $350 млн (+55% кв/кв), рентабельность EBITDA составила 22.4% (+4.6 пп кв/кв), а чистая прибыль достигла $102 млн (+76% кв/кв). На результаты компании благоприятно повлияло увеличение объемов продаж в совокупности с ростом цен на сталь в России и в мире. Свободный денежный поток (FCF) составил $335 млн за счет высвобождения оборотного капитала; совет директоров ММК рекомендовал выплатить дивиденды в размере 100% FCF, что составляет 2 391 руб. на акцию с доходностью 6.2%. Соотношение чистый долг/EBITDA у ММК на конец 3К20 находилось на уровне 0.03x, отражая один из самых низких в металлургической отрасли уровней долговой нагрузки. Также отметим, что ММК понизила прогноз капзатрат на 2020 до $700 млн, что обусловлено переносом сроков строительства новой коксовой батареи и девальвацией рубля.

EBITDA ММК за 3К20 соответствует консенсус-прогнозу, но уровень FCF приятно удивил — соответственно, промежуточная дивидендная доходность бумаги в 3К20 оказалась самой высокой в секторе. Фактическая EBITDA по итогам 9М20 составляет 72% от консенсус-прогноза на 2020, а в 4К20 предполагается получить $400 млн, что, на наш взгляд, несколько амбициозная, но вполне достижимая цель. Наш рейтинг по ММК — НЕЙТРАЛЬНО; компания торгуется с консенсус-мультипликатором EV/EBITDA 2020 3.8х, что соответствует 5-летнему среднему уровню.

Атон

Авто-репост. Читать в блоге >>> Чудеса да и только (пост 364)

Чудеса да и только (пост 364)

Я на премаркете поставил обчную лимитку на покупку 10 лотов ММК по 37,55. Потом решил лимитку подвинуть с графика на 37, 50 и в этот момент случился локальный гепчик и мою заявку унесло на лои 37, 22. Ничего не понял, но мне понравилось. Рынок сыграл в мою сторону. Но вызывает беспокойство это событие с другой стороны. Что-то в программном обеспечение не додумано. Может сыграть в любой такой момент и в другую сторону))))

Смотрим скрин:

Прикупил железа....)))) немного! Мне надо решетку на сарай поставить!

А вчера приходил мастер. У нас в одной из комнат начал капать радиатор отопления. Надо сказать, что пять лет назад в этой комнате хотели поставить радиатор из 12 секций, но поставили два радиатора по 6 секций ( биометаллические, марки space) / И вот, через пять лет из соединения началась в час по капле капать жижа. Мелочь, давление в отопительной системе не падает, но неприятно.

Полез в интернет, очень все стало понятно, какие запчасти надо купить. Поехал в Кастораму ( Так как Собянин отменил проездные социальные, мне пришлось заплатить за проезд в общественном транспорте ( 56 рублей, почти доллар, это очень дорого за три остановки, вот вам пример, как Собянин может достать каждого смерда, где бы он не прятался)) .

Авто-репост. Читать в блоге >>> ММК. Обзор финансовых показателей за 3-й квартал 2020 года

ММК. Обзор финансовых показателей за 3-й квартал 2020 годаММК опубликовала финансовые результаты за 3-й квартал 2020 года.

В обзоре операционных показателей мы сделали прогноз финансовых результатов компании. Как и в Северстали, тут приятный сюрприз со стороны величины свободного денежного потока и дивидендов, и причины такие же.

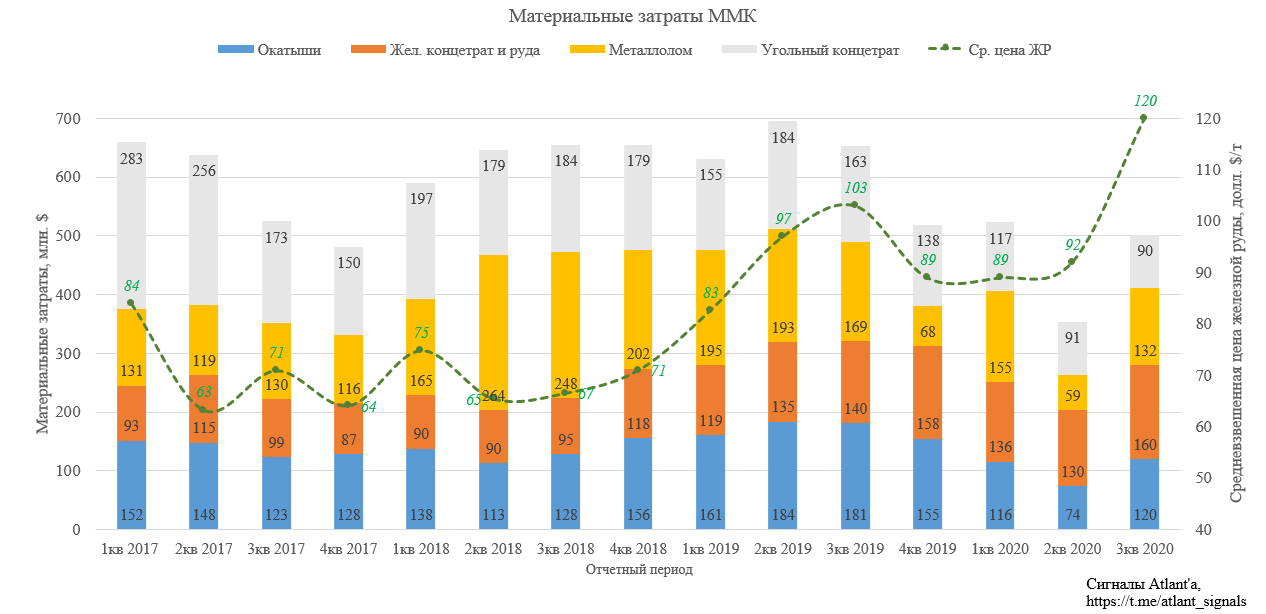

Для начала обратим внимание на изменение величины материальных затрат. Рост цен на железную руду начинает сказываться, но это пока компенсируется дешевизной угольного концентрата и металлолома.

Перейдем к финансовым показателям.

Выручка составила 1565 млн долларов (мой прогноз был 1592 млн) и выросла на 23,4% ко 2-му кварталу 2020 года, но снизилась на 22,1% к 3-му кварталу 2019 года.

Авто-репост. Читать в блоге >>>

Новостной шум: Северсталь, Полюс, ММК, Полиметалл

Новостной шум: Северсталь, Полюс, ММК, ПолиметаллФинансовые результаты Северстали за III кв. 2020 г. по МСФО. Выручка компании снизилась на 11% по сравнению с аналогичным периодом прошлого года – до $1,8 млрд, чистая прибыль упала на 66% – до $167 млн. Слабые результаты обусловлены снижением цен реализации и уменьшением объемов продаж стальной продукции. При этом, FCF металлурга вырос на фоне снижение оборотного капитала, что в свою очередь позволило компании увеличить дивиденды.

Дивиденды Северстали за III кв. 2020 г. Совет директоров компании рекомендовал выплатить дивиденды за прошедший квартал в размере 37,34 руб. на акцию. Текущая квартальная дивидендная доходность составляет 3,7%. Дата закрытия реестра для получения дивидендов назначена на 8 декабря 2020 г.

Финансовые результаты ММК за III кв. 2020 г. по МСФО. Выручка металлурга за прошедший квартал сократилась на 22% по сравнению с аналогичным периодом прошлого года – до $1,5 млрд. Чистая прибыль рухнула на 62% – до $101 млн. Финпоказатели продолжают снижение год к году на фоне слабых

Авто-репост. Читать в блоге >>>

Интересно, что в 3 квартале 2020 у ММК выручка была больше чем у Севы (137 млрд руб)

А в 3 кв 2020 выручка ММК 115 ярдов, а у Севы 138 млрд, близка к рекордной.

Почему у ММК так просела выручка за 2 года?

Тимофей Мартынов, может это и дает ответ:

84% продаж ММК внутренний рынок.

Самая высокая среди топ-3

Михаил П, наверное

Выручка в 3кв2020 выросла до 1.56 млрд долл (+23% к 1.27 млрд за 2кв2020) на фоне роста обьемов продаж на 23% до 2.7 млн т

и обьемов производства до 2.9 млн т (запуск стана 2500)

Себестоимость выросла до 1.16 млрд долл (+17.6% к 0.99 млрд)

EBITDA выросла до 350 млн долл, капзатраты снизились до 159 млн

Во 2-м квартале ММК не удалось высвободить оборотный капитал из-за увеличения доли экспорта.

В 3-м квартале увеличение внутренних продаж и иные меры позволили высвободить существенные 190 млн долл.

Свободный денежный поток (СДП) вновь стал положительным 335 млн долл

Чистый долг вновь стал отрицательным

Дивиденды (исходя из 100%) составят рекордные 2.39 рубля на акцию

Удачный с финансовой точки зрения квартал. Будущее представляется менее ясным. Оборотный капитал упал до 10% по выручке, что существенно ниже целевых 15%. В ближайшее время он скорее будет отьедать от свободного потока.

Начиная с 2021 года запускается новая инвестпрограмма со значительным ростом капзатрат.

Михаил П, а про инвест программу с 21 года кто говорил? Прочитал отчет за 3 квартал от ММК. Вроде бы из трех главных наших металлургов (Северсталь, НЛМК, ММК), ММК показал лучшие результаты по итогам 3 квартал по сравнению со 2 кварталом. Например, выручка у ММК выросла на 23.4%, у Северстали на 17%, а у НЛМК всего на 3%. EBITDA у ММК выросла тоже больше всех: рост составил 54.9% против роста у Северстали на 30.9% и падения на 1% у НЛМК. Отчет хороший, лучше, чем у НЛМК однозначно, но все-таки я бы поставил его на второе место после Северстали за счет эффекта низкой базы. Все-таки ММК сильнее других падал до этого. И если сравнивать с 9 месяцами 2019 года, то здесь мы уже видим преимущество Северстали. Например, EBITDA у ММК снизилась на 30.4%, а у Севестали на 22.3%. Выручка у ММК снизилась на 22.9%, а у Северстали на 17%. Так что коронокризис все-таки лучше прошла Северсталь. На мой взгляд, если судить по вышедшим отчетам, то Северсталь заслуживает первое место, вторым идет ММК, а НЛМК замыкает тройку.

Прочитал отчет за 3 квартал от ММК. Вроде бы из трех главных наших металлургов (Северсталь, НЛМК, ММК), ММК показал лучшие результаты по итогам 3 квартал по сравнению со 2 кварталом. Например, выручка у ММК выросла на 23.4%, у Северстали на 17%, а у НЛМК всего на 3%. EBITDA у ММК выросла тоже больше всех: рост составил 54.9% против роста у Северстали на 30.9% и падения на 1% у НЛМК. Отчет хороший, лучше, чем у НЛМК однозначно, но все-таки я бы поставил его на второе место после Северстали за счет эффекта низкой базы. Все-таки ММК сильнее других падал до этого. И если сравнивать с 9 месяцами 2019 года, то здесь мы уже видим преимущество Северстали. Например, EBITDA у ММК снизилась на 30.4%, а у Севестали на 22.3%. Выручка у ММК снизилась на 22.9%, а у Северстали на 17%. Так что коронокризис все-таки лучше прошла Северсталь. На мой взгляд, если судить по вышедшим отчетам, то Северсталь заслуживает первое место, вторым идет ММК, а НЛМК замыкает тройку. Выручка в 3кв2020 выросла до 1.56 млрд долл (+23% к 1.27 млрд за 2кв2020) на фоне роста обьемов продаж на 23% до 2.7 млн т

Выручка в 3кв2020 выросла до 1.56 млрд долл (+23% к 1.27 млрд за 2кв2020) на фоне роста обьемов продаж на 23% до 2.7 млн т

и обьемов производства до 2.9 млн т (запуск стана 2500)

Себестоимость выросла до 1.16 млрд долл (+17.6% к 0.99 млрд)

EBITDA выросла до 350 млн долл, капзатраты снизились до 159 млн

Во 2-м квартале ММК не удалось высвободить оборотный капитал из-за увеличения доли экспорта.

В 3-м квартале увеличение внутренних продаж и иные меры позволили высвободить существенные 190 млн долл.

Свободный денежный поток (СДП) вновь стал положительным 335 млн долл

Чистый долг вновь стал отрицательным

Дивиденды (исходя из 100%) составят рекордные 2.39 рубля на акцию

Удачный с финансовой точки зрения квартал. Будущее представляется менее ясным. Оборотный капитал упал до 10% по выручке, что существенно ниже целевых 15%. В ближайшее время он скорее будет отьедать от свободного потока.

Начиная с 2021 года запускается новая инвестпрограмма со значительным ростом капзатрат.

Интересно, что в 3 квартале 2020 у ММК выручка была больше чем у Севы (137 млрд руб)

А в 3 кв 2020 выручка ММК 115 ярдов, а у Севы 138 млрд, близка к рекордной.

Почему у ММК так просела выручка за 2 года?

Тимофей Мартынов, может это и дает ответ:

84% продаж ММК внутренний рынок.

Самая высокая среди топ-3 ММК может остаться в индексе MSCI Russia благодаря рекордным дивидендам - Открытие Брокер

ММК может остаться в индексе MSCI Russia благодаря рекордным дивидендам - Открытие Брокер

ММК, вслед за “Северсталью”, также порадовал акционеров восстановлением финансовых результатов в III квартале. Особенно впечатлил рост FCF, однако более половины квартального денежного потока было получено за счет сильного сокращения оборотного капитала, что навряд ли удастся повторить в IV квартале. Что, впрочем, не отменяет рекордных дивидендов, которые совет директоров рекомендовал за июль-сентябрь исходя из выплаты акционерам 100% FCF. И на этом фоне повышаются шансы бумаг ММК удержаться в индексе MSCI Russia в рамках ближайшего пересмотра.

Что касается перспектив, то компания рассчитывает, что отложенный спрос со стороны строительной отрасли вкупе с государственными мерами по стимулированию экономики окажут положительное влияние на объемы продаж в 4 квартале 2020 года. Плюс на полную мощность выйдет стан 2500. Цены на внутреннем рынке в IV квартале ожидаются на уровне предыдущего на фоне стабилизации цен на горячекатаные рулоны в бассейне Черного моря".

Совет директоров рекомендовал выплату дивидендов за 3 квартал 2020 года в размере 2,391 рубля на одну обыкновенную акцию, что соответствует 100% от свободного денежного потока за 3 квартал. В настоящий момент дивидендная доходность ММК из расчета всех выплаченных за последние 12 месяцев дивидендов составляет 11,97% (12-месячная дивидендная доходность).

Павлов Алексей

«Открытие Брокер»

Авто-репост. Читать в блоге >>> Во вчерашнем обзоре по мотивам отчетности НЛМК я писал, что у российских металлургов хорошие перспективы на ближайшее время. ( smart-lab.ru/blog/653182.php ). Отмечу наиболее важные моменты по вышедшему отчету.

Во вчерашнем обзоре по мотивам отчетности НЛМК я писал, что у российских металлургов хорошие перспективы на ближайшее время. ( smart-lab.ru/blog/653182.php ). Отмечу наиболее важные моменты по вышедшему отчету.

Из позитива: как видно из картинки, потенциал по росту производственных мощностей есть.

Кроме того, в 3м квартале завершены и запущены в работу стан 2500 и доменная печь. Доп фактор к увеличению показателей в 4м квартале.

Выросла маржинальность по ебитде до $127/t (прошлый квартал 106/т, но вот год назад $177/т).

За 3й кв огромный дивиденд в 2,391 рубля на акцию

Отрицательный чистый долг -> следовательно еще очень долго смогут платить на дивы 100+% СДП

Из негатива: сократившийся капекс (до $700m с $800m) отчасти это вызвано тем, что капекс рублевый, а рубль обесценился. Хорошо хоть что в 21-23 годах он вырастет до 950. Объясню почему считаю это негативом: да, с формальной точки зрения ниже капекс — значит выше СДП, значит выше и дивы. Но:

1) в див политике написано "[направлять на дивы] как правило не менее 100% СДП". Так что если менеджмент захочет — сам легко повысит дивы и с увеличенным капексом (тем более что долг отрицательный, а многие компании со схожей див политикой в таком случае платят более 100% СДП)

2) Стоимость заимствований на исторических низах. Отрицательный чистый долг и благоприятная коньюктура (правительство то поддержит застройщиков — основных потребителей). Лучшего момента чтобы модернизировать / расширить / диверсифицировать производство найти сложно. Так что возникает вопрос: менеджмент не видит идей или просто действует недостаточно оперативно?

ММК дивиденды за 9 мес 2020 — ₽2,391 на акцию. Доходность выплаты 6,7%. Это рекордный квартальный уровень дивидендов в истории. С учетом промежуточных и финальной выплат суммарные дивиденды за 2020 год могут составить ₽4,5 на акцию. Доходность к текущей цене >12%.

ММК дивиденды за 9 мес 2020 — ₽2,391 на акцию. Доходность выплаты 6,7%. Это рекордный квартальный уровень дивидендов в истории. С учетом промежуточных и финальной выплат суммарные дивиденды за 2020 год могут составить ₽4,5 на акцию. Доходность к текущей цене >12%.

Выплатить хорошие дивиденды помог рост свободного денежного потока. В III квартале он достиг $335 млн против отрицательного уровня кварталом ранее. Рекомендуемые дивиденды составили 100% от показателя. Свободный денежный поток вырос за счет распродажи запасов и уменьшения задолженности клиентов. ММК: финансовые результаты за III кв. 2020 г. по МСФО. Рекордные дивиденды

ММК: финансовые результаты за III кв. 2020 г. по МСФО. Рекордные дивидендыММК опубликовала финансовые результаты за III кв. 2020 г. по МСФО. Выручка металлурга за прошедший квартал сократилась на 22% по сравнению с аналогичным периодом прошлого года – до $1,5 млрд. Чистая прибыль рухнула на 62% – до $101 млн. Финпоказатели продолжают снижение год к году на фоне слабых операционных результатов и расходов по курсовым разницам в размере $82 млн.

Несмотря на слабые продажи, свободный денежный поток компании увеличился на 16% по сравнению с аналогичным периодом прошлого года – до $335 на фоне снижения капитальных затрат на 74% год к году. Таким образом, исходя из текущей дивидендной политики компании, которую совет директоров одобрил в конце 2019 г., ММК направила на дивиденды 100% от FCF.

Авто-репост. Читать в блоге >>>

Себестоимость сляба у ММК самая высокая:

$263/t

$210/t — NLMK

$173/t — CHMF

Ожидаемо, маржа EBITDA самая низкая = 21,6%, на 13пп ниже чем у Севки

Тимофей Мартынов, интересно, а как они своё сырье считают? Мб из-за этого такая разница?

zzznth, такая разница из-за того, что я привел показатель консолидированный кэш-кост.

Сева оч хорошо своим сырьем обеспечена, поэтому им не надо покупать дорогую железную руду на стороне, а ММК надо

Интересно, что в 3 квартале 2020 у ММК выручка была больше чем у Севы (137 млрд руб)

А в 3 кв 2020 выручка ММК 115 ярдов, а у Севы 138 млрд, близка к рекордной.

Почему у ММК так просела выручка за 2 года?

Тимофей Мартынов, Вывод то какой после разбора? расти будем? а то вчера 28 пророчили!))

Ewgeny, да все они похоже настроены на рост на квартал вперед по крайней мере.

Пока негатива особо не видно на горизонте ближайшем

ММК - факторы роста и падения акций

- ММК остается фундаментально наиболее дешевой компанией из тройки (17.10.2023)

- Компания имеет низкую интеграцию в коксующийся уголь и железную руду, что плохо сказывается на показателях маржинальности, когда цены на сырье растут (26.12.2017)

ММК - описание компании

ММКОАО «Магнитогорский металлургический комбинат» (ИНН 7414003633) входит в число крупнейших мировых производителей стали и занимает лидирующие позиции среди предприятий чёрной металлургии России. Активы компании в России представляют собой крупный металлургический комплекс с полным производственным циклом, начиная с подготовки железорудного сырья и заканчивая глубокой переработкой чёрных металлов. ММК производит широкий ассортимент металлопродукции с преобладающей долей продукции глубоких переделов с наибольшей добавленной стоимостью.

ГДР ММК торгуется на Лондонской бирже.

1 ГДР соответствует 13 акциям ММК

IR:

Ярослава Врубель

Илья Нечаев

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций