пишет

t.me/RaifFocusPocus/2062

ММК: по-прежнему с самой низкой долговой нагрузкой

(1)

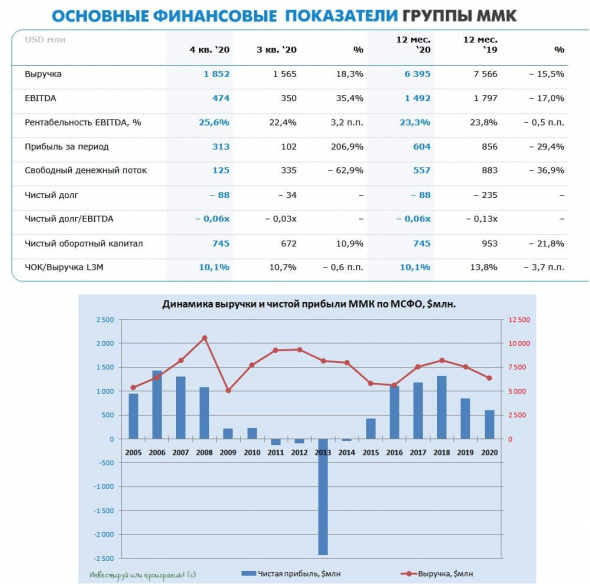

Существенное улучшение результатов в 4 кв., годовые цифры вышли на оптимистичный сценарий. ММК (BBB-/Baа2/BBB) опубликовал финансовые результаты за 4 кв. 2020 г. по МСФО, продемонстрировав существенное улучшение показателей кв./кв. на фоне увеличения объемов продаж и резкого роста цен на сталь (экспортные цены сейчас на многолетнем максимуме), который, по нашим оценкам, еще продолжится в 1 кв. 2021 г. (тем более, что внутренние цены не успевают за экспортными и, по оценкам менеджмента, будут расти на 10-15% в месяц в 1 кв.). Годовые результаты, несмотря на существенную просадку в ценах и объемах в коронакризис, соответствуют нашему оптимистичному сценарию (-15% г./г. по выручке) благодаря восстановлению спроса во 2П 2020 г. При этом поддержку сохранению годовой рентабельности на уровне 23-24% оказало и ослабление рубля (на 12% г./г.).

Выручка и EBITDA росли во всех дивизионах за счет объемов и цен продаж. Выручка в 4 кв. повысилась на 18% кв./кв. при росте объемов продаж на 11% кв./кв. (чему также способствовал выход на плановую мощность Стана 2500 после реконструкции в 3 кв.) и средней цены реализации на 7,5% кв./кв. Причем, выручка росла во всех дивизионах: как в ключевом – стальном российском сегменте (+19% кв./кв., при этом благодаря отложенному спросу, в частности со стороны автопрома, сохранились кв./кв. высокие объемы продаж премиальной продукции), так и в стальном турецком сегменте (+20% кв./кв. с увеличением спроса со стороны турецких и европейских потребителей на фоне роста мировых цен), и в угольном — +28% кв./кв. за счет роста объемов производства в связи с запуском новой лавы и цен на коксующийся уголь.

Из-за отсутствия собственного железорудного сырья (цены за 4 кв. с высоких уровней поднялись еще на 11%) и из-за удорожания лома cash cost сляба вырос на 8% кв./кв. до 285 долл./т., при этом частично этот рост был компенсирован снижением удельных постоянных расходов с увеличением объемов продаж. В итоге показатель EBITDA вырос на 35% кв./кв., продемонстрировав улучшение во всех сегментах, рентабельность по EBITDA повысилась на 3,2 п.п. до 25,6%, достигнув «докоранавирусного» уровня 1 кв. 2020 г.

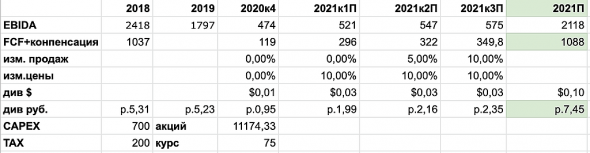

Операционный поток упал на фоне инвестиций в оборотный капитал. Операционный денежный поток в 4 кв. упал на 29% кв./кв. до 347 млн долл. в результате инвестиций в оборотный капитал в объеме 50 млн долл. (против высвобождения 190 млн долл. кварталом ранее) из-за сезонного накопления запасов сырья. В 4 кв. капвложения выросли на 44% до 229 млн долл. и в целом за год не превысили 700 млн долл., в т.ч. в результате девальвации рубля. Напомним, компания снижала план по инвестициям с 800 млн долл. до не более 730 млн долл. (изначально — 950 млн долл.) из-за смещения графика затрат по коксовой батарее на фоне пандемии, в связи с чем капвложения в 2021 г. прогнозируются на уровне 1 млрд долл.

(2)

Долговая нагрузка остается отрицательной. По итогам года долговая нагрузка компании (с учетом банковских депозитов) остается отрицательной, что позволяет выплачивать высокие дивиденды – за 4 кв. рекомендовано выплатить 114% от свободного денежного потока (142,5 млн долл.), в течение 2020 г. было выплачено 623 млн долл. дивидендов (-31% г./г.).

В 1 кв. ожидаем дальнейшего улучшения результатов. В 1 кв. мы ожидаем улучшения результатов на фоне роста цен на сталь, который по темпам превзошел повышение цен на жрс. Кроме того, менеджмент отмечает некоторый наметившийся разворот закупочных цен на жрс (с пиковых 170 долл./т до 156 долл./т в январе). Также поддержку результатам окажет увеличение объемов продаж, которые в 2021 г. планируются ежеквартально на уровне 4 кв. 2020 г. (около 3 млн т, что транслируется в рост продаж на 12% г./г.). При этом компания ожидает отвлечения дополнительных средств в оборотный капитал в связи с пополнением запасов сырья и роста их стоимости, а также восстановлением запасов металлопродукции до нормальных уровней.

Выпуск MAGNRM 24 торгуется с YTM 1,89% на уровне бондов других металлургов (СHMFRU 24 c YTM 1,90%, NLMKRU 24 c YTM 1,95%, GMKNRM 24 c YTM 1,91%, METINR 24 c YTM 2,08%, EVRAZ 24 c YTM 2,19%). В условиях узких кредитных спредов лучшей альтернативой мы считаем суверенные бонды, например, Russia 28, который предлагает высокую текущую доходность 5,5-6,5% на горизонте 6М.

Однако резидентам РФ (а также резидентам тех стран, с которыми РФ упразднила соглашение о двойном налогообложении) стоит иметь ввиду вступившие с 1 января этого года налоговые изменения. Согласно им, НДФЛ удерживается теперь и с купона, а не только с прироста стоимости бумаг (по единому курсу, фиксированному на момент продажи, то есть если валютная цена бумаги (с НКД) не изменилась в период владения или был убыток, то налог не возникает). По нашему мнению, это обстоятельство несколько ухудшает инвестиционную привлекательность бондов РФ, прежде всего, для российских инвесторов (которым теперь придется искать иные инструменты для валютных сбережений, одним из них является наличность).

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций