| Число акций ао | 2 276 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 526,6 млрд |

| Выручка | 145,8 млрд |

| EBITDA | 107,4 млрд |

| Прибыль | 82,5 млрд |

| Дивиденд ао | 17,35 |

| P/E | 6,4 |

| P/S | 3,6 |

| P/BV | 2,5 |

| EV/EBITDA | 3,7 |

| Див.доход ао | 7,5% |

| Московская биржа Календарь Акционеров | |

| 01/03 Мосбиржа запускает на фондовом рынке торги в выходные дни | |

| 02/03 Торги выходного дня на Мосбирже | |

| Прошедшие события Добавить событие | |

Московская биржа акции

-

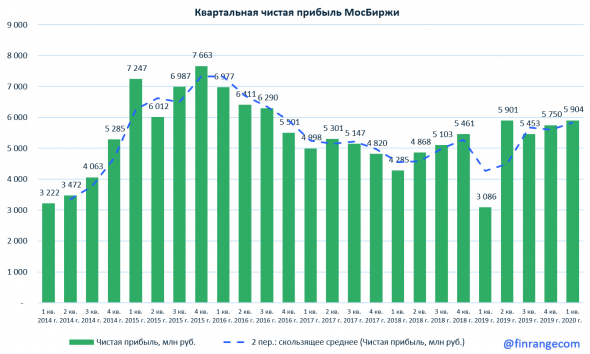

Особого роста по прибыли нет, есть легкое разочарование, не переплюнула биржа 1К15, хотя месяц март, да февраль объёмистый были волатильны

Особого роста по прибыли нет, есть легкое разочарование, не переплюнула биржа 1К15, хотя месяц март, да февраль объёмистый были волатильны

Сколько же набилось в бумагу «слаборуких»)

Арсений Нестеров, это вы как поняли?:)

Московская биржа: финансовые результаты за первый квартал 2020 года

Московская биржа: финансовые результаты за первый квартал 2020 года

smart-lab.ru/blog/621649.php

валится чё та. ждать 130 долго повидимому

Уважаемый Кузя,

Думаю, что слабонервных стряхнули с хвоста. А теперь «вперёд к вершинам коммунизма!» Мосбиржа удачно начала год - Финам

Мосбиржа удачно начала год - Финам

Мосбиржа отчиталась о росте прибыли акционеров в 1К 2020 на 91% до 5,9 млрд руб., очищенная от резервирования прибыль повысилась на 31% до 6,6 млрд руб. Рост был обусловлен сильной динамикой комиссий (+29% г/г) фоне высокой волатильности на фондовом рынке, а также меньшими отчислениями в резервы (871 млн руб. против 2654 млн руб. в 1К 2019). Повышению операционной рентабельности биржи также способствовала низкая динамика операционных затрат (-1,6% г/г).

Финансовые и процентные доходы повысились на 2% г/г. Негативное влияние снижения процентных ставок было компенсировано положительной переоценкой портфеля долговых бумаг.

Квартальный отчет мы считаем перспективным для акций Мосбиржи. По нашим оценкам, прибыль по итогам года может показать рост 10-15% г/г, что открывает возможность для рекордных дивидендов при сохранении высоких норм выплат. На днях закрылся реестр на получение дивидендов за 2019 год (7,93 руб.). Биржа не только не снизила коэффициент выплат, но и не стала переносить срок платежа, что в условиях кризиса можно считать индикатором хорошего финансового состояния и показателем достаточности капитала. Снижение котировок в последние 2 дня обусловлено дивидендным гэпом, фиксацией прибыли после сильного роста котировок с середины марта, а также перспективой судебного иска, связанного с экспирацией нефтяных фьючерсов по отрицательным ценам. Эффект последнего фактора на доналоговую прибыль может составить 1-1,5 млрд руб. по нашим оценкам.

Малых Наталия

ГК «Финам»

Авто-репост. Читать в блоге >>> На дневках осциляторы разгрузятся, кольнем 110, в Сбербанке прокинут с дивами и народ вернется сюда.

На дневках осциляторы разгрузятся, кольнем 110, в Сбербанке прокинут с дивами и народ вернется сюда.

Московская биржа опубликована сильный отчёт – ничего неожиданного!

Московская биржа опубликована сильный отчёт – ничего неожиданного!Московская биржа опубликовала финансовые результаты за I кв. 2020 г. по МСФО. Чистая прибыль выросла почти в 2 раза по сравнению с аналогичным периодом прошлого года – до 5,9 млрд руб., скорректированная на резервы – до 6,6 млрд руб.

Рост прибыли обусловлен комиссионным доходом, который увеличился на 29,3% – до 7,9 млрд руб. за счёт высокой волатильности и прироста клиентов, что в свою очередь отразилось на увеличении объёма комиссий на рынке акций, срочном и валютном рынках.

Процентные доходы тоже выросли, не так сильно, но +2,1% год к году показали за счёт переоценки инвестиционного портфеля. Мы единственные об этом писали, что в этот раз снижение процентных ставок не приведёт к падению процентных доходов.

Результаты вышли в рамках наших ожиданий, поэтому подробный обзор делать не будем, так как за эти две недели, уже два раза делали обзоры по МосБирже: «Почему растут акции Московской биржи?» и «

Авто-репост. Читать в блоге >>> Московская биржа: финансовые результаты за I квартал 2020 года

Московская биржа: финансовые результаты за I квартал 2020 года

Московская биржа объявляет финансовые результаты за первый квартал 2020 годаПАО Московская Биржа (MOEX) объявляет о финансовых результатах первого квартала 2020 года по МСФО. Рекордный комиссионный доход на рынке акций и срочном рынке, а также высокий показатель комиссионного дохода на валютном рынке позволили Бирже достичь максимального квартального дохода за всю историю компании.

Если не указано иное, то все показатели даны за первый квартал 2020 года, а динамика – в сравнении с первым кварталом 2019 года.

ОСНОВНЫЕ ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ПЕРВОГО КВАРТАЛА 2020 ГОДА- Комиссионный доход вырос на 29,3%, до 7 909,9 млн рублей, благодаря росту объема комиссий на рынке акций, срочном и валютном рынках.

- Несмотря на снижающиеся процентные ставки, чистый процентный доход увеличился на 2,1% за счет роста клиентских остатков и реализованных доходов от переоценки инвестиционного портфеля.

- Строгий контроль над операционными расходами позволил добиться их снижения на 1,6% даже в сложных условиях пандемии коронавируса.

- Скорректированная чистая прибыль выросла на 30,9%, до 6 600,8 млн рублей.

Авто-репост. Читать в блоге >>> Если с учётом прошлогоднего резерва в 2,4 лярда + 3,1 прибыли

Если с учётом прошлогоднего резерва в 2,4 лярда + 3,1 прибыли

5,5 лярда за 1К19

Против

5,9 лярда за 1К20

Рост прибыли всего на 7%

Это с учётом такой волатильности, Как то не впечатляет

Надо будет глянуть повнимательней

А когда дивы начнут приходить?

Евгений N, Иногда это 2-3 дня:) Как с ЛСР, но тут все индивидуально :) пишет @yvimacro:

пишет @yvimacro:

Спред между акциями «Московской биржи» и индексом Московской биржи начинает сужаться перед сегодняшней отчетностью компании. Стоит отметить, что по мнению некоторых инвест.домов акции Мосбиржи выглядят значительно перекупленными и в текущей цене уже отыгран самый оптимистичный сценарий.

А когда дивы начнут приходить?

Евгений N, пара недель… до месяца… ну и от брокера зависит…

Московская биржа - не исключает очередного ухода цены фьючерсов на нефть в отрицательную зону, видит переток клиентов с внебирж рынка

Московская биржа - не исключает очередного ухода цены фьючерсов на нефть в отрицательную зону, видит переток клиентов с внебирж рынка

финансовый директор Московской биржи Максим Лапин в ходе онлайн пресс-конференции:

О перетоке с внебиржевого рынка, в том числе межбанковского, на Московскую биржу

«У нас произошел переток с одной части рынка — внебиржевого — на биржу. Если предыдущие несколько лет подряд доля биржи в общем объеме валютного рынка снижалась, то в первом квартале [2020 года] она вернулась обратно»

не исключает очередного снижения стоимости фьючерсных контрактов на нефть и ее ухода в отрицательную зону

управляющий директор по денежному рынку Мосбиржы Игорь Марич в ходе онлайн пресс-конференции:

«Если цена уже один раз была отрицательной, вероятность повторения есть. Сейчас были предупреждения в США, по-моему, от регулятора, что волатильность велика, и надо быть готовым к этому. С другой стороны, сейчас динамика этого не предполагает, но и до 20 апреля тоже не особенно предполагала»

«Механизм не без недостатков, но негативные последствия при таком заблаговременном подходе минимизированы. Напомню, что отрицательная цена сложилась в результате ряда факторов на NYMEX. Одновременно произошло исполнение фьючерсов — не только наших, но и остальных аналогичных, торговавшихся на десятках бирж на большие объемы. Кроме того, произошло исполнение и других инструментов. Это привело к дисбалансу спроса и предложения»

Авто-репост. Читать в блоге >>>

Вот пример: брокер Сбер имеет большое кол-во физиков.

Часть этих физиков закупили нефть и сыграли в минус. Платить брокеру нечем и физики обанкротятся.

Но брокер не может обанкротиться, он будет подавать в суд на МБ.

И пример по Сберу (сразу оговорюсь — это мое мышление, и не следует поступать так же как и я):

Сбер является гос.компание, а МБ -частник. Суды которые будут выносить приговор — угадайте кому принадлежат...?

Какова вероятность того, что МБ выйграет суд...? Даже если будет лбом в бетонную стену биться и кричать: «Мы действовали по регламенту»...

Государство не даст в обиду в данном случае Сбер. Ну и ВТБ и т.п. банки.

Это мое мнение. Не навящзываю его ни кому

KpynaLDOS, у биржи ЦБ основной акционер так что это не совсем частник фрифлот большой это правда

Левша,

На сколько я понимаю (выше в этом форуме было написано перед госа) 80-82% акций у обычных физиков

KpynaLDOS,

1. Центральный банк Российской Федерации 11,779

2. Публичное акционерное общество «Сбербанк России 10,002

3. Государственная корпорация развития ВЭБ.РФ 8,404

4. Европейский банк реконструкции и развития 6,069

5. ООО «РФПИ Управление инвестициями – 6» 5,003

прочие 58 % но не указано что физики

Grisha_che, там 5.16 процента у фонда (забыл у какого).ещё с десяток банков российских… ну и физики тоже есть… процента 2 имеют на всех..-

Московская биржа - факторы роста и падения акций

- Прозрачный, понятный бизнес (02.02.2017)

- Фактический монополист (валютный, денежный, срочный рынки + рынок рос. облигаций), что дает чистую маржу на уровне 52% (11.03.2021)

- Один из немногих реальных бенефициаров в случае роста процентных ставок ЦБ РФ (11.03.2021)

- До 2021 года Мосбиржа стабильно выплачивала около 85% прибыли в виде дивидендов (24.03.2023)

- Нет драйверов роста, которые могли бы привести к существенной переоценке вверх (07.11.2019)

- В 2023 году Мосбиржа нарушила свою дивполитику и выплатила только 30% прибыли за 2022 год в виде дивидендов. Менеджмент намекнул, что в условиях неспокойного внешнего фона платить дивы 85% от прибыли будет непросто (24.03.2023)

- Достаточность капитала была низкой еще в феврале 2022 года и ее размер до сих пор неизвестен. Имея низкую достаточность, биржа не будет платить большую долю от чистой прибыли в виде дивидендов. (24.03.2023)

- Мосбиржа непонятно зачем множит персонал и раздувает операционные расходы. Много денег уходит на рекламу Финуслуг. (14.12.2024)

Московская биржа - описание компании

Московская биржа (Публичное акционерное общество«Московская Биржа ММВБ-РТС») — биржа №1 в России

Годовой отчет Московской Биржи 2015 год

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций