| Число акций ао | 112 698 млн |

| Номинал ао | 0.1 руб |

| Тикер ао |

|

| Капит-я | 41,1 млрд |

| Выручка | 143,6 млрд |

| EBITDA | 42,3 млрд |

| Прибыль | 16,4 млрд |

| Дивиденд ао | – |

| P/E | 2,5 |

| P/S | 0,3 |

| P/BV | 0,4 |

| EV/EBITDA | 1,1 |

| Див.доход ао | 0,0% |

| Россети Центр и Приволжье Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Россети Центр и Приволжье акции

-

МРСК Центра и Приволжья в лидерах по дивдоходности в отрасли — Финам

«МРСК Центра и Приволжья» отчиталась о рекордной прибыли в размере 11,7 млрд руб. (+3% г/г). Единовременный роспуск пенсионных резервов, увеличение прочих доходов и снижение финансовых расходов компенсировали опережающий рост неподконтрольных затрат, в частности, на оплату потерь и передачу электроэнергии.

Дивиденд 2018П, по нашим оценкам, может составить 0,041 руб. на акцию (+1,3% г/г). При дивдоходности почти 15% акции MRKP — лучший эмитент в электросетевом комплексе в этом сезоне.

Инвестпрограмма в этом году может быть увеличена на 54% — до 18,8 млрд руб. по РСБУ, в том числе в связи с оплатой активов Ижевских электрических сетей в объеме 2,2 млрд руб. Это снизит денежный поток, приведет к росту чистого долга на 18% и ограничит выплату дивидендов (DPS 2019П 0,035 руб.).

Несмотря на отдельные минусы — рост капитальных затрат в этом году, замедление собираемости платежей с дебиторов и ожидания снижения прибыли на 7% в этом году, мы считаем акции MRKP одной из самых привлекательных альтернатив в отрасли при текущей биржевой оценке и высокой дивидендной доходности. Средний P/E 2018-2020 составляет 2.6х, а дивидендная доходность 2018-2020П – в среднем 14,6%.

Малых Наталия

читать дальше на смартлабе

а что за инвестпрограмма и где про нее можно прочитать

Foronly, minenergo.gov.ru/node/4178 скачать на сайте минэнерго последний финплан, из него достать xlsx с прогнозируемыми данными по годам. Там есть ИП где расписано откуда и сколько она финансируется

МРСК Центра и Приволжья в лидерах по дивдоходности в отрасли — Финам

«МРСК Центра и Приволжья» отчиталась о рекордной прибыли в размере 11,7 млрд руб. (+3% г/г). Единовременный роспуск пенсионных резервов, увеличение прочих доходов и снижение финансовых расходов компенсировали опережающий рост неподконтрольных затрат, в частности, на оплату потерь и передачу электроэнергии.

Дивиденд 2018П, по нашим оценкам, может составить 0,041 руб. на акцию (+1,3% г/г). При дивдоходности почти 15% акции MRKP — лучший эмитент в электросетевом комплексе в этом сезоне.

Инвестпрограмма в этом году может быть увеличена на 54% — до 18,8 млрд руб. по РСБУ, в том числе в связи с оплатой активов Ижевских электрических сетей в объеме 2,2 млрд руб. Это снизит денежный поток, приведет к росту чистого долга на 18% и ограничит выплату дивидендов (DPS 2019П 0,035 руб.).

Несмотря на отдельные минусы — рост капитальных затрат в этом году, замедление собираемости платежей с дебиторов и ожидания снижения прибыли на 7% в этом году, мы считаем акции MRKP одной из самых привлекательных альтернатив в отрасли при текущей биржевой оценке и высокой дивидендной доходности. Средний P/E 2018-2020 составляет 2.6х, а дивидендная доходность 2018-2020П – в среднем 14,6%.

Малых Наталия

читать дальше на смартлабе

а что за инвестпрограмма и где про нее можно прочитать

угу. А потом 2 года закрывать ГЭП…

Вадим Тимашов, смотря на каких уровнях заходить.Если посмотреть на прошлогодний гэп, то 2 года ждать не придется.Если зайти прямо сейчас можно будет выйти зразу после выплаты дивов.Вообщем зайду на всю котлету

Foronly, я тоже так думал с Энел Рос. Теперь сижу в убытках и ожидании модернизации

угу. А потом 2 года закрывать ГЭП…

Вадим Тимашов, смотря на каких уровнях заходить.Если посмотреть на прошлогодний гэп, то 2 года ждать не придется.Если зайти прямо сейчас можно будет выйти зразу после выплаты дивов.Вообщем зайду на всю котлету

МРСК Центра и Приволжья в лидерах по дивдоходности в отрасли - Финам

МРСК Центра и Приволжья в лидерах по дивдоходности в отрасли - Финам

«МРСК Центра и Приволжья» отчиталась о рекордной прибыли в размере 11,7 млрд руб. (+3% г/г). Единовременный роспуск пенсионных резервов, увеличение прочих доходов и снижение финансовых расходов компенсировали опережающий рост неподконтрольных затрат, в частности, на оплату потерь и передачу электроэнергии.

Дивиденд 2018П, по нашим оценкам, может составить 0,041 руб. на акцию (+1,3% г/г). При дивдоходности почти 15% акции MRKP — лучший эмитент в электросетевом комплексе в этом сезоне.

Инвестпрограмма в этом году может быть увеличена на 54% — до 18,8 млрд руб. по РСБУ, в том числе в связи с оплатой активов Ижевских электрических сетей в объеме 2,2 млрд руб. Это снизит денежный поток, приведет к росту чистого долга на 18% и ограничит выплату дивидендов (DPS 2019П 0,035 руб.).

Несмотря на отдельные минусы — рост капитальных затрат в этом году, замедление собираемости платежей с дебиторов и ожидания снижения прибыли на 7% в этом году, мы считаем акции MRKP одной из самых привлекательных альтернатив в отрасли при текущей биржевой оценке и высокой дивидендной доходности. Средний P/E 2018-2020 составляет 2.6х, а дивидендная доходность 2018-2020П – в среднем 14,6%.

Малых Наталия

читать дальше на смартлабе

ДЗО ПАО «Россети»- МРСК и ФСК. Обзор финансовых показателей за 2018 год. Часть 3. МРСК Центра и МРСК Центра и Приволжья

Продолжаем обзор наиболее популярных электросетевых компаний. Первая часть тут, вторая тут.

МРСК Центра

МРСК Центра — середнячок среди электросетевых компаний. Компания, как и многие МРСК бодро проработала конец 2016 — начало 2017 года, но потом прибыль начала падать.

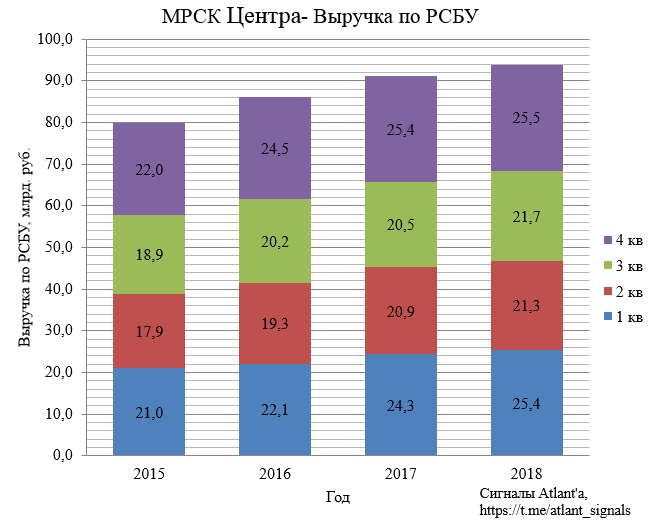

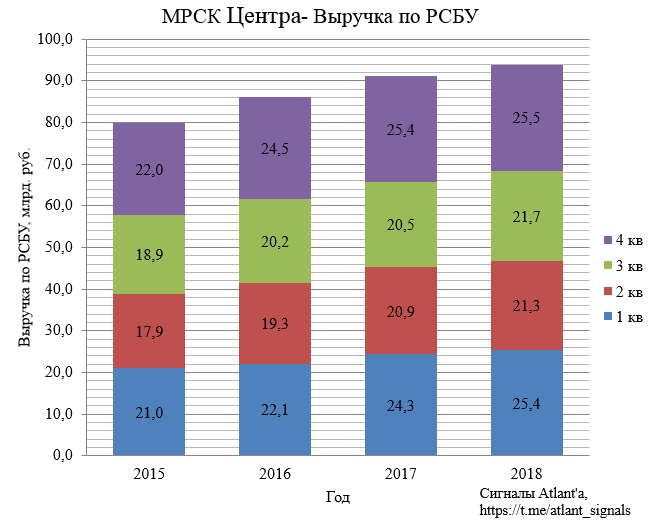

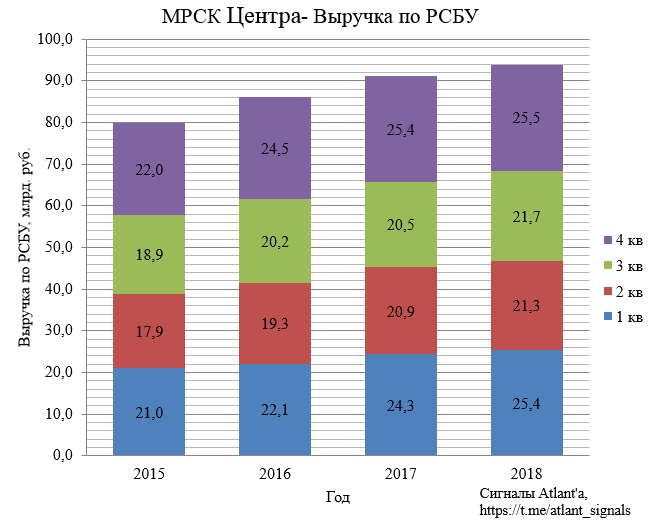

Выручка по РСБУ росла в течение года, но в 4-ом квартале рост был символическим по отношению к прошлому году.

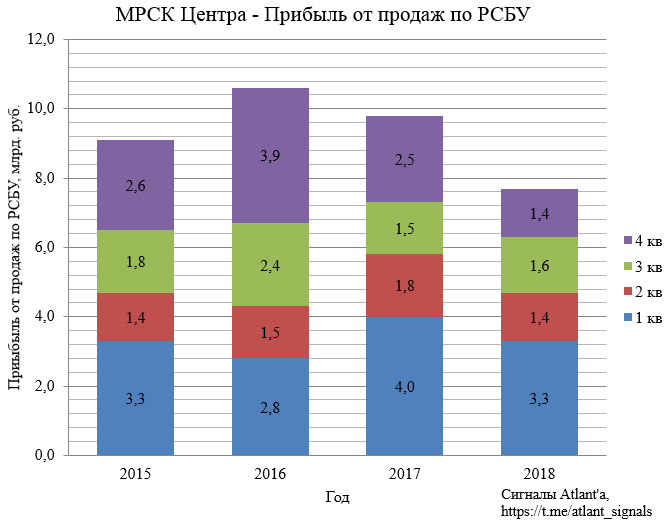

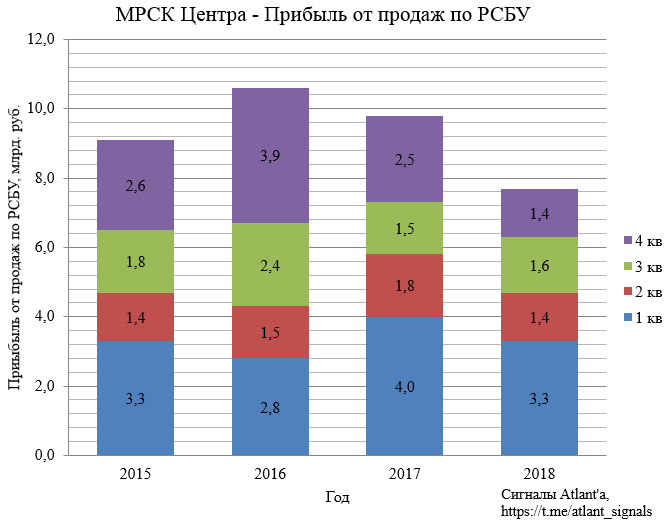

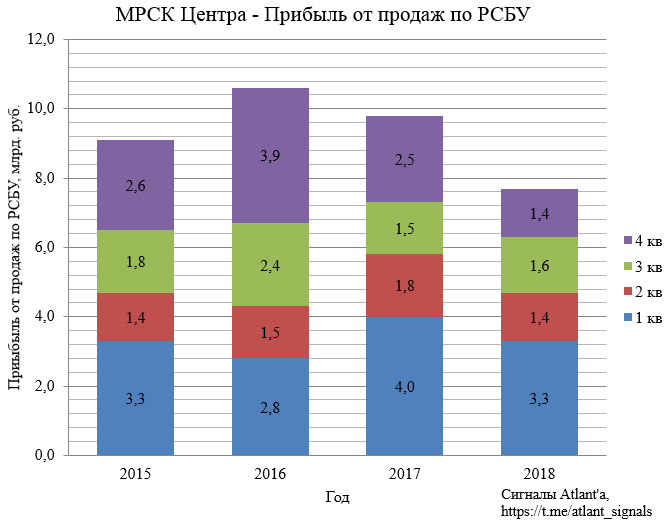

При этом прибыль от продаж по РСБУ снижалась в течение года, исключением стал только 3 квартал.

читать дальше на смартлабе

Алексей, из-за своих низких прогнозов, все МРСК под давлением не смотря на высокую дивидендную доходность

Andrey Vlasov, Да, все так. Еще 4-ый квартал у многих получился крайне неудачным, это повлияло.

ДЗО ПАО «Россети»- МРСК и ФСК. Обзор финансовых показателей за 2018 год. Часть 3. МРСК Центра и МРСК Центра и Приволжья

Продолжаем обзор наиболее популярных электросетевых компаний. Первая часть тут, вторая тут.

МРСК Центра

МРСК Центра — середнячок среди электросетевых компаний. Компания, как и многие МРСК бодро проработала конец 2016 — начало 2017 года, но потом прибыль начала падать.

Выручка по РСБУ росла в течение года, но в 4-ом квартале рост был символическим по отношению к прошлому году.

При этом прибыль от продаж по РСБУ снижалась в течение года, исключением стал только 3 квартал.

читать дальше на смартлабе

Алексей, из-за своих низких прогнозов, все МРСК под давлением не смотря на высокую дивидендную доходность ДЗО ПАО "Россети"- МРСК и ФСК. Обзор финансовых показателей за 2018 год. Часть 3. МРСК Центра и МРСК Центра и Приволжья

ДЗО ПАО "Россети"- МРСК и ФСК. Обзор финансовых показателей за 2018 год. Часть 3. МРСК Центра и МРСК Центра и ПриволжьяПродолжаем обзор наиболее популярных электросетевых компаний. Первая часть тут, вторая тут.

МРСК Центра

МРСК Центра — середнячок среди электросетевых компаний. Компания, как и многие МРСК бодро проработала конец 2016 — начало 2017 года, но потом прибыль начала падать.

Выручка по РСБУ росла в течение года, но в 4-ом квартале рост был символическим по отношению к прошлому году.

При этом прибыль от продаж по РСБУ снижалась в течение года, исключением стал только 3 квартал.

читать дальше на смартлабе Акции МРСК Центра и Приволжья интересны дивидендами и низкой биржевой оценкой - Финам

Акции МРСК Центра и Приволжья интересны дивидендами и низкой биржевой оценкой - Финам

МРСК «Центра и Приволжья» сообщила о покупке «Ижевских электрических сетей». Сделка недешевая, порядка 4,2х EBITDA, но с производственной точки зрения – это перспективный актив, поскольку Ижевск – это крупный промышленный город.

В целом мы считаем финансовую картину комфортной, и подтверждаем рекомендацию «покупать» по акциям МРСК Центра и Приволжья с целевой ценой 0,43 руб. на перспективу 12 мес. Компания интересна прежде всего дивидендами и низкой биржевой оценкой.

Малых Наталия

ГК «ФИНАМ»

читать дальше на смартлабе

Новый финплан МРСК Центра и Приволжья добавил оптимизма по дивидендам!

Обновился проект инвестиционной программы МРСК ЦП (см. https://minenergo.gov.ru/node/4178)

Прочитав финплан из этого нового проекта — я был очень удивлен!

Они сделали приятный сюрприз владельцам акций, сократив параметры финансирования ИПР (сравните ИПР с прошлым моим постом на эту тему https://smart-lab.ru/blog/510169.php):

Теперь, если считать по дивидендной формуле из распоряжения 1094-р, у меня получается следующая картина по ожидаемому дивиденду на 1 акцию:

(11721 — 2537 - (6969-6961))/2/112697 = 4,07 коп

где

11721 — прибыль по МСФО

6969 — амортизация МСФО

6961 — отчисления с амортизации на ИПР

2537 — отчисления на ИПР с чистой прибыли от передачи ЭЭ

А это значит, что текущая дивидендная доходность составляет около 14,7% «грязными», или 12,8% чистыми

Неплохой подарочек под грядущее объявление дивидендов! ))

---------------

данный материал является моим личным взглядом на обсуждаемую тему и не является руководством к действию, на бирже каждый действует сам на свой страх и риск.

читать дальше на смартлабе

kudesnik, возможно подгоняют под необходимую для Россетей сумму.

Новый финплан МРСК Центра и Приволжья добавил оптимизма по дивидендам!

Обновился проект инвестиционной программы МРСК ЦП (см. https://minenergo.gov.ru/node/4178)

Прочитав финплан из этого нового проекта — я был очень удивлен!

Они сделали приятный сюрприз владельцам акций, сократив параметры финансирования ИПР (сравните ИПР с прошлым моим постом на эту тему https://smart-lab.ru/blog/510169.php):

Теперь, если считать по дивидендной формуле из распоряжения 1094-р, у меня получается следующая картина по ожидаемому дивиденду на 1 акцию:

(11721 — 2537 - (6969-6961))/2/112697 = 4,07 коп

где

11721 — прибыль по МСФО

6969 — амортизация МСФО

6961 — отчисления с амортизации на ИПР

2537 — отчисления на ИПР с чистой прибыли от передачи ЭЭ

А это значит, что текущая дивидендная доходность составляет около 14,7% «грязными», или 12,8% чистыми

Неплохой подарочек под грядущее объявление дивидендов! ))

---------------

данный материал является моим личным взглядом на обсуждаемую тему и не является руководством к действию, на бирже каждый действует сам на свой страх и риск.

читать дальше на смартлабе

kudesnik, хорошая новость.

Получается, немного недоосвоили инвестпрограмму.

Как будто подогнали под нужную сумму дивов после снижения чистой прибыли по МСФО :) Новый финплан МРСК Центра и Приволжья добавил оптимизма по дивидендам!

Новый финплан МРСК Центра и Приволжья добавил оптимизма по дивидендам!

Обновился проект инвестиционной программы МРСК ЦП (см. https://minenergo.gov.ru/node/4178)

Прочитав финплан из этого нового проекта — я был очень удивлен!

Они сделали приятный сюрприз владельцам акций, сократив параметры финансирования ИПР (сравните ИПР с прошлым моим постом на эту тему https://smart-lab.ru/blog/510169.php):

Теперь, если считать по дивидендной формуле из распоряжения 1094-р, у меня получается следующая картина по ожидаемому дивиденду на 1 акцию:

(11721 — 2537 - (6969-6961))/2/112697 = 4,07 коп

где

11721 — прибыль по МСФО

6969 — амортизация МСФО

6961 — отчисления с амортизации на ИПР

2537 — отчисления на ИПР с чистой прибыли от передачи ЭЭ

А это значит, что текущая дивидендная доходность составляет около 14,7% «грязными», или 12,8% чистыми

Неплохой подарочек под грядущее объявление дивидендов! ))

---------------

данный материал является моим личным взглядом на обсуждаемую тему и не является руководством к действию, на бирже каждый действует сам на свой страх и риск.

читать дальше на смартлабе МРСК Центра и Приволжья снова должна стать одной из лучших дивидендных историй - Атон

МРСК Центра и Приволжья снова должна стать одной из лучших дивидендных историй - Атон

День аналитика МРСК Центра и МРСК Центра и Приволжья

Общие тренды. И MRKC, и MRKP продолжают наращивать выручку от передачи электроэнергии, что приводит к росту потерь электроэнергии в абсолютном выражении и повышению неконтролируемых операционных расходов. Это оказало давление на рентабельность EBITDA в 2018, и тренд скорее всего продолжится в 2019, поэтому компании будут фокусироваться на оптимизации контролируемых операционных расходов (MRKC прогнозирует снижение на 2-3% г/г) и снижении потерь электроэнергии.

Результаты за 2018 по МСФО и прогнозы -MRKC. Выручка выросла на 3% г/г (до 93.9 млрд руб.), EBITDA упала на 9% г/г (17.2 млрд руб.) на фоне роста операционных расходов на 6%. Чистая прибыль по МСФО, тем не менее, выросла на 7% г/г (3.0 млрд руб.), тогда как чистая прибыль по РСБУ сократилась на 31% г/г (1.4 млрд руб.). Финансовый план на 2019 по РСБУ предполагает восстановление финансовых показателей г/г за счет снижения операционных расходов, что должно способствовать росту чистой прибыли на 71% г/г до 2.4 млрд руб.

Результаты за 2018 по МСФО и прогнозы — MRKP. Выручка увеличилась на 4% г/г (91 млрд руб.), EBITDA выросла на 3% г/г (23.4 млрд руб.), рентабельность осталась на высоком уровне 26%. Чистая прибыль выросла на 3% г/г до 11.4 млрд руб. Финансовый план на 2019 предполагает снижение чистой прибыли по РСБУ на 25% г/г (до 7.0 млрд руб.), частично из-за роста неконтролируемых операционных расходов, но в основном из-за резервов на списание дебиторской задолженности.

читать дальше на смартлабе

А кто-то смотрел их ИПР до 24года? Судя по нему, такие дивиденды как в прошлом и в этом году последние, следующие будут в два раза меньше и к текущим уровням вернутся только в 24 году. Я, конечно, не профи в сетях и понимаю, что планы могут быть занижены, чтобы, как написали ниже, руководство себе за перевыполнение потом премии выписало, но в два раза и дальше на этом же уровне, это по-моему перебор. Плюс у них бюджет по капексу в этом году с 12 до 15млрд задуман, в следующем 18млрд и так до 24года. Судя по их ИПР, что действительно единоразово было сделано, так это выплаченные дивы в размере 4,5млрд за 17год, дальше таких цифр и близко не мелькает. Смотрю я на это все, и грустью навевает.

Из ИПР средние дивы и доходность к текущей цене 0,27р:

2019г — 0,0189р — 7,0%

2020г — 0,0176р — 6,5%

2021г — 0,0166р — 6,2%

2022г — 0,0183р — 6,8%

2023г — 0,0272р — 10,1%

2024г — 0,0346р — 12,8%

Что дает общую доходность — 49,3% или 8,2% годовых. Вероятно следующий ГЭП мы тоже не закроем. Мысль такая — либо, к отсечке выходить, либо все эти годы докупать на обвалах под окончание цифровизации.

Сергей Т., в ИПР очень заниженные данные по прибыли, посмотрите хоть план на этот год.

Александр Е, так у них поправка идет на расчет дивов на тот же капекс, который уже в этом году увеличится соглсано их ИПР на 30%, а в следующем еще на 30%

А кто-то смотрел их ИПР до 24года? Судя по нему, такие дивиденды как в прошлом и в этом году последние, следующие будут в два раза меньше и к текущим уровням вернутся только в 24 году. Я, конечно, не профи в сетях и понимаю, что планы могут быть занижены, чтобы, как написали ниже, руководство себе за перевыполнение потом премии выписало, но в два раза и дальше на этом же уровне, это по-моему перебор. Плюс у них бюджет по капексу в этом году с 12 до 15млрд задуман, в следующем 18млрд и так до 24года. Судя по их ИПР, что действительно единоразово было сделано, так это выплаченные дивы в размере 4,5млрд за 17год, дальше таких цифр и близко не мелькает. Смотрю я на это все, и грустью навевает.

Из ИПР средние дивы и доходность к текущей цене 0,27р:

2019г — 0,0189р — 7,0%

2020г — 0,0176р — 6,5%

2021г — 0,0166р — 6,2%

2022г — 0,0183р — 6,8%

2023г — 0,0272р — 10,1%

2024г — 0,0346р — 12,8%

Что дает общую доходность — 49,3% или 8,2% годовых. Вероятно следующий ГЭП мы тоже не закроем. Мысль такая — либо, к отсечке выходить, либо все эти годы докупать на обвалах под окончание цифровизации.

Сергей Т., расскажите как получили цифру 0,0189р на акцию. Что за фантастическую сумму по ИП подставили в формулу?

И ИП это не константа, в последнем финплане предложения по корректировке меньше утвержденных на 2 млрд, и как показали в МРСК Центра в ожидаемый факт по ИП можно нарисовать любую сумму.

К тому же, в выше описанном даже не рассматривается мысль того что компания работает над потерями.

siesta00, там если не ошибаюсь в районе 153 строки файла Ексель есть строка выплаченные дивиденды. Я старался ничего лишнего не придумывать и брал их план по выплатам дивидендов в млрд. рублей и делил на кол-во акций. Получились такие суммы. Сам ЦП держу и расстраиваюсь, видя такие планы.

Посчитал, если взять их будущие выплаты за див.доходность 10% к которой будет стремиться цена акции, то при докупках на падении и выплате дивов, написанных в ИПР общая доходность будущего прироста портфеля МРСК ЦП с учетом дивидендов составит 106% за 6 лет или в среднем 17,5% годовых. А далее, если выплаты 2024 будут на тех же уровнях и далее, то ДД будет 17%. Что в принципе неплохо. Но это такой долгий срок, столько всего может поменяться. Вот и думай держать их или скидывать. Хотя из сетей одна из самых эффективных компаний.

Так же не дают покоя разговоры о поглощении ФСК. Насколько помню, Просперити Капитал один из крупнейших держателей МРСК ЦП, что то около 18% акций на конец 18года, и два их человека в совете директоров были против объединения.

А кто-то смотрел их ИПР до 24года? Судя по нему, такие дивиденды как в прошлом и в этом году последние, следующие будут в два раза меньше и к текущим уровням вернутся только в 24 году. Я, конечно, не профи в сетях и понимаю, что планы могут быть занижены, чтобы, как написали ниже, руководство себе за перевыполнение потом премии выписало, но в два раза и дальше на этом же уровне, это по-моему перебор. Плюс у них бюджет по капексу в этом году с 12 до 15млрд задуман, в следующем 18млрд и так до 24года. Судя по их ИПР, что действительно единоразово было сделано, так это выплаченные дивы в размере 4,5млрд за 17год, дальше таких цифр и близко не мелькает. Смотрю я на это все, и грустью навевает.

Из ИПР средние дивы и доходность к текущей цене 0,27р:

2019г — 0,0189р — 7,0%

2020г — 0,0176р — 6,5%

2021г — 0,0166р — 6,2%

2022г — 0,0183р — 6,8%

2023г — 0,0272р — 10,1%

2024г — 0,0346р — 12,8%

Что дает общую доходность — 49,3% или 8,2% годовых. Вероятно следующий ГЭП мы тоже не закроем. Мысль такая — либо, к отсечке выходить, либо все эти годы докупать на обвалах под окончание цифровизации.

Сергей Т., в ИПР очень заниженные данные по прибыли, посмотрите хоть план на этот год.

А кто-то смотрел их ИПР до 24года? Судя по нему, такие дивиденды как в прошлом и в этом году последние, следующие будут в два раза меньше и к текущим уровням вернутся только в 24 году. Я, конечно, не профи в сетях и понимаю, что планы могут быть занижены, чтобы, как написали ниже, руководство себе за перевыполнение потом премии выписало, но в два раза и дальше на этом же уровне, это по-моему перебор. Плюс у них бюджет по капексу в этом году с 12 до 15млрд задуман, в следующем 18млрд и так до 24года. Судя по их ИПР, что действительно единоразово было сделано, так это выплаченные дивы в размере 4,5млрд за 17год, дальше таких цифр и близко не мелькает. Смотрю я на это все, и грустью навевает.

Из ИПР средние дивы и доходность к текущей цене 0,27р:

2019г — 0,0189р — 7,0%

2020г — 0,0176р — 6,5%

2021г — 0,0166р — 6,2%

2022г — 0,0183р — 6,8%

2023г — 0,0272р — 10,1%

2024г — 0,0346р — 12,8%

Что дает общую доходность — 49,3% или 8,2% годовых. Вероятно следующий ГЭП мы тоже не закроем. Мысль такая — либо, к отсечке выходить, либо все эти годы докупать на обвалах под окончание цифровизации.

Сергей Т., расскажите как получили цифру 0,0189р на акцию. Что за фантастическую сумму по ИП подставили в формулу?

И ИП это не константа, в последнем финплане предложения по корректировке меньше утвержденных на 2 млрд, и как показали в МРСК Центра в ожидаемый факт по ИП можно нарисовать любую сумму.

К тому же, в выше описанном даже не рассматривается мысль того что компания работает над потерями.

А кто-то смотрел их ИПР до 24года? Судя по нему, такие дивиденды как в прошлом и в этом году последние, следующие будут в два раза меньше и к текущим уровням вернутся только в 24 году. Я, конечно, не профи в сетях и понимаю, что планы могут быть занижены, чтобы, как написали ниже, руководство себе за перевыполнение потом премии выписало, но в два раза и дальше на этом же уровне, это по-моему перебор. Плюс у них бюджет по капексу в этом году с 12 до 15млрд задуман, в следующем 18млрд и так до 24года. Судя по их ИПР, что действительно единоразово было сделано, так это выплаченные дивы в размере 4,5млрд за 17год, дальше таких цифр и близко не мелькает. Смотрю я на это все, и грустью навевает.

Из ИПР средние дивы и доходность к текущей цене 0,27р:

2019г — 0,0189р — 7,0%

2020г — 0,0176р — 6,5%

2021г — 0,0166р — 6,2%

2022г — 0,0183р — 6,8%

2023г — 0,0272р — 10,1%

2024г — 0,0346р — 12,8%

Что дает общую доходность — 49,3% или 8,2% годовых. Вероятно следующий ГЭП мы тоже не закроем. Мысль такая — либо, к отсечке выходить, либо все эти годы докупать на обвалах под окончание цифровизации.

Сергей Т., думаете она когда нибудь кончится? Как известно оборудование не вечно его менять надо, а цифровое оборудование /вcе эти компы и счетчики с wi-fi/ наверняка ресурс поменьше имеет чем провода и трансформаторы…

Как бы цифровизация не оказалась вечной… А кто-то смотрел их ИПР до 24года? Судя по нему, такие дивиденды как в прошлом и в этом году последние, следующие будут в два раза меньше и к текущим уровням вернутся только в 24 году. Я, конечно, не профи в сетях и понимаю, что планы могут быть занижены, чтобы, как написали ниже, руководство себе за перевыполнение потом премии выписало, но в два раза и дальше на этом же уровне, это по-моему перебор. Плюс у них бюджет по капексу в этом году с 12 до 15млрд задуман, в следующем 18млрд и так до 24года. Судя по их ИПР, что действительно единоразово было сделано, так это выплаченные дивы в размере 4,5млрд за 17год, дальше таких цифр и близко не мелькает. Смотрю я на это все, и грустью навевает.

А кто-то смотрел их ИПР до 24года? Судя по нему, такие дивиденды как в прошлом и в этом году последние, следующие будут в два раза меньше и к текущим уровням вернутся только в 24 году. Я, конечно, не профи в сетях и понимаю, что планы могут быть занижены, чтобы, как написали ниже, руководство себе за перевыполнение потом премии выписало, но в два раза и дальше на этом же уровне, это по-моему перебор. Плюс у них бюджет по капексу в этом году с 12 до 15млрд задуман, в следующем 18млрд и так до 24года. Судя по их ИПР, что действительно единоразово было сделано, так это выплаченные дивы в размере 4,5млрд за 17год, дальше таких цифр и близко не мелькает. Смотрю я на это все, и грустью навевает.

Из ИПР средние дивы и доходность к текущей цене 0,27р:

2019г — 0,0189р — 7,0%

2020г — 0,0176р — 6,5%

2021г — 0,0166р — 6,2%

2022г — 0,0183р — 6,8%

2023г — 0,0272р — 10,1%

2024г — 0,0346р — 12,8%

Что дает общую доходность — 49,3% или 8,2% годовых. Вероятно следующий ГЭП мы тоже не закроем. Мысль такая — либо, к отсечке выходить, либо все эти годы докупать на обвалах под окончание цифровизации.

Объясните, знающие люди, почему в МРСК Цента так все вкусно по фундаменталке, а цена ниже ватер линии. В чем подвох?

Сергей, потому что это третий эшелон, если ликвидность не идет в сектор, с чего цена должна расти

Дмитрий Лазарев,

Благодарю, а дивы и фактически гос. компания — по боку?

Сергей, Северсталь, НЛМК, ММК, ГМКН, МТС (с недавнего времени) дают по сути больше или на уровне ДД. Для чего тогда подбирать МРСК? Деньги ушли в фишки, второй эшелон будет двигаться только после фишек.

Дмитрий Лазарев,

а ни чо, что это одна отрасль? Си с Дональдом Иванычем не договорятся — и? А чайник и стиралка в человейниках отключат только перед концом света.

Сергей, я как бы тоже сижу и в МРСК ЦП, и в Волге, но только как раз ради диверсификации дивитикеров. Однако, кто про эти неликвидные бумажки вообще в курсе, кроме внутренних покупателей? Они разве торгуются за рубежом или входят в MSCI Russia? Те, кто дают российскому рынку ликвидность, покупают другие бумаги. А без покупок и цена расти не будет. какой бы вкусной и перспективной бумага ни была

Дмитрий Лазарев,

Благодарю, выходит, пользуемся тем, что в наше сельпо бохатые люди не ездют… Логично…

Россети Центр и Приволжье - факторы роста и падения акций

- Имеет комфортную долговую нагрузку ND/EBITDA за 2022 год = 0,9 (17.10.2023)

- Ежегодно платит дивиденды с 2010 года (17.10.2023)

- Компания открыта к акционерам - публикует все отчеты и производственные и финансовые (17.10.2023)

- Чистая прибыль за 2023г. будет рекордная - из-за рекордного роста тарифов на передачу в 2023г. для населения и прочим потребителям (17.10.2023)

- На 30.06.2023г. весь долг долгосрочный (ставка ЦБ с августа 2023г. -12%) (19.10.2023)

- Доходы в значительной степени зависят от решений по тарифам местных властей (14.07.2021)

- Объем финансирования инвест.программы на 2023г. будет рекордный - 24,5 млрд.руб. (17.10.2023)

Россети Центр и Приволжье - описание компании

ПАО «Межрегиональная распределительная сетевая компания Центра и Приволжья» (ИНН 5260200603) — дочернее общество ПАО «Российские сети», является основным поставщиком услуг по передаче электроэнергии и технологическому присоединению к электросетям во Владимирской, Ивановской, Калужской, Кировской, Нижегородской, Рязанской и Тульской областях, а также в республиках Марий Эл и Удмуртии. В состав МРСК Центра и Приволжья входят филиалы — «Владимирэнерго», «Ивэнерго», «Калугаэнерго», «Кировэнерго», «Мариэнерго», «Нижновэнерго», «Рязаньэнерго», «Тулэнерго», «Удмуртэнерго». Компания обеспечивает электроэнергией более 14.4 млн жителей Центрального и Приволжского федеральных округов, проживающих на территории свыше 408 тыс. кв. км.чистая прибыль ПАО «МРСК Центра и Приволжья» по РСБУ за 9 месяцев 2015 года сократилась в 2.11 раза до 527.355 млн руб. с 1.112 млрд руб. за аналогичный период 2014 года.

«МРСК Центра и Приволжья» представляет собой единую операционную компанию с центром ответственности в г. Нижний Новгород, управляющую девятью региональными филиалами: «Владимирэнерго», «Ивэнерго», «Калугаэнерго», «Кировэнерго», «Мариэнерго», «Нижновэнерго», «Рязаньэнерго», «Тулэнерго», «Удмуртэнерго». Основным крупным акционером Общества является ОАО «Холдинг МРСК» с долей в уставном капитале 50,4%

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций