"Россети" и дочерние компании. Монитор дивидендов: последняя песня - "Атон"

В 2019 году в нашем традиционном мониторе дивидендов Россетей, ФСК и МРСК мы рассматриваем характерные для отрасли и компаний факторы, которые окажут наибольшее влияние на дивиденды за 2018 и 2019. Мы ожидаем, что четыре МРСК обеспечат впечатляющую доходность 11% по итогам 2018, но отмечаем существенный риск снижения доходностей в 2019, т.к. давление на чистую прибыль компаний из-за повышения операционных расходов на передачу электроэнергии должно проявиться в большей степени. Мы продолжаем отдавать предпочтение ФСК (ВЫШЕ РЫНКА, дивидендная доходность 9%), перед Россетями (НЕЙТРАЛЬНО), которые, несмотря на высокие дивидендные поступления (20.5 млрд руб. за 2018) и положительный FCF, предлагают скромную доходность (максимум 5% по привилегированным акциям).

Дивидендная лига с 2018 не изменилась: пять бумаг с доходностью 9-11%

Сложные упражнения по расчету дивидендов привели нас к выводу, что по итогам 2018 список топ-5 дивидендных историй мало изменился по сравнению с 2017. Лидером уже второй год подряд выступает MRKP (доходность 11.5%), но за ней с минимальным отрывом следуют MRKY и LSNGP (11.4%), а также MRKV (10.6%). Пятерку лидеров замыкает FEES (9.1%) – ожидаемый дивиденд 0.015 руб. на акцию, скорее всего, материализуется, учитывая сильную динамику чистой прибыли в 2018 (+33% г/г по РСБУ, +28% г/г по МСФО). Для оценки дивидендов мы используем меньший из двух показателей – оценки АТОНа или показателя из финансовых планов компаний.

читать дальше на смартлабе

| Число акций ао | 188 308 млн |

| Номинал ао | 0.1 руб |

| Тикер ао |

|

| Капит-я | 13,6 млрд |

| Выручка | 83,3 млрд |

| EBITDA | – |

| Прибыль | 3,2 млрд |

| Дивиденд ао | – |

| P/E | 4,2 |

| P/S | 0,2 |

| P/BV | 0,3 |

| EV/EBITDA | – |

| Див.доход ао | 0,0% |

| Россети Волга Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Россети Волга акции

0.07225₽ +2.26%

-

bayad, так для вычитания есть вторая «половинка» прибыли?

Sergey Soseda, нет. Базой для расчета дивидендов является скорректированная ЧП. Чтобы получить скорректированную ЧП надо, помимо, прочего, вычесть из ЧП обсуждаемую ИП.

bayad, я полагал, что эта формула какается только ФСК.

в див политике прописано исключение из базы дивидендлв инвестпрограммы? Что ж тогда в прошлом году РОВНО 50% направили на выплаты?

Sergey Soseda, в феврале 2018 изменили дивполитику. Вычитаются «фактические инвестиции, осуществляемые за счет чистой прибыли по передаче электрической энергии, но не более объема, предусмотренного в инвестиционной программе, утвержденной Министерством энергетики Российской Федерации „

bayad, так для вычитания есть вторая «половинка» прибыли? 4кв совсем грустный. При росте выручки около 3% г/г(до 17 с 16.7) рост расходов ( почти на 10 % до 15.6 с 14.2)

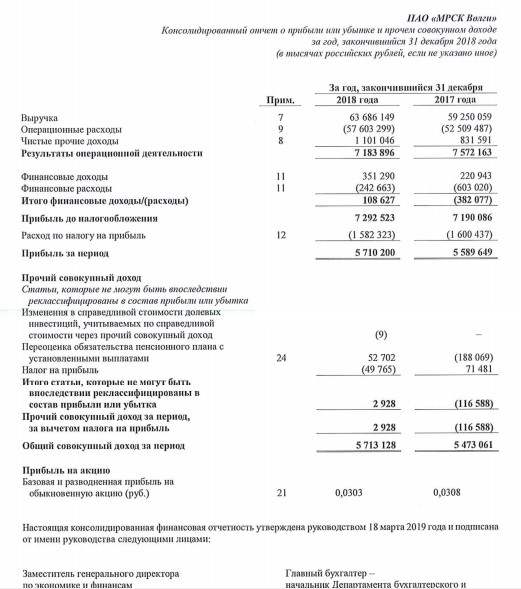

4кв совсем грустный. При росте выручки около 3% г/г(до 17 с 16.7) рост расходов ( почти на 10 % до 15.6 с 14.2)

В целом по году соответственно 7.5% (63.7 59.3) и 9.7% (57.6 52.5). Видимо, сказывается изменение тарифов в пользу ФСК.

Если за 1кв и в целом по 2019 году тенденция продолжится, то о высоких дивидендах и прибыльности придется забыть

в див политике прописано исключение из базы дивидендлв инвестпрограммы? Что ж тогда в прошлом году РОВНО 50% направили на выплаты?

Sergey Soseda, в феврале 2018 изменили дивполитику. Вычитаются «фактические инвестиции, осуществляемые за счет чистой прибыли по передаче электрической энергии, но не более объема, предусмотренного в инвестиционной программе, утвержденной Министерством энергетики Российской Федерации „

Грубо:

ЧП МСФО — (разница амортизации РСБУ — МСФО) — ИП по фин плану

(5710-(5319-4645)-646)/(2*188000) = .01167

Т.е. дивы 1.167 копейки

К сожалению, как и у других МРСК, большая неопределенность на будущее (размер инвестпрограмм вычитаемых из базы при расчете дивидендов, перераспределение доходов между ФСК и МРСК и т.д.)

Уменьшается СДП. Если в 2017 году хватало на дивы, погашение долга, наращивание денежной позиции, то теперь 1.7 млрд СДП и сокращения на 2 млрд ден средств хватило на дивы 2.7млрд и сокращения долга на 1млрд. Фактически, чистый долг начал расти. Настораживает тенденция. По сути, 4кв17 и 1кв18 были наиболее удачные, далее снижение показателей.

bayad, в див политике прописано исключение из базы дивидендлв инвестпрограммы? Что ж тогда в прошлом году РОВНО 50% направили на выплаты?

Sergey Soseda, в прошлом году ИП не финансировалась из ЧП

Грубо:

ЧП МСФО — (разница амортизации РСБУ — МСФО) — ИП по фин плану

(5710-(5319-4645)-646)/(2*188000) = .01167

Т.е. дивы 1.167 копейки

К сожалению, как и у других МРСК, большая неопределенность на будущее (размер инвестпрограмм вычитаемых из базы при расчете дивидендов, перераспределение доходов между ФСК и МРСК и т.д.)

Уменьшается СДП. Если в 2017 году хватало на дивы, погашение долга, наращивание денежной позиции, то теперь 1.7 млрд СДП и сокращения на 2 млрд ден средств хватило на дивы 2.7млрд и сокращения долга на 1млрд. Фактически, чистый долг начал расти. Настораживает тенденция. По сути, 4кв17 и 1кв18 были наиболее удачные, далее снижение показателей.

bayad, в див политике прописано исключение из базы дивидендлв инвестпрограммы? Что ж тогда в прошлом году РОВНО 50% направили на выплаты? Грубо:

Грубо:

ЧП МСФО — (разница амортизации РСБУ — МСФО) — ИП по фин плану

(5710-(5319-4645)-646)/(2*188000) = .01167

Т.е. дивы 1.167 копейки

К сожалению, как и у других МРСК, большая неопределенность на будущее (размер инвестпрограмм вычитаемых из базы при расчете дивидендов, перераспределение доходов между ФСК и МРСК и т.д.)

Уменьшается СДП. Если в 2017 году хватало на дивы, погашение долга, наращивание денежной позиции, то теперь 1.7 млрд СДП и сокращения на 2 млрд ден средств хватило на дивы 2.7млрд и сокращения долга на 1млрд. Фактически, чистый долг начал расти. Настораживает тенденция. По сути, 4кв17 и 1кв18 были наиболее удачные, далее снижение показателей. Отчет позволяет предположить дивиденды в 0.14. Не 0.15, так как, к сожалению, количество акций у эмитента увеличилось. Не знаю кто продавал их в конце дня. Лично я взял бумагу в портфель. Одно из лучших текущих предложений на рынке. Вместе с ЦП, Энел, Мосбиржей.

Отчет позволяет предположить дивиденды в 0.14. Не 0.15, так как, к сожалению, количество акций у эмитента увеличилось. Не знаю кто продавал их в конце дня. Лично я взял бумагу в портфель. Одно из лучших текущих предложений на рынке. Вместе с ЦП, Энел, Мосбиржей. Как и ожидалось, по МСФО результаты компании выглядят намного лучше, чем по РСБУ. Чистая прибыль по МСФО в 2018 г 5,71 млрд. Это больше, чем в 2017 г. на 4,3%. И самое главное, это больше, чем прибыль по РСБУ (4,24 млрд).

Как и ожидалось, по МСФО результаты компании выглядят намного лучше, чем по РСБУ. Чистая прибыль по МСФО в 2018 г 5,71 млрд. Это больше, чем в 2017 г. на 4,3%. И самое главное, это больше, чем прибыль по РСБУ (4,24 млрд).

Это должно порадовать акционеров, т.к. база для расчета дивидендов стала выше.

Но, рост котировок длился не долго. К вечеру уже слили почти весь рост.

Кто успел по 0,103-0,104 зафиксить прибыль (или минимизировать свой убыток), то молодец.

Сегодня кто-то очень выгодно вышел. Теперь можем тонуть как в болоте.

Sergey Soseda, либо кто то что узнал и закупился

Дмитрий C, на перспективу обычно закупаются без сбора всего стакана. Данный инцидент больше похож на не удачную попытку разгона цены и желанием осуществить выгодную продажу по высокой цене. Но в определённый момент, возможно иной крупный участник рынка с выгодой для себя сожрал весь рост. По коротким временным свечам это хорошо видно.

Сегодня кто-то очень выгодно вышел. Теперь можем тонуть как в болоте.

Sergey Soseda, либо кто то что узнал и закупился

Это что ещё за +6%?

Алексей, а всё уже, ракета завалилась на первых минутах полёта.

На МФД уже пошутили, что видимо любовник в кабинете у главбухши МРСК Волги увидел на столе ещё не подписанный отчет МСФО, прочитал строчку с прибылью и между делом успел со смартфона сделать покупку акций по рынку. :-)

Следователи возбудили уголовное дело по факту убийства заместителя директора по реализации услуг Орского производственного отделения филиала ПАО «Межрегиональная распределительная сетевая компания Волги»

Следователи возбудили уголовное дело по факту убийства заместителя директора по реализации услуг Орского производственного отделения филиала ПАО «Межрегиональная распределительная сетевая компания Волги»

Подробнее на РБК:

www.rbc.ru/rbcfreenews/5c7ce5d09a794765a2fee211?from=newsfeed

МРСК Волги – рсбу/ мсфо

188 307 958 732 акций http://fs.moex.com/files/12122 №71

Free-float 21%

Капитализация на 25.02.2019г: 18,831 млрд руб

Общий долг на 31.12.2015г: 20,952 млрд руб

Общий долг на 31.12.2016г: 18,275 млрд руб/ мсфо 19,655 млрд руб

Общий долг на 31.12.2017г: 14,936 млрд руб/ мсфо 16,530 млрд руб

Общий долг на 30.09.2018г: 13,637 млрд руб/ мсфо 14,446 млрд руб

Общий долг на 31.12.2018г: 13,969 млрд руб

Выручка 2016г: 53,212 млрд руб/ мсфо 53,329 млрд руб

Выручка 9 мес 2017г: 42,434 млрд руб/ мсфо 42,517 млрд руб

Выручка 2017г: 59,139 млрд руб/ мсфо 59,250 млрд руб

Выручка 1 кв 2018г: 16,551 млрд руб/ мсфо 16,564 млрд руб

Выручка 6 мес 2018г: 31,065 млрд руб/ мсфо 31,103 млрд руб

Выручка 9 мес 2018г: 46,608 млрд руб/ мсфо 46,685 млрд руб

Выручка 2018г: 63,591 млрд руб

Прибыль 2016г: 1,378 млрд руб/ Прибыль мсфо 2,804 млрд руб

Прибыль 1 кв 2017г: 1,054 млрд руб/ Прибыль мсфо 1,168 млрд руб

Прибыль 6 мес 2017г: 1,573 млрд руб/ Прибыль мсфо 2,107 млрд руб

Прибыль 9 мес 2017г: 2,596 млрд руб/ Прибыль мсфо 3,309 млрд руб

Прибыль 2017г: 4,617 млрд руб/ Прибыль мсфо 5,590 млрд руб

Прибыль 1 кв 2018г: 1,773 млрд руб/ Прибыль мсфо 1,881 млрд руб

Прибыль 6 мес 2018г: 1,808 млрд руб/ Прибыль мсфо 2,740 млрд руб

Прибыль 9 мес 2018г: 4,095 млрд руб/ Прибыль мсфо 4,413 млрд руб

Прибыль 2017г: 4,239 млрд руб – Р/Е 4,4

http://e-disclosure.ru/portal/files.aspx?id=12131&type=3

http://e-disclosure.ru/portal/files.aspx?id=12131&type=4

Прибыль рсбу 2017г: 4,617 млрд руб

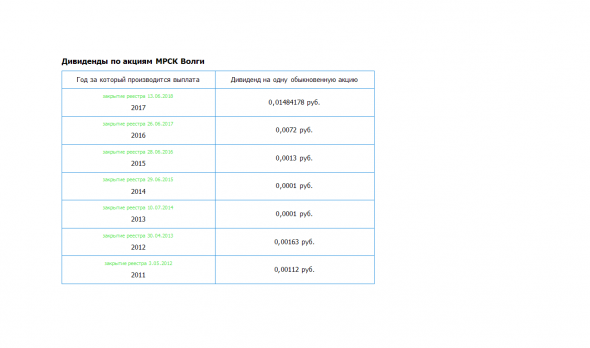

На дивы направили 60,6% от прибыли рсбу или 50% от прибыли мсфо = 2,795 млрд руб

Прогноз — Дивы за 2018г: 0,013619 руб/акция.

Див доходность 13,6% по текущей на 25.02.2019г.

Марэк, Так же как и ЦП-мне очень устраивает, пусть даже налог 13%, все равно очень хороший доход.Может кто-то хочет 20%-флаг вам в руки, ищите. МРСК Волги – рсбу/ мсфо

МРСК Волги – рсбу/ мсфо

188 307 958 732 акций http://fs.moex.com/files/12122 №71

Free-float 21%

Капитализация на 25.02.2019г: 18,831 млрд руб

Общий долг на 31.12.2015г: 20,952 млрд руб

Общий долг на 31.12.2016г: 18,275 млрд руб/ мсфо 19,655 млрд руб

Общий долг на 31.12.2017г: 14,936 млрд руб/ мсфо 16,530 млрд руб

Общий долг на 30.09.2018г: 13,637 млрд руб/ мсфо 14,446 млрд руб

Общий долг на 31.12.2018г: 13,969 млрд руб

Выручка 2016г: 53,212 млрд руб/ мсфо 53,329 млрд руб

Выручка 9 мес 2017г: 42,434 млрд руб/ мсфо 42,517 млрд руб

Выручка 2017г: 59,139 млрд руб/ мсфо 59,250 млрд руб

Выручка 1 кв 2018г: 16,551 млрд руб/ мсфо 16,564 млрд руб

Выручка 6 мес 2018г: 31,065 млрд руб/ мсфо 31,103 млрд руб

Выручка 9 мес 2018г: 46,608 млрд руб/ мсфо 46,685 млрд руб

Выручка 2018г: 63,591 млрд руб

Прибыль 2016г: 1,378 млрд руб/ Прибыль мсфо 2,804 млрд руб

Прибыль 1 кв 2017г: 1,054 млрд руб/ Прибыль мсфо 1,168 млрд руб

Прибыль 6 мес 2017г: 1,573 млрд руб/ Прибыль мсфо 2,107 млрд руб

Прибыль 9 мес 2017г: 2,596 млрд руб/ Прибыль мсфо 3,309 млрд руб

Прибыль 2017г: 4,617 млрд руб/ Прибыль мсфо 5,590 млрд руб

Прибыль 1 кв 2018г: 1,773 млрд руб/ Прибыль мсфо 1,881 млрд руб

Прибыль 6 мес 2018г: 1,808 млрд руб/ Прибыль мсфо 2,740 млрд руб

Прибыль 9 мес 2018г: 4,095 млрд руб/ Прибыль мсфо 4,413 млрд руб

Прибыль 2017г: 4,239 млрд руб – Р/Е 4,4

http://e-disclosure.ru/portal/files.aspx?id=12131&type=3

http://e-disclosure.ru/portal/files.aspx?id=12131&type=4

Прибыль рсбу 2017г: 4,617 млрд руб

На дивы направили 60,6% от прибыли рсбу или 50% от прибыли мсфо = 2,795 млрд руб

Прогноз — Дивы за 2018г: 0,013619 руб/акция.

Див доходность 13,6% по текущей на 25.02.2019г. На небольших конторах, второй год замечаю.

На небольших конторах, второй год замечаю.

Хорошие 3 квартала, и 4 ужасный.

и 3 квартала чуть хуже обычного и 4 квартал потом стреляет.

Здесь скорее всего интерес будет через год, когда этого уже никто не будет ждать.

Сейчас тут ловить нечего

Россети Волга - факторы роста и падения акций

- Чистый долг на 31.12.2024г. будет равняться примерно 6,1 млрд.руб., вырастет на +88,2%, но это не страшно, потому что коэффициент чистый долг/EBITDA остается на комфортном уровне 0,5. (14.06.2024)

- С 2025 года дивидендные выплаты резко вырастут, например, за 2025г. размер дивиденда увеличится на +107,6% до 0,0132 руб. на 1 акцию (14.06.2024)

- Капитальные расходы уже с 2024 года вырастут на +37,4% до рекордного уровня в 13,5 млрд руб. (14.06.2024)

- Объем оказанных услуг у компании с 2015г. по 2023г. совершенно не изменился и составил 48,3 млрд Квт*ч., и до 2028 года Россети Волга прогнозирует, что он вырастет всего на 1,8% до 49,2 млрд кВт*ч (14.06.2024)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Россети Волга - описание компании

МРСК Волги- дочерняя компания РоссетейОАО «Межрегиональная распределительная сетевая компания Волги» (МРСК Волги, ИНН 6450925977) зарегистрировано 29 июня 2007 года в Саратове. В состав единой операционной компании «МРСК Волги» входит 7 филиалов — Мордовэнерго, Оренбургэнерго, Пензаэнерго и Чувашэнерго, а также Саратовские, Самарские и Ульяновские распределительные сети.

Уставный капитал компании составляет 17.858 млрд руб. и разделен на 178577801146 обыкновенных акций номинальной стоимостью 0.1 руб. каждая. ОАО «Российские сети» владеет 67.626% уставного капитала компании.

www.mrsk-volgi.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций