Последний взлет перед окончательным падением

Александр, ну это вряд ли, 19 год закрыт, дивы д.б. нормальные, а вот после них да мутно все, учитывая цены на уголь

Antoan Felenzo, а обычка причем? кто-то тикером ошибся?

| Число акций ао | 416 млн |

| Число акций ап | 139 млн |

| Номинал ао | 10 руб |

| Номинал ап | 10 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 65,7 млрд |

| Выручка | 387,5 млрд |

| EBITDA | 55,9 млрд |

| Прибыль | -37,1 млрд |

| Дивиденд ао | – |

| Дивиденд ап | – |

| P/E | -1,8 |

| P/S | 0,2 |

| P/BV | -0,6 |

| EV/EBITDA | 5,3 |

| Див.доход ао | 0,0% |

| Див.доход ап | 0,0% |

| Мечел Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Последний взлет перед окончательным падением

На Московской бирже торгуются акции 2-х компаний, прибыль которых сильно зависит от курса валют ввиду переоценки валютной кубышки и валютного долга. Речь идет о Сургутнефтегазе и Мечеле соответственно. Так как размер дивидендов на привилегированные акции данных компаний определяется исходя из размера прибыли, то курс валют имеет на них прямое влияние. Попробуем спрогнозировать дивиденды.

Сургутнефтегаз.

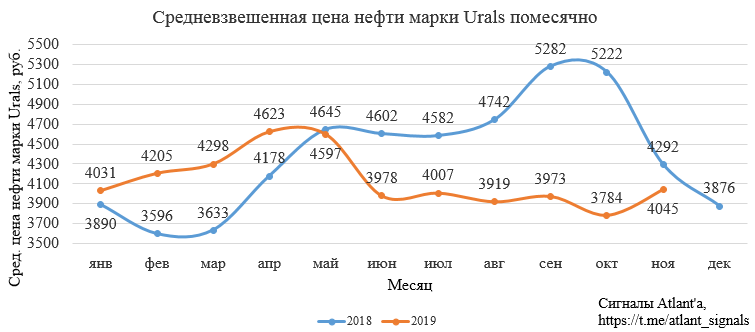

Сургутнефтегаз имеет валютную кубышку в размере около 47,5 млрд. долларов. Ввиду ее большого размера относительно операционной прибыли (6 млрд. долларов) курсовая переоценка существенно влияет на прибыль компании и дивиденды.

Средневзвешенная цена на нефть в 4-м квартале приблизительно равна ценам 3-го квартала.

Осталось 2 торговых дня, в понедельник установится курс цб на 31 декабря 2019г.

Текущее укрепление рубля к доллару с начала года более 12 %, в 4 квартале на 5%, кто же основные бенефициары такой ситуации ( отдельные соболезнования держателям Сургутнефтегаз привилегированные, надеюсь в 2020 году появятся хорошие точки входа в эту замечательную компанию).

Наибольший эффект от укрепления рубля получит Мечел, часть долга 140 млрд рублей из 400 в долларах, в 1 квартале см ебида 15 млрд, чистая прибыль 11 млрд, в 4 квартале эффект от укрепления рубля составит 6 млрд бумажной прибыли, прогнозируемая доходность акций МЕЧЕЛ Привилегированные составит 30% ( по уставу платится 20% от прибыли мсфо на Мечел преф)

В выигрыше окажутся компании имеющие рублевую выручку и валютные долги, или операционные расходы в валюте, как например Аэрофлот(стоимость керосина на приемлемом уровне, цена билетов в рублях растет, оплата % по лизингу в валюте, также как аэропортовые сборы заграницей, умеренно положительный результат 4 квартала позволяет ожидать 8-10 % див доходность )

НМТП имеет долларовый долг и рублевую выручку, с учетом дополнительной прибыли от продажи зернового порта, можно ожидать див доходность на уровне или выше 15%.

Менеджмент Акрона в 2019 году прекрасно поработал с прибылью, которая сложилась не только от основной деятельности, но и переоценке долга, компания взяла курс на уменьшение капзатрат, увеличение прибыли, ожидаемая див доходность 11-12 %

Какие у кого идеи по поводу переоценки корпоративного долга других компаний торгующихся на ММВБ прошу написать

Алексей Кавардин, бумажная переоценка ничего не даст, если соответствующие долги не будут погашены пока рубль стоит дорого. А у Мечела гасить долги возможности пока нет, так что момент может быть упущен. В Мечеле сейчас другая идея — рынок вырос, поэтому те кто пофиксился подбирают даже такие рискованные активы как Мечел в надежде, что они будут догонять рынок. На этом может быть временный рост, который можно использовать спекулятивно. Но долгосрочный тренд на понижение не поменялся.Напрягает ситуация по Эльге. Или Мечел должен будет вложиться в развитие или может лишиться в 2020 году региональных налоговых льгот. Все это если вообще Эльга не уйдет за долги.

Короче, по теме переоценки валютных долгов — лучше вложиться в конторы, которые эти долги смогут отдать.

Бух, Мечел и платит дивы с бумажной прибыли. В отличии от той же Распадской, в Мечеле четко прописано, скока платить на преф. Кредиторы, конечно, способны обломить дивы. Вот тока тогда префки станут голосующими. А оно им надо?

Shmikl, зачем же прямо обломить. Сейчас выплатят долги и честно начислят дивы с копеек, которое останутся на прибыли. Кстати с мизерными дивами в 2020 году очень хорошо деньги сэкономятся для решения вопросов по Эльге.

Бух, через полгодика узнаем, кто из нас прав :)

Осталось 2 торговых дня, в понедельник установится курс цб на 31 декабря 2019г.

Текущее укрепление рубля к доллару с начала года более 12 %, в 4 квартале на 5%, кто же основные бенефициары такой ситуации ( отдельные соболезнования держателям Сургутнефтегаз привилегированные, надеюсь в 2020 году появятся хорошие точки входа в эту замечательную компанию).

Наибольший эффект от укрепления рубля получит Мечел, часть долга 140 млрд рублей из 400 в долларах, в 1 квартале см ебида 15 млрд, чистая прибыль 11 млрд, в 4 квартале эффект от укрепления рубля составит 6 млрд бумажной прибыли, прогнозируемая доходность акций МЕЧЕЛ Привилегированные составит 30% ( по уставу платится 20% от прибыли мсфо на Мечел преф)

В выигрыше окажутся компании имеющие рублевую выручку и валютные долги, или операционные расходы в валюте, как например Аэрофлот(стоимость керосина на приемлемом уровне, цена билетов в рублях растет, оплата % по лизингу в валюте, также как аэропортовые сборы заграницей, умеренно положительный результат 4 квартала позволяет ожидать 8-10 % див доходность )

НМТП имеет долларовый долг и рублевую выручку, с учетом дополнительной прибыли от продажи зернового порта, можно ожидать див доходность на уровне или выше 15%.

Менеджмент Акрона в 2019 году прекрасно поработал с прибылью, которая сложилась не только от основной деятельности, но и переоценке долга, компания взяла курс на уменьшение капзатрат, увеличение прибыли, ожидаемая див доходность 11-12 %

Какие у кого идеи по поводу переоценки корпоративного долга других компаний торгующихся на ММВБ прошу написать

Алексей Кавардин, бумажная переоценка ничего не даст, если соответствующие долги не будут погашены пока рубль стоит дорого. А у Мечела гасить долги возможности пока нет, так что момент может быть упущен. В Мечеле сейчас другая идея — рынок вырос, поэтому те кто пофиксился подбирают даже такие рискованные активы как Мечел в надежде, что они будут догонять рынок. На этом может быть временный рост, который можно использовать спекулятивно. Но долгосрочный тренд на понижение не поменялся.Напрягает ситуация по Эльге. Или Мечел должен будет вложиться в развитие или может лишиться в 2020 году региональных налоговых льгот. Все это если вообще Эльга не уйдет за долги.

Короче, по теме переоценки валютных долгов — лучше вложиться в конторы, которые эти долги смогут отдать.

Бух, Мечел и платит дивы с бумажной прибыли. В отличии от той же Распадской, в Мечеле четко прописано, скока платить на преф. Кредиторы, конечно, способны обломить дивы. Вот тока тогда префки станут голосующими. А оно им надо?

Shmikl, зачем же прямо обломить. Сейчас выплатят долги и честно начислят дивы с копеек, которое останутся на прибыли. Кстати с мизерными дивами в 2020 году очень хорошо деньги сэкономятся для решения вопросов по Эльге.

Осталось 2 торговых дня, в понедельник установится курс цб на 31 декабря 2019г.

Текущее укрепление рубля к доллару с начала года более 12 %, в 4 квартале на 5%, кто же основные бенефициары такой ситуации ( отдельные соболезнования держателям Сургутнефтегаз привилегированные, надеюсь в 2020 году появятся хорошие точки входа в эту замечательную компанию).

Наибольший эффект от укрепления рубля получит Мечел, часть долга 140 млрд рублей из 400 в долларах, в 1 квартале см ебида 15 млрд, чистая прибыль 11 млрд, в 4 квартале эффект от укрепления рубля составит 6 млрд бумажной прибыли, прогнозируемая доходность акций МЕЧЕЛ Привилегированные составит 30% ( по уставу платится 20% от прибыли мсфо на Мечел преф)

В выигрыше окажутся компании имеющие рублевую выручку и валютные долги, или операционные расходы в валюте, как например Аэрофлот(стоимость керосина на приемлемом уровне, цена билетов в рублях растет, оплата % по лизингу в валюте, также как аэропортовые сборы заграницей, умеренно положительный результат 4 квартала позволяет ожидать 8-10 % див доходность )

НМТП имеет долларовый долг и рублевую выручку, с учетом дополнительной прибыли от продажи зернового порта, можно ожидать див доходность на уровне или выше 15%.

Менеджмент Акрона в 2019 году прекрасно поработал с прибылью, которая сложилась не только от основной деятельности, но и переоценке долга, компания взяла курс на уменьшение капзатрат, увеличение прибыли, ожидаемая див доходность 11-12 %

Какие у кого идеи по поводу переоценки корпоративного долга других компаний торгующихся на ММВБ прошу написать

Алексей Кавардин, бумажная переоценка ничего не даст, если соответствующие долги не будут погашены пока рубль стоит дорого. А у Мечела гасить долги возможности пока нет, так что момент может быть упущен. В Мечеле сейчас другая идея — рынок вырос, поэтому те кто пофиксился подбирают даже такие рискованные активы как Мечел в надежде, что они будут догонять рынок. На этом может быть временный рост, который можно использовать спекулятивно. Но долгосрочный тренд на понижение не поменялся.Напрягает ситуация по Эльге. Или Мечел должен будет вложиться в развитие или может лишиться в 2020 году региональных налоговых льгот. Все это если вообще Эльга не уйдет за долги.

Короче, по теме переоценки валютных долгов — лучше вложиться в конторы, которые эти долги смогут отдать.

Бух, Мечел и платит дивы с бумажной прибыли. В отличии от той же Распадской, в Мечеле четко прописано, скока платить на преф. Кредиторы, конечно, способны обломить дивы. Вот тока тогда префки станут голосующими. А оно им надо?

Осталось 2 торговых дня, в понедельник установится курс цб на 31 декабря 2019г.

Текущее укрепление рубля к доллару с начала года более 12 %, в 4 квартале на 5%, кто же основные бенефициары такой ситуации ( отдельные соболезнования держателям Сургутнефтегаз привилегированные, надеюсь в 2020 году появятся хорошие точки входа в эту замечательную компанию).

Наибольший эффект от укрепления рубля получит Мечел, часть долга 140 млрд рублей из 400 в долларах, в 1 квартале см ебида 15 млрд, чистая прибыль 11 млрд, в 4 квартале эффект от укрепления рубля составит 6 млрд бумажной прибыли, прогнозируемая доходность акций МЕЧЕЛ Привилегированные составит 30% ( по уставу платится 20% от прибыли мсфо на Мечел преф)

В выигрыше окажутся компании имеющие рублевую выручку и валютные долги, или операционные расходы в валюте, как например Аэрофлот(стоимость керосина на приемлемом уровне, цена билетов в рублях растет, оплата % по лизингу в валюте, также как аэропортовые сборы заграницей, умеренно положительный результат 4 квартала позволяет ожидать 8-10 % див доходность )

НМТП имеет долларовый долг и рублевую выручку, с учетом дополнительной прибыли от продажи зернового порта, можно ожидать див доходность на уровне или выше 15%.

Менеджмент Акрона в 2019 году прекрасно поработал с прибылью, которая сложилась не только от основной деятельности, но и переоценке долга, компания взяла курс на уменьшение капзатрат, увеличение прибыли, ожидаемая див доходность 11-12 %

Какие у кого идеи по поводу переоценки корпоративного долга других компаний торгующихся на ММВБ прошу написать

Алексей Кавардин, бумажная переоценка ничего не даст, если соответствующие долги не будут погашены пока рубль стоит дорого. А у Мечела гасить долги возможности пока нет, так что момент может быть упущен. В Мечеле сейчас другая идея — рынок вырос, поэтому те кто пофиксился подбирают даже такие рискованные активы как Мечел в надежде, что они будут догонять рынок. На этом может быть временный рост, который можно использовать спекулятивно. Но долгосрочный тренд на понижение не поменялся.Напрягает ситуация по Эльге. Или Мечел должен будет вложиться в развитие или может лишиться в 2020 году региональных налоговых льгот. Все это если вообще Эльга не уйдет за долги.

Короче, по теме переоценки валютных долгов — лучше вложиться в конторы, которые эти долги смогут отдать.

Осталось 2 торговых дня, в понедельник установится курс цб на 31 декабря 2019г.

Текущее укрепление рубля к доллару с начала года более 12 %, в 4 квартале на 5%, кто же основные бенефициары такой ситуации ( отдельные соболезнования держателям Сургутнефтегаз привилегированные, надеюсь в 2020 году появятся хорошие точки входа в эту замечательную компанию).

Наибольший эффект от укрепления рубля получит Мечел, часть долга 140 млрд рублей из 400 в долларах, в 1 квартале см ебида 15 млрд, чистая прибыль 11 млрд, в 4 квартале эффект от укрепления рубля составит 6 млрд бумажной прибыли, прогнозируемая доходность акций МЕЧЕЛ Привилегированные составит 30% ( по уставу платится 20% от прибыли мсфо на Мечел преф)

В выигрыше окажутся компании имеющие рублевую выручку и валютные долги, или операционные расходы в валюте, как например Аэрофлот(стоимость керосина на приемлемом уровне, цена билетов в рублях растет, оплата % по лизингу в валюте, также как аэропортовые сборы заграницей, умеренно положительный результат 4 квартала позволяет ожидать 8-10 % див доходность )

НМТП имеет долларовый долг и рублевую выручку, с учетом дополнительной прибыли от продажи зернового порта, можно ожидать див доходность на уровне или выше 15%.

Менеджмент Акрона в 2019 году прекрасно поработал с прибылью, которая сложилась не только от основной деятельности, но и переоценке долга, компания взяла курс на уменьшение капзатрат, увеличение прибыли, ожидаемая див доходность 11-12 %

Какие у кого идеи по поводу переоценки корпоративного долга других компаний торгующихся на ММВБ прошу написать

ОАО «Мечел», основанное в 2003 году, является одной из ведущих мировых компаний в горнодобывающей и металлургической отраслях. В компанию входят производственные предприятия в 11 регионах России, а также в Литве и Украине.

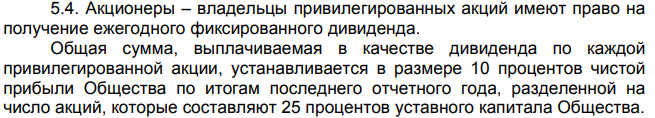

http://www.mechel.ru/shareholders/

«Мечел» объединяет более 20 промышленных предприятий. Это производители угля, железной руды, стали, проката, ферросплавов, тепловой и электрической энергии. Все предприятия работают в единой производственной цепочке: от сырья до продукции с высокой добавленной стоимостью. В состав холдинга также входят три торговых порта, собственные транспортные операторы, сбытовые и сервисные сети. Продукция «Мечела» реализуется на российском и зарубежных рынках.

«Мечел» входит в пятерку мировых производителей коксующегося угля* и находится в числе мировых лидеров по объему производства концентрата коксующегося угля. Компания занимает третье место в России по общей добыче углей и контролирует более четверти мощностей по обогащению коксующегося угля в стране. «Мечел» также занимает второе место в России по производству сортового проката, является крупнейшим и наиболее многопрофильным производителем специальных сталей и сплавов в России.

«Мечел» располагает крупнейшей в России и одной из крупнейших в Европе металлосервисной и торговой сетью «Мечел Сервис Глобал», которая насчитывает около 80 подразделений, в том числе более 30 сервисных центров. В состав «Мечел Сервис Глобал» входят российская компания, дочерние компании в странах СНГ, Западной и Восточной Европе.

«Мечел» – первая и единственная в России, Центральной и Восточной Европе горнодобывающая и металлургическая компания, разместившая свои акции на Нью-Йоркской фондовой бирже. С 2004 года АДР на обыкновенные акции компании торгуются на крупнейшей американской площадке. С мая 2010 года на Нью-Йоркской фондовой бирже также торгуются АДР на привилегированные акции ОАО «Мечел».

* без учета китайских производителей