МТС представил финансовые результаты за 3Q и 9М 2021 года.

Самая ожидаемая цифра — выручка.

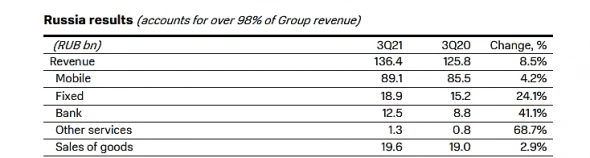

И она выросла ровно на инфляцию: +8,4% к 3Q20, 138 млрд рублей за квартал.

За 9 месяцев рост таке 8% с 361 до 390 млрд рублей.

Собственно, всё остальное — детали. Данность такова, что все «экосистемы» пока не дают никакого эффекта, а телеком достиг своих максимумов развития и стагнирует.

Поэтому стереотип о том, что МТС — квазиоблигация, и не стереотип вовсе, а «научный факт».

Любопытен вот какой факт:

— себестоимость услуг за 9 месяцев выросла синхронно с выручкой с 90 до 97 млрд (+7%),

— а вот себестоимость товаров скакнула ажно на 21% с 42 до 51 млрд, в то время как выручка выросла только на 15%.

Из этого можно сделать целых два наблюдения:

1. Двигаться от продаже телефонов к продаже облаков всё-таки выгодно

2. Всё в России дорожает, кроме человеческого труда.

У МТС настолько предсказуемый отчёт о финансовых результатах, что я, в общем-то готов поспорить на точный прогноз по итогам года — нужно просто взять прошлогодние данные и умножить на 1,084 (подставить коэффициент годовой инфляции):

— Расходы на продажу и административные косты выросли за 9 месяцев с 63 до 68 млрд +8%

— Амортизация с 74 до 81 млрд +9%

— Налог на прибыль с 13,8 млрд до 15,4 млрд +10%

И только чистая прибыль решила выделиться: выросла за 9 месяцев с 48,8 до 50,5 млрд — всего +3%.

А за квартал, так вообще решила упасть с 18,9 до 16,7 млрд — на целых 13%.

Это вообще-то говоря откровенно ужасно для стабильного бизнеса!

Чистый долг, очищенный от влияния IFRS 16, растёт и уже пытается штурмовать отметку в 400 млрд. Пока остановился на 396, прибавив за год 32%.

Небольшое наблюдение: чем ярче компания рассказывает в релизах о своих OIBDA, EBITDA, и других творческих non-gaap показателях, тем хреновее у неё дела.

Кстати, почему я в основном пишу о показателях за 9 месяцев, а не за квартал: потому что просмотр квартальных данных — ад перфекциониста!

Зацените, очень «удобные»:

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций