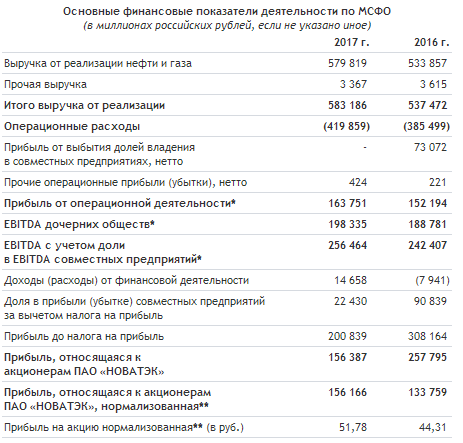

Чистая прибыль «НОВАТЭКа» по итогам 2017 года по МСФО снизилась в 1,6 раза — до 166,47 млрд рублей, сообщила компания. В 2016 году чистая прибыль компании составила 265,073 млрд рублей.

Прибыль, относящаяся к акционерам, уменьшилась до 156,4 млрд руб. (51,85 руб. на акцию) или на 39,3% по сравнению с 2016 годом. В 2016 году на прибыль компании значительное влияние оказали продажа 9,9%-ной доли в «Ямал СПГ» и курсовые разницы (в том числе у совместных предприятий). Без учета данных факторов нормализованная прибыль, относящаяся к акционерам «НОВАТЭК», увеличилась до 156,2 млрд руб. (51,78 руб. на акцию) или на 16,8% по сравнению с 2016 годом.

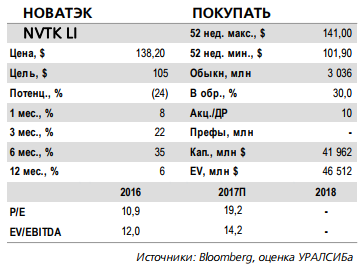

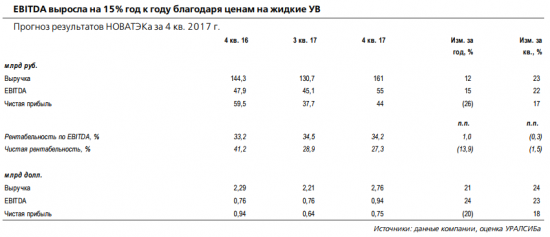

Результаты компании в целом оказались на уровне наших оценок и консенсус-прогнозов. EBITDA превысила уровень предыдущего квартала на 24% и была на 25% выше, чем в 4 квартале 2016 года. Помимо обычных сезонных факторов поддержку результатам оказал рост цен на нефть на фоне стабильного рубля. На показатели также позитивно повлияло отставание корректировки экспортных пошлин.

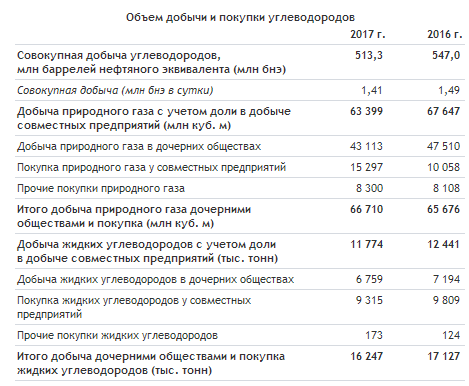

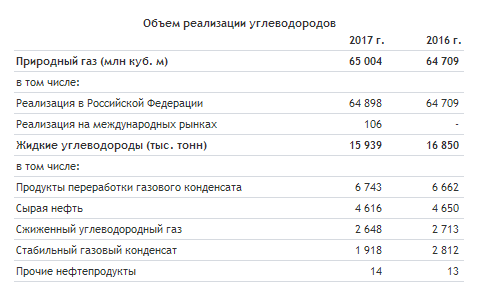

Небольшое расхождение с нашими оценками в основном объясняется более высокими объемами закупки газа и чуть более низкой ценой реализации газа. Тем не менее этот эффект был нивелирован устойчивыми показателями в сегменте жидких углеводородов благодаря повышению цен на нефть. Цены и объемы реализации жидких углеводородов были на уровне наших ожиданий.

Чистую прибыль поддержал доход по курсовым разницам в размере $180 млн. Капиталовложения выросли более чем вдвое по сравнению с предыдущим кварталом, до $194 млн.; при этом рост инвестиций в основном был связан с реализацией проекта «Арктик СПГ-2», продолжающимся строительством проекта Ямал СПГ и освоением Юрхаровского месторождения.

Несмотря на это, «НОВАТЭК» генерировал в 4 квартале прошедшего года свободный денежный поток объемом более $700 млн., так что за весь год свободные денежные потоки компании превысили $2,4 млрд. Это соответствует историческому максимуму и более чем в три раза превышает ожидавшийся нами объем дивидендов за 2017 год.Sberbank CIB

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций