Аналитическое освещение Полюс Золото с рекомендации покупатьКраткий инвестиционный профиль

Мы начинаем аналитическое освещение Полюс Золото с рекомендации ПОКУПАТЬ и целевой цены $50/GDR. Полюс торгуется с мультипликатором EV/EBITDA 2018П 7.1x, а с корректировкой на Наталку − 6.4x, предлагая дисконт 24% и 31% к мировым аналогам крупной капитализации соответственно. Мы считаем этот дисконт неоправданным, поскольку компания демонстрирует самые низкие в отрасли производственные затраты (общие денежные затраты $379/унция), самые высокие дивиденды (доходность 5%), один из лучших профилей роста (CAGR 12% в 2016-19) и занимает второе место по запасам в мире (срок выработки 37 лет, 100% открытый способ добычи). Потенциальное включение в индекс MSCI 13 ноября – краткосрочный катализатор для акций компании.

Полюс Золото имеет привлекательную оценку…

Полюс торгуется с мультипликатором EV/EBITDA 2018П 7.1x, предлагая дисконт 24% к крупным мировым золотодобывающим компаниям. Мы не считаем, что этот дисконт полностью оправдан риском ликвидности и страновым риском, поскольку компания демонстрирует самые низкие в отрасли производственные затраты (общие денежные затраты $379/унция), самые высокие дивиденды (доходность 5%), занимает второе место по запасам в мире (срок выработки 37 лет, 100% открытая добыча) и имеет один из лучших профилей роста (рост добычи на 40% в 2019 относительно 2016).

Мы оцениваем Полюс Золото, используя метод чистых активов (NAV), популярный для оценки справедливой стоимости золотодобывающих компаний, которые имеют ограниченный срок выработки месторождений. При коэффициенте P/NAV 1.25x, справедливая стоимость Полюса, по нашим оценкам, составляет $50/GDR, предполагая потенциал роста 22%.

… и еще более привлекателен при корректировке на Наталку

Сравнение мультипликаторов для 2018 не совсем справедливо, на наш взгляд, поскольку мультипликаторы этого года не полностью учитывают вклад Наталки в EBITDA – инвестиции в проект почти полностью завершены, и он уже был запущен. После роста переработки до 10 млн т руды в год, мы ожидаем, что Наталка будет генерировать нормализованную EBITDA $200-250 млн в год. С корректировкой на вклад Наталки Полюс торгуется с мультипликатором EV/EBITDA 6.4x, предполагая дисконт 31% к мировым аналогам. В этом отношении Полюс похож на Polymetal, который вскоре начнет получать денежные потоки от своего крупнейшего проекта роста Бакырчик.

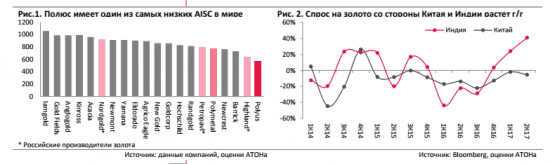

Производственные затраты одни из самых низких в мире

Общие денежные затраты составили $379 на унцию в 1П17 (без изм. г/г), а совокупные денежные затраты (AISC) − $610 на унцию. Этому способствовал ряд факторов, включая слабый рубль и масштабную открытую добычу. Низкая себестоимость транслируется в высокую рентабельность: в 1П17 Полюс зафиксировал впечатляющую рентабельность EBITDA 61%.

Это важно, поскольку базовое правило говорит о том, что чем выше рентабельность, тем ниже волатильность финансовых показателей в результате неблагоприятных изменений производственных затрат (например, из-за укрепления рубля), а также снижения цен на золото.

Профиль роста: производство вырастет до 2,8 млн унций к 2019

Профиль роста: производство вырастет до 2,8 млн унций к 2019

Производство должно вырасти с 2,0 млн унций в 2016 до 2,8 млн унций, что предполагает рост на 40% или среднегодовые темпы роста 12% − это один из самых лучших профилей роста в золотодобывающей отрасли. Этот рост будет обеспечен расширением ключевого проекта Полюс Золото – Наталки (ввод в эксплуатацию уже начался), а также органическим ростом добычи на других проектах, таких как Олимпиада. Это сравнимо с ожидаемым среднегодовым ростом добычи у Polymetal на 10% за счет его ключевого проекта − Бакырчик.

Как только Наталка выйдет на полную мощность, у Полюс Золото есть еще два интересных гринфилда для развития – Сухой Лог и Чертово Корыто. Сухой Лог – одно из самых крупных месторождений золота в мире с ресурсами по стандартам JORC 58 млн унций и средним содержанием золота 2,0 г/т, но оно может разрабатываться открытым способом. Сухой Лог находится поблизости от других активов Полюса, что обеспечивает синергетический эффект. Чертово Корыто − намного меньше, его ресурсы составляют 3,6 млн унций золота, а содержание металла в руде сравнительно невысоко – 1,5 г/т.

Лучшие дивиденды среди аналогов: дивидендная доходность 5,4% за 2018

По нашим оценкам, дивиденды Полюс Золото за 2018 должны обеспечить доходность 5,4% ($2,2/GDR, общий объем выплат − $596 млн). Это намного выше среднего значения по сектору – мировые производители золота выплачивают дивиденды, которые в среднем обеспечивают доходность всего 1-1,5% – и хороший уровень дивидендов в сравнении с другими компаниями металлургического сектора. Согласно дивидендной политике, компания должна платить не менее 30% от скорректированной EBITDA, если коэффициент «чистый долг/EBITDA» остается ниже 2.5x.

Мы также отмечаем, что сделка с Fosun, если она будет завершена, должна установить минимальный порог дивидендов на уровне $550 млн в год в 2017-19 и $650 млн в год в 2020-21. Это, на наш взгляд, позитивный фактор, и он повысит предсказуемость дивидендов и сделает инвестиции в Полюс Золото сравнимыми с инструментами фиксированной доходности с гарантированной доходностью 5,0% в 2017-19 и 5,9% в 2020-2021 соответственно.

Портфель, обеспечивающий 37 лет выработки запасов

Полюс Золото имеет 71 млн унций доказанных и вероятных запасов золота, что делает его вторым в мире по этому параметру. Что касается оцененных и выявленных ресурсов, его 193 млн унций, включая Сухой Лог, обеспечивают компании третье место. Средний срок выработки месторождения, рассчитываемый как отношение запасов к добыче, выводит Полюс на первое место в топ-10 мировых производителей золота с показателем 37 лет, вслед за ним идет Newcrest (27 лет) и GoldFields (23 года).

Всю разработку, включая ключевой актив − Олимпиаду, Полюс ведет открытым способом, что подразумевает более низкую себестоимость, чем при разработке сравнимых подземных месторождений. Содержание металла в руде в запасах Полюса составляет 1,8 г/т (включая кучное выщелачивание и россыпи), что близко к среднему показателю по отрасли. По коэффициенту EV/запасы Полюс торгуется со значением $199/унция, предлагая дисконт 40% к Newmont и Barrick.

Потенциальное включение в индекс MSCI 13 ноября

MSCI объявит результаты полугодового пересмотра индекса 13 ноября, а изменения вступят в силу с 1 декабря. Учитывая рыночную капитализацию свыше $10 млрд и долю акций в свободном обращении более 15%, у компании, на наш взгляд, есть все шансы быть включенной в индекс. Включение должно принести около $100-150 млн со стороны пассивных индексных фондов, по нашим оценкам, что транслируется в 12-19-кратный дневной объем торгов в России и в Лондоне в совокупности. Хотя это событие широко ожидается рынком, мы считаем, что оно должно стать позитивным катализатором для акций компании. После SPO НЛМК включение компании в индекс также было ожидаемым, однако ее GDR все же выросли более чем на 6% за день после объявления результатов пересмотра.

АТОН

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций