| Число акций ао | 134 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 2 380,1 млрд |

| Выручка | 533,7 млрд |

| EBITDA | 388,3 млрд |

| Прибыль | 239,5 млрд |

| Дивиденд ао | 1301,75 |

| P/E | 9,9 |

| P/S | 4,5 |

| P/BV | 31,0 |

| EV/EBITDA | 7,5 |

| Див.доход ао | 7,3% |

| Полюс Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Полюс акции

-

«Полюс» видит для себя серьезные риски в случае новых санкций против «Ростеха»

«Полюс» видит для себя серьезные риски в случае новых санкций против «Ростеха»

«Полюс» предупредила о рисках для своего бизнеса и финансового состояния от возможных новых западных санкций против партнера – госкорпорации «Ростех», передает Reuters. «Полюс» и «Ростех» ранее договорились разрабатывать крупнейшее в России из пока нетронутых месторождений золота – Сухой Лог. В начале 2017 г. лицензию на освоение месторождения получило совместное предприятие компаний «СЛ Золото». (Ведомости) Цена конвертации в ГДР выпущенных бондов «Полюса» составила $50,04

Цена конвертации в ГДР выпущенных бондов «Полюса» составила $50,04

«Полюс» разметит бонды со сроком погашения в 2021 году на 250 миллионов долларов, которые будут конвертированы в глобальные депозитарные расписки (ГДР) по цене 50,0427 доллара, что является 30-процентной премией к средневзвешенной цене бумаги «Полюса» в период сбора заявок, сообщила компания. Средняя цена ГДР «Полюса» на Лондонской фондовой бирже 19 января составила 38,4944 доллара. (Прайм)

www.1prime.ru/INDUSTRY/20180119/828362204.html Полюс - разместил евробонды на $250 млн, конвертируемые в депозитарные расписки

Полюс - разместил евробонды на $250 млн, конвертируемые в депозитарные распискиПолюс разместил евробонды на $250 млн со сроком погашения в 2021 году. Бонды могут конвертироваться в глобальные депозитарные расписки.

Ставка купона составляет 1%, а цена конвертации — $50,0427 за GDR с учетом премии в размере 30% к средней цене расписки за 19 января.

Вырученные средства от выпуска облигаций Полюс планирует направить, в частности, на рефинансирование долга и на другие общекорпоративные цели компании.

Эмитент имеет право в дату погашения облигаций выбрать способ погашения: денежными средствами, расписками или же частично денежными средствами и частично расписками. Эмитент будет иметь возможность выкупить евробонды в любой день после даты, приходящейся на 21 день после второй годовщины даты погашения бумаг с учетом начисленных процентов, если стоимость GDR, выплачиваемых при конвертации превысит 130% основной суммы облигаций за указанный период.

Держатели бумаг, в свою очередь, имеют право конвертировать их в GDR в любой момент после размещения облигаций вплоть до седьмого дня до даты погашения бумаг.

сообщение А что еще они могут сказать? Но могут и на джерси арестовать, правда там гемороя побольше.

А что еще они могут сказать? Но могут и на джерси арестовать, правда там гемороя побольше. Саид Керимов покинул швейцарскую гавань. Он выпрямил структуру владения «Полюсом»

Саид Керимов покинул швейцарскую гавань. Он выпрямил структуру владения «Полюсом»

Как выяснил “Ъ”, сын сенатора от Дагестана Сулеймана Керимова Саид теперь самостоятельно контролирует крупнейшего золотодобытчика РФ «Полюс» через кипрскую и джерсийскую компании. Из цепочки владения убран швейцарский PG Trust. По данным “Ъ”, протектором траста был Филипп Штудхалтер, входивший в совет директоров Suleyman Kerimov Foundation вместе с арестованным во Франции Александром Штудхалтером. Последнего считают доверенным лицом сенатора в сделках с недвижимостью в Ницце, которые расследуют французские правоохранители. Но в семье Керимовых уверяют, что процесс изменения структуры владения «Полюсом» «был начат задолго до событий во Франции». (Коммерсант)

www.kommersant.ru/doc/3523098

Не могу много писать! инет.авно. Втб капитал сидит по уши в этом барахле, и своими деньгами, и деньгами банка

Не могу много писать! инет.авно. Втб капитал сидит по уши в этом барахле, и своими деньгами, и деньгами банка

www.kommersant.ru/doc/3523098.истина проста.акции полюса могут арестовать в щвейцарии, в рамках возмещения ущерба бюджету франции.как же zaибали этот банк.с о ткрытием обосрался.а государство на тебе костин денег, а пенсы и военные и медицина лапу пососет. Олно слово мудаки В отношении дивидендов Полюса появилась гарантия

В отношении дивидендов Полюса появилась гарантия

Совет директоров «Полюса» утвердил положение о дивидендной политике в новой редакции. Минимальный ежегодный размер дивидендных выплат за 2017 и 2018 гг. установлен на уровне $550 млн.

Теперь в отношении дивидендов компании за 2017–2018 гг. появилась некоторая гарантия, которая значительно снизилась после расторжения соглашения с Fosun. И хотя мы полагаем, что, в соответствии с текущей дивидендной политикой компании, выплаченные дивиденды превысят это значение, мы считаем новость позитивной для котировок акций «Полюса».

ВТБ Капитал Дивидендная доходность по акциям Полюса составит 5%

Дивидендная доходность по акциям Полюса составит 5%

Полюс повысил планку дивидендов за 2017-18 гг. до минимум $550 млн в год, с 2019 г. вернется к 30% EBITDA

Совет директоров золотодобывающего Полюса в среду утвердил новую редакцию дивидендной политики, сообщила компания. Минимальный объем дивидендов за 2017-2018 годы установлен на уровне $550 млн в год. Таким образом, сумма дивидендных выплат составит 30% от показателя EBITDA, согласно дивидендной политике Полюса, или $550 млн в зависимости от того, какая из этих величин больше, отмечает компания.

Исходя из текущей рыночной стоимости акций Полюс и зафиксированного уровня выплат, дивидендная доходность по ним составит 5%. В целом, фиксацию уровня выплат, несмотря на срыв сделки с Fosun можно рассматривать с позитивной стороны. В тоже время, по нашим оценкам этот объем выплат близок к 30% EBITDA, т.е. дивидендной политике Полюса.

Промсвязьбанк Итак, если коротко о новой див политике Полюса

Итак, если коротко о новой див политике Полюса

минимальный ежегодный размер дивидендных выплат в 2017-2018 составит $550 млн. Сумма дивидендных выплат составит либо 30% от EBITDA либо $550 млн в зависимости от того, какая цифра больше. С 2019 года дивиденды будут составлять просто 30% от EBITDA, как и было ранее.

Дивиденды выплачиваются два раза в год. EBITDA считается по отчетности МСФО. Чистый долг/EBITDA должен быть меньше 2,5, если больше, то совет директоров может скорректировать решение по дивидендам.

polyus.com/ru/media/press-releases/izmenenie-dividendnoy-politiki/ «Полюс» постоит у порога. Срыв сделки с Fosun компенсируют дивидендами

«Полюс» постоит у порога. Срыв сделки с Fosun компенсируют дивидендами

«Полюс» Саида Керимова (82,44% акций через Polyus Gold) сохранит минимальный ежегодный объем выплат за 2017 и 2018 годы в размере $550 млн. Такой лимит, захватывавший и дивиденды за 2019 год, предполагался в сорвавшейся на днях сделке Polyus Gold c китайскими инвесторами. Но объявление о сделке с китайцами было сделано до вторичного размещения акций «Полюса» в Лондоне, и инвесторы рассчитывали на минимум выплат, отмечают аналитики. (Коммерсант)

www.kommersant.ru/doc/3522465 Полюс Золото - новая дивидендная политика гарантирует выплаты на ожидаемом уровне

Полюс Золото - новая дивидендная политика гарантирует выплаты на ожидаемом уровне

Полюс Золото: изменения в дивидендной политике

Совет директоров Полюс Золото утвердил минимальные дивиденды на 2017-18 в размере $550 млн. Начиная с 2019, компания будет придерживаться первоначального коэффициента выплат 30% EBITDA. Напоминаем, что отмена сделки с Fosun предполагала утверждение минимального уровня дивидендов $550 млн в год в 2017-19 и $650 млн в год в 2020-21.

Согласно нашей модели, Полюс должен выплатить $543 млн за 2017 и $596 млн за 2018, что соответствует доходности 5,0% и 5,5% соответственно. Таким образом, новая дивидендная политика просто гарантирует, что выплаты останутся на ожидаемом уровне даже при неблагоприятных условиях на рынке — умеренно ПОЗИТИВНО, на наш взгляд.

АТОН Отмена сделки с Fosun и задержание Керимова создают риск навеса акций "Полюса"

Отмена сделки с Fosun и задержание Керимова создают риск навеса акций "Полюса"

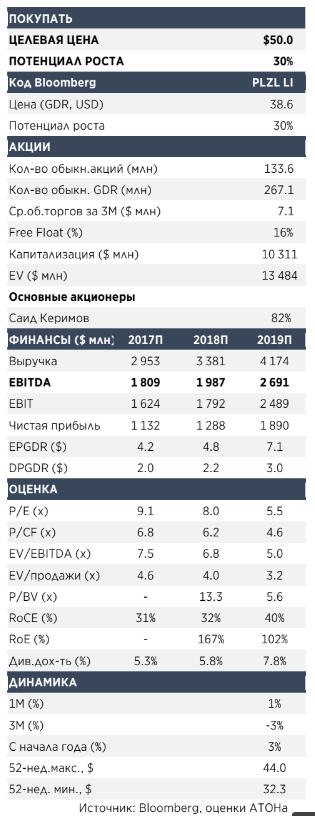

ПОЛЮС ЗОЛОТО

Риски учтены – время ПОКУПАТЬ

С ноября котировки Полюса отстали от золота на 15%, а от индекса FTSE Gold − на 20%, что не может быть оправдано укреплением рубля на 6%. Мы считаем, что сейчас подходящее время пересмотреть инвестиционный профиль Полюса, поскольку: 1) отмена сделки с Fosun учтена в цене; 2) дисконт в оценке, скорректированной на Наталку, увеличился до 40% (+9 пп относительно ноября 2017); 3) изменение дивидендной политики и наращивание добычи на Наталке скорее всего станут будущими драйверами акций. Учитывая отмененную сделку с Fosun и задержание Керимова, мы признаем потенциальный риск навеса на акции, но подчеркиваем, что котировки, как правило, быстро восстанавливаются после размещения, в то время как рост числа акций в свободном обращении должен привести к увеличению веса компании в индексе MSCI. Мы подтверждаем нашу рекомендацию ПОКУПАТЬ по акциям Полюс Золото.

Риск отмены сделки с Fosun теперь полностью учтен в цене

Отмена соглашения была одним из рисков для инвестиционного профиля Полюса, который мы указали в нашем отчете при начале аналитического освещения компании. Успешная продажа могла бы диверсифицировать структуру акционеров, в которой сейчас доминирует г-н Керимов, и правления − с назначением двух директоров. Также в рамках сделки ожидалось введение долгосрочного минимального уровня дивидендов, что сделало бы инвестиции в Полюс подобными вложениям в облигации.

Прогноз по добыче повышен, запуск Наталки идет по плану

Вчера Полюс повысил прогноз добычи на 2018 год на 25 тыс унций до 2.375-2.425 млн унций, что должно добавить $25 млн к EBITDA (+ 1,5%). Полюс обгонял свои прогнозы четыре года подряд, в т.ч. на 3% в прошлом году. Наталка уже работает на 50%-ой мощности, и ее успешный выход на полную мощность к концу 2018, несмотря на высокие операционные риски, должен быть позитивным фактором, на наш взгляд.

Новый риск навеса акций, потенциально ведущий к росту веса в MSCI

Есть опасения, что после отмены сделки с Fosun основной акционер будет искать другие способы продать акции. Ускоренное формирование книги заявок кажется более вероятным сценарием, чем поиск другого стратегического инвестора, но означает риск навеса акций. Однако можно ожидать, что размещение увеличит вес Полюса в индексе MSCI, и исторически цены акций быстро отыгрывают подобный дисконт.

Акции чересчур остро отреагировали на задержание Сулеймана Керимова

GDR Полюса упали на 10% по сравнению с ноябрьскими максимумами, отставая от цен на золото (+4%), индекса FTSE Gold (+ 9%) и Полиметалла (без изм.).

Мы полагаем, что это лишь частично оправдывается укреплением рубля (+ 6%), которое отрицательно влияет на себестоимость, а задержание Сулеймана Керимова– еще одна причина. Мы не видим последствий для деятельности Полюса и рассматриваем реакцию акций как возможность для покупки.

Торгуется с дисконтом 40% к мировым аналогам с корректировкой на Наталку

Полюс торгуется с мультипликатором EV/EBITDA 2018П 6.8x против 10.0x у мировых аналогов. Крупнейший проект Полюса – Наталка – практически полностью профинансирован и выводится на полную мощность.

Мы ожидаем, что он будет генерировать около $200 млн EBITDA при переработке 10 млн т руды (прогноз). По скорректированному мультипликатору EV/EBITDA, включая Наталку, Полюс торгуется со значением 6.1x (дисконт к мировым аналогам 40%). Мы считаем, что дисконт не полностью оправдывается более низкой ликвидностью и страновым риском.

Высококачественный актив: лучшие дивиденды и низкая себестоимость

Мы ожидаем, что Полюс выплатит дивиденд $2.2/GDR за 2018, (доходность 5.8%) − значительно выше среднего уровня производителей золота, в 1-1.5%. Ожидается, что к 2019 Полюс увеличит объем производства до 2.8 млн унций, предлагая CAGR 12% с 2016 года − один из лучших профилей роста в золотодобывающей отрасли. Общие денежные затраты (TCC) в размере $379/унц. и совокупные денежные затраты (AISC) в размере $610/унц. находятся в первой десятке на мировой кривой затрат.

АТОН

Полюс - сохранит минимальные дивиденды в $550 млн на 2017-2018 годы

Полюс - сохранит минимальные дивиденды в $550 млн на 2017-2018 годы

Совет директоров Полюса утвердил дивидендную политику в новой редакции, скорректировав сроки выплат.Совет директоров Компании («Совет директоров») утвердил изменение дивидендной политики, установив минимальный ежегодный размер дивидендных выплат за 2017 и 2018 гг. на уровне 550 млн долл. США.

Таким образом, сумма дивидендных выплат за соответствующий отчетный период составит 30% от показателя EBITDA, согласно дивидендной политике Полюса, или 550 млн долл. США, в зависимости от того, какая из этих величин больше.

Положение о минимальном размере дивидендов распространяется исключительно на дивиденды за 2017 и 2018 гг. Начиная с 2019 года, дивиденды будут выплачиваться по изначально установленным правилам — в размере 30% от показателя EBITDA.

Все прочие положения дивидендной политики Компании остаются без изменений.Компания выплачивает дивиденды на полугодовой основе. Размер выплаты будет рассчитываться на основании консолидированной финансовой отчетности Компании по МСФО, при этом отношение чистого долга и скорректированному показателю EBITDA (за последние 12 месяцев), рассчитанное на базе консолидированной финансовой отчетности ПАО «Полюс», должно составлять менее 2,5х.

Если отношение чистого долга к скорректированному показателю EBITDA (за последние 12 месяцев) превышает 2,5x, Совет директоров может принять решение о выплате дивидендов с учетом финансового положения Компании, ее свободного денежного потока, прогноза на следующие периоды и макроэкономической конъюнктуры.

пресс-релиз МОСКВА, 17 янв (Рейтер) — Крупнейший российский

МОСКВА, 17 янв (Рейтер) — Крупнейший российский

производитель золота Полюс изменил дивидендную

политику, пообещав минимальные выплаты в $550 миллионов в

2017-2018 годах несмотря на расторжение сделки с китайской

Fosun, сообщила компания.

«Таким образом, сумма дивидендных выплат за соответствующий

отчетный период составит 30 процентов показателя EBITDA,

согласно дивидендной политике Полюса, или $550 миллионов, в

зависимости от того, какая из этих величин больше», — говорится

в сообщении.

Компания вернется к обычной дивидендной политике,

предполагающей выплаты в размере 30 процентов EBITDA, с 2019

года.

Полюс сообщил, что изменения дивидендных выплат с

минимальным объемом были условиями сделки по продаже 10

процентов китайской Fosun, и несмотря на расторжение

договоренностей компания решила сохранить эти обещания.

«Совету директоров известно о том, что в рамках сделки между

Polyus Gold International Limited и Fosun по продаже 10

процентов акций, которая была расторгнута, были определенные

договоренности по дивидендам. Совет директоров счел

целесообразным частично отразить эти договоренности в

дивидендной политике на двухлетний период, чтобы акционеры имели

полное представление о текущем движении денежных средств», -

приводятся в пресс-релизе слова Эдварда Доулинга, председателя

совета директоров Полюса.

Подконтрольный семье сенатора от Дагестана Сулеймана

Керимова Полюс в минувший понедельник сообщил о расторжении

сделки по продаже 10 процентов компании китайскому консорциуму

во главе с Fosun International .

(Анастасия Лырчикова. Редактор Андрей Кузьмин)

((Anastasia.Lyrchikova@thomsonreuters.com; +74957751242;))

EBITDA Полюса за 2017 год может превысить $1,7 млрд

EBITDA Полюса за 2017 год может превысить $1,7 млрд

«Полюс» в 4 квартале 2017 года снизил общий объем производства золота на 10% в квартальном сопоставлении — до 580 тыс. унций в основном в результате сезонного сокращения добычи на Россыпных месторождениях. Об этом сообщила компания.

В октябре-декабре 2017 года объем добычи руды в квартальном сопоставлении вырос на 2% до 10 065 тыс. т.

Основную роль сыграли позитивные новости о Наталкинском проекте. Впрочем, отметим, что рынку, вероятно, будет сложно адекватно оценить показатели проекта на основе будущих данных за 1К-2К18, так как, например, в апреле и мае компания планирует проводить плановые ремонтные работы на проекте, поэтому его операционные показатели будут нерепрезентативными.

Содержание золота в руде, добытой и переработанной на проекте, в 4К17 также было невысоким и, вероятно, какое-то время не улучшится, так как на фабрике продолжаются пусконаладочные работы (о чем компания уже предупреждала).

В целом, на наш взгляд, новый прогноз операционных результатов на 2018 год прежде всего отражает не оптимизм руководства в отношении Наталкинского проекта, а его убежденность в успешной дальнейшей работе Олимпиадинского. Если в этом году Наталкинское месторождение даст больше 150 тыс. унций золота, план добычи, как мы полагаем, может быть превышен. Нам по-прежнему нравится консервативный подход топ-менеджеров компании к прогнозам, и мы помним, что фактические результаты часто могут быть лучше официальных ожиданий.

Sberbank CIB

Так как в среднем по компании содержание золота в руде в 4К17 было довольно высоким, денежная себестоимость должна была снизиться относительно 3К17. Поэтому, по нашим оценкам, EBITDA за 2017 год может превысить $1,7 млрд. Однако хотелось бы обратить внимание на то, что коэффициент конвертации EBITDA в денежные потоки в 4К17 и 1П18, вероятно, был и будет относительно небольшим – «Полюс» отражает в составе капитальных расходов затраты на вскрышные работы на Олимпиадинском и результаты Наталкинского, который пока выходит на проектную мощность. Полюс золото планирует дальнейшее наращивание золотодобычи

Полюс золото планирует дальнейшее наращивание золотодобычи

ПАО «Полюс» увеличило производство золота на 10% в 2017 г.

ПАО «Полюс» опубликовало результаты производственной деятельности за 4 кв. и весь 2017 г. Общий объем производства золота вырос на 10% год к году и достиг 2 160 тыс. унций.

Компания планирует дальнейшее наращивание золотодобычи. Производство золота в 4 кв. снизилось на 10% квартал к кварталу, но выросло на 1% год к году до 579,8 тыс. унций. Квартальное снижение показателя вызвано сезонным сокращением добычи на россыпных месторождениях. В то же время выручка от продаж золота за прошедший квартал оценивается примерно в 734 млн долл., что соответствует выручке, полученной в 3 кв. Общий объем продаж золота за 2017 г., по оценке, составил 2,7 млрд долл. при средней цене реализации золота (с учетом влияния программы защиты цены) на уровне 1 270 долл. за унцию, что приблизительно равно среднегодовой биржевой цене на золото в 2017 г. В 2018 г. Полюс планирует увеличить объем производства золота до 2 375–2 425 тыс. унций. Прежний прогноз предполагал рост добычи в 2018 г. до 2 350–2 340 тыс. унций. Увеличению добычи должен способствовать, в частности, рост производства на Наталкинском ГОКе, который пока работает не на полную мощность. Рост добычи в текущем году должен упрочить финансовое положение компании и обеспечить дивиденды для акционеров. В соответствии с действующей дивидендной политикой (минимальный дивиденд составляет 30% от приведенной EBITDA), по итогам 2017 г. минимальная дивидендная доходность ожидается на уровне 3%.

Уралсиб Полюс - в 2017 году увеличил производство золота на 10%, до 2,16 млн унций

Полюс - в 2017 году увеличил производство золота на 10%, до 2,16 млн унций

Полюс по итогам 2017 года увеличил производство золота на 10% по сравнению с 2016 годом — до 2,16 миллиона унций

Основные показатели за 4 квартал 2017 года

- Общий объем производства золота в квартальном сопоставлении снизился на 10% до 580 тыс. унций в основном в результате сезонного сокращения добычи на Россыпных месторождениях.

- Объем добычи руды в квартальном сопоставлении вырос на 2% до 10 065 тыс. т.

- Объем переработки руды в годовом сопоставлении увеличился на 7%, до 7 809 тыс. т, в связи с началом горячего пуска ЗИФ на Наталкинском месторождении и завершением ремонтных работ на Благодатном и Вернинском.

- Выручка от продаж золота оценивается в $734 млн, не изменившись по сравнению с предыдущим кварталом, при оцениваемой средневзвешенной цене реализации золота в $1 273 за унцию.

- Чистый долг на 31 декабря 2017 года оценивается в $3 077 млн по сравнению с $3 151 млн на конец 3 квартала 2017 года и $3 241 млн на конец 2016 года.

Основные показатели за 2017 год

- Общий объем производства золота в годовом сопоставлении увеличился на 10% и составил 2 160 тыс. унций.

- Объем добычи руды в годовом сопоставлении вырос на 27% до 37 810 тыс. т.

- Объем переработки руды составил 28 663 тыс. т, увеличившись на 8% к соответствующему показателю прошлого года на фоне роста объемов переработки на основных активах Компании в результате продолжающейся реализации проектов по расширению мощностей.

- Выручка от продаж золота оценивается в $2 684 млн при средней цене реализации (с учетом эффекта от Стратегической программы защиты цены (СПЗЦ)) на уровне $1 270 за унцию, что в целом соответствует спотовой цене LBMA.

Прогноз на 2018 год

- Компания обновила прогноз на 2018 год и теперь ожидает, что общий объем производства золота в 2018 году составит 2,375 млн-2,425 млн унций золота против ранее анонсированных 2,35 млн-2,40 млн.

- Наталкинский ГОК в настоящий момент работает примерно на 50% от проектной мощности, выход на которую ожидается во втором полугодии 2018 года вместо ранее анонсированного конца 2018 года.

РФПИ остается акционером «Полюса». Фонд видит потенциал дальнейшего роста компании

РФПИ остается акционером «Полюса». Фонд видит потенциал дальнейшего роста компании

РФПИ продолжает оставаться акционером " Полюса" и видит потенциал для дальнейшего роста компании, сообщается в пресс-релизе РФПИ по поводу расторжения сделки между «Полюс» и Fosun. «РФПИ и его партнеры продолжают оставаться акционерами компании. Инвестиция фонда в „Полюс“ демонстрирует двузначную доходность с момента SPO и имеет потенциал для дальнейшего роста». (ТАСС)

tass.ru/ekonomika/4875617

По словам источников “Ъ”, сделка сорвалась по ряду причин. Во-первых, не все участники консорциума получили одобрение властей КНР (проблемы были у Hainan Mining). Во-вторых, предварительные договоренности о цене были в 2016 году, а в июле 2017 года «Полюс» вернулся на Лондонскую биржу, его капитализация выросла примерно на четверть, до $11 млрд к ноябрю.

По словам источников “Ъ”, сделка сорвалась по ряду причин. Во-первых, не все участники консорциума получили одобрение властей КНР (проблемы были у Hainan Mining). Во-вторых, предварительные договоренности о цене были в 2016 году, а в июле 2017 года «Полюс» вернулся на Лондонскую биржу, его капитализация выросла примерно на четверть, до $11 млрд к ноябрю.

www.kommersant.ru/doc/3521073 О сделке договорились еще в мае.

О сделке договорились еще в мае.

* За 10% акций «Полюса» Fosun готова была заплатить $889 млн. Также китайские инвесторы должны были получить опцион на покупку еще 5% компании за $487,8 млн.

* Представители Polyus и Fosun не говорят, что конкретно стало причиной срыва сделки.

* В сделке было много участников, которым не удалось договориться. А с другой – «Полюс» существенно подорожал, говорит собеседник «Ведомостей».

Ох уж эти китайцы. Вроде уже договорились, так нет) Полюс Золото - отмена соглашения не разрушает инвестиционный профиль. Компания имеет портфель роста и платит хорошие дивиденды

Полюс Золото - отмена соглашения не разрушает инвестиционный профиль. Компания имеет портфель роста и платит хорошие дивиденды

Полюс Золото отменила соглашение с Fosun по продаже 12,6 млн акций

Полюс заявила, что сделка не состоится из-за невыполнения условия соглашения. Ранее в 2017 основной акционер Полюса Керимов предварительно договорился о продаже 10% в компании за $887 млн. По условиям сделки Полюс согласовал минимальные годовые дивиденды для всех акционеров в размере $550 млн в год в 2017-19 и $650 млн в 2020-21. Соглашение также предусматривало опцион на покупку дополнительных 5% в акционерном капитале компании.

Отмена соглашения представляла собой один из рисков в инвестиционном профиле Полюса, который мы описывали в нашем отчете по началу аналитического освещения. Успешная продажа могла бы диверсифицировать акционерную структуру, в которой в настоящий момент доминирует Саид Керимов, а также диверсифицировать правление путем назначения двух директоров. Кроме того, сделка могла способствовать более агрессивной дивидендной политике за счет введения минимального уровня дивидендов, сделав инвестиции в акции Полюс сопоставимыми с вложениями в облигации. Мы считаем, что отмена соглашения не разрушает инвестиционный профиль — нам по-прежнему нравится Полюс, поскольку он характеризуется одними из самых низких показателей себестоимости в отрасли, имеет портфель роста и платит хорошие дивиденды. Полюс торгуется с мультипликатором EV/EBITDA 2018П 7,7x против 9,1x у аналогов.

АТОН

Сколько полюс выплатить должен китайцам за год? на акцию.вот оттуда и цифры. а физиков в бумаге нет.

витя витин, треть ебетды Витя — это примерно 550 млн$ (как и было обещано китайцам)

При курсе $ 57 ~ 235руб.

При курсе $66 ~ 272 руб.

грязными в год (в принципе вы недалеки от истины, около 4$, но на золоте)

берём по курсу 57 к сегодняшнему закрытию ~ 5.3% годовых

Вы с Поликом сравните, какая дивдоходность? (Заморачиваться считать нет желания, но там и пары процентов не наберется)

Сколько полюс выплатить должен китайцам за год? на акцию.вот оттуда и цифры. а физиков в бумаге нет.

Сколько полюс выплатить должен китайцам за год? на акцию.вот оттуда и цифры. а физиков в бумаге нет.

Полюс - факторы роста и падения акций

- Себестоимость добычи у Полюса - самая низкая в мире (03.12.2020)

- Стратегическая отрасль, поэтому вероятно что Минфин не будет трогать золотодобытчиков, чтобы сохранить им и прибыльность и возможность инвестировать в добычу (13.07.2021)

- Сухой Лог должен добавить чуть ли не 100% текущей добычи к 2025 году, на пике там будет добываться 2,3-3,5 млн унций золота (09.01.2022)

- Компания планирует запустить Сухой Лог в 2028-2029 году (28.01.2025)

- Казначейский пакет Полюса составляет 40,8 млн акций или 29,99%, потратив на это 579 млрд рублей. (28.01.2025)

- Непрозрачный выкуп с премией к рыночной цене у тех, кто раньше подал заявку. (20.10.2023)

- Долговая нагрузка после выкупа может выйти за рамки, когда по див. политике должны платить дивиденды. (20.10.2023)

- Капзатраты на Сухой Лог могут составить $6 млрд (28.01.2025)

Полюс - описание компании

ОАО «Полюс Золото» (ИНН 7703389295) — ведущий производитель золота в России. Портфель активов компании включает рудные и россыпные месторождения золота в Красноярском крае, Иркутской, Магаданской и Амурской областях, Республике Саха (Якутия), на которых компания ведет разведку и добычу драгоценного металла.На Московской бирже торгуется 4,53% акций, 63,72% контролирует через Polyus Gold сын бизнесмена Сулеймана Керимова Саид, а еще 31,75% находится на счетах «Полюса» в виде квазиказначейских акций

Расписки на акции Полюса (ГДР) торгуются в Лондоне.

1 ГДР Полюса = 0,5 акций Полюса.

http://polyus.com/ru/investors/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций