| Число акций ао | 10 598 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 5 626,5 млрд |

| Выручка | 10 051,0 млрд |

| EBITDA | 2 923,0 млрд |

| Прибыль | 1 122,0 млрд |

| Дивиденд ао | 65,48 |

| P/E | 5,0 |

| P/S | 0,6 |

| P/BV | 0,6 |

| EV/EBITDA | 3,0 |

| Див.доход ао | 12,3% |

| Роснефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Роснефть акции

-

Роснефти рекомендовано выплатить 40,6 млрд рублей промежуточных дивидендов

Роснефти рекомендовано выплатить 40,6 млрд рублей промежуточных дивидендов

НК Роснефть по результатам первого полугодия 2017 года может выплатить дивиденды в размере 3,83 руб. на одну акцию. Такая рекомендация совету директоров компании содержится в проекте директивы правительства, сообщил Интерфаксу источник, знакомый с текстом документа.

(Интерфакс) Банки испугались санкций. Intesa не может синдицировать кредит для новых совладельцев Роснефти

Банки испугались санкций. Intesa не может синдицировать кредит для новых совладельцев Роснефти

Новые меры США против России и напряжение ситуации на Ближнем Востоке мешают итальянскому банку Intesa Sanpaolo собрать половину кредита на €5,2 млрд для Glencore и Суверенного фонда Катара (QIA). Компании в начале года привлекали деньги на покупку пакета в государственной Роснефти за €10,5 млрд. И Intesa, предоставляя 50% этой суммы, решила разделить риски еще с 15 зарубежными банками, которые теперь, опасаясь санкций, могут отказаться от участия в сделке. (Коммерсант) (Ведомости)

Роснефть оспорит в арбитражном суде предписания ФАС по закупке труб на 52,2 млрд руб

Роснефть оспорит в арбитражном суде предписания ФАС по закупке труб на 52,2 млрд руб

Роснефть оспорит в арбитражном суде предписания Федеральной антимонопольной службы по закупке труб на сумму 52,2 миллиарда рублей. Ранее в четверг заместитель руководителя ФАС Рачик Петросян, что ведомство выявило нарушения в проведении пяти закупок Роснефти на поставку труб общей стоимостью 52,2 миллиарда рублей. (МФД)

Эдуард Худайнатов и China Energy могут стать новыми акционерами Роснефти

У сингапурской QHG Oil Ventures, приватизировавшей 19,5% Роснефти, может появиться новый акционер. В капитал QHG Oil может войти совместное предприятие China Energy и Независимой нефтегазовой компании (ННК) Эдуарда Худайнатова. О сделке может быть объявлено 3 сентября, во времявизита президента Владимира Путина в Китай. (Ведомости)

Акции Роснефти и Новатэка: плюсы и минусы. Когда стоит покупать?

Акции Роснефти и Новатэка: плюсы и минусы. Когда стоит покупать?

Некоторые начинающие инвесторы считают акции Роснефти хорошей инвестицией. Типа, компания поглощает мелких конкурентов, имеет административный ресурс и покровительство государства. Плюс, на бесконечно долгом сроке (!) акции небанкрота растут.

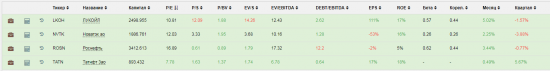

Проведем сравнение самой дорогой российской нефтянки по мультипликаторам (я использую сервис financemarker.ru и отчеты Арсагеры, которые часто почему-то показывают расхождения, особенно в мультипликаторах P/BV для тикеров VSMO и ROSN. Видимо, разница в РСБУ и МСФО? Надо будет выяснить...).

Итак, Роснефть имеет минимальные P/S и P/B, при этом минимальную рентабельность и самый высокий долг в секторе. EV/EBITDA тоже неадекватно высок. По мультипликаторам — брать не стоит.

Дивиденды: Татнефть префы дают шанс на 8-9%, обычка на 6%. Лукойл 6%. Роснефть и Новатэк едва ли заплатят более 2%, что для российского рынка неприемлемо мало. Ну если повезет, то 50% ЧП на дивы Роснефти даст 3% годовых дивов, что смешно (Газпром и то больше!)

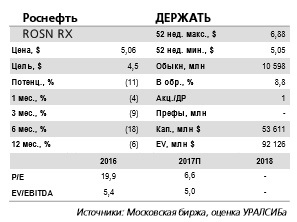

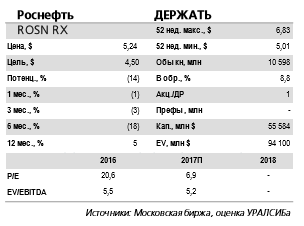

Спекулятивные моменты: за квартал сильнее всего снизился Новатэк, за год — Роснефть и Новатэк упали сопоставимо на 18%. Тут Роснефть или Новатэк — вопрос предпочтений.

Отношение к миноритариям. Тут я использую рейтинг Арсагеры, потому что других рейтингов не знаю. Лидер по качеству управления — Новатэк, далее Роснефть, затем Лукойл и где-то в хвосте мутная Татнефть. Вообще удивила такая прозрачность Роснефти и отстаивание интересов акционеров. Роснефть за своих горой, но огромный долг никуда не делся и рентабельность максимум 5%.

Вывод: по фундаментальным показателям Роснефть и Новатэк примерно равноценны. По корпоративному управлению тоже. В долгосрок если и брать, то Новатэк (меньше долг и доля политических проектов).

Посмотрим на американский аналог — также сильно политизированную Exxon Mobil (данные с finviz.com):

Падающий тренд, как и у Роснефти и Новатэка. Мультипликаторы и рентабельность сопоставимы или еще хуже. Единственный плюс — высокие дивиденды в 4%, но они превышают чистую прибыль, т.е. уменьшается балансовая стоимость.

Выводы: Роснефть и Новатэк хороши лишь для спекуляций на основе технического анализа, фундамента в этих компаниях особо нет. Из российской нефтянки лучше купить Лукойл и Газпромнефть (консервативная история), префы Татнефти и Башнефти (мутные истории с шансом на высокие дивиденды).

Роснефть - сделка была ожидаемой для рынка и много раз обсуждалась компанией

Роснефть - сделка была ожидаемой для рынка и много раз обсуждалась компанией

Роснефть закрыла сделку по покупке доли в ESSAR OIL в Индии

Роснефть успешно закрыла стратегическую сделку по приобретению 49,13% акций Essar Oil Limited (EOL) у Essar Energy Holdings Limited (EOL) и аффилированных с ней компаний. Консорциум инвесторов, в который входят Trafigura и UCP, также объявил о закрытии сделки по приобретению 49,13% EOL. Ценовые параметры сделки соответствуют ранее подписанным юридически-обязывающим соглашениям. Учитывая установленную мощность переработки в 20 млн т/год, НПЗ в городе Вадинар является вторым по размеру в Индии, а по конфигурации входит в десятку наиболее технологически сложных НПЗ в мире (индекс Нельсона — 11,8). Объект обладает большой гибкостью по части переработки сырья и может перерабатывать как тяжелые, так и сверхтяжелые сорта нефти. У НПЗ также есть доступ к глубоководному порту, который способен принимать сверхбольшие танкеры VLCC. Essar Oil Limited также владеет розничной сетью из 3 500 АЗС на территории Индии. Отмена регулирования ценообразования на розничном рынке Индии открывает перспективу для роста розничных продаж. Сделка по продаже 98,3% оценена в $12,9 млрд, включая долг Essar Oil.

Сделка была ожидаемой для рынка и много раз обсуждалась Роснефтью, поэтому мы не думаем, что это окажет сильное влияние на акции Роснефти. В скором времени будет понятно, какую цену Роснефть заплатила за приобретение капитала, хотя ранее Ведомости сообщали, что Роснефть заплатит $3,5 млрд, если вычесть $4,7 млрд долга из EV в размере $12,9 млрд. Стоимость сделки в $12,9 млрд полностью соответствует тому, что Роснефть обсуждала с инвестсообществом ранее.

АТОН Роснефть - закрытие сделки по покупке 49% Essar Oil Limited - ожидавшееся событие

Роснефть - закрытие сделки по покупке 49% Essar Oil Limited - ожидавшееся событие

Компания объявила о закрытии сделки по покупке 49% Essar Oil Limited

Роснефть и консорциум Trafigura-UCP приобрели более 98% Essar Oil. Роснефть сообщила о том, что закрыла сделку по приобретению 49,13% акций Essar Oil Limited (EOL) у Essar Energy Holdings Limited и аффилированных с ней компаний. О закрытии сделки по приобретению такого же пакета EOL объявил консорциум, в который входят Trafigura и UCP. Цена сделки, по сообщению Роснефти, соответствует подписанным ранее обязывающим соглашениям.

Бизнес EOL оценен почти в 13 млрд долл. В октябре 2016 г. Роснефть сообщила о том, что подписала договор купли-продажи 49% EOL, причем стоимость приобретения 100% бизнеса EOL Роснефтью и консорциумом с участием Trafigura составила 12,9 млрд долл. США. В отдельном заявлении Essar подтвердила сегодня, что продала свое индийское подразделение по переработке и сбыту за 12,9 млрд долл. Основной актив EOL НПЗ в г. Вадинар с мощностью переработки около 20 млн т, глубиной переработки более 95% и индексом Нельсона 11,8. EOL также владеет сетью, насчитывающей более чем 3 500 АЗС в Индии.

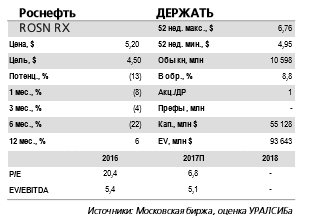

Закрытие сделки — ожидавшееся событие. Закрытие сделки ожидалось рынком и вряд ли окажет значительное влияние на оценку акций компании, поскольку ценовые параметры соответствуют договору купли-продажи. Выход на розничный рынок Индии может оказаться своевременным, поскольку потребление нефтепродуктов возобновило рост после перерыва, связанного с денежной реформой, и происходит либерализация внутреннего рынка моторного топлива и СУГ. Мы сохраняем рекомендацию ДЕРЖАТЬ акции компании.

Уралсиб Роснефть - успешно закрыла стратегическую сделку по приобретению 49% Essar Oil Limited.

Роснефть - успешно закрыла стратегическую сделку по приобретению 49% Essar Oil Limited.

Роснефть успешно закрыла стратегическую сделку по приобретению 49% Essar Oil Limited (EOL).

Компания приобрела долю в высокотехнологичном НПЗ, обладающем всей необходимой инфраструктурой (мощность 20 млн тонн, индекс Нельсона 11,8, глубина переработки — 95,5%).

Создана платформа для дальнейшего развития международного трейдинга: выхода на высокопремиальные рынки Азиатско-Тихоокеанского региона и Юго-Восточной Азии.

Компания успешно вышла на быстрорастущий рынок Индии

Сечин:«С сегодняшнего дня начинается новый этап в жизни EOL. Совместно с нашими партнерами мы намерены существенно повысить финансовые показатели предприятия и в среднесрочной перспективе одобрить стратегию по развитию активов. Закрытие сделки знаменательно и для „Роснефти“ — Компания вышла на высокоперспективный и быстрорастущий рынок АТР. Приобретение доли в НПЗ Вадинар создает уникальные синергетические возможности с существующими активами „Роснефти“ и будет способствовать росту эффективности поставок в другие страны региона»

пресс-релиз Роснефть - влияние на акции будет зависеть от деталей сделки

Роснефть - влияние на акции будет зависеть от деталей сделки

CEFC может инвестировать в СП, которому Роснефть передаст часть розничного бизнеса

CEFC ведет переговоры об участии в бизнесе Роснефти. Вчера агентство Reuters сообщило, что частная китайская нефтегазовая компания CEFC China Energy ведет переговоры о покупке доли в бизнесе или акционерном капитале Роснефти. Один из источников Reuters уточнил, что речь идет о доле в розничном подразделении. По информации «Ведомостей», CEFC может инвестировать денежные средства в совместное предприятие, которому будет передана часть розничного бизнеса Роснефти и активы Независимой нефтяной компании (ННК).

Сделка с CEFC вписывается в новую стратегию. На годовом собрании акционеров в июне 2017 г. было объявлено о том, что компания до конца года разработает новую стратегию, одним из пунктов которой станет переход на холдинговую структуру владения и управления. В частности, розничный сектор должен был стать пилотным проектом, который уже в этом году может быть выделен в отдельный холдинг. Вхождение CEFC и ННК в капитал такого холдинга соответствовало бы новой стратегии компании. В начале июля Роснефть уже подписала соглашение о стратегическом партнерстве с CEFC.

Влияние на акции будет зависеть от деталей сделки. Переход к холдинговой структуре позволил бы Роснефти привлекать инвестиции в капитал дочерних компаний, сохраняя в них мажоритарные пакеты акций. На уровне отдельных добычных проектов Роснефть уже опробовала такой подход, как показала продажа миноритарных пакетов в Ванкорнефти и Таас-Юрях Нефтегаздобычи в 2015-2016 гг. Оценка влияния на стоимость Роснефти будет зависеть от структуры сделки. По данным одного из источников «Ведомостей», она может быть «комплексной» и в ней могут быть задействованы акции Роснефти. Мы сохраняем рекомендацию ДЕРЖАТЬ акции компании.

Уралсиб Роснефть делится бизнесом

Роснефть делится бизнесом

Источники Ведомостей рассказывают: готовится создание совместного предприятия, куда будут переданы часть розничного бизнеса Роснефти, а также активы Независимой нефтегазовой компании (ННК) бывшего гендиректора Роснефти Эдуарда Худайнатова, CEFC China Energy вложится в капитал деньгами. Один из собеседников знает, что сделка сложная, комплексная и в ней будут задействованы акции самой Роснефти. ( Ведомости) Роснефть приоткрыли для китайцев

Роснефть приоткрыли для китайцев

Китайская CEFC может в сентябре приобрести долю в «Роснефти», сообщили источники Reuters. О том, кто из акционеров «Роснефти» может продать долю (в их число входят государственный «Роснефтегаз», британская BP, швейцарский трейдер Glencore, катарский фонд QIA), не сообщается. В июле CEFC получила право купить долю в розничном бизнесе «Роснефти», который будет выделен в рамках плана по преобразованию компании в холдинг. (Коммерсант) Роснефть - новость о создании СП с CEFC и ННК является нейтральной на данном этапе

Роснефть - новость о создании СП с CEFC и ННК является нейтральной на данном этапе

Роснефть может создать СП с CEFC и ННК

Как сообщают Ведомости, Роснефть, китайская компания CEFC и ННК (Независимая Нефтяная Компания) Эдуарда Худайнатова обсуждают создание совместного предприятия, в которое Роснефть передаст часть своего розничного бизнеса, однако пока не ясно, какие именно активы внесет ННК. CEFC приобретет долю в новой компании. Более того, вчера СМИ сообщили, что CEFC рассматривает возможность покупки акций Роснефти. Ранее Роснефть и CEFC подписали соглашение о стратегическом сотрудничестве, согласно которому CEFC может приобрести часть активов розничного бизнеса Роснефти, которые позднее будут проданы отдельному дочернему предприятию. Это входит в стратегию развития Роснефти до 2022 года. Кроме того, QHG Oil (50/50 совместное предприятие Qatar Investment Authority и Glencore), владеющий 19,5% акций Роснефти, также может стать партнером в совместном предприятии Роснефти, CEFC и ННК.

Мы считаем, что пока рано делать какие-либо выводы. Пока известно слишком мало деталей о совместном предприятии, и мы не совсем понимаем, как Роснефть сможет достичь своей цели по выделению розничных активов в отдельный бизнес и привлечению иностранного партнера, если она рассматривает объединение этих активов с добывающими и перерабатывающими активами ННК. Более того, не известно, кто станет продавцом акций Роснефти в пользу CEFC — государство не имеет никаких планов по приватизации Роснефти в данный момент, а BP или QHG пока также не выражали намерений сокращать свои доли. Мы считаем эту новость НЕЙТРАЛЬНОЙ на данном этапе и ждем больше деталей.

АТОН Reuters узнал о переговорах с Китаем по продаже доли в Роснефти

Reuters узнал о переговорах с Китаем по продаже доли в Роснефти

Китайская энергетическая компания Хуасинь (CEFC) ведет предварительные переговоры по приобретению доли в Роснефти. Об этом сообщает Reuters со ссылкой на свои источники.

Reuters не сообщает, сколько CEFC может инвестровать в Роснефть, а также, купит ли китайская компания новые акции или существующие. Источник, близкий к Роснефти, сказал, что компания может предложить CEFC долю в своем розничном бизнесе, который состоит из более чем 3 тыс. автозаправочных станций, 150 нефтехранилищ и более тысячи бензовозов.

Роснефть и CEFC 2 августа подписали соглашение о сотрудничестве во время визита Сечина в штаб-квартиру китайской компании в Шанхае. Соглашение предполагает взаимодействие по многим направлениям деятельности, от разведки до финансовых услуг. Представитель компании не стал комментировать, обсуждался ли вопрос о покупке доли в Роснефти.

РБК

В США потребовали арестовать взятый Роснефтью в залог НПЗ

В США потребовали арестовать взятый Роснефтью в залог НПЗ

Канадская Crystallex потребовала в суде США арестовать американский НПЗ Citgo, залоговыми правами на который владеет Rosneft Trading. По мнению Crystallex, права достались «дочке» Роснефти в рамках «мошеннической схемы». Вслед за Crystallex в суд на Rosneft Trading подали дочерние структуры американской ConocoPhillips. (РБК)

Суд по иску оператора Nordstar Tower взыскал с "Роснефти" 548 млн руб

Суд по иску оператора Nordstar Tower взыскал с "Роснефти" 548 млн руб

10/08/2017

МОСКВА, 10 августа — Арбитражный суд Москвы удовлетворил заявление оператора бизнес-центра Nordstar Tower — АО «Нордстар Тауэр» — о взыскании 548 миллионов рублей с компании «Роснефть», говорится в решении суда.

Ранее суд полностью удовлетворил два иска АО «Нордстар Тауэр» о взыскании с нефтяной компании 143,6 миллиона рублей задолженности по договорам аренды. По одному из исков оператор бизнес-центра требовал с нефтяной компании более 73 миллионов рублей задолженности, по другому заявлению — более 70 миллионов рублей. Претензии касались арендных отношений за 2016 год.

Кроме того, арбитраж удовлетворил заявления АО о взыскании с нефтяной компании 585,1 миллиона рублей и 14,1 миллиона рублей.

Это не единственные подобные иски, всего АО «Нордстар Тауэр» подало уже более одиннадцати заявлений к «Роснефти» на общую сумму около 1,4 миллиарда рублей.

В декабре 2015 года и в январе 2016 года компания «Нордстар Тауэр» отказалась от двух исков о взыскании с нефтяной компании «Роснефть» 68,3 миллиона рублей и 8,89 миллиона долларов задолженности по арендной плате за четвертый квартал 2015 года. Представитель истца тогда заявлял, что нефтяная компания погасила долг, в связи с этим и были заявлены отказы от исков.

«Роснефть» арендует помещения в бизнес-центре. По данным деловых СМИ, нефтяная компания ТНК-ВР, которую «Роснефть» купила в 2013 году, арендовала офис в бизнес-центре с мая 2010 года. Компания занимает помещения площадью 37,7 тысячи квадратных метров — это почти половина всей арендопригодной площади центра. Договор аренды был подписан на 15 лет.

Роснефть - стабильный уровень добычи наиболее вероятный сценарий для компании

Роснефть - стабильный уровень добычи наиболее вероятный сценарий для компании

Добыча в 2018 г. планируется на уровне не ниже 2017 г.

Добыча не должна снизиться, но многое зависит от ОПЕК+. Первый вице-президент Роснефти Эрик Лирон сообщил, что добыча нефти и конденсата компанией в 2018 г. будет не ниже, чем в 2017 г., однако многое зависит от будущего сделки ОПЕК+, которая может быть продлена в марте 2018 г. Ограничение добычи в рамках сделки не повлияет на ввод новых месторождений.

В 1 п/г добыча компанией нефти не снижалась. Среднесуточная добыча нефти и углеводородных жидкостей в 1 п/г 2017 г., по нашим расчетам, без учета Башнефти и ее дочерних компаний выросла на 1,2% год к году до 4,15 млн барр./сутки. Вероятно, что рост добычи во 2 п/г прекратится в связи с выполнением условий сделки с ОПЕК, и по итогам года она будет близка к уровню 2016 г.

Ключевой вопрос — объем инвестиций, необходимый для поддержания добычи. Мы полагаем, что, если РФ не примет на себя обязательств по дополнительному снижению добычи в 2018 г., стабильный уровень добычи наиболее вероятный сценарий для Роснефти. Более важный вопрос, по нашему мнению, это объем капиталовложений, необходимых для поддержания добычи в 2018 г. Мы сохраняем рекомендацию ДЕРЖАТЬ акции Роснефти.

Уралсиб РосНефть Т.А....ет. Смена власти. Скоро 40.0?

РосНефть Т.А....ет. Смена власти. Скоро 40.0?

Когда пришел Путин в 1999 году, РосНефти прочили небывалое будущее — газ и нефть всей страны должна была «мягко и по-рыночному» монополизировать эта новая К.… с громким названием...

прошло 20 лет почти… но тем планам не суждено было сбыться… Газ за Газпромом. Нефть качают все кому не лень.

Итого, миссия не удалась… в тех массштабах… Видать, что-то не так пошло...

И слухи о долгах… и прожигании денег… подробно там: smart-lab.ru/blog/413495.php .

Выборы — как точка бурной, много_пятилеток, деятельности...

Смена сил — разумеется. Передел частной собственности — разумеется. Смена Хозяев -разумеется. Народ рано или поздно обязательно известят — где, кого и за что — в прямом эфире...

Но настоящий трейдер всегда играет на опережение… действий «избранников» народных масс… их праведного гнева...

И чтобы не гадать на фундаментальной гуще, взял месяцев-график с сайта-долгожителя mfd.ru и сделал то, что умею очень хорошо - порисовал… и представляю миру — «нарисованный мир будущего». силь_вупли…

По-другому пока — никак. 350/333 можно, но под 300 будет 160 — приговор свободного рынка уже — в позициях — быки пойманы.

________________________________________

Альтернативное (маловероятное) событие — шорт вселенский пойдёт с 500.00. и у 700...

________________________________________

В любом случае, на октябрь и март месяц — интересно будет поинвестировать.

_________________________________________

Совсем умолчал про макроэкономику… но там всё хорошо… с перспективами… с безграничными ресурсами… с образованнейшими и дальновидными политиками… которые не примешивают к гос.делу близких… ставя по уму и способностям… и пекущихся за мир во всем мире… и просадки собственности, капиталистов, в разы, наподобие 1997/2001/2006/2008 гг, больше никогда не будет… Аналитики считают телеконференцию нейтральной для акций Роснефти

Аналитики считают телеконференцию нейтральной для акций Роснефти

Роснефть провела телеконференцию по итогам 2К17

Ниже мы представляем основные моменты.

Приобретение Essar Oil. Роснефть заявила, что ожидает, что сделка будет закрыта в течение ближайших нескольких дней, поскольку проблема с МВД Индии, которое имело возражения по сделке в июне, уже решена. Менеджмент вновь подчеркнул, что ожидает операционную синергию от своих новых индийских активов, современного НПЗ мощностью 20 млн т и порта Вадинар.

Предоплата PDVSA. Компания заверила, что дальнейшего повышения авансовых платежей венесуэльской PDVSA не планируется, после того как $1,02 млрд было выплачено в апреле 2017 и $1,5 млрд в 2016 в рамках соглашения о покупках нефти стоимостью $5,7 млрд. Роснефть считает, что политическая напряженность в Венесуэле и финансовые трудности PDVSA не повлияют на контракт, и ожидает, что Венесуэла полностью выполнит свои обязательства к концу 2019.

Прогноз по добыче нефти. Роснефть прогнозирует, что добыча нефти в 2018 должна оказаться, как минимум, не ниже, чем в 2017. Тем не менее менеджмент подчеркнул, что многое будет зависеть от соглашения о сокращении добычи нефти между странами ОПЕК и странами, не входящими в ОПЕК, которое будет пересмотрено в марте 2018. Компания готова скорректировать свои планы по добыче для соблюдения условий соглашения, но ожидает, что это не повлияет на ее планы в отношении гринфилдов.

Эргинское месторождение. Роснефть не представила какого-либо прогноза по добыче для этого месторождения, но подчеркнула, что планирует начать первые коммерческие поставки нефти с месторождения в течение 2 лет.

Предоплата в размере почти $6млрд венесуэльской PDVSA может быть несколько тревожным фактором, учитывая текущую политическую напряженность в стране. В остальном, мы не услышали какой-либо информации, которая бы серьезно повлияла на инвестиционный профиль компании, и считаем телеконференцию НЕЙТРАЛЬНОЙ для акций.

АТОН

Роснефть повременит с предоплатой.

Компания, выдавшая около $6 млрд аванса компании PDVSA (Венесуэла), решила приостановить предоплату. При этом Роснефть уверяет, что, несмотря на экономический и политический кризис, Венесуэла погашает свои долги перед ней в строгом соответствии с графиком. С 2016 года она вернула $743 млн основного долга и проценты на $489 млн. Полностью закрыть долг PDVSA должна в 2019 году. (Коммерсант) (Ведомости) (РБК)

Роснефть - рассчитывает, что добыча нефти в 2018 году будет не меньше, чем в 2017 году,

Роснефть - рассчитывает, что добыча нефти в 2018 году будет не меньше, чем в 2017 году,

Роснефть рассчитывает, что добыча нефти в 2018 году будет не меньше, чем в 2017 году, но многое будет зависеть от сделки ОПЕК+.

Первый вице-президент компании Эрик Лирон:Она (добыча в 2018 году — ред.) будет не меньше, чем в 2017 году. Очевидно, многое будет зависеть от ОПЕК… Опять же, соглашение (ОПЕК+ о сокращении добычи — ред.) будет вновь обсуждаться в марте, и мы, естественно, будем соблюдать наши планы добычи сообразно с этим

Прайм Скрытый позитив в отчетности Роснефти по МСФО за 1 полугодие 2017 года

Скрытый позитив в отчетности Роснефти по МСФО за 1 полугодие 2017 года

По мотивам поста

=====================

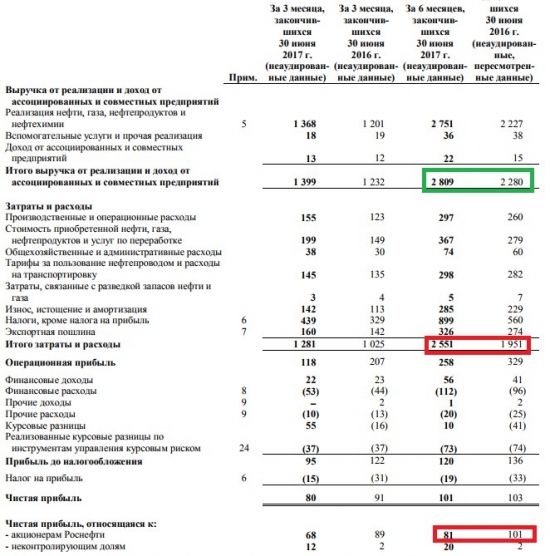

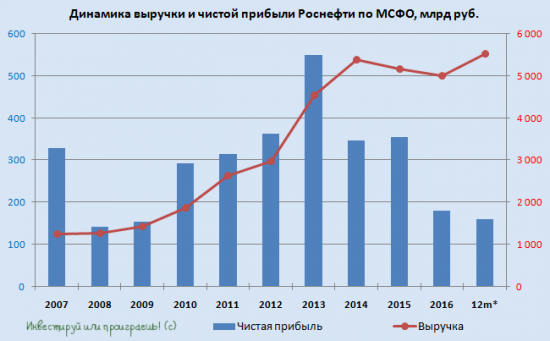

Роснефть достаточно неплохо отчиталась по МСФО за 1 полугодие 2017 года, даже несмотря на снижение чистой прибыли:

Рублевая выручка компании за этот период выросла в годовом выражении почти на четверть до 2,8 трлн рублей, благодаря росту цен на нефть и активным наращиванием добычи на 11,4% (не без участия приватизированной Башнефти). При этом долларовая выручка и вовсе выросла в 1,5 раза.

Напомню, среднесуточная добыча углеводородов выросла с января по июнь текущего года на 10,2% до 5,74 млн баррелей нефтяного эквивалента в сутки, добыча газа — на 2,9% до 34,2 млрд кубометров. Компания сохраняет планы по росту производства газа до 100 млрд кубометров в год.

Правда, затраты компании показали опережающий рост более чем на 30% до 2,6 трлн рублей: рост цен на продаваемые на экспорт энергоносители компенсировался укреплением курса рубля. В результате операционная прибыль заметно сократилась с 329 до 258 млрд рублей.

Финансовые статьи отчетности по сравнению с прошлым годом изменились не существенно, и в результате чистая прибыль Роснефти в 1 полугодии 2017 года скромно сократилась с 103 до 101 млрд рублей. А вот прибыль, относящаяся к акционерам компании, на которую я всегда ориентируюсь в своих расчетах, снизилась куда существенней — со 101 до 81 млрд рублей.

Согласно пресс-релизу компании, показатель EBITDA немного подрос почти на 3%, составив 639 млрд рублей, а соотношение NetDebt/EBITDA по-прежнему оценивается как достаточно комфортное на уровне 1,7х.

Мои личные расчеты не столь оптимистичны (наверное, ввиду более упрощенной и универсальной системы подсчета EBITDA и чистого долга) и оценивают соотношение NetDebt/EBITDA в районе 2,7х, по сравнению с 2,4х на конец 2016 года.

Негативные настроения на российском рынке, сложная макроэкономическая обстановка и регулярное усиление антиамериканских санкций конечно оказывают серьезное влияние на привлекательность акций Роснефти, однако опубликованные результаты компании по МСФО, которые помимо всего прочего оказались еще и выше ожиданий рынка, указывают на достаточно стабильное финансовое положение. В дополнение ко всему вышесказанному, свободный денежный поток Роснефти уже 21-й квартал кряду является положительным и в 1 полугодии достиг 128 млрд рублей.

Поэтому лично я склонен полагать, что падение котировок бумаг ниже 300 рублей на текущий момент оценивается как весьма маловероятное событие. Продолжаю держать акции Роснефти в скромном объеме около 1,5% от всего портфеле, без особых илюзий относительно их рыночной стоимости, а скорее как защитный актив. Новый виток схематоза с выпусками Роснефти Часть 2

Новый виток схематоза с выпусками Роснефти Часть 2

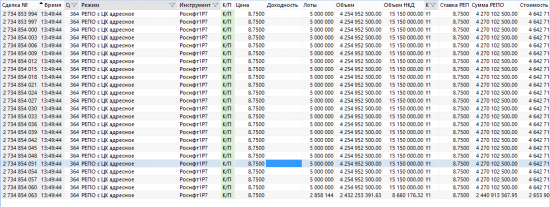

В пятницу я поднял тему очередного схематоза со свежими выпусками Роснефти в рамках РЕПО с ЦК на беспрецедентные 364 дня (максимальный срок операций РЕПО с ЦК, установленный биржей для простых смертных — 3 месяца) - https://smart-lab.ru/blog/413206.php. Советую всем ознакомиться, кто ещё не успел, на мой взгляд интересный прецедент, который характеризует особенным образом Роснефть и Биржу, особенно на фоне недовольства ЦБ такими «мутными» схемами, как заметили коллеги в комментариях. Нужно будет посмотреть консолидированную отчетность Роснефти на 1 августа и посмотреть, какая доля всех выпусков могла быть выкуплена кем-то из группы и уже самостоятельно зарепована, а какая ушла инвест компаниям. То есть там по идее в долгосрочных пассивах будут висеть бонды и прочее финансирование, если они привлеклись в долгосрок под бумаги на внебирже после технического размещения, а часть будет в краткосроке висеть по этой же схеме.

Я решил отслеживать биржевую ленту на предмет появления сделок с оставшейся частью выпуска Роснфт1P7 (RU000A0JXXE1) и дождался.

Ещё 100+ ярдов прошло в рамках данного схематоза. Осталось бумаг этого выпуска в терминалах номинала на 10 ярдов всего из 266. На все про всё потребовалось меньше 2 недель с момента «рождения» бумаг. За это время получилось за час разместить бумаг на 266 ярдов, пролоббировать внесение выпусков в РЕПО с ЦК, выбить беспрецедентные условия для этих выпусков, получив привилегию и встав выше всего остального рынка, и замкнуть схему привлечения денег посредством РЕПО с ЦК. Браво!

P.S. А теперь поиграем в игру — «Посчитаем и подумаем». Объем долга в обращение у Роснефти 2.161 трлн руб. и 3.6 ярда баксов. Скажем так 2.4 трлн руб. Объем номинала зарепованного через ЦК постараюсь посчитать на досуге как-нибудь, но явно много. Если в какой-то момент весь сайз перекинут на ЦК вместе с рисками, и если что-то пойдет не так, то НКЦ придется или взять себе всё это добро на позу и фандиться в ЦБ, или продать на рынке. А теперь занимательный момент — капитал банковского сектора РФ около 9 трлн руб, а необходимый Н6 для выпусков Роснефти без учета акций — около 10 трлн руб. Искренне надеюсь, что такой сценарий не произойдет, но новостной фон вокруг Роснефть меня пугает и они могут затянуть петлю на шее Биржи и рынка в целом. Роснефть - возможная доходность промежуточного дивиденда 2%

Роснефть - возможная доходность промежуточного дивиденда 2%

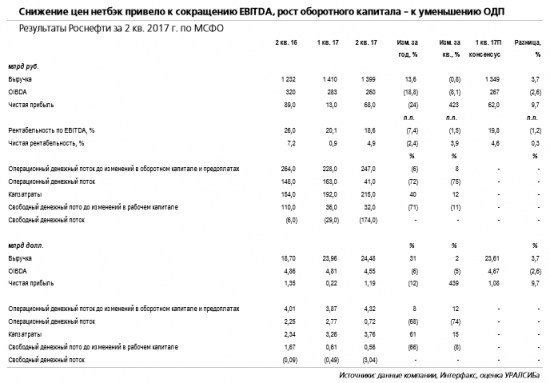

Результаты за 2 кв. 2017 г. по МСФО: EBITDA (OIBDA) снизилась на 8% квартал к кварталу

EBITDA в долларах сократилась на 6% год к году и на 5% квартал к кварталу. В пятницу Роснефть представила отчетность за 2 кв. 2017 г. по МСФО. Выручка увеличилась на 13,6% год к году и снизилась на 0,8% квартал к кварталу до 1 399 млрд руб. (24,5 млрд долл.), на 3,7% выше среднего прогноза. Показатель EBITDA (рассчитанный нами как OIBDA, то есть сумма операционной прибыли и амортизации) снизился на 18,8% год к году и на 8,1% квартал к кварталу до 260 млрд руб. (4,55 млрд долл.). В долларовом выражении EBITDA сократилась на 6% год к году и на 5% квартал к кварталу. Рентабельность по EBITDA снизилась соответственно на 7,4 п.п. и на 1,5 п.п. до 18,6%. Чистая прибыль упала на 24% относительно уровня годичной давности и выросла на 68% за квартал до 68 млрд руб. (1,19 млрд долл.), на 9,7% больше рыночного прогноза.

ОДП уменьшился из-за роста оборотного капитала. Основной причиной сокращения EBITDA квартал к кварталу стало понижение цены нетбэк Urals на 8% в долларах до 37 долл./барр. и на 11% в рублях до 2 109 руб./барр. во 2 кв. 2017 г. С поправкой на изменение оборотного капитала и предоплаты операционный денежный поток уменьшился на 6% год к году и увеличился на 8% квартал к кварталу до 247 млрд руб. (4,32 млрд долл.). Однако из-за роста оборотного капитала ОДП снизился на 72% год к году и на 75% квартал к кварталу до 41 млрд руб. (0,72 млрд долл.). Поскольку капитальные затраты увеличились на 48% год к году и на 12% квартал к кварталу до 215 млрд долл. (3,76 млрд долл.), СДП был отрицательным на уровне 174 млрд руб. (3,04 млрд долл.)

Возможная доходность промежуточного дивиденда 2%. Чистая прибыль, приходящаяся на долю акционеров Роснефти, в 1 п/г 2017 г. составила 81 млрд руб. Если промежуточный дивиденд будет определяться на основании прибыли 1 п/г без каких-либо поправок с коэффициентом выплаты 50%, он составит 3,8 руб./акция с доходностью 1,2%. Если к нему будет приплюсована разница между 50% и 35% от чистой прибыли по МСФО за 2016 г., то есть 2,6 руб./акция, промежуточный дивиденд может составить 6,4 руб./акция, доходность 2%. Мы рекомендуем ДЕРЖАТЬ акции компании.

Уралсиб

Роснефть - факторы роста и падения акций

- Роснефть обладает самым большим производственным потенциалом роста среди всех российских НК (26.01.2018)

- Роснефть платит дивиденды 50% МСФО (07.02.2019)

- к 2024 «Восток Ойл» будет давать дополнительно 30 млн.т. нефти и до 100 млн т к 2030 году (30.08.2021)

- Восток Ойл позволит Роснефти нарастить выручку и прибыль с 2024 года - когда первая нефть пойдет через собственную инфраструктуру (в данном проекте существенные льготы и сниженные налоги) (17.10.2023)

- Возможны новые крупные расточительные приобретения. (29.06.2017)

- Риск ввода дополнительных налогов и ввода искуственного ограничения прибыли через НДПИ (17.10.2023)

Роснефть - описание компании

РоснефтьОАО «Роснефть» (ИНН 7706107510) — крупнейшая нефтяная компания в РФ и крупнейший налогоплательщик страны. Доказанные запасы углеводородов Роснефти по классификации SEC превышают 33 млрд баррелей.

Уставный капитал компании равен 105.981 млн руб. На эту сумму эмитировано 10598177810 обыкновенных акций номиналом 0.01 руб. Крупнейшим акционером компании является государственный Роснефтегаз.

2020 оценка:

нефть +$10 добавляет к EBITDA 6 мес + 70 млрд руб.

USDRUB +$10 добавляет к EBITDA 6 мес + 80 млрд руб.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций