BP p.l.c.

Общий долг на 31.12.2015г: $163,445 млрд

Общий долг на 31.12.2016г: $166,473 млрд

Общий долг на 31.12.2017г: $176,111 млрд

Общий долг на 31.03.2018г: $173,122 млрд

Общий долг на 30.06.2018г: $173,856 млрд

Выручка 2015г: $225,982 млрд

Выручка 6 мес 2016г: $86,442 млрд

Выручка 2016г: $186,606 млрд

Выручка 6 мес 2017г: $113,752 млрд

Выручка 2017г: $244,582 млрд

Выручка 1 кв 2018г: $69,143 млрд

Выручка 6 мес 2018г: $146,050 млрд

Убыток 2015г: $6,400 млрд

Убыток 1 кв 2016г: $558 млн

Убыток 6 мес 2016г: $1,948 млрд

Убыток 9 мес 2016г: $ 371 млн

Прибыль 2016г: $172 млн

Прибыль 1 кв 2017г: $1,492 млрд

Прибыль 6 мес 2017г: $1,648 млрд

Прибыль 9 мес 2017г: $3,405 млрд

Прибыль 2017г: $3,468 млрд

Прибыль 1 кв 2018г: $2,531 млрд

Прибыль 6 мес 2018г: $5,404 млрд (+228% г/г)

www.sec.gov/Archives/edgar/data/313807/000165495418008181/a2328w.htm

www.bp.com/en/global/corporate/investors/results-and-reporting/quarterly-results-and-webcast/quarterly-results-archive.html

www.bp.com/en/global/corporate/investors/results-and-reporting.html

https://www.bp.com/en/global/corporate/investors.html

Прибыль BP p.l.c., до уплаты налогов, от участия в акционерном капитале Роснефть:

6 мес 2017г: $378 млн

6 мес 2018г: $1,013 млрд

www.sec.gov/Archives/edgar/data/313807/000165495418008181/a2328w.htmстр.4

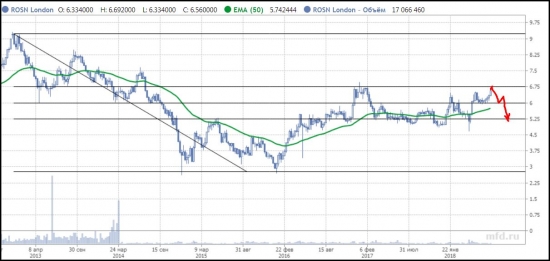

Доля BP p.l.c. в акционерном капитале Роснефть на 01.07.2018г: 19,75% www.rosneft.ru/Investors/structure/share_capital/

Чистая прибыль Роснефть за 6 мес 2018г соответственно ~$4,1 млрд = ~258 млрд руб (+153% г/г).

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций