| Число акций ао | 10 598 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 4 929,1 млрд |

| Выручка | 10 139,0 млрд |

| EBITDA | 3 029,0 млрд |

| Прибыль | 1 084,0 млрд |

| Дивиденд ао | 51,15 |

| P/E | 4,5 |

| P/S | 0,5 |

| P/BV | 0,5 |

| EV/EBITDA | 1,6 |

| Див.доход ао | 11,0% |

| Роснефть Календарь Акционеров | |

| 30/06 ГОСА по дивидендам за 2024 год в размере 14,68 руб/акция | |

| 17/07 ROSN: последний день с дивидендом 14.68 руб | |

| 20/07 ROSN: закрытие реестра по дивидендам 14.68 руб | |

| Прошедшие события Добавить событие | |

Роснефть акции

-

Лучшие друзья России

Лучшие друзья России

В продолжение предыдущей заметке о динамике экспорта сырой нефти из России в 2015 — 2018 годах предлагаю рассмотреть основные страны-импортёры Российской нефти, а также динамику изменения с их стороны спроса на российскую нефть.

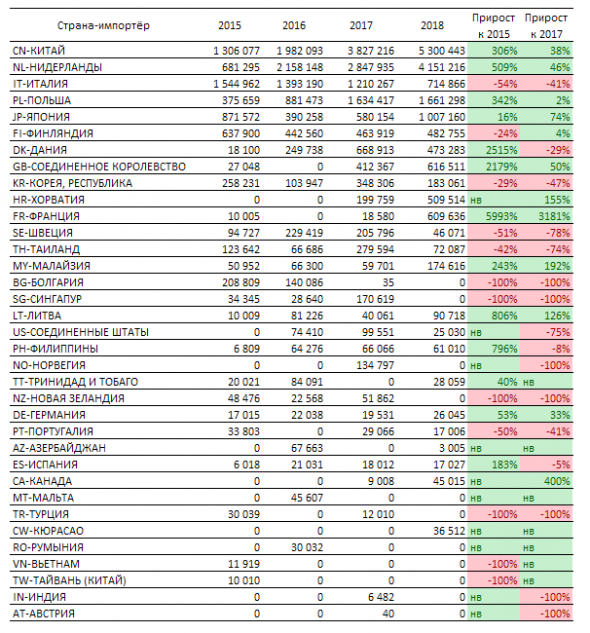

Таблица 1. Структура экспорта нефть из Российской Федерации по странам-импортёрам, тонн

Как мы видим, основными импортёрами нефти являются Китай, Нидерланды, Польша, Япония и Италия. При этом динамика характеризуется ростом импорта Китаем, Нидерландами, Польшей и сокращением со стороны Италии. Стоимостная структура экспорта, приведенная в следующей таблице соответствует натуральной.

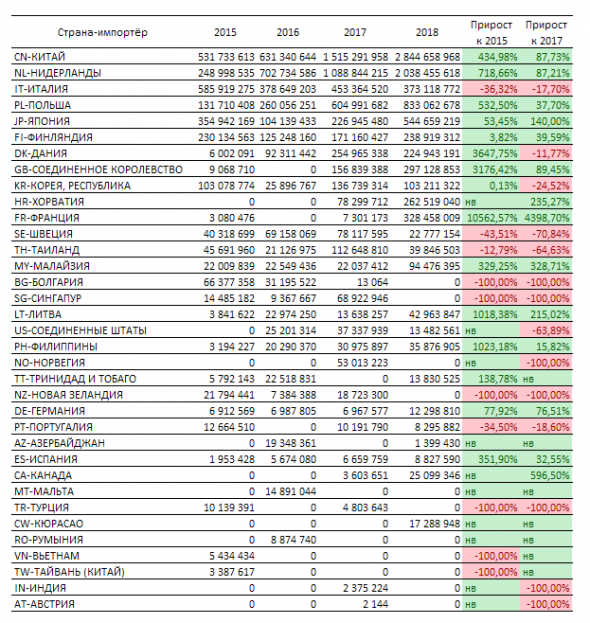

Таблица 2. Структура экспорта российской нефти по странам-импортёрам, USD

читать дальше на смартлабе

Moody’s: санкции против PDVSA затронут предприятия «Роснефти» в Венесуэле

Moody’s: санкции против PDVSA затронут предприятия «Роснефти» в Венесуэле

Международное рейтинговое агентство Moody’s выпустило прогноз, согласно которому американские санкции против венесуэльской компании PDVSA существенно ограничат финансовую и операционную гибкость пяти совместных предприятий «Роснефти». «В рамках санкций против венесуэльской компании активы были заблокированы, и залог «Роснефти» в отношении доли в Citgo временно не имеет силы»,— отмечает Moody’s. Как полагают эксперты агентства Fitch, санкции США в краткосрочной перспективе усугубят экономический кризис в Венесуэле, непосредственно влияя на нефтяной сектор. «Добыча нефти, вероятно, будет падать дальше, что будет все сильнее отражаться на объемах производства и экспорта, а также доходах страны»,— говорится в отчете.

www.kommersant.ru/doc/3875353?from=hotnews

www.vedomosti.ru/business/articles/2019/02/06/793473-moodys-vliyanie-venesueli

Ренек пишет, что доходность FCF у Роснефти получается 15,4%, дивдоходность 8,5%

Ренек пишет, что доходность FCF у Роснефти получается 15,4%, дивдоходность 8,5%

Целевая цена по акциям Роснефти 550 рублей По итогам 2018 года Роснефть показала сильные финансовые результаты - Промсвязьбанк

По итогам 2018 года Роснефть показала сильные финансовые результаты - Промсвязьбанк

Чистая прибыль Роснефти по МСФО в 2018г выросла в 2,5 раза, до 549 млрд руб.

Чистая прибыль Роснефти по МСФО в 2018 году выросла в 2,5 раза, до 549 млрд руб., сообщает НК. Прибыль за IV квартал составила 109 млрд руб. Выручка в прошлом году выросла на 37% и составила 8,2 трлн руб., показатель EBITDA увеличился на 48,6% и превысил 2 трлн руб. Свободный денежный поток Роснефти в 2018 году превысил 1,1 трлн руб.

Роснефть показала сильные финансовые результаты по итогам 2018 года, правда они оказались несколько хуже ожиданий рынка. Прибыль компании в 549 млрд руб. позволяет акционерам рассчитывать на суммарный дивиденд за 2018 году на уровне 25,9 руб./акцию, из них Роснефть уже выплатила 14,58 руб./акцию. Исходя из текущей цены акций компании, дивидендная доходность оценивается в 6%

Промсвязьбанк

читать дальше на смартлабе Роснефть: разбор отчёта, прогнозируем дивиденды!

Роснефть: разбор отчёта, прогнозируем дивиденды!

Роснефть во вторник отчиталась по МСФО за 2018 год:

Добыча ЖУВ и нефти для компании вновь оказалась рекордной, на сей раз с результатом в 230,2 млрд рублей (+2,1%) или 4,67 млн барр. в сутки. Во многом это стало заслугой гибкого маневрирования разработкой действующих и новых месторождений компании в условиях выполнения договоренностей по ограничению добычи в рамках Соглашения ОПЕК+, а также достижением рекордных объёмов производства на крупнейшем активе РН-Юганскнефтегаз, годовая добыча на котором впервые в новейшей истории России превысила 70 млн тонн нефти (+5,5%).

читать дальше на смартлабе Разбор отчетов Роснефти и Северстали

Разбор отчетов Роснефти и Северстали

Вчера выходили первые два отчета МСФО за 2018 год: Роснефть и Северсталь. По этому случаю, я объявил мини-конкурс — надо было написать самые интересные комментарии к отчетам компании на форуме этих компаний или в их чате:

https://smart-lab.ru/forum/ROSN

https://smart-lab.ru/forum/CHMF

По Северстали ₽1000 получает Лыжник за этот комментарий.

По Роснефти ₽1000 получает Антон Самойлов за этот комментарий. Конкуренции у него не было, любой кто написал бы хоть какой-то разумный комментарий к отчету мог взять приз.

Следующий конкурс завтра! Будем обсуждать отчеты Магнита, а также НЛМК и ММК, сравнивать металлургом друг с другом и так далее. Приз ₽1000 за каждого эмитента. И все это на нашем форуме акций или его альтернативном интерфейсе — чате.

читать дальше на смартлабе Итоги телеконференции Роснефти нейтральны для акций - Атон

Итоги телеконференции Роснефти нейтральны для акций - Атон

Роснефть: телеконференция по итогам 4К18

Венесуэла. PDVSA продолжает выплачивать свой долг (в 2018 выплачено 50%, на конец 2018 оставшийся долг составил $2.3 млрд), а поставки нефти в январе-феврале совершались согласно графику.

Добыча в 2019. Добыча жидких углеводородов должна увеличиться на 3.0-4.5% в 2019, в зависимости от соглашения ОПЕК+ и его продления во 2П19.

Капзатраты в 2019. Подтверждены на уровне 1.2-1.3 трлн руб. (против 0.9 трлн руб. в 2018). Ключевыми направлениями инвестиций станут проекты по добыче, которые будут определять динамику выручки в 2019-20.

Выкуп акций в 2019. Роснефть не планирует выкуп при текущей макроэкономической конъюнктуре, но программа может быть инициирована в случае событий чрезвычайного характера и дисбаланса на рынке.

Мы считаем телеконференцию НЕЙТРАЛЬНОЙ для акций компании. Хотя выкуп приостановлен в текущей обстановке, Роснефть подтвердила снижение долговой нагрузки в качестве своей ключевой стратегической задачи на 2019 и завила, что политический кризис в Венесуэле рассматривается как временный и не должен повлиять ни на выплату задолженности PDVSA, ни на добычу в рамках СП.

Атон

читать дальше на смартлабе Бумага Роснефти вернется на радары инвесторов - Атон

Бумага Роснефти вернется на радары инвесторов - Атон

Роснефть опубликовала финансовые результаты за 4К18: снижение долговой нагрузки продолжается, чистый долг — 12% кв/кв

Выручка за 4К18, включая прибыль от аффилированных компаний достигла 2 165 млрд руб. (+4% против АТОНа, +2% против консенсуса), упав на 5% кв/кв на фоне снижения цен на Urals на 8% кв/кв, тогда как объемы не изменились кв/кв. EBITDA с корректировкой на эффекты предоплаты по нефти составила 488 млрд руб (+2% против АТОНа, -1% против консенсуса), упав на 24% кв/кв на фоне снижения выручки и отрицательного лага экспортной пошлины в $21/т. Чистая прибыль в 4К18 составила 109 млрд руб. (+5% против АТОНа, -8% против консенсуса), а в 2018 достигла 549 млрд руб., увеличившись более чем в 2 раза г/г. FCF остался высоким на уровне 261 млрд руб. (6х г/г), хотя и оказался почти на 50% ниже рекордного результата 3К ($509 млн). Чистый долг, включая предоплаты, снизился на 12% кв/кв до $62.6 млрд (без учета предоплат: -12% кв/кв до $42.1 млрд), в то время как соотношение чистый долг/EBITDA за последние 12М упало до 1.9x против 3.6x на конец 2017 (без учета предоплат: 1.3x против 2.4x на конец 2017).

читать дальше на смартлабе «Роснефть» уверена в Венесуэле. Но новые зарубежные инвестиции делает в Курдистане

«Роснефть» уверена в Венесуэле. Но новые зарубежные инвестиции делает в Курдистане

«Роснефть», которая является крупнейшим российским и одним из крупнейших иностранных инвесторов в Венесуэлу, считает социально-политический кризис в стране «временным явлением». Компания отчиталась, что долг венесуэльской PDVSA перед ней сократился в четвертом квартале на $800 млн, до $2,3 млрд, и выплаты в январе—феврале «идут в графике». Тем временем «Роснефть» активно наращивает присутствие в другом рискованном регионе — Иракском Курдистане, куда компания только в четвертом квартале прошлого года вложила $1,1 млрд.

www.kommersant.ru/doc/3874591

«Роснефть» готовит баррели к лету. Компания наметила рекордный рост добычи

«Роснефть» готовит баррели к лету. Компания наметила рекордный рост добычи

«Роснефть», которая на фоне роста цен на нефть в 2018 году смогла увеличить чистый денежный поток в 4,6 раза, а чистую прибыль — вдвое, планирует в 2019 году крайне амбициозно наращивать добычу: на 3–4,5%, до 237 млн тонн. Но это возможно, только если сделку ОПЕК+ по ограничению добычи не продлят на второе полугодие. В случае сохранения сделки «Роснефть» хочет получить от правительства «что-то взамен».

www.kommersant.ru/doc/3874528?from=main_9

Роснефть - Отчет мсфо за 2018г. Прибыль 649 млрд руб (+119% г/г)

Роснефть - Отчет мсфо за 2018г. Прибыль 649 млрд руб (+119% г/г)Роснефть – мсфо

10 598 177 817 акций fs.moex.com/files/12122

Free-float 11%

Капитализация на 05.02.2019г: 4,541.32 трлн руб

Общий долг на 31.12.2016г: 7,335 трлн руб

Общий долг на 31.12.2017г: 8,045 трлн руб

Общий долг на 30.09.2018г: 8,364 трлн руб

Общий долг на 31.12.2018г: 8,486 трлн руб

Выручка 2016г: 4,988 трлн руб

Выручка 9 мес 2017г: 4,305 трлн руб

Выручка 2017г: 6,011 трлн руб

Выручка 1 кв 2018г: 1,722 трлн руб

Выручка 6 мес 2018г: 3,787 трлн руб (+35% г/г)

Выручка 9 мес 2018г: 6,073 трлн руб (+41% г/г)

Выручка 2018г: 8,238 трлн руб (+37% г/г)

Операционная прибыль 2016г: 655 млрд руб

Операционная прибыль 9 мес 2017г: 425 млрд руб

читать дальше на смартлабе

Интересная бизнес-модель у компании — постоянно растёт долг. Растёт долг — растёт и компания, растут котировки.

Интересная бизнес-модель у компании — постоянно растёт долг. Растёт долг — растёт и компания, растут котировки. Сечин всех обманул.

Сечин всех обманул.

Пока все его клевали за огромную закредитованность он по дешевке скупал активы с хорошим денежным потоком.

Ситуация на рынке чуть поправилась и фокус покус.

Денежный поток идет на погашение кредитов.

А активы скупленные по дешевке остались) Кстати скорректированная прибыль РН 828 млрд руб — на 50% больше нескорректированной.

Кстати скорректированная прибыль РН 828 млрд руб — на 50% больше нескорректированной.

По ней P/E Роснефти и вовсе 5,5. Контора-то совсем недорогой стала Федоров про выкуп акций сказал дословно следующее:

Федоров про выкуп акций сказал дословно следующее:

Программа выкупа акций может быть запущена, если компанию устроит долларовая цена нефти, курс рубля и рыночная цена акции. Шанс на 2019 год есть

Вот комментарий Ренессанса к отчету Роснефти:

Вот комментарий Ренессанса к отчету Роснефти:

At first glance, the results look mixed. Earnings and dividends are below our estimate (due to higher than expected purchase costs and impairment write-downs), while FCF to equity was substantially above forecast. We expect stronger results in 1Q19 due to improving external environment.

Роснефть - продолжит направлять свободный денежный поток на снижение долговой нагрузки

Роснефть - продолжит направлять свободный денежный поток на снижение долговой нагрузки«Роснефть» продолжит направлять основную часть свободного денежного потока на снижение долговой нагрузки.

первый вице-президент «Роснефти» Павел Федоров, в ходе телефонной конференции:«Мы остаемся в рамках реализации стратегии, утвержденной советом директоров, и будем направлять основную часть нашего денежного потока на снижение общей долговой нагрузки компании»

Игорь Сечин сообщил ранее, что компания в 2018 году снизила долговую нагрузку на более чем $14 млрд.

https://www.finanz.ru/novosti/aktsii/rosneft-prodolzhit-napravlyat-svobodny-denezhny-potok-na-snizhenie-dolgovoy-nagruzki-1027926155

читать дальше на смартлабе Прибыль МСФО 2018 = 549 млрд руб.

Прибыль МСФО 2018 = 549 млрд руб.

Див. выплата может составить 274 млрд руб

Дивиденд будет 25 руб 90 коп

Уже выплачено 14 руб 58 коп

Остается: 11 руб 32 коп

Прогноз был 15 руб 50 коп

Это дает общую годовую дивидендную доходность 6% годовых

И доходность финальной выплаты 2,6%

Внес изменения в таблицу smart-lab.ru/dividends/

Роснефть - факторы роста и падения акций

- Роснефть обладает самым большим производственным потенциалом роста среди всех российских НК (26.01.2018)

- Роснефть платит дивиденды 50% МСФО (07.02.2019)

- к 2024 «Восток Ойл» будет давать дополнительно 30 млн.т. нефти и до 100 млн т к 2030 году (30.08.2021)

- Восток Ойл позволит Роснефти нарастить выручку и прибыль с 2024 года - когда первая нефть пойдет через собственную инфраструктуру (в данном проекте существенные льготы и сниженные налоги) (17.10.2023)

- Возможны новые крупные расточительные приобретения. (29.06.2017)

- Риск ввода дополнительных налогов и ввода искуственного ограничения прибыли через НДПИ (17.10.2023)

Роснефть - описание компании

РоснефтьОАО «Роснефть» (ИНН 7706107510) — крупнейшая нефтяная компания в РФ и крупнейший налогоплательщик страны. Доказанные запасы углеводородов Роснефти по классификации SEC превышают 33 млрд баррелей.

Уставный капитал компании равен 105.981 млн руб. На эту сумму эмитировано 10598177810 обыкновенных акций номиналом 0.01 руб. Крупнейшим акционером компании является государственный Роснефтегаз.

2020 оценка:

нефть +$10 добавляет к EBITDA 6 мес + 70 млрд руб.

USDRUB +$10 добавляет к EBITDA 6 мес + 80 млрд руб.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций