какую акцию лучше покупать ао или ап?

Айдар 987, ап

| Число акций ао | 3 283 млн |

| Число акций ап | 210 млн |

| Номинал ао | 0.0025 руб |

| Номинал ап | 0.0025 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 240,8 млрд |

| Выручка | 755,5 млрд |

| EBITDA | 296,2 млрд |

| Прибыль | 28,7 млрд |

| Дивиденд ао | 6,06 |

| Дивиденд ап | 6,06 |

| P/E | 8,4 |

| P/S | 0,3 |

| P/BV | 3,7 |

| EV/EBITDA | 2,5 |

| Див.доход ао | 8,7% |

| Див.доход ап | 9,7% |

| Ростелеком Календарь Акционеров | |

| 26/02 RTKM - Объявление результатов за 4 квартал и 12 месяцев 2024 по МСФО | |

| Прошедшие события Добавить событие | |

«Ростелеком» рассматривает возможность продажи дочерней компании в Армении.

Глава «Ростелекома» Михаил Осеевский:

«Мы думаем об этом, насколько этот бизнес для нас комплементарен. У нас нет задачи его продать. Но как показывает практика других глобальных игроков, такая межстрановая синергия не очевидна. Все-таки разное законодательство, разная клиентская база, продукты. Поэтому мы думаем, как наиболее эффективно организовать нашу работу там. В том числе через продажу»

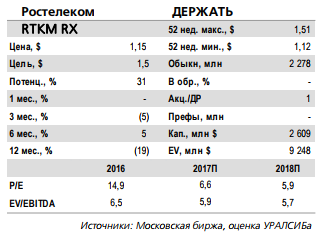

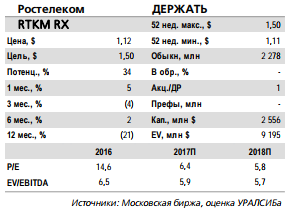

Возможная сделка соответствует стратегии по диверсификации бизнеса. Возможная покупка Solar Security соответствует стратегии Ростелекома, направленной на повышение диверсификации бизнеса и снижение доли доходов от традиционных услуг связи. Размер инвестиций в приобретение актива пока неизвестен, но он вряд ли будет значительным и не должен оказать существенного влияния на уровень долговой нагрузки Ростелекома. Мы подтверждаем рекомендацию ДЕРЖАТЬ обыкновенные акции Ростелекома.Уралсиб

Добрый день. скопирую сюда мои мысли по Ростелекому с соседнего ресурса.

На фоне того, что некоторые ресурсы прогнозируют дивдоходность по префам более 10%, меня это заинтересовало и решил сделать свой расчет.

Открыт к критике и комментариям.

Что касается дивидендов ростелекома, смотрим положение о дивполитике, п 5.1.:

Компания будет стремиться направлять на дивиденды в течение 2016,2017,2018 годов ( то есть по итогам 2015, 2016 и 2017 годов) не менее 75% свободного денежного потока за каждый финансовый год, но не менее 45 млрд рублей совокупно за 3 указанных года.

www.rostelecom.ru/ir/corporate_governance/docs/Dividend_Policy_2015_final_ru.pdf

Далее, капитал Ростелеком состоит из 2575 млн. обыкновенных акций и 209 млн. привилегированных акций, всего 2784 млн. ценных бумаг.

В 2016 году по итогам 2015 года компания выплатила 5,91р на бумагу или 5,91*2784=16,5 млрд рублей.

В 2017 году по итогам 2016 года компания выплатила 5,38р на бумагу или 5,38*2784=15млрд.

Таким образом, за 2 года уже было выплачено 31,5 млрд рублей, то есть они имеют полное право в этом году выплатить 45-31,5=13,5 млрд. рублей или примерно 4.85 рублей на акцию. Дивдоходность к текущей цене составит 4,85/58*0,87=7,3% после вычета налогов.

Теперь, согласно отчету по МСФО компании, FCF за 9 месяцев составил 3.102 млрд.рублей.

42812(оп.прибыль) – 42290(капзатраты) + 2580(поступления от продажи ОС) = 3102.

Мы знаем, что капзатраты за 2017 год составили “более 60 млрд.рублей”, предположим, это 62млрд.

Источник: bcs-express.ru/novosti-i-analitika/chistaia-pribyl-rostelekoma-v-2017-godu-sostavit-13-14-mlrd-rub.

Предположим, что компания заработает за 4 квартал 20 млрд. операционной прибыли.

Тогда получится:

62812-62000+2580=3392 млн. р. Рублей FCF по итогам 2017 года.

Таким образом предположу, что на дивиденды пойдут в этом гожу все же 13,5 млрд, обещанные по положению, или 4,85 рублей, дивдоходность 7,3% после налогов. У них, конечно, есть еще пометки в положении, что они могут корректировать FCF, но вряд ли они расщедрятся на 13%, плюс, такие выплаты установлены только на 3 года, а что будет дальше с ними — темный лес.

bm13, вы или ошиблись или сами себе противоречите: вы пишете что не менее 45 млрд, а делаете расчет как не более 45 млрд

Добрый день. скопирую сюда мои мысли по Ростелекому с соседнего ресурса.

На фоне того, что некоторые ресурсы прогнозируют дивдоходность по префам более 10%, меня это заинтересовало и решил сделать свой расчет.

Открыт к критике и комментариям.

Что касается дивидендов ростелекома, смотрим положение о дивполитике, п 5.1.:

Компания будет стремиться направлять на дивиденды в течение 2016,2017,2018 годов ( то есть по итогам 2015, 2016 и 2017 годов) не менее 75% свободного денежного потока за каждый финансовый год, но не менее 45 млрд рублей совокупно за 3 указанных года.

www.rostelecom.ru/ir/corporate_governance/docs/Dividend_Policy_2015_final_ru.pdf

Далее, капитал Ростелеком состоит из 2575 млн. обыкновенных акций и 209 млн. привилегированных акций, всего 2784 млн. ценных бумаг.

В 2016 году по итогам 2015 года компания выплатила 5,91р на бумагу или 5,91*2784=16,5 млрд рублей.

В 2017 году по итогам 2016 года компания выплатила 5,38р на бумагу или 5,38*2784=15млрд.

Таким образом, за 2 года уже было выплачено 31,5 млрд рублей, то есть они имеют полное право в этом году выплатить 45-31,5=13,5 млрд. рублей или примерно 4.85 рублей на акцию. Дивдоходность к текущей цене составит 4,85/58*0,87=7,3% после вычета налогов.

Теперь, согласно отчету по МСФО компании, FCF за 9 месяцев составил 3.102 млрд.рублей.

42812(оп.прибыль) – 42290(капзатраты) + 2580(поступления от продажи ОС) = 3102.

Мы знаем, что капзатраты за 2017 год составили “более 60 млрд.рублей”, предположим, это 62млрд.

Источник: bcs-express.ru/novosti-i-analitika/chistaia-pribyl-rostelekoma-v-2017-godu-sostavit-13-14-mlrd-rub.

Предположим, что компания заработает за 4 квартал 20 млрд. операционной прибыли.

Тогда получится:

62812-62000+2580=3392 млн. р. Рублей FCF по итогам 2017 года.

Таким образом предположу, что на дивиденды пойдут в этом гожу все же 13,5 млрд, обещанные по положению, или 4,85 рублей, дивдоходность 7,3% после налогов. У них, конечно, есть еще пометки в положении, что они могут корректировать FCF, но вряд ли они расщедрятся на 13%, плюс, такие выплаты установлены только на 3 года, а что будет дальше с ними — темный лес.

Ростелеком — отказался от покупки «Акадо»

Ростелеком» отказался от покупки «Акадо».

Глава Ростелекома Михаил Осеевский в кулуарах Гайдаровского форума в РАНХиГС:«Мы прекратили переговоры. Нет, не ведем больше (переговоры. — RNS)»

Актив интересен, но стороны имеют «очень разные точки зрения по цене».

РНС

«Мы прекратили переговоры. Нет, не ведем больше (переговоры. — RNS)»

Актив интересен, но стороны имеют «очень разные точки зрения по цене».

РНС

AVK, а почему именно обычку а не преф?

Тимофей Мартынов,

Спред обычка/преф на исторических минимумах, для восстановления среднеисторических значений обычке нужно подрасти на 15% (ну или префу упасть))

«По итогам 2017 года компания нарастила выручку. Она превысит 300 миллиардов рублей. Полностью профинансирована наша инвестиционная программа объёмом более 60 миллиардов рублей и покажем чистую прибыль на уровне 13–14 миллиардов рублей. В целом в рамках стратегии мы предполагаем рост наших доходов темпами выше инфляции»

Компания обновила свою стратегию на пять лет и планирует сосредоточиться на пяти основных направлениях.

«В целом во все эти направления в течение ближайших пяти лет планируем инвестировать более 300 миллиардов рублей собственных средств. Здесь, действительно, приоритетом является дальнейшее развитие инфраструктуры. Будем развивать магистральные каналы, в том числе в коридоре Европа–Азия. Здесь Россия имеет объективные преимущества: это самый короткий путь. Поэтому мы активно взаимодействуем с нашими международными партнёрами»

Ростелеком — первая инвестиция 2018

Решение инвестировать как совокупность факторов — см. ниже:

1. Дивидендная доходность прогнозируется +-10%

2. Это обычка, а не преф

3. Маржинальная бумага

4. Цена на лоях (во всяком случае перспективы роста есть)

5. Развитие компании — много чего в последнее время происходило как мне кажется положительного (и дивполитика и инвестиции в развитие и прочее) — все это (во всяком случае мне) говорит что подрастет акцуля)

Взял 700 лотов Ростелеком обычка (по 64,44) — хояется 100+-

п.с. Инвестиции оставшиеся в портфеле с 2017 года

1. Мечел ап (250 лотов по 97+-) — хочется 220+-

2. Газпром (500 лотов по 119+-) — хочется 220+-

3. Мосбиржа (500 лотов по 109+-) — хочется 130+-

Плечей пока нет

Всем хороших инвестиций в 2018 году!

AVK, а почему именно обычку а не преф?

Ростелеком — первая инвестиция 2018

Решение инвестировать как совокупность факторов — см. ниже:

1. Дивидендная доходность прогнозируется +-10%

2. Это обычка, а не преф

3. Маржинальная бумага

4. Цена на лоях (во всяком случае перспективы роста есть)

5. Развитие компании — много чего в последнее время происходило как мне кажется положительного (и дивполитика и инвестиции в развитие и прочее) — все это (во всяком случае мне) говорит что подрастет акцуля)

Взял 700 лотов Ростелеком обычка (по 64,44) — хояется 100+-

п.с. Инвестиции оставшиеся в портфеле с 2017 года

1. Мечел ап (250 лотов по 97+-) — хочется 220+-

2. Газпром (500 лотов по 119+-) — хочется 220+-

3. Мосбиржа (500 лотов по 109+-) — хочется 130+-

Плечей пока нет

Всем хороших инвестиций в 2018 году!

Подтверждаем рекомендацию ДЕРЖАТЬ. Покупка Авантела может усилить позиции Ростелекома на рынке услуг фиксированной связи для корпоративных клиентов, на котором он является доминирующим игроком. В то же время размер возможной покупки не должен быть значительным и не окажет существенного влияния на уровень долговой нагрузки Ростелекома. Мы подтверждаем рекомендацию ДЕРЖАТЬ обыкновенные акции Ростелекома.Уралсиб

Есть идея продать Мегафон и взять Ростелеком АП под идею дивидендов 2018. Мегафон не оправдал ожиданий, либо терпения не хватает. Технически Ростелеком АП не закрыла дивгеп от июля 2017, плюс поглядываю на неё, складывается такое ощущение, что полтора месяца уже идёт проторговка и набор позиции, и это всё на слабом, но уверенном восходящем тренде от сентября 2017 (я говорю об АП). Думаю, в ближайшее время будет импульс, который закроет дивгэп 59-60 за АП, потом коррекция и потом вверх под идею дивидендов 2018. Вопрос в том, брать сейчас или на коррекции.

Auximen, я взял тело преф. Но не потому что там гэп где-то, а потому что высокая ДД светит

Тимофей Мартынов, а будет ли ростело и дальше платить такие дивы? Я так понимаю, что этот год последний для текущей дивполитики?

Есть идея продать Мегафон и взять Ростелеком АП под идею дивидендов 2018. Мегафон не оправдал ожиданий, либо терпения не хватает. Технически Ростелеком АП не закрыла дивгеп от июля 2017, плюс поглядываю на неё, складывается такое ощущение, что полтора месяца уже идёт проторговка и набор позиции, и это всё на слабом, но уверенном восходящем тренде от сентября 2017 (я говорю об АП). Думаю, в ближайшее время будет импульс, который закроет дивгэп 59-60 за АП, потом коррекция и потом вверх под идею дивидендов 2018. Вопрос в том, брать сейчас или на коррекции.

Auximen, я взял тело преф. Но не потому что там гэп где-то, а потому что высокая ДД светит

Есть идея продать Мегафон и взять Ростелеком АП под идею дивидендов 2018. Мегафон не оправдал ожиданий, либо терпения не хватает. Технически Ростелеком АП не закрыла дивгеп от июля 2017, плюс поглядываю на неё, складывается такое ощущение, что полтора месяца уже идёт проторговка и набор позиции, и это всё на слабом, но уверенном восходящем тренде от сентября 2017 (я говорю об АП). Думаю, в ближайшее время будет импульс, который закроет дивгэп 59-60 за АП, потом коррекция и потом вверх под идею дивидендов 2018. Вопрос в том, брать сейчас или на коррекции.