Русал завтра, 27 июля, выпустит облигации в юанях - Синара

• РУСАЛ 27 июля предложит инвесторам 5-летние облигации на сумму 2 млрд юаней. По выпуску предусмотрена оферта на досрочный выкуп через 2 года. В качестве обеспечения ожидаются безотзывные оферты от операционных компаний группы (РУСАЛ Красноярск и РУСАЛ Саяногорск). Ориентир по ставке полугодового купона — 5% годовых.

• РУСАЛ — один из крупнейших в мире вертикально интегрированных производителей алюминия, заводы которого расположены в 20 странах мира. В 2021 г. на его долю приходилось около 5,6% мирового производства алюминия и 6,3% глинозема.

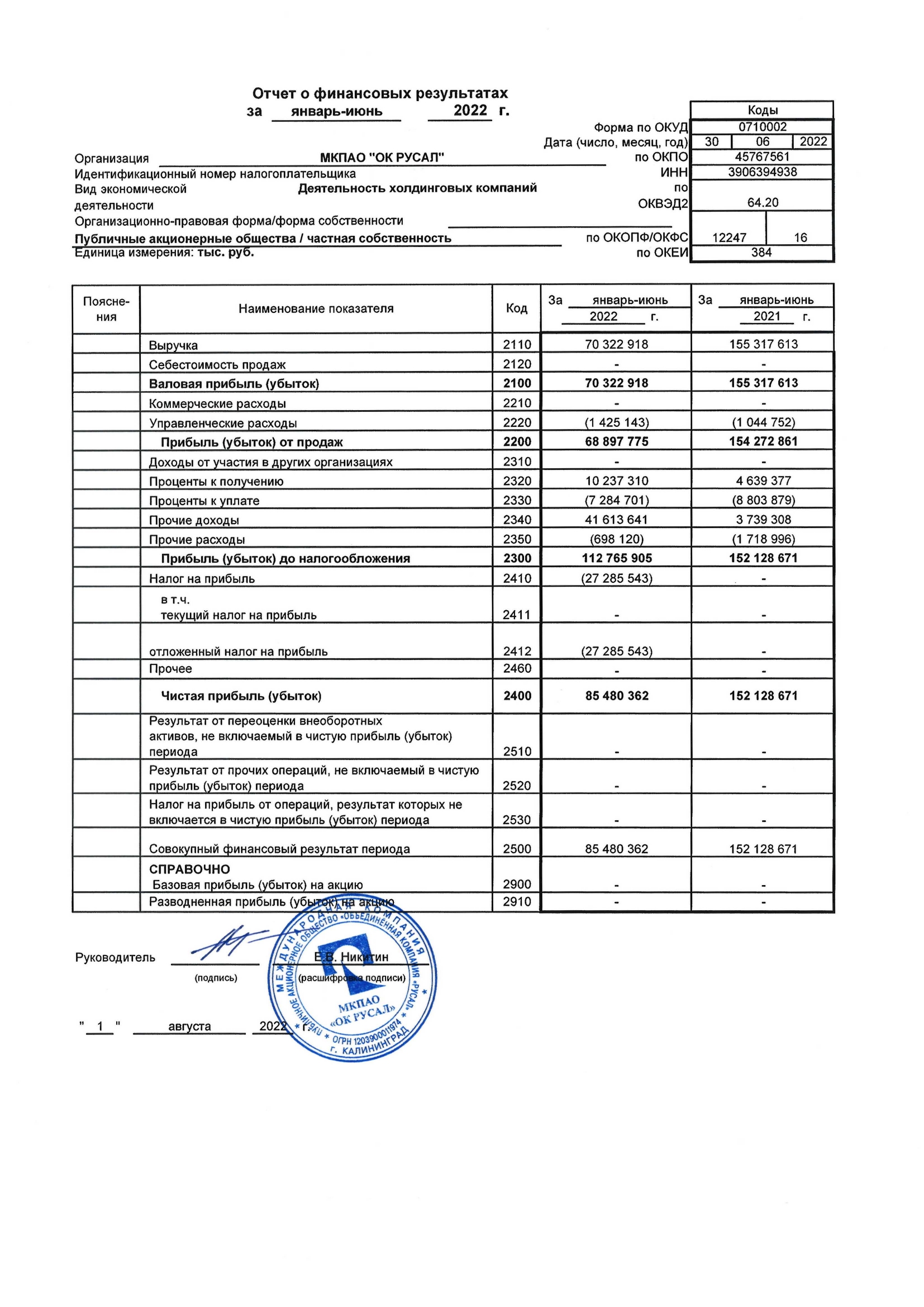

• На фоне высоких цен на алюминий компания по итогам 2021 г. показала хорошие результаты: выручка составила $12 млрд (+40% г/г), EBITDA — $2,9 млрд (+232% г/г), чистый долг снизился до $4,7 млрд (-14,6% г/г), а его отношение к EBITDA составило комфортные 1,6.

На наш взгляд, на доходность бумаг в большей степени повлияет спрос со стороны инвесторов, а не кредитные метрики эмитента. Бумаги китайского производителя алюминия Chinalсo, имеющего рейтинги инвестиционного уровня, на горизонте 2–3 лет дают доходность 2,75–3,1% годовых, в то время как облигации китайских металлургических компаний с более низкими кредитными рейтингами уровня «BB» (которые были у РУСАЛа до их отзыва) торгуются на уровне 5–6% годовых. С учетом геополитического риска мы считаем обоснованной дополнительную премию по бумагам РУСАЛа, в свете чего их справедливая доходность находится в диапазоне 7–8% годовых.

Учитывая, однако, популярность юаня в последнее время и крайне малое количество инструментов для инвестиций в китайской валюте, мы считаем, что спрос на бумаги окажется довольно высоким, что обеспечит более низкую ставку.

Синара ИБ

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций