Ребят, почему есть чистая прибыль, но растет чистый долг?

Что там не учитывается? Инвестиции? Переоценки?

Дедал, оборотный капитал вырос. То есть продали, отравили как прибыль, но живых денег пока не получили.

| Число акций ао | 15 193 млн |

| Номинал ао | 0.656517 руб |

| Тикер ао |

|

| Капит-я | 496,1 млрд |

| Выручка | 1 041,2 млрд |

| EBITDA | 67,0 млрд |

| Прибыль | 6,2 млрд |

| Дивиденд ао | – |

| P/E | 80,0 |

| P/S | 0,5 |

| P/BV | 0,6 |

| EV/EBITDA | 15,1 |

| Див.доход ао | 0,0% |

| Русал Календарь Акционеров | |

| 26/05 ВОСА по дивидендам за 1 кв 2025г | |

| Прошедшие события Добавить событие | |

Ребят, почему есть чистая прибыль, но растет чистый долг?

Что там не учитывается? Инвестиции? Переоценки?

Неделя началась на умеренно-позитивной ноте. Начало расконвертации депозитарных расписок особо не повлияло на рынок. Вероятно, дело в том, что держатели расписок, будучи из недружественных юрисдикций все равно ничего не могут поделать с российскими акциями.

При этом СПб биржа продолжает свой взлет. Новость об увеличении количества иностранных бумаг до 350 штук с 17 сентября позитивно воспринялась инвесторами. Однако не забываем, как легко на счету блокировали иностранные акции еще пару месяцев назад. К слову, многие зарубежные инструменты до сих пор остаются замороженными на брокерских счетах.

🏗 Динамика выдачи льготных ипотек вернулась к своим максимумам. В первую неделю августа было выдано кредитов по сниженной ставке на 31 млрд рублей. Средняя сумма составила 5,5 млн, хотя еще полгода назад в среднем брали 2,3 млн. Вливание бюджетных денег в экономику через строительный сектор идет полным ходом. Застройщики безусловно отломят свой кусок пирога. Правда избыточное стимулирование может привести к разгону инфляции, поэтому данная картина – негативный сигнал для держателей кэша.

Долговых инструментов в юанях становится больше. Если недавно мы радовались появлению облигаций Русала. То теперь на очереди размещение от Полюса. Сбор заявок пройдет 23 августа, само размещение запланировано на 30 августа. Ориентировочная ставка купона 4,2%. Пока это наилучшая альтернатива валютным вложениям с фиксированной доходностью. Юань ведет себя практически точно также как и доллар, но нужно держать риски, что в случае СВО на Тайване курс китайской валюты к американской может снизиться.

X5 Retail Group продолжает свою экспансию. Кризис – плохое время для продаж и хорошее для покупок. Как раз приобретением торговых сетей и занимаются в X5. ФАС получило ходатайство на приобретение 70% доли в сетях “Салта” и “Красный Яр”. Если сделка будет завершена, то это хороший позитив для Х5. Однако риски зарубежной регистрации портят всю инвестиционную идею.

❗️Не является инвестиционной рекомендацией

Полагаем, что последний продолжит осторожно наращивать долю в РусГидро, поскольку деятельность компании (производство энергии на базе ГЭС) является ключевой для En+ Group (контролирующий акционер РУСАЛа с долей 56,9%).Тайц Матвей

«Русал» получил согласие инвесторов на осуществление рублевых выплат по выпуску еврооблигаций с погашением в феврале 2023 года держателям, учет прав которых ведется НРД или другими российскими депозитариями.

Предложение одобрили инвесторы, которым принадлежит более 75% номинального объема находящихся в обращении долговых бумаг

«Русал» получил согласие инвесторов на рублевые выплаты по евробондам (interfax.ru)

В пятницу 12 августа котировки акций РУСГИДРО резко выросли на 7% до 0.8 руб

Обьем торгов за день составил 616 млн руб или 778 тыс лот

Последний раз, подобный обьем проходил 3 июня 2022 года

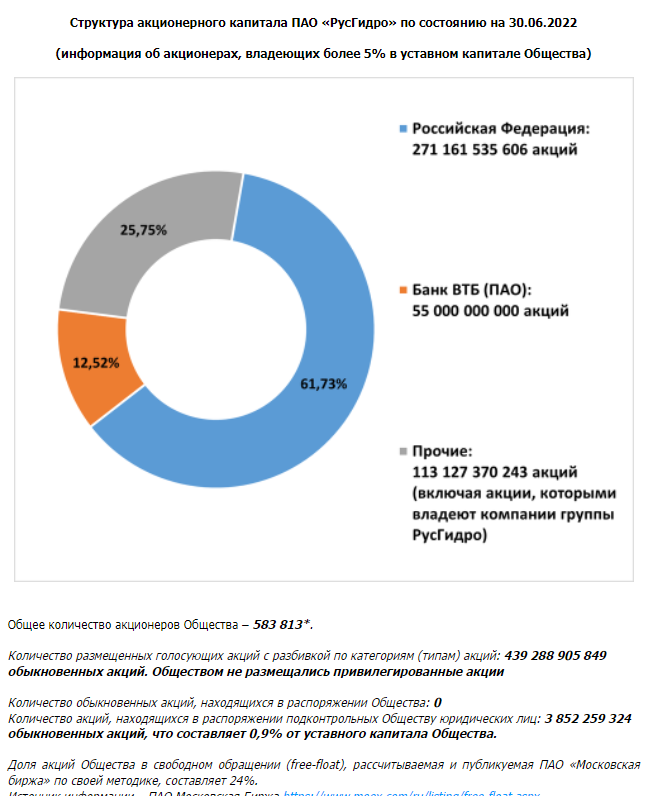

Это 778 млн акций или 0.18% всех акций РУСГИДРО

Если вспомнить, что в свободном обращении находится около 25%, то оборот составил 0.32% free float — немного

Компания на своем сайте раскрывает количество акций и текущую структуру акционеров

| 15 августа 2022 г.

— Русал представил неоднозначные финансовые результаты за 1-е полугодие 2022 г. (на уровне консенсуса). С одной стороны, благодаря высоким ценам на алюминий выручка и EBITDA достигли рекордных значений. С другой, рост оборотного капитала привел к падению алюминиевого FCFF в отрицательную зону, и лишь дивиденды Норникеля и Русгидро компенсировали убытки. Но даже несмотря на поступление 1,6 млрд долл. дивидендов, Русал нарастил чистый долг на 24% п/п. При этом мы отмечаем, что во 2-м полугодии ситуация только усугубится: цены на алюминий и средний курс рубля окажутся ниже, дивидендов Норникеля не будет, а внутренний спрос упадет еще сильнее. В связи с непростой внешней конъюнктурой мы ставим рекомендацию по бумагам Русала на пересмотр. Единственным потенциальным драйвером роста котировок остается слияние с Норникелем, однако его вероятность, на наш взгляд, невысока.

Операционные результаты. В 1-м полугодии 2022 г. производство алюминия Русала выросло на 1% г/г, до 1 891 тыс. т, благодаря запуску Тайшетского завода. При этом производство глинозема упало на 20% г/г, добыча бокситов – на 12% г/г. На фоне слабого внутреннего спроса продажи алюминия снизились на 12% г/г, до 1 763 тыс. т, что стало основной причиной резкого роста запасов и оборотного капитала. Цена реализации алюминия увеличилась более быстрыми темпами по сравнению с себестоимостью: 47% г/г (до 3 365 долл. за т) против 33% г/г (до 2 028 долл. на т). Это и обусловило рекордную полугодовую EBITDA Русала, однако во 2-м полугодии цены окажутся ниже, а себестоимость выше, что будет давить на рентабельность.

На фоне этой новости бумаги РусГидро в пятницу выросли более, чем на 5%. Для РУСАЛа инвестиции в РусГидро – это стратегический шаг. Напомним, что РУСАЛ и РусГидро сотрудничают в рамках БЭМО (Богучанское энерго-металлургическое объединение), где им принадлежит по 50%. Пока нет информации, планируется ли дальнейшее наращивание доли. Тем не менее, если такая практика будет продолжена, это позитивно скажется на бумагах РусГидро.Промсвязьбанк

Из-за нехватки глинозема, вызванной приостановкой работы Николаевского глиноземного завода на Украине и запретом Австралии на экспорт сырья в Россию, «Русал» перешел к закупкам его на рынке, что привело к росту затрат в два раза. Это сказалось на себестоимости производства компании, выросшей за год на 33%. Однако «Русал», в отличие от многих других российских компаний, может продавать металл без дисконта и по достаточно высоким ценам: средняя стоимость алюминия увеличилась на 47%. По мнению аналитиков, проблему дефицита сырья для компании способен решить Китай.

https://www.kommersant.ru/doc/5513003

12.08.22 вышел отчёт за первое полугодие 2022 г. компании РУСАЛ. Этот обзор посвящён разбору компании и этого отчёта.

С моей т.з. Русал — одна из идей российского рынка этой осени. С одной стороны, на котировки компании давит окончание дивидендного соглашени...

радиционно разбиваю полугодия на кварталы.

Средняя цена продажи алюминия в первом полугодии 2022 года составила 3 365 долл. США/т (+47,1% г/г), чему способствовал как рост средней цены на Лондонской бирже металлов. Затем наблюдалось снижение цены на алюминий на фоне ухудшения перспектив спроса изза коронавируса в Китае и опасений наступления рецессии из-за роста глобальной инфляции и ужесточения монетарной политики ФРС США. К концу 2-го квартала 2022 г. цена на алюминий на LME упала ниже уровня 2 400 долл. США за тонну .

Общая себестоимость реализации выросла на 943 млн долларов США, или 24,7 %, до 4 762 млн долларов США за первые шесть месяцев 2022 года по сравнению с 3 819 млн долларов США за соответствующий период 2021 года. Динамика была обусловлена главным образом ростом цен на глинозeм и другое сырье, повышением средних тарифов на электроэнергию и транспорт.

Премия отличная.

Реализация упала на 10%. Причин нет раскрывается, но будем считать, что логистика.

Результаты «РУСАЛа» также были приняты рынком без негатива, потому что весь негатив по большей части уже учтен в ценах акций, которые потеряли в Москве с начала года почти 40%, а в Гонконге, где у компании первичный листинг, подешевели в 2022 году на 58%. Скорее, рынок был готов к худшему, и результаты оказались лучше ожиданий: после публикации отчета акции в Гонконге прибавили 1,6%, а на МосБирже к 13:30 МСК прибавляют 1,2%.Калачев Алексей

🧾 РУСАЛ опубликовал финансовые результаты по МФСО за первое полугодие 2022 года. Я рассматривал данного эмитента к покупке, но в связи с февральскими событиями решил идею отложить или во все к ней не возвращаться. Отчёт получился двояким и вот почему:

☑️ Выручка - 7 153 млн долл. (5 449 млн долл. в первом полугодии 2021 года)

☑️ EBITDA - 1 807 млн долл. (1 315 млн долл. в первом полугодии 2021 года)

Эти два показателя отражают то, что цены на алюминий значительно подросли вначале года и основным рынком сбыта для РУСАЛА остается Европа (

Группа аккумулировала 40,4 млрд акций, или 9% в компании «Русгидро», на общую сумму 454 млн долларов посредством нескольких сделок за период с июля 2020 по июнь 2022 года

На конец 2021 года «Русалу» принадлежало 7% акций «Русгидро».

«Русал» в I полугодии увеличил долю в «Русгидро» с 7% до 9% (fomag.ru)