| Число акций ао | 15 690 млн |

| Номинал ао | 0.1 руб |

| Тикер ао |

|

| Капит-я | 24,9 млрд |

| Выручка | 100,8 млрд |

| EBITDA | 13,2 млрд |

| Прибыль | -20,0 млрд |

| Дивиденд ао | – |

| P/E | -1,2 |

| P/S | 0,2 |

| P/BV | 8,7 |

| EV/EBITDA | 12,8 |

| Див.доход ао | 0,0% |

| Сегежа Групп Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Сегежа Групп акции

-

SEGEZHA GROUP — IPO — РАЗМЕЩЕНИЕ ПО 8 РУБ/АКЦ

SEGEZHA GROUP — IPO — РАЗМЕЩЕНИЕ ПО 8 РУБ/АКЦ

ИСХОДЯ ИЗ ЦЕНЫ ПРЕДЛОЖЕНИЯ, РЫНОЧНАЯ КАПИТАЛИЗАЦИЯ SEGEZHA GROUP СОСТАВИТ 125,5 МЛРД РУБ

FREE FLOAT SEGEZHA GROUP ПОСЛЕ ЗАВЕРШЕНИЯ IPO СОСТАВИТ 23,9% БЕЗ УЧЕТА ВОЗМОЖНОЙ РЕАЛИЗАЦИИ ОПЦИОНА НА ДОРАЗМЕЩЕНИЕ — КОМПАНИЯ — ПРАЙМ

#AFKS #инсайдер ДОЛЯ АФК «СИСТЕМА» В SEGEZHA GROUP ПО ЗАВЕРШЕНИИ IPO СОСТАВИТ 73,7% БЕЗ УЧЕТА ВОЗМОЖНОЙ РЕАЛИЗАЦИИ ОПЦИОНА НА ДОРАЗМЕЩЕНИЕ — SEGEZHA — ПРАЙМ

Segezha Group / Сегежа Групп (АФК Система) — рсбу/ мсфо

Segezha Group / Сегежа Групп (АФК Система) — рсбу/ мсфо

Номинал 0,1 руб

11 940 000 000 Обыкновенных акций

segezha-group.com/upload/Устав%20ПАО%20Сегежа%20Групп%20№%202.pdf

Общий долг на 31.12.2017г: 8,720 млрд руб/ мсфо 43,376 млрд руб

Общий долг на 31.12.2018г: 9,247 млрд руб/ мсфо 60,635 млрд руб

Общий долг на 31.12.2019г: 7,722 млрд руб/ мсфо 62,712 млрд руб

Общий долг на 30.06.2020г: 17,632 млрд руб/ мсфо 71,931 млрд руб

Общий долг на 31.12.2020г: 19,647 млрд руб/ мсфо 80,550 млрд руб

Выручка 9 мес 2018г: _____млн руб/ мсфо 42,017 млрд руб

Выручка 2018г: 1,89 млн руб/ мсфо 57,890 млрд руб

Выручка 1 кв 2019г: 501 тыс руб/ мсфо 14,487 млрд руб

Выручка 6 мес 2019г: 1,04 млн руб/ мсфо 29,993 млрд руб

Выручка 9 мес 2019г: ____ млн руб/ мсфо 43,738 млрд руб

Выручка 2019г: 2,18 млн руб/ мсфо 58,495 млрд руб

Выручка 1 кв 2020г: 441 тыс руб/ мсфо 14,332 млрд руб

Выручка 6 мес 2020г: 850 тыс руб/ мсфо 31,211 млрд руб

Выручка 9 мес 2020г: ___ млн руб/ мсфо 50,177 млрд руб

Выручка 2020г: 1,67 млн руб/ мсфо 68,987 млрд руб

Выручка 1 кв 2021г: ________ руб/ мсфо 18,200 млрд руб

Убыток 9 мес 2017г: _______ млн руб/ Убыток мсфо 229,00 млн руб

Убыток 2017г: _________ млн руб/ Убыток мсфо 441,76 млн руб

Убыток 9 мес 2018г: _______ млн руб/ Убыток мсфо 786,00 млн руб

Прибыль 2018г: 3,445 млрд руб/ Прибыль мсфо 12,21 млн руб

Убыток 1 кв 2019г: 137,90 млн руб/ Прибыль мсфо 2,700 млрд руб

Прибыль 6 мес 2019г: 796,52 млн руб/ Прибыль мсфо 3,981 млрд руб

Прибыль 9 мес 2019г: 3,190 млрд руб/ Прибыль мсфо 4,200 млрд руб

Прибыль 2019г: 5,029 млрд руб/ Прибыль мсфо 4,751 млрд руб

Прибыль 1 кв 2020г: 915,57 млн руб/ Убыток мсфо 5,300 млрд руб

Прибыль 6 мес 2020г: 1,04 млн руб/ Убыток мсфо 2,111 млрд руб

Убыток 9 мес 2020г: 1,744 млрд руб/ Убыток мсфо 5,500 млрд руб

Прибыль 2020г: 3,746 млрд руб/ Убыток мсфо 1,348 млрд руб

Прибыль 1 кв 2021г: _______ руб/ Прибыль мсфо 2,400 млрд руб

segezha-group.com/press-center/news/segezha-group-obyavlyaet-rezultaty-za-1-kvartal-2021-goda-v-sootvetstvii-s-msfo/

segezha-group.com/about-company/disclosure/

e-disclosure.ru/portal/files.aspx?id=38038&type=5

Размещение Segezha в рамках IPO может пройти по ₽8 за бумагу

Размещение Segezha в рамках IPO может пройти по ₽8 за бумагу

источник в финансовых кругах:

Заявки с ценой ниже 8 рублей за акцию рискуют быть неудовлетворенными

Первоначальный ориентир цены размещения составлял 7,75-10,25 рубля за акцию, но был сужен до 7,75-8 рублей за акцию.

Ожидается, что цена предложения будет объявлена приблизительно 28 апреля.

emitent.1prime.ru/News/NewsView.aspx?GUID={F5DDBFA3-9102-4B39-93B2-9DA998B805E5}

Авто-репост. Читать в блоге >>> Segezha Group: взгляд перед IPO

Segezha Group: взгляд перед IPOЧемпион в секторе

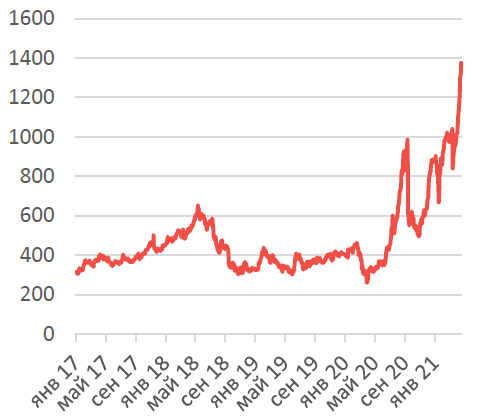

Резкий рост цен на продукцию

Основные детали IPO Segezha проведет IPO на Московской бирже исходя из капитализации 122,5-152,4 млрд руб. (7,75-10,25 руб./акция), согласно Интерфакс. Размещение будет включать базовое предложение нового выпуска с привлечением не менее 30 млрд рублей и опциональное доразмещение в размере до 15% от базового объема сделки. Выручка от IPO с 30 млрд руб. до 39,7 млрд руб. будет направлена на развитие компании и сокращение долга. Топ-менеджмент и компания принял на себя обязательства не продавать свои акции в течение года, в то время как соотвествующий период для основного акционера АФК Система составляет шесть месяцев. BofA Securities, UBS, JPMorgan, Газпромбанк, Альфа-Банк, Ренессанс Капитал и ВТБ Капитал являются совместными глобальными координаторами и букраннерами.

Рост фьючерсов на пиломатериалы

Авто-репост. Читать в блоге >>> ⚡️#сегежа

⚡️#сегежа

РАЗМЕЩЕНИЕ АКЦИЙ SEGEZHA GROUP В РАМКАХ IPO ПЛАНИРУЕТСЯ ПО ЦЕНЕ 8 РУБ ЗА БУМАГУ

Первый взгляд на Сегежу в преддверии IPO

Ну что, как всегда всё очень дорого. Даже по нижней планке компания стоит 122 ярда. Я бы понял эту оценку, если бы компания зарабатывала 12 млрд чистой прибыли ну или 12 ярдов денежного потока в год. Но даже если скорректировать прибыль компании на валютную переоценку, она зарабатывает не больше 6 млрд, что дает P/E=20 даже по нижней планке.

Блин, ребята, P/E=20 это у MAIL.RU может быть норм, но не у лесопилки с производством бумажных пакетов. На нашем рынке есть куча компаний, которые стоят дешевле. Та же Русагро, P/E=5 и дивдоходность 10%. Или вот например я почитал годовой отчет Мать и Дитя: там компания непрерывно растет, торгуется с P/E=10, имеет ДД=5% и не выпендривается. Только в отличие от Сегежи в MDMG:

👉net debt/EBITDA=0,5 vs 3 у SGZH

👉У Сегежи еще валютная переоценка еврового кредита (37 млрд руб), который конечно могут и загасить после IPO

Почитал Шадрин-отчет, они в Доходе ждут, что профит Сегежи вырастет до 15 ярдов к 2025, а дивдоходность 25 года составит 4,6% от цены макс. цены 10,25 руб. Так Мать и Дитя вырастет в 2 раза в следующие 5 лет по выручке. Только 5% дивов можно получать уже сегодня. Я уж молчу про другие истории, которые выглядят более интересно.

В общем, Сегежа норм, упадет ярдов до 60-80 после IPO, можно брать чуть-чуть, там оценка будет уже более менее интересной.

Авто-репост. Читать в блоге >>>

Тимофей Мартынов, я вообще не понимаю, какой смысл покупать такие бумаги. Ни одной идеи в них. Ни одной среднесрочной. А леса вообще на планете конечны. И скорость их вырубания просто убийственная. У них база из-под ног уходит просто с каждым днем.

СуперСтар, нефть бесконечна, лучше её👌

Ууу...

Ууу...

Сегежа уменьшила верхнюю планку цены ИПО.

Чувствуется дубль два «Совкомфлота» будет :)) Там то же на ИПО уменьшали диапазон цены :)) Изменение сроков включения ценных бумаг Сегежа Групп - Московская биржа

Изменение сроков включения ценных бумаг Сегежа Групп - Московская биржа

Председателем Правления ПАО Московская Биржа 26 апреля 2021 года принято следующее решение:«1. Включить с „28“ апреля 2021 года в раздел „Первый уровень“ Списка ценных бумаг, допущенных к торгам в ПАО Московская Биржа, в связи с получением соответствующего заявления:

1.1. Обыкновенные акции Публичного акционерного общества Группа компаний „Сегежа“, регистрационный номер выпуска – 1-01-87154-H от 18.12.2020.»

источник

Авто-репост. Читать в блоге >>>

Первый взгляд на Сегежу в преддверии IPO

Ну что, как всегда всё очень дорого. Даже по нижней планке компания стоит 122 ярда. Я бы понял эту оценку, если бы компания зарабатывала 12 млрд чистой прибыли ну или 12 ярдов денежного потока в год. Но даже если скорректировать прибыль компании на валютную переоценку, она зарабатывает не больше 6 млрд, что дает P/E=20 даже по нижней планке.

Блин, ребята, P/E=20 это у MAIL.RU может быть норм, но не у лесопилки с производством бумажных пакетов. На нашем рынке есть куча компаний, которые стоят дешевле. Та же Русагро, P/E=5 и дивдоходность 10%. Или вот например я почитал годовой отчет Мать и Дитя: там компания непрерывно растет, торгуется с P/E=10, имеет ДД=5% и не выпендривается. Только в отличие от Сегежи в MDMG:

👉net debt/EBITDA=0,5 vs 3 у SGZH

👉У Сегежи еще валютная переоценка еврового кредита (37 млрд руб), который конечно могут и загасить после IPO

Почитал Шадрин-отчет, они в Доходе ждут, что профит Сегежи вырастет до 15 ярдов к 2025, а дивдоходность 25 года составит 4,6% от цены макс. цены 10,25 руб. Так Мать и Дитя вырастет в 2 раза в следующие 5 лет по выручке. Только 5% дивов можно получать уже сегодня. Я уж молчу про другие истории, которые выглядят более интересно.

В общем, Сегежа норм, упадет ярдов до 60-80 после IPO, можно брать чуть-чуть, там оценка будет уже более менее интересной.

Авто-репост. Читать в блоге >>>

Тимофей Мартынов, я вообще не понимаю, какой смысл покупать такие бумаги. Ни одной идеи в них. Ни одной среднесрочной. А леса вообще на планете конечны. И скорость их вырубания просто убийственная. У них база из-под ног уходит просто с каждым днем. Первый взгляд на Сегежу в преддверии IPO

Первый взгляд на Сегежу в преддверии IPOНу что, как всегда всё очень дорого. Даже по нижней планке компания стоит 122 ярда. Я бы понял эту оценку, если бы компания зарабатывала 12 млрд чистой прибыли ну или 12 ярдов денежного потока в год. Но даже если скорректировать прибыль компании на валютную переоценку, она зарабатывает не больше 6 млрд, что дает P/E=20 даже по нижней планке.

Блин, ребята, P/E=20 это у MAIL.RU может быть норм, но не у лесопилки с производством бумажных пакетов. На нашем рынке есть куча компаний, которые стоят дешевле. Та же Русагро, P/E=5 и дивдоходность 10%. Или вот например я почитал годовой отчет Мать и Дитя: там компания непрерывно растет, торгуется с P/E=10, имеет ДД=5% и не выпендривается. Только в отличие от Сегежи в MDMG:

👉net debt/EBITDA=0,5 vs 3 у SGZH

👉У Сегежи еще валютная переоценка еврового кредита (37 млрд руб), который конечно могут и загасить после IPO

Почитал Шадрин-отчет, они в Доходе ждут, что профит Сегежи вырастет до 15 ярдов к 2025, а дивдоходность 25 года составит 4,6% от цены макс. цены 10,25 руб. Так Мать и Дитя вырастет в 2 раза в следующие 5 лет по выручке. Только 5% дивов можно получать уже сегодня. Я уж молчу про другие истории, которые выглядят более интересно.

В общем, Сегежа норм, упадет ярдов до 60-80 после IPO, можно брать чуть-чуть, там оценка будет уже более менее интересной.

Авто-репост. Читать в блоге >>> Не, ну в принципе если бы не валютная переоценка, то прибыль 2020 была бы на уровне 5,5 ярдов гдето

Не, ну в принципе если бы не валютная переоценка, то прибыль 2020 была бы на уровне 5,5 ярдов гдето

Во, нашел меморандум их

Во, нашел меморандум их

segezha-group.com/Project%20Serenity%20-%20IOM%20FINAL%2021%20April%202021_rus.pdf

тщательно скрыто с сайта от посторонних глаз

IPO в форме допэмиссии или продажи существующих акций?

IPO в форме допэмиссии или продажи существующих акций?

upd: ответ нашел

▫️Размещение через доп.эмиссию до 32% от ук

Блин, Доходъ ожидает, что прибыль Сегежи 21-22 годах составит 8-9 млрд.

Блин, Доходъ ожидает, что прибыль Сегежи 21-22 годах составит 8-9 млрд.

Кто-нить может объяснить за счет чего вдруг прибыль должна так выстрелить?

Segezha Group МСФО 1кв2021 первый при IPO, зеленые плюсы

Интересно почитать по незнакомой ранее компании. Жаль, что только в доступе краткие цитаты. Что интересного?

Выручка +27,4% до 18,2 млрд руб, чем 1кв20. Но тут оказывается доля валютной выручки 70,8% (в принципе такая же, в 1кв20 была 69,8%).

Использован как главный показатель хитрый OIBDA — операционный доход до вычета амортизации основных средств и нематериальных активов, +93,5% до 5,0 млрд руб, но мне это как-то не так интересно, не вызывает восторга.

Много хороших слов.

Неожиданно неприятно, что чистый долг +17,2% до 56,7 млрд руб, причем «преимущественно связано с переоценкой валютной составляющей долга по причине ослабления рубля, а также инвестиционной деятельностью»!

Чистая прибыль +7,7% до 2,4 млрд рублей. А еще порадовала в табличке операционная прибыль х3,1 до 3,4 млрд руб.

Настораживает CAPEX, который х2,73 до 7,1 млрд руб.

Новая стратегия и политика в области устойчивого развития до 2025 года должна привести в бурный восторг фанатов ESG тренда. В фокусе 4 ключевых направления: инновационный лесной бизнес, комфортная жизнь в лесных регионах России, климат-ориентированное лесоуправление и производство, а также ответственная цепочка поставок в лесной отрасли.

Ну где же полный отчет? Заняты IPO видимо. И чего такой ажиотаж на IPO… Оценки похоже будут часто меняться.

jata, А Сегежа чтоле уже за 1 квартал отчиталась?

Тимофей Мартынов, segezha-group.com/press-center/news/segezha-group-obyavlyaet-rezultaty-za-1-kvartal-2021-goda-v-sootvetstvii-s-msfo/

но полный найти не удалось

jata, да видимо полный еще и не опубликовали

решили перед IPO похвастаться хорошими результатами поскорее

спасибо что прокомментировал!

Segezha Group МСФО 1кв2021 первый при IPO, зеленые плюсы

Интересно почитать по незнакомой ранее компании. Жаль, что только в доступе краткие цитаты. Что интересного?

Выручка +27,4% до 18,2 млрд руб, чем 1кв20. Но тут оказывается доля валютной выручки 70,8% (в принципе такая же, в 1кв20 была 69,8%).

Использован как главный показатель хитрый OIBDA — операционный доход до вычета амортизации основных средств и нематериальных активов, +93,5% до 5,0 млрд руб, но мне это как-то не так интересно, не вызывает восторга.

Много хороших слов.

Неожиданно неприятно, что чистый долг +17,2% до 56,7 млрд руб, причем «преимущественно связано с переоценкой валютной составляющей долга по причине ослабления рубля, а также инвестиционной деятельностью»!

Чистая прибыль +7,7% до 2,4 млрд рублей. А еще порадовала в табличке операционная прибыль х3,1 до 3,4 млрд руб.

Настораживает CAPEX, который х2,73 до 7,1 млрд руб.

Новая стратегия и политика в области устойчивого развития до 2025 года должна привести в бурный восторг фанатов ESG тренда. В фокусе 4 ключевых направления: инновационный лесной бизнес, комфортная жизнь в лесных регионах России, климат-ориентированное лесоуправление и производство, а также ответственная цепочка поставок в лесной отрасли.

Ну где же полный отчет? Заняты IPO видимо. И чего такой ажиотаж на IPO… Оценки похоже будут часто меняться.

jata, А Сегежа чтоле уже за 1 квартал отчиталась?

Тимофей Мартынов, segezha-group.com/press-center/news/segezha-group-obyavlyaet-rezultaty-za-1-kvartal-2021-goda-v-sootvetstvii-s-msfo/

но полный найти не удалось

Видимо на www.e-disclosure.ru они только по полугодиям выкладывают

Segezha Group МСФО 1кв2021 первый при IPO, зеленые плюсы

Интересно почитать по незнакомой ранее компании. Жаль, что только в доступе краткие цитаты. Что интересного?

Выручка +27,4% до 18,2 млрд руб, чем 1кв20. Но тут оказывается доля валютной выручки 70,8% (в принципе такая же, в 1кв20 была 69,8%).

Использован как главный показатель хитрый OIBDA — операционный доход до вычета амортизации основных средств и нематериальных активов, +93,5% до 5,0 млрд руб, но мне это как-то не так интересно, не вызывает восторга.

Много хороших слов.

Неожиданно неприятно, что чистый долг +17,2% до 56,7 млрд руб, причем «преимущественно связано с переоценкой валютной составляющей долга по причине ослабления рубля, а также инвестиционной деятельностью»!

Чистая прибыль +7,7% до 2,4 млрд рублей. А еще порадовала в табличке операционная прибыль х3,1 до 3,4 млрд руб.

Настораживает CAPEX, который х2,73 до 7,1 млрд руб.

Новая стратегия и политика в области устойчивого развития до 2025 года должна привести в бурный восторг фанатов ESG тренда. В фокусе 4 ключевых направления: инновационный лесной бизнес, комфортная жизнь в лесных регионах России, климат-ориентированное лесоуправление и производство, а также ответственная цепочка поставок в лесной отрасли.

Ну где же полный отчет? Заняты IPO видимо. И чего такой ажиотаж на IPO… Оценки похоже будут часто меняться.

jata, А Сегежа чтоле уже за 1 квартал отчиталась? Зашел на сайт: segezha-group.com/investors/

Зашел на сайт: segezha-group.com/investors/

Это что такое? Почему пусто?))

Уж очень напоминает истерию вокруг IPO Совкомфлота

Матвей Командовский, а что, есть ажиотаж?

Тимофей Мартынов,

«Сегеже» хватило всего двух дней, чтобы собрать полную книгу заявок, пишет Bloomberg со ссылкой на рыночные источники. Ажиотажный спрос со стороны инвесторов можно объяснить просто – у лесопромышленной «дочки» АФК «Система» сильный и перспективный бизнес, а цены на бумажную упаковку и пиломатериалы растут на фоне восстановления строительной отрасли. Будущие акционеры смогут заработать не только на росте бизнеса и рынка, но и на дивидендах. Урвать кусочек этого успеха еще можно, хоть и надо поторопиться — сбор заявок запланирован до 27 апреля, но может завершиться и раньше.

Сегежа Групп - факторы роста и падения акций

- Компания может выиграть в случае девальвации рубля (27.11.2022)

- Компания традиционной экономики разместилась на IPO дороговато (P/E = 20) - в оценку заложены ожидания роста. (10.06.2021)

- Рост финпоказателей 2021 может быть временным, обусловленным скачком цен на пиломатериалы (24.10.2021)

- Большая часть оборудования Сегежи из Финляндии - вопрос - как скажутся санкции (29.08.2022)

- Высокая долговая нагрузка Net Debt/EBITDA: 3.5х (29.08.2022)

- с 10 августа'22 экспорт лесопромышленной продукции в ЕС был полностью запрещен (28% выручки всей группы шло из EC в 2021) + С конца июля в США начали действовать 35%-пошлины на импорт РФ пиломатериалов (29.08.2022)

Сегежа Групп - описание компании

Сегежа Груп — ведущий лесопромышленный холдинг с вертикально интегрированной структурой, полным циклом лесозаготовки и глубокой переработки древесины.Основана в 2014 году, после того как в Сентябре АФК Система купила лесопильные активы Банка Москвы.

По итогам 2020 года 72% продукции направлялось на экспорт.

Параметры IPO

Первый день торгов на Московской Бирже — 27 апреля 2021 года.Цена размещения = 8 рублей за акцию.

Форма = допэмиссия.

Размещено 3,75 млрд акций, объем средств привлеченных в компанию = 30 млрд. рублей.

По результатам IPO Free Float составил 23,9%

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций