| Число акций ао | 15 690 млн |

| Номинал ао | 0.1 руб |

| Тикер ао |

|

| Капит-я | 23,5 млрд |

| Выручка | 101,9 млрд |

| EBITDA | 10,0 млрд |

| Прибыль | -22,3 млрд |

| Дивиденд ао | – |

| P/E | -1,1 |

| P/S | 0,2 |

| P/BV | -5,2 |

| EV/EBITDA | 17,1 |

| Див.доход ао | 0,0% |

| Сегежа Групп Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Сегежа Групп акции

-

«Сегежа Групп» Проведение заседания совета директоров и его повестка дня

«Сегежа Групп» Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 03....

Авто-репост. Читать в блоге >>>

Когда будет выплата дивов и в каком окончательнои размере, учитывая уже произведенную вплату?

Александр Иванов, 20 июня. Чистыми 55 копеек на акцию. Когда будет выплата дивов и в каком окончательнои размере, учитывая уже произведенную вплату?

Когда будет выплата дивов и в каком окончательнои размере, учитывая уже произведенную вплату? «Сегежа Групп» Совершение эмитентом существенной сделки

«Сегежа Групп» Совершение эмитентом существенной сделки

2. Содержание сообщения

2.1 Лицо, которое совершило существенную сделку (эмитент; подконтрольная эмитенту организация, имеющая для него существенное значение): эмитент

2.2. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации), место нахождения, идентификационный номер налогоплательщика (ИНН) (при наличии), основной государственный регистрационный номер (ОГРН) (при наличии) указанной организации: не применимо

2....

Авто-репост. Читать в блоге >>> «Сегежа Групп» Решения совета директоров

«Сегежа Групп» Решения совета директоров

2. Содержание сообщения

2.1. Кворум заседания совета директоров (наблюдательного совета) эмитента и результаты голосования по вопросам о принятии решений, предусмотренных пунктом 15.1 Положение Банка России от 27.03.2020 N 714-П "О раскрытии информации эмитентами эмиссионных ценных бумаг" (далее – «Положение о раскрытии»):

Кворум для проведения заседания составляет не менее 50 процентов от избранных членов Совета директоров Общества, что составляет 5 членов Совета директоров....

Авто-репост. Читать в блоге >>>

Вчерашнее закрытие было на отметке 9,0р.

Дивы: 0,64р.

Дивы за вычетом НДФЛ: 0,56р.

Открытие должно было пройти по цене 8,44р, а по факту открылись 8,2р и сразу же упали на 7,8р.

Что за фигня?

Зураб Иванович, «должно было» просто все дело в том, что особенно котировки никому ничего не должны)

Помимо дивидендного фактора существует и обычная волатильность От акций избавляются те, кто купил их в момент максимальной просадки по 7 — 7.5

От акций избавляются те, кто купил их в момент максимальной просадки по 7 — 7.5 Вчерашнее закрытие было на отметке 9,0р.

Вчерашнее закрытие было на отметке 9,0р.

Дивы: 0,64р.

Дивы за вычетом НДФЛ: 0,56р.

Открытие должно было пройти по цене 8,44р, а по факту открылись 8,2р и сразу же упали на 7,8р.

Что за фигня?

«Сегежа Групп» Совершение эмитентом существенной сделки

«Сегежа Групп» Совершение эмитентом существенной сделки

2. Содержание сообщения

2.1. Лицо, которое совершило существенную сделку (эмитент; подконтрольная эмитенту организация, имеющая для него существенное значение): Эмитент.

2.2. В случае если организацией, совершившей существенную сделку, является подконтрольная эмитенту организация, имеющая для него существенное значение, - полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации), место нахождения, идентификационный номер налогоплательщика (ИНН) (при наличии), основной государственный регистрационный номер (ОГРН) (при наличии) указанной организации: не применимо....

Авто-репост. Читать в блоге >>>

Сегодня «Сегежа Групп» завершила размещение выпуска облигаций серии 002P-04R в количестве 7 млн штук (100% от номинального объема выпуска), говорится в сообщении эмитента.

Срок обращения – 15 лет. По выпуску предусмотрена оферта через 1.5 года с даты начала размещения. Способ размещения – открытая подписка. Купонный период – 91 день. Цена размещения – 100% от номинальной стоимости облигаций. Номинальная стоимость каждой ценной бумаги – 1 000 рублей.

Ставка 1-6 купонов – 11% годовых (в расчете на одну бумагу – 27.42 руб.).

Дата начала размещения – 30 мая.

Организаторами выступали Велес Капитал, Газпромбанк, Инвестиционный банк Синара, МТС Банк, БК РЕГИОН, Росбанк, Россельхозбанк. Агент по размещению – Инвестиционный банк Синара. Не удивлюсь, если Сегежа решит выплатить дивиденды и за первое полугодие 2022-го (в сентябре-октябре)

Не удивлюсь, если Сегежа решит выплатить дивиденды и за первое полугодие 2022-го (в сентябре-октябре) «Сегежа Групп» Проведение заседания совета директоров и его повестка дня

«Сегежа Групп» Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 27....

Авто-репост. Читать в блоге >>> Сегежа - сила русского леса

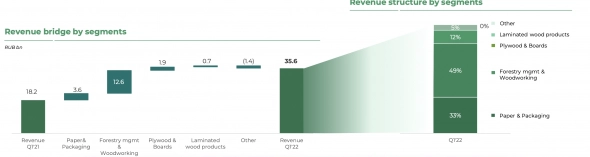

Сегежа - сила русского лесаЛесопромышленный холдинг не стал прятаться и все же решился раскрыть результаты деятельности за 1 квартал 2022 года. Причем частному инвестору в РФ будет крайне интересно узнать, как обстоят дела в бизнесе компании, которая представлена в Европе и других недружественных странах.

Сама компания не считает себя затронутой санкциями. Segezha Group ведет деятельность в штатном режиме. Ни одно из юридических и/или физических лиц Группы не подпадает ни под какие текущие санкции США, ЕС и прочих.

Это заявляла компания еще в апреле. Очень надеюсь, что все так и остается. Выручка тому подтверждение. За первые три месяца года она увеличилась в два раза до 35,6 млрд руб. Все сегменты показали двузначные темпы роста. «Бумага и упаковка» +44%, «Фанера и плиты» +75%, «Домостроение» +62%. Выручка сегмента «Деревообработка» вообще выросла в 3,6 раза.

Отличные результаты поддерживаются средними ценами реализации, ростом объемов продаж и консолидацией активов ИФР и НЛХК в прошлом году. Компания ожидаемо сократила продажи в Европу, на которую приходилось 30% экспортной выручки. В связи с логистическими трудностями объемы перераспределялись на рынки Китая и Египта, а развитие поставок на рынки стран Азии, Ближнего Востока и Африки, являются прерогативой.

Авто-репост. Читать в блоге >>> После снижения ставки ЦБ РФ и доходности ОФЗ ожидается рост предложения новых выпусков корпоративных облигаций - Промсвязьбанк

После снижения ставки ЦБ РФ и доходности ОФЗ ожидается рост предложения новых выпусков корпоративных облигаций - Промсвязьбанк

Segezha Group размещает облигации с доходностью 13,29% на 1,5 года

Вчера Сегежа Групп провела сбор заявок на облигации серии 002Р-4R. Индикативный диапазон доходности предполагал премию к ОФЗ в размере 330 – 350 б.п. Рост оптимизма на рынке облигаций после снижения ключевой ставки позволил компании привлечь 7 млрд руб. с премией к ОФЗ 332 б.п., что соответствует нижней границе первоначально объявленного ориентира. Ставка купона по выпуску установлена в размере 11% годовых, размещение прошло по цене 97,75% от номинала, что соответствует доходности 13,29% годовых.

Наше мнение Условия размещения облигаций Сегежа Групп серии 002Р-4R могут быть интересны для широкого круга инвесторов. Находящиеся в обращении облигации компании торгуются с премией к ОФЗ около 270 б.п. Кредитный рейтинг компании находится на уровне «ruА+» от Эксперт РА, прогноз «позитивный».

Промсвязьбанк

После снижения ключевой ставки и снижения доходности ОФЗ ожидаем увеличения предложения новых выпусков корпоративных облигаций. Смягчение денежно-кредитной политики повышает доступность заемных средств для компаний и снижает кредитные риски. На этом фоне корпоративные облигации в ближайшее время скорее всего будут сокращать премию в доходности к ОФЗ.

Авто-репост. Читать в блоге >>> «Сегежа Групп» Сообщение об изменении или корректировке информации, ранее опубликованной в Ленте новостей

«Сегежа Групп» Сообщение об изменении или корректировке информации, ранее опубликованной в Ленте новостей

2. Содержание сообщения

Настоящее сообщение публикуется в порядке изменения (корректировки) информации, содержащейся в ранее опубликованном сообщении.

Ссылка на ранее опубликованное сообщение, информация в котором изменяется (корректируется): "Решения общих собраний участников (акционеров)" (опубликовано 25....

Авто-репост. Читать в блоге >>> Ожидаемая совокупная дивидендная доходность Segezha с учетом промежуточной выплаты составит 11% - Промсвязьбанк

Ожидаемая совокупная дивидендная доходность Segezha с учетом промежуточной выплаты составит 11% - Промсвязьбанк

Акционеры Segezha утвердили дивиденды за 2021 г. в размере 0,64 руб./акция

Акционеры лесопромышленного холдинга Segezha Group на заочном годовом собрании утвердили решение о выплате по итогам полного 2021 года дивидендов в размере 0,64 рубля на акцию, всего 10,041 млрд рублей. Выплаты будут произведены дополнительно к ранее распределенным за 9 месяцев 6,59 млрд руб., или 0,42 рубля на акцию.

Утверждение дивидендов было ожидаемым. Ожидаемая совокупная дивидендная доходность с учетом промежуточной выплаты составит 11%, что является достаточно высоким показателем, учитывая недавний выход компании на биржу.

Промсвязьбанк

Авто-репост. Читать в блоге >>>

«Сегежа Групп» Решения общих собраний участников (акционеров)

«Сегежа Групп» Решения общих собраний участников (акционеров)

2. Содержание сообщения

2.1. Вид общего собрания участников (акционеров) эмитента (годовое (очередное), внеочередное): годовое.

2.2. Форма проведения общего собрания участников (акционеров) эмитента (собрание (совместное присутствие) или заочное голосование): заочное голосование....

Авто-репост. Читать в блоге >>> «Сегежа Групп» Дата, на которую определяются лица, имеющие право на осуществление прав по именным эмиссионным ценным бумагам

«Сегежа Групп» Дата, на которую определяются лица, имеющие право на осуществление прав по именным эмиссионным ценным бумагам

2. Содержание сообщения

2.1. Вид, категория (тип), серия и иные идентификационные признаки ценных бумаг эмитента, в отношении которых устанавливается дата, на которую определяются лица, имеющие право на осуществление по ним прав: обыкновенные акции, регистрационный номер 1-01-87154-Н от 18....

Авто-репост. Читать в блоге >>> Segezha Group - история роста с привлекательным дивидендным профилем - Газпромбанк

Segezha Group - история роста с привлекательным дивидендным профилем - Газпромбанк

Результаты Segezha Group за 1К22 по МСФО выявили сильную динамику выручки и OIBDA компании (+96% г/г, 2,3 раза г/г соответственно) на фоне позитивной динамики цен на основные виды продукции в годовом выражении и вклада недавно приобретенных активов (АО «НЛХК» и АО «Интер Форест Рус»). Завершение расчетов по приобретениям (~18 млрд руб.) в совокупности в выплатой дивидендов за 9М21 (~6,6 млрд руб.) привело к существенному росту чистого долга (до ~93 млрд руб.). Его уровень, однако, остается приемлемым (Чистый долг/OIBDA LTM = 2,6 x), особенно учитывая то, что эффект от приобретений не в полной мере отражен в OIBDA LTM.

Мы продолжаем рассматривать Segezha как историю роста (органического и за счет приобретений) с привлекательным дивидендным профилем. Дивидендная составляющая этой истории была поддержана недавней рекомендацией СД компании о выплате финальных дивидендов за 2021 г. (дополнительно к уже выплаченным промежуточным) в размере ~10 млрд руб., или 0,64 руб. на акцию с вытекающей доходностью ~7%.

Гончаров Игорь

«Газпромбанк»

Авто-репост. Читать в блоге >>> Отчет вроде неплох, экспорт почти не упал, не раскрыты страны, правда. Доля экспорта 70%, год назад 73% было. Системе может попроще быть с проблемным МТСом — Сегежа много дивов дает.

Отчет вроде неплох, экспорт почти не упал, не раскрыты страны, правда. Доля экспорта 70%, год назад 73% было. Системе может попроще быть с проблемным МТСом — Сегежа много дивов дает. Segezha Group имеет хорошие перспективы - Промсвязьбанк

Segezha Group имеет хорошие перспективы - Промсвязьбанк

OIBDA Segezha Group по итогам 1 квартала 2022 года выросла в 2,3 раза, до 11,8 млрд руб.

Выручка Segezha за 1 квартал выросла почти в 2 раза г/г, составив 35,6 млрд рублей. Рост произошел за счет увеличения средних цен реализации продукции группы, положительного эффекта от курса рубля, а также эффекта от консолидации активов НЛХК и Интер Форест Рус, вошедших в состав группы в 3 и 4 кварталах 2021 г. соответственно. Рентабельность по OIBDA компании выросла до 33%. Чистый убыток Segezha по итогам 1 квартала составил 7,9 млрд рублей против чистой прибыли 2,4 млрд рублей годом ранее. Скорректированная чистая прибыль (без учета бумажной переоценки) составила 3,7 млрд руб. (рост на 63%). CAPEX составил 3,9 млрд рублей, из которых 63% были направлены в проекты расширения мощностей, а 37% — на поддержание действующих активов. Отрицательный свободный денежный поток Segezha по итогам 1 квартала составил 20,7 млрд рублей, увеличившись в 2,8 раза г/г. Чистый долг компании вырос до 93 млрд рублей, но соотношение чистого долга к OIBDA снизилось до 2,6х (против 2,9х на 31 марта 2021 г.)

Авто-репост. Читать в блоге >>>

Сегежа Групп - факторы роста и падения акций

- Компания может выиграть в случае девальвации рубля (27.11.2022)

- Компания традиционной экономики разместилась на IPO дороговато (P/E = 20) - в оценку заложены ожидания роста. (10.06.2021)

- Рост финпоказателей 2021 может быть временным, обусловленным скачком цен на пиломатериалы (24.10.2021)

- Большая часть оборудования Сегежи из Финляндии - вопрос - как скажутся санкции (29.08.2022)

- Высокая долговая нагрузка Net Debt/EBITDA: 3.5х (29.08.2022)

- с 10 августа'22 экспорт лесопромышленной продукции в ЕС был полностью запрещен (28% выручки всей группы шло из EC в 2021) + С конца июля в США начали действовать 35%-пошлины на импорт РФ пиломатериалов (29.08.2022)

Сегежа Групп - описание компании

Сегежа Груп — ведущий лесопромышленный холдинг с вертикально интегрированной структурой, полным циклом лесозаготовки и глубокой переработки древесины.Основана в 2014 году, после того как в Сентябре АФК Система купила лесопильные активы Банка Москвы.

По итогам 2020 года 72% продукции направлялось на экспорт.

Параметры IPO

Первый день торгов на Московской Бирже — 27 апреля 2021 года.Цена размещения = 8 рублей за акцию.

Форма = допэмиссия.

Размещено 3,75 млрд акций, объем средств привлеченных в компанию = 30 млрд. рублей.

По результатам IPO Free Float составил 23,9%

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций