| Число акций ао | 4 741 млн |

| Номинал ао | 0.0016 руб |

| Тикер ао |

|

| Капит-я | 2 575,0 млрд |

| Выручка | 3 986,6 млрд |

| EBITDA | – |

| Прибыль | 665,2 млрд |

| Дивиденд ао | 154,39 |

| P/E | 3,9 |

| P/S | 0,6 |

| P/BV | 0,8 |

| EV/EBITDA | – |

| Див.доход ао | 28,4% |

| Газпромнефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Газпромнефть акции

-

Газпромнефть Лонг

Газпромнефть Лонг от 323, цель 400

Основания: акции находится в близи мощного уровня, от которого уже отскачила дважды, что сигнализирует о том что в этих областях сформирован определенный интерес покупателей.

Так же компания хорошо отчиталась за 2018 год, и имеет достаточно низкий P\E (4.1) относительно других компаний в секторе что в сумме делает ее акции интересными для покупки.

читать дальше на смартлабе

Александр Б., к осени будет вам 350-380. Но 400, на чём?

Саша Пушкин, исторический максимум

Газпромнефть Лонг

Газпромнефть Лонг от 323, цель 400

Основания: акции находится в близи мощного уровня, от которого уже отскачила дважды, что сигнализирует о том что в этих областях сформирован определенный интерес покупателей.

Так же компания хорошо отчиталась за 2018 год, и имеет достаточно низкий P\E (4.1) относительно других компаний в секторе что в сумме делает ее акции интересными для покупки.

читать дальше на смартлабе

Александр Б., к осени будет вам 350-380. Но 400, на чём? Акции Газпром нефти недооценены относительно других компаний отрасли - Финам

Акции Газпром нефти недооценены относительно других компаний отрасли - Финам

В прошлом году «Газпром нефть» подорожала на 42% — до 400 рублей за акцию, хотя индекс МосБиржи вырос всего на 12,3%. С осени прошлого года котировки «Газпром нефти» снизились примерно на 17,5% и вновь представляют интерес для покупки. При этом компания недооценена относительно других компаний отрасли.

Благоприятная рыночная конъюнктура, высокие цены на нефть, ослабление рубля во 2 и 3 кварталах прошлого года определили хорошие итоговые результаты компании. По МСФО выручка компании выросла на 24%.

Величина дивидендов за 2018 год может составить около 28 рублей, однако 22 рубля уже выплачены за 9 месяцев – итоговые дивиденды могут составить всего 6 рублей на акцию.

Калачев Алексей

ГК «ФИНАМ»

читать дальше на смартлабе Газпромнефть Лонг

Газпромнефть Лонг

Газпромнефть Лонг от 323, цель 400

Основания: акции находится в близи мощного уровня, от которого уже отскачила дважды, что сигнализирует о том что в этих областях сформирован определенный интерес покупателей.

Так же компания хорошо отчиталась за 2018 год, и имеет достаточно низкий P\E (4.1) относительно других компаний в секторе что в сумме делает ее акции интересными для покупки.

читать дальше на смартлабе Газпром нефть — компания ввела в эксплуатацию третью скважину в Ираке

Газпром нефть — компания ввела в эксплуатацию третью скважину в Ираке

Gazprom Neft Middle East B.V. (дочерняя компания «Газпромнефти») ввела в эксплуатацию третью добывающую скважину на месторождении Sarqala в Курдском регионе республики Ирак.

Потенциал новой скважины оценивается до 12 000 баррелей в сутки.

С запуском Sarqala-3 совокупный суточный объем нефтедобычи на месторождении вырос на 25%, достигнув 35 000 баррелей.

Глубина скважины составляет 3921 м.

первый заместитель генерального директора «Газпром нефти» Вадим Яковлев:

Ближний Восток остается для „Газпром нефти“ зоной стратегического интереса. Это регион с богатой ресурсной базой, демонстрирующий готовность открываться для инвесторов. Для нас важен накопленный опыт реализации проектов в геологоразведке и в добыче в регионе с нуля. Сегодня мы продолжаем оценивать возможности для дальнейшего развития бизнеса на Ближнем Востоке самостоятельно или в партнерстве — как в синергии с инфраструктурой уже имеющихся проектов, так и на других активах

https://www.gazprom-neft.ru/press-center/news/2659252/

читать дальше на смартлабе

siesta00, да, я смотрю акции по дивиденды и на долгосрок.

siesta00, да, я смотрю акции по дивиденды и на долгосрок.

Если говорить про Газпромнефть, то у них несколько хитро рассчитываются дивы:

Положением о дивидендной политике закреплен минимальный размер годовых дивидендов по акциям Компании – этот размер не должен быть менее большего из следующих показателей:

15% от консолидированного финансового результата Группы «Газпром нефть», определяемой в соответствии с МСФО;

25% от чистой прибыли Компании, определяемой в соответствии с РСБУ.

Всем привет!

Я на бирже новичок, и многое не понятно пока...

Но возник вопрос — смотрел отчеты Газпромнефти за 2018 год. Почему такое отличие по чистой прибыли? 400 млрд. по МСФО и только 90 млрд. по РСБУ? Как такое возможно? Или я что то не понимаю…

Union_Jack, и не такое бывает — у Россетей по МСФО прибыли больше 100 млрд, а по РСБУ убыток. В РСБУ не учитываются дочерние организации. Всем привет!

Всем привет!

Я на бирже новичок, и многое не понятно пока...

Но возник вопрос — смотрел отчеты Газпромнефти за 2018 год. Почему такое отличие по чистой прибыли? 400 млрд. по МСФО и только 90 млрд. по РСБУ? Как такое возможно? Или я что то не понимаю… Шельф на двоих. НОВАТЭК может стать партнером «Газпром нефти» по участкам в Арктике

Шельф на двоих. НОВАТЭК может стать партнером «Газпром нефти» по участкам в Арктике

Как стало известно “Ъ”, «Газпром нефть» и НОВАТЭК рассматривают возможность создания совместного предприятия, куда войдут участки в Карском море вдоль побережья Ямала. Сейчас лицензии на них принадлежат «Газпрому», но, по данным “Ъ”, могут быть переоформлены на «Газпром нефть». Контроль в СП будет у нее же. Если партнерство сложится, НОВАТЭК может стать первой частной российской компанией с доступом на шельф Арктики. Эксперты называют партнерство нефтяных и газовых компаний новым трендом, не сомневаясь в его целесообразности.

www.kommersant.ru/doc/3931718

Где дно у этой акции? Сколько можно это терпеть?!

SkyT33, Я тоже долго терпел — не выдержал и свалил с убытками. А на счет дна можно посмотреть в это www.conomy.ru/emitent/gazprom-neft

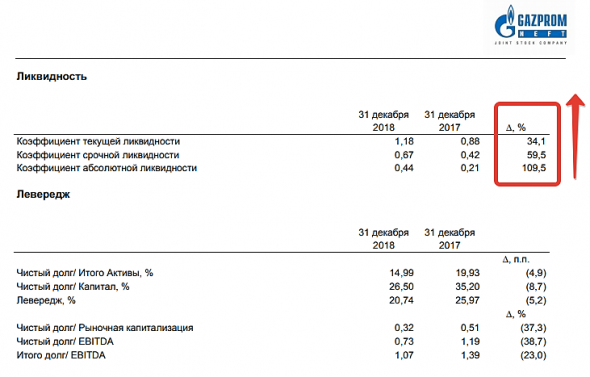

Андрей Костин,

Это из последнего официального отчета.

На кономи — абсолютно обратные сведения.

Нефтяную кашу маслом испортишь. «Газпром нефть» выступила против избыточного регулирования цен на топливо

Нефтяную кашу маслом испортишь. «Газпром нефть» выступила против избыточного регулирования цен на топливо

«Газпром нефть» первой из нефтекомпаний публично выступила с критикой всех основных мер правительства по стабилизации цен на топливо на внутреннем рынке. По мнению компании, жесткие обязательства по поставкам топлива на внутренний рынок, соглашение о заморозке цен на топливо и «неэффективный демпфер» привели к убыткам НПЗ. При этом и будущие шаги, направленные на сдерживание роста цен — лицензирование экспорта нефтепродуктов,— компания считает «чрезмерными».

www.kommersant.ru/doc/3925519

www.vedomosti.ru/business/articles/2019/03/28/797642-gazprom-nefti-pererabativaet

Компания «Газпром нефть» планирует выплатить дивиденды за 2018 г. в размере как минимум 35% от чистой прибыли по МСФО, но выплаты могут быть и выше. Об этом сообщил председатель правления компании Александр Дюков.

Вадим Джог, а какая шлжлвая див. доходность при текущей цене — 6.9% годовых?

ocean drive, думаю будет где то 8.3%

Компания «Газпром нефть» планирует выплатить дивиденды за 2018 г. в размере как минимум 35% от чистой прибыли по МСФО, но выплаты могут быть и выше. Об этом сообщил председатель правления компании Александр Дюков.

Вадим Джог, а какая шлжлвая див. доходность при текущей цене — 6.9% годовых?

Компания «Газпром нефть» планирует выплатить дивиденды за 2018 г. в размере как минимум 35% от чистой прибыли по МСФО, но выплаты могут быть и выше. Об этом сообщил председатель правления компании Александр Дюков.

Компания «Газпром нефть» планирует выплатить дивиденды за 2018 г. в размере как минимум 35% от чистой прибыли по МСФО, но выплаты могут быть и выше. Об этом сообщил председатель правления компании Александр Дюков.

Газпром нефть - не будет выходить из Национального нефтяного консорциума в Венесуэле

Газпром нефть - не будет выходить из Национального нефтяного консорциума в Венесуэле«Газпром нефть» не планирует выходить из состава Национального нефтяного консорциума (ННК) в Венесуэле.

Александр Дюков:«Мы не планируем выходить из консорциума (по проекту «Хунин-6» — прим. ТАСС). Мы владеем информацией по нему. Этот проект сейчас находится на геологоразведочной стадии. Есть ранняя добыча, которая позволяет тот денежный поток, который мы получаем, направлять на финансирование ГРР-этапа»

«Проект на данный момент не требует от нас каких-то инвестиций. Как только геологоразведка завершится, будет принято решение, и можно будет давать комментарии относительно рентабельности и окупаемости. До конца этого года мы должны принять окончательное инвестиционное решение»

https://www.finanz.ru/novosti/aktsii/gazprom-neft-ne-planiruet-vykhodit-iz-nacionalnogo-neftyanogo-konsorciuma-v-venesuele-1028066754

читать дальше на смартлабе

Почему так усердно валится… на прошлой неделе 312 коснулись!

ocean drive, убытки в переработке от маневра Газпром нефть - может нарастить добычу в Ираке до 110 тыс баррелей в сутки

Газпром нефть - может нарастить добычу в Ираке до 110 тыс баррелей в сутки

"Газпромнефть" сможет нарастить добычу нефти на проекте Бадра в Ираке до 110 тысяч баррелей в сутки.

Александр Дюков:«Закончив программу бурения, мы вышли на добычу порядка чуть меньше 90 тысяч баррелей в сутки. Да, действительно, сейчас построена инфраструктура, которая позволяет добывать 110 тысяч баррелей в сутки, но для увеличения объемов добычи необходима дополнительная программа бурения и геологофизические мероприятия. Соответственно, сейчас обсуждаются разные проекты, как только эта дополнительная программа будет согласована с иракскими партнерами, можно будет говорить об увеличении этой полки и добычи»

«По соглашению, да, мы договорились, что, понятно, есть некий уровень, а дальше там возможны какие-то изменения. Скажем так, нижняя граница вот этого диапазона поддерживать добычу (на уровне — ред.) — 75 тысяч баррелей в сутки»

https://emitent.1prime.ru/News/NewsView.aspx?GUID={DF148217-8E77-4DD6-90ED-B7F8D08D76BC}

читать дальше на смартлабе Газпром нефть — планирует сохранить дивиденды в 35% прибыли по МСФО до 2030 г

Газпром нефть — планирует сохранить дивиденды в 35% прибыли по МСФО до 2030 г

"Газпромнефть" будет стремиться сохранить дивиденды как минимум в 35% чистой прибыли по МСФО до 2030 г и планирует рост выплат в абсолютном значении из-за увеличения прибыли.

глава компании Александр Дюков:«С учетом длительности периода стратегии — до 2030 года — мы понимаем, что ситуация будет оставаться неопределенной, особенно для нефтегазового сектора. В настоящий момент мы не готовы брать на себя юридически обязывающие обязательства по параметрам выплат дивидендов на протяжении до 2030 года. Но поскольку одними из основных задач являются повышение эффективности, максимизация стоимости барреля и максимизация стоимости возврата на капитал, то мы будем делать все, чтобы как минимум сохранить тот размер дивидендных выплат, что есть сейчас — 35% от чистой прибыли»

«Что касается дивидендных выплат до 2030 года, пока говорить преждевременно, потому что возможен и форс-мажор. Одно можем говорить точно, что размер чистой прибыли будет расти. Соответственно, даже если этот размер дивидендных выплат останется на уровне 35%, абсолютный

читать дальше на смартлабе

Газпром нефть - планирует расти в добыче УВ быстрее рынка - Дюков

Газпром нефть - планирует расти в добыче УВ быстрее рынка - Дюков

Глава компании"Газпром нефть" Александр Дюков прокомментировал новую стратегию до 2030 года, одобренной советом директоров в конце прошлого года. Первоначальная стратегия компании — до 2020 года — предполагала рост добычи углеводородов до 100 млн т н э.

«Нет сомнений, что мы эту задачу выполним. Далее была одобрена стратегия компании до 2025 года, которая предлагает сохранение добычи на уровне 100 млн т. н. э., а также завершить все проекты по повышению эффективности. 2025 год не за горами, и мы решили расширить горизонт планирования до 2030 года. Основным отличием новой стратегии стало изменение ситуации. С одной стороны выросли неопределённости — с 2014 года мы оказались в ситуации волатильности цен на нефть. Кроме того, за прошедшие годы наблюдались серьёзные технологические изменения в мировом энергетическом секторе, ужесточились экологические требования»

«С одной стороны волатильность сделала нас более осторожными. С другой стороны мы стали более амбициозными. И это повлияло на те цели, которые мы ставим в стратегии до 2030 года. За эти годы нам удалось достаточно расширить наш поисковый портфель, пока это еще ресурсы, но они могут превратиться в запасы и конвертироваться в

читать дальше на смартлабе

Газпромнефть - факторы роста и падения акций

- Один из самых качественных нефтяников в плане бизнеса - большая доля современной переработки + современные месторождения с низкой себестоимостью добычи (17.10.2023)

- Газпром нуждается в дивидендах от Газпромнефти -> дивидендный поток будет расти со временем (17.10.2023)

- Free Float всего 4,32% от уставного капитала (22.07.2021)

- Добыча и выручка могут пострадать в 1П2023 из-за введения нефтяного эмбарго, а также эмбарго на экспорт нефтепродуктов с 5.02.2023 (27.12.2022)

- Из-за низкого free float всегда есть риск принудительного выкупа от Газпрома и делистинга с биржи (17.10.2023)

Газпромнефть - описание компании

Газпромнефть — дочерняя компания ГазпромаОАО «Газпром нефть» (ИНН 5504036333) и ее дочерние компании являются обладателями 61 лицензии на разведку и разработку месторождений. Доказанные запасы нефти на принадлежащих компании месторождениях превышают 4.5 млрд баррелей. Добыча углеводородов в 2014 году составила 488.1 млн баррелей н.э. (66.25 млн т н.э.), увеличившись на 6.7% по сравнению с результатами 2013 года. Крупнейшим акционером компании является группа «Газпром».

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций