Татнефть 1 пол 2020

Отчет получился достаточно интересный.

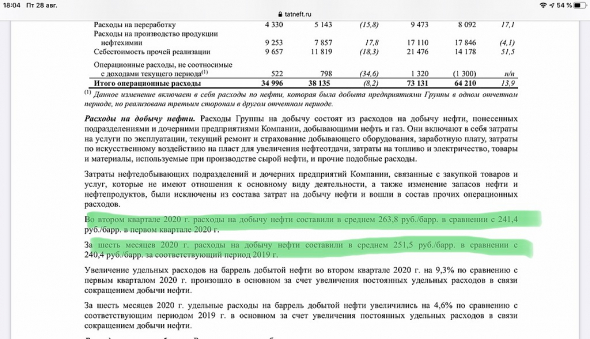

1. Татнефть больше всего пострадала от соглашения ОПЕК+: в 1 пол 2020 добыча нефти упала на 10,6% г/г, во 2 кв – 17,9% кв/кв (для сравнения добыча Роснефти -7,3% и -13% соответственно). В то же время Татнефть резко увеличила переработку нефти: в 1 пол 2020 +30% г/г, теперь 46,5% добытой нефти идет на переработку (в 1 пол 2019 было 31,3%).

2. Падение выручки в 1 пол 2020 меньше, чем у Роснефти или Лукойла (-33%) – минус 25,6% г/г до 334,5 млрд, скорректированная EBITDA упала так же чуть меньше – на 51,3% до 79 млрд, чистая прибыль – на 62,5% до 42,9 млрд. Отмечу, что 1 и 2 кв компания отработала в плюс: не было списаний и отрицательных курсовых разниц из-за отсутствия валютного долга.

3. CAPEX в 1 пол 2020 вырос на 25,3% г/г до 49 млрд, при этом FCF упал всего на 30,6% до 41 млрд (лучше, чем в среднем по отрасли). 50% капитальных затрат идут в сегмент переработки и реализации нефти и нефтепродуктов, еще 5% в нефтехимию.

4. Структура выручки помогла Татнефти пройти пик кризиса лучше конкурентов: 52% продаж приходится на нефтепродукты и нефтехимию с более высокой добавленной стоимостью, 53% выручки от нефти и нефтепродуктов приходится на внутренний рынок. В 1 пол объем продаж нефти в РФ вырос на 0,7%, а нефтепродуктов -на 10,8%, при этом цены на сырую нефть и нефтепродукты в РФ упали меньше, чем в дальнем зарубежье (-36,8% vs 37,8% и -5% vs -44% соответственно).

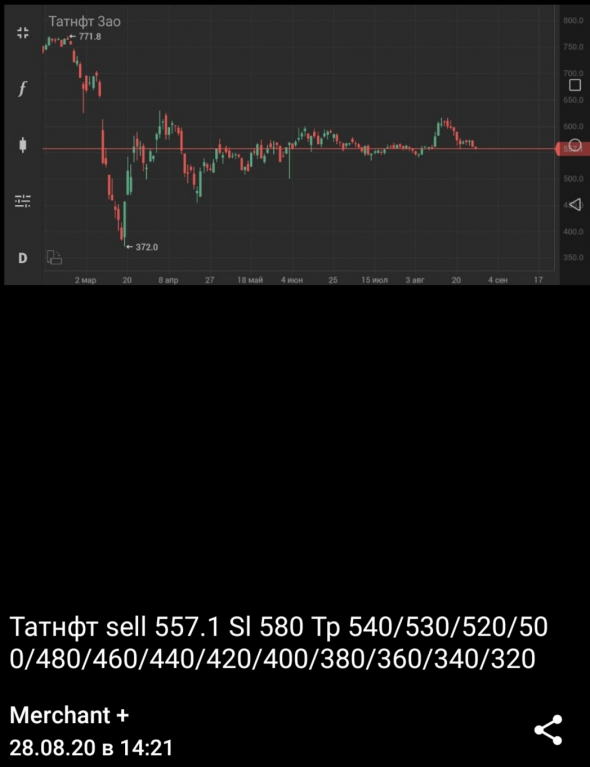

5. В целом осталось неплохое впечатление от отчета. С учетом конъюнктуры отработали квартал достаточно хорошо. Объявленные дивы (9,94 руб на акцию) дают сейчас 1,8% доходности на преф, но FCF на акцию составил 17,7 руб. Менеджмент ранее заявлял, что может выплатить весь FCF акционерам, что даст уже 3,3% на преф.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций