| Число акций ао | 3 854 341 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 27,2 млрд |

| Выручка | 72,5 млрд |

| EBITDA | 14,7 млрд |

| Прибыль | 7,2 млрд |

| Дивиденд ао | – |

| P/E | 3,8 |

| P/S | 0,4 |

| P/BV | 0,2 |

| EV/EBITDA | 2,5 |

| Див.доход ао | 0,0% |

| ТГК-1 Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ТГК-1 акции

-

Энергетика безрисковый сектор?

Энергетика безрисковый сектор?

В пятницу отчиталась моя любимая компания ТГК-1. Цены на электроэнергию в 1 квартале снизились на 15% к 1 кв. 2019 года (РСВ). Я так и не понял, почему конкретно это произошло, видимо спрос упал. ВТБ пишет, что «Цены на РСВ в отчетном квартале снизились на 6,7% г/г в первой ценовой зоне».

А тут еще промышленность стонет от платежей за мощность. Плата за мощность — это фикс. мзда, независимо от того, сколько энергии ты потребил. 29 апреля Коммерсант писал, что сообщество потребителей э/э писало письмо вице-премеру Борисову, чтобы снизили промышленности плату за мощность в 2 раза до конца года. Энергетики конечно сами добровольно не сдадут позицию..

Кстати им и так будет больно, со 2 квартала увидим рост неплатежей, видимо который отразится в росте дебиторки.

Ну логично же? Сечин просит снизить тариф Транснефти, почему промышленности не просить снизить тарифы на мощность?

Вот собственно цепочкой таких снижений и разворачивается дефляционная спираль в падающей экономике.

Авто-репост. Читать в блоге >>> ВТБ-Капитал по дивам ТГК-1:

ВТБ-Капитал по дивам ТГК-1:

Между тем совету директоров предстоит объявить рекомендацию по дивидендам за 2019 г. В случае 50%-го коэффициента выплат дивиденды составят 0,001 руб. на одну акцию, что соответствует доходности 8,8%, исходя из текущих котировок. Наша прогнозная цена на 12 месяцев остается равной 0,015 руб., подразумевая ожидаемую полную доходность 36% и рекомендацию Покупать.

Ну что, кто скажет, почему цены на 15% упали за год?

теплая зима чтоль виновата?

Тимофей Мартынов, никто не скажет, кроме непосредственных участников. РСВ — это рынок сутки вперед и ценообразование там не менее запутанное, чем в нефтянке. Т.е. постоянно проводятся аукционы между станциями, кто и по какой цене готов поставить э/э, на цену, соответственно, влияет куча факторов: разумеется спрос, цены на топливо, количество готового к работе оборудования на станциях (там постоянные ремонты, плановые в основном), ДПМы и т.д.

Причем у станций даже нет конкретной цены за МВт. Например, за э/э новой ПГУ могут платить в 6 раз больше, чем за э/э древней паровой турбины.

Теплая зима — это простые объяснения для широких масс

any_to_real, спасибо.

просто интересно, это следствие теплой погоды или это спрос уже реальный падает?

Ну что, кто скажет, почему цены на 15% упали за год?

теплая зима чтоль виновата?

Тимофей Мартынов, никто не скажет, кроме непосредственных участников. РСВ — это рынок сутки вперед и ценообразование там не менее запутанное, чем в нефтянке. Т.е. постоянно проводятся аукционы между станциями, кто и по какой цене готов поставить э/э, на цену, соответственно, влияет куча факторов: разумеется спрос, цены на топливо, количество готового к работе оборудования на станциях (там постоянные ремонты, плановые в основном), ДПМы и т.д.

Причем у станций даже нет конкретной цены за МВт. Например, за э/э новой ПГУ могут платить в 6 раз больше, чем за э/э древней паровой турбины.

Теплая зима — это простые объяснения для широких масс Ну что, кто скажет, почему цены на 15% упали за год?

Ну что, кто скажет, почему цены на 15% упали за год?

теплая зима чтоль виновата?

Чистая прибыль ТГК-1 по МСФО за 3мес2020 на 26,9% ниже за 3мес2019 и равна 4,374 млрд. руб. Ну что ж, ориентир короновирусный на потерю четверти, это теперь норма видимо. Так что это нейтральный результат. А выручка ниже всего лишь на 13,1% до 27,722 млрд. руб. Это позитивно! При этом электроэнергию и тепло меньше покупали из-за теплого 2020 года.

Операционные расходы сумели сократить на 7,3%, хотя логично бы ожидать на 13-20 %! Но очень удивляют нулевые расходы на транспорт, чудеса какие-то! И странно подскочили в 5,5 раз консультационные, юридические и аудиторские услуги! Неожиданно, но на руководство на треть порезали расходы!

А вот операционная прибыль ниже на 31,9% до 5,388 млрд руб! Это уже неприятное число! Тут уж теплой погодой не объяснишь и основные акционеры (Газпром энергохолдинг и Fortum) должн быть не довольны!

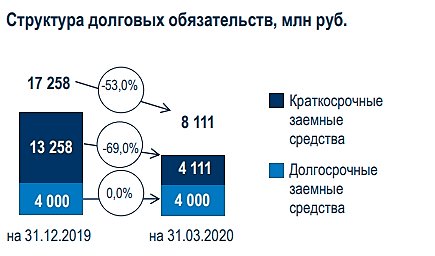

Но как отлично сработали по долгам! И в долгую, и в короткую сократили. Итого обязательства сократились за год с 50,831 до 40,455 млрд руб!

Базовая прибыль на акцию стала ниже на 31,3 % и равна 0,0011 руб.

В итоге отчет плоховат, но зато по МСФО за 2кв2020 будет лучше выглядеть, ждем!

Анастасия, начало написанное вами меня увлекало, кроме последнего предложения (В итоге отчет плоховат, но зато по МСФО за 2кв2020 будет лучше выглядеть, ждем!)… если зима была теплая и выручка упала, то с чего бы за весну и лето выручке и прибыли вообще вырасти, плюс добавим что именно 2 и 3 квартал из вируса нанесет большую падения чем первый квартал, когда все еще работало и жило… итог такой! отчет за 3 мес плоховат, отчеты до зимы будут еще хуже… тем более последний год по вылатам по дпм, на этом фоне огк более перспективнее выглядит

Чистая прибыль ТГК-1 по МСФО за 3мес2020 на 26,9% ниже за 3мес2019 и равна 4,374 млрд. руб. Ну что ж, ориентир короновирусный на потерю четверти, это теперь норма видимо. Так что это нейтральный результат. А выручка ниже всего лишь на 13,1% до 27,722 млрд. руб. Это позитивно! При этом электроэнергию и тепло меньше покупали из-за теплого 2020 года.

Операционные расходы сумели сократить на 7,3%, хотя логично бы ожидать на 13-20 %! Но очень удивляют нулевые расходы на транспорт, чудеса какие-то! И странно подскочили в 5,5 раз консультационные, юридические и аудиторские услуги! Неожиданно, но на руководство на треть порезали расходы!

А вот операционная прибыль ниже на 31,9% до 5,388 млрд руб! Это уже неприятное число! Тут уж теплой погодой не объяснишь и основные акционеры (Газпром энергохолдинг и Fortum) должн быть не довольны!

Но как отлично сработали по долгам! И в долгую, и в короткую сократили. Итого обязательства сократились за год с 50,831 до 40,455 млрд руб!

Базовая прибыль на акцию стала ниже на 31,3 % и равна 0,0011 руб.

В итоге отчет плоховат, но зато по МСФО за 2кв2020 будет лучше выглядеть, ждем!

Анастасия, приз 500 руб ваш! Спасибо что посмотри отчет Чистая прибыль ТГК-1 по МСФО за 3мес2020 на 26,9% ниже за 3мес2019 и равна 4,374 млрд. руб. Ну что ж, ориентир короновирусный на потерю четверти, это теперь норма видимо. Так что это нейтральный результат. А выручка ниже всего лишь на 13,1% до 27,722 млрд. руб. Это позитивно! При этом электроэнергию и тепло меньше покупали из-за теплого 2020 года.

Чистая прибыль ТГК-1 по МСФО за 3мес2020 на 26,9% ниже за 3мес2019 и равна 4,374 млрд. руб. Ну что ж, ориентир короновирусный на потерю четверти, это теперь норма видимо. Так что это нейтральный результат. А выручка ниже всего лишь на 13,1% до 27,722 млрд. руб. Это позитивно! При этом электроэнергию и тепло меньше покупали из-за теплого 2020 года.

Операционные расходы сумели сократить на 7,3%, хотя логично бы ожидать на 13-20 %! Но очень удивляют нулевые расходы на транспорт, чудеса какие-то! И странно подскочили в 5,5 раз консультационные, юридические и аудиторские услуги! Неожиданно, но на руководство на треть порезали расходы!

А вот операционная прибыль ниже на 31,9% до 5,388 млрд руб! Это уже неприятное число! Тут уж теплой погодой не объяснишь и основные акционеры (Газпром энергохолдинг и Fortum) должн быть не довольны!

Но как отлично сработали по долгам! И в долгую, и в короткую сократили. Итого обязательства сократились за год с 50,831 до 40,455 млрд руб!

Базовая прибыль на акцию стала ниже на 31,3 % и равна 0,0011 руб.

В итоге отчет плоховат, но зато по МСФО за 2кв2020 будет лучше выглядеть, ждем! ТГК‑1 - прибыль за 1 кв МСФО снизилась на 26,9%

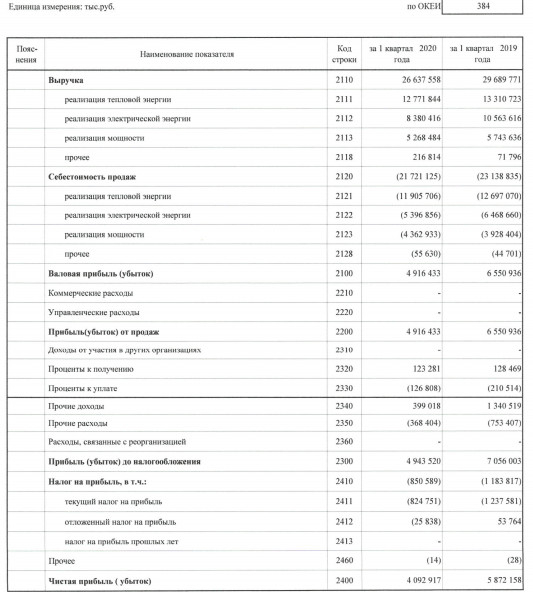

ТГК‑1 - прибыль за 1 кв МСФО снизилась на 26,9%По результатам 3 месяцев 2020 года консолидированная выручка компаний, входящих в Группу ТГК-1, составила 27 млрд 722 млн рублей, снизившись на 13,1% по сравнению с аналогичным показателем 2019 года. Это обусловлено спадом выручки от реализации электроэнергии и отпуска тепла вследствие снижения производственных показателей за счет более высокой температуры в течение отопительного сезона 2020 года.

Сопоставимые операционные расходы Группы снизились на 7,3%, составив 22 млрд 041 млн рублей.

Операционная прибыль Группы сократилась на 31,9% до 5 млрд 388 млн рублей. Показатель EBITDA составил 8 млрд 030 млн рублей, снизившись на 22,1% по сравнению с аналогичным показателем 2019 года.

Прибыль за период снизилась на 26,9% и составила 4 млрд 374 млн рублей.

релиз

Авто-репост. Читать в блоге >>>

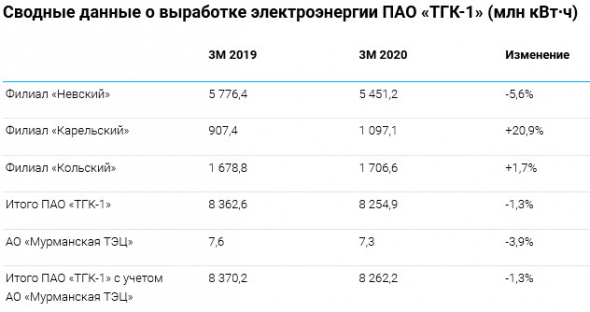

ТГК‑1 - выработка электроэнергии на тепловых электростанциях в 1 кв снизилась на 10,7%

ТГК‑1 - выработка электроэнергии на тепловых электростанциях в 1 кв снизилась на 10,7%Объем производства электрической энергии ПАО «ТГК-1», включая АО «Мурманская ТЭЦ», за январь-март 2020 года составил 8 262,2 млн кВт∙ч, показав снижение на 1,3% по сравнению с аналогичным показателем 2019 года.

Сопоставимая выработка электроэнергии на тепловых электростанциях ПАО «ТГК‑1» снизилась на 10,7%. Производство электроэнергии гидроэлектростанциями увеличилось на 18,5% ввиду высокой водности в регионах деятельности компании на протяжении отчетного периода.

Объем отпуска тепловой энергии с коллекторов ПАО «ТГК-1», включая АО «Мурманская ТЭЦ», составил 8 733,8 тыс. Гкал, показав снижение на 10,3% относительно I квартала 2019 года в связи с высокими температурами наружного воздуха в отчетном периоде.

Авто-репост. Читать в блоге >>> К чему приводит отказ от ответственности за манипуляцию рынками

К чему приводит отказ от ответственности за манипуляцию рынками

По-моему, это — шикарно, господа и дамы! Вы только вдумайтесь!

Банк России ввел временные послабления для юридических лиц и профессиональных участников рынка ценных бумаг в части соблюдения закона об инсайдерской информации до 1 июля 2020 года, говорится в письме регулятора, направленном Национальной финансовой ассоциации.

Ввиду распространения коронавируса и перевода части работников компаний на дистанционную работу ЦБ не будет применять меры в отношении юридических лиц, являющихся инсайдерами, и профучастников рынка ценных бумаг за нарушения требований закона о противодействии неправомерному использованию инсайдерской информации и манипулированию рынком.

На нашем рынке всегда торговать страшно было, а сейчас и подавно!

И знаете что тут сразу же началось?) (ухмылка)

1) Утром, 27 апреля, около 11 часов утра нужные люди (либо маркетмейкер, но зачем ему не с того не с сего?) прошивают рыночной заявкой на покупку стакан ТГК-1, снося к чертям короткие стопы и скрытые заявки, освобождая дорогу вверх!

Авто-репост. Читать в блоге >>> ТГК-1 - поступление платежей по некоторым категориям потребителей тепловой энергии снизилось на 70%

ТГК-1 - поступление платежей по некоторым категориям потребителей тепловой энергии снизилось на 70%ПАО «ТГК-1» — снижение поступления платежей за тепловую энергию в первую декаду апреля по сравнению с аналогичным периодом прошлого года. Ухудшение платежной дисциплины отмечено по всем категориям потребителей.

В Мурманске наибольшее снижение собираемости — среди жилищных организаций (ТСЖ, УК) — 70%,

в Санкт-Петербурге и Ленинградской области — среди промышленных потребителей (63%).

В Карелии, а также Апатитах и Кировске Мурманской области общее снижение собираемости превысило 60%.

релиз

Авто-репост. Читать в блоге >>> ТГК-1 представляет собой хорошую идею защитного актива - Велес Капитал

ТГК-1 представляет собой хорошую идею защитного актива - Велес Капитал

Отчетность за 2019 г. показала, что рисков в акциях ТГК-1 больше, чем ожидалось ранее. Впервые за несколько лет компания показала обесценение основных средств, что негативно отражается на прогнозируемости дивидендных выплат. Более того, несмотря на наличие ГЭС в портфеле своих активов, ТГК-1 будет страдать от снижения цен на электроэнергию в Европе. Помимо этого, мы ожидаем падение оптовых цен на электроэнергию в России на 15% г/г в 2020 г. Мы понижаем нашу целевую цену на 44% до 0,015 руб., но сохраняем рекомендацию «Покупать» после недавнего обвала котировок.

Оценка и прогнозы. Мы обновили нашу DCF–модель с учетом новейших операционных и финансовых показателей, 6% безрисковой ставки и сделанных допущений. Исходя из динамики за первый квартал, мы полагаем, что падение цен на электроэнергию в 2020 г. достигнет 15% г/г и приведет к соизмеримому сужению искрового спрэда. Помимо снижения спотовых цен на электроэнергию, мы ожидаем, что выработка электроэнергии в 2020 г. снизится на 5% из-за сокращения спроса.

Авто-репост. Читать в блоге >>> ТГК-1 - дивидендная и недооцененная - Финам

ТГК-1 - дивидендная и недооцененная - Финам

ТГК-1 — ведущий производитель электроэнергии и тепла в Северо-Западном регионе. Установленная мощность электрогенерации — 7 ГВт, из которых 43% приходится на ГЭС. Тепловая установленная мощность — 14,5 тыс. Гкал/ч. Контрольный пакет — 52%, принадлежит ООО «Газпром энергохолдинг».

Мы повышаем рекомендацию до «Покупать». Потенциал 26% в перспективе года.

Прибыль акционеров снизилась в 2019 году на 12%, до 8,9 млрд руб., на фоне списаний по основным средствам в размере 5,2 млрд руб. В остальном результаты мы считаем позитивными: скорр. прибыль составила рекордные 13,1 млрд руб. (+27%), скорр. EBITDA — 27,7 млрд руб. (+31%).

В этом году ТГК-1 перейдет на выплату дивидендов в размере 50% прибыли по МСФО. Дивиденд может составить 0,00104 руб., что на 61% выше, чем в прошлом году, и предлагает инвесторам доходность 10,4% при среднеотраслевой 9,0%.

Акции торгуются с существенным дисконтом по мультипликаторам по отношению к аналогам. Текущая капитализация предполагает оценку в 4,3х годовой прибыли за 2019 год и 3,8х по прибыли 2020П при медиане по российской генерации 6,5х и 4,7х соответственно.

Прогресс по норме выплат до 50% — это позитивный сигнал для долгосрочной биржевой истории ТГК-1, и после стабилизации рыночных настроений высокая дивидендная доходность и низкие мультипликаторы ТГК-1 привлекут инвесторов.

Малых Наталия

ГК «Финам»

Авто-репост. Читать в блоге >>> ТГК1 хорошая цена инвестируйте в энергетику

ТГК1 хорошая цена инвестируйте в энергетику

ТГК1 хорошо упала. гребите :) ТГК

Клиенты — частники: Норникель, Фосагро, Акрон, карельские ЦБК,

либо крупная агломерация — Петербург.

Эти, явно не самые первые в очереди на нефтяные и вирусные страдания.

Тем более Газпрому, дивы потребуются.

Авто-репост. Читать в блоге >>>

ТГК-1 - факторы роста и падения акций

- Дивиденды 50% от скорректированной чистой прибыли по РСБУ и МСФО (16.10.2023)

- 41% установленной мощности - это гидростанции, которые более рентабельны, чем тепловые станции (16.10.2023)

- Долговая нагрузка низкая, долг/EBITDA <1 с 2017 года (16.10.2023)

- Тепловые сети Санкт- Петербурга характеризуются высокой степенью износа, устанавливаемый городом тариф не покрывает затраты на модернизацию. ТГК1 требует поднять тариф на тепло на 40%, а власти СПб не дают. (02.11.2018)

- Экспорт электроэнергии с мая 2022 года не осуществляется (16.10.2023)

- Снизилось электропотребление в Северо-Западном Фед.округе в 2023 году - падает выработка и у компании (16.10.2023)

- Не платит дивиденды за 2021 и 2022 годы, вероятно из-за "недружественного" акционера Fortum (16.10.2023)

- В 2021 году мощность, которую реализует ТГК-1 по ставкам ДПМ, должна резко сократиться почти вдвое, а с 2023 года почти обнулится (7% от пика 2018года) (16.10.2023)

ТГК-1 - описание компании

Открытое акционерное общество «Территориальная генерирующая компания № 1» (ТГК-1). ОАО «ТГК-1» является ведущим производителем электрической и тепловой энергии в Северо-Западном регионе России, а также второй в стране территориальной генерирующей компанией по величине установленной электрической мощности. Объединяет 54 электростанции в четырех субъектах РФ: Санкт-Петербурге, Республике Карелия, Ленинградской и Мурманской областях. 19 из них расположены за Полярным кругом.http://www.tgc1.ru/

55 станций

мощность: 6,9ГВт

Тепло: 14,36 ГКал/ч

50% станций — гидро

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций