Сейчас ведь нет смысла покупать под оферту? Средняя цена будет ниже нынешних котировок…

jata, мда… Неплохой рост за 2 месяца! На щедрую оферту может и не стоит рассчитывать, но похоже еще был выкуп с рынка структурами Суммы.

Сейчас ведь нет смысла покупать под оферту? Средняя цена будет ниже нынешних котировок…

«Сумма» хочет купить весь пакет РЖД в «Трансконтейнере»

...

Сумма при покупке пакета РЖД в Трансконтейнере может выставить оферту на доли других акционеров.«Наверное, надо будет делать оферту на все остальные акции тоже»

Если группа будет претендовать на покупку доли РЖД в Трансконтейнере, она должна будет предоставить другим акционерам возможность выйти из капитала компании.

ТАСС

«Знаете, я так понимаю, выставляться будет 51%, мы хотим купить его».

«Наверное, надо будет делать оферту на все остальные акции тоже»

«По „Трансконтейнеру“ мы свою позицию заявили. Вполне рассматриваем для себя вполне укладывающуюся в стратегию нашей компании покупку минимум блокирующего пакета „Трансконтейнера“. С удовольствием бы это сделали, если, как мы писали в письме (первому вице-премьеру – ред.) Игорю Ивановичу Шувалову, будет объявлен открытый конкурс, мы готовы открыто побороться»

ГК «Дело» называлась и в числе претендентов на покупку акций НМТП, которые принадлежат «Транснефти», и на госпакет порта, который планировалось продавать.

«Мы всегда являлись потенциальным покупателем акций НМТП. Мы соседи. Мы никогда не отказывались от этой темы и всегда заявляли о готовности в случае приватизации государственного пакета и возможного изменения конфигурации акционеров поучаствовать в приобретении акций порта»

Какой именно пакет акций НМТП интересен, бизнесмен не уточнил.

«Мало ли, будет продаваться пакет „Транснефти“. … Может быть, ещё какие-то могут быть варианты»

«Я не думаю, что сейчас время продавать долю „Трансконтейнера“ кому бы то ни было. Это будируется структурами, которые бы очень хотели, чтобы им подарили „Трансконтейнер“. Мы со своей стороны как правительственный орган считаем это преждевременным»,

«Мы позитивно относимся к этой сделке. Учитывая, что больше 10 компаний работают на этом рынке, не произойдет монополизации рынка при таком слиянии, мы это видим. Но поскольку это связано с цифровыми технологиями, возможно, будет выдано предписание», -

Совет директоров Трансконтейнер принял решение создать грузоперевозочную компанию на базе своей дочерней компании «Трансконтейнер Финанс» в целях улучшения позиционирования компании на рынке.

«Одобрить проект создания транспортно-экспедиторской компании в сфере перевозок грузов в специализированных контейнерах на базе дочернего общества ООО «ТрансКонтейнер Финанс» путем увеличения уставного капитала ООО «ТрансКонтейнер Финанс» до размера 613 000 000 рублей за счет вкладов ПАО «ТрансКонтейнер» в виде денежных средств, а также неденежного вклада в виде контейнеров-цистерн»

На актив есть спрос. В качестве претендента на акции Трансконтейнера традиционно выступает группа «Сумма», структурам которой принадлежит блокирующий пакет компании. Кроме того, инвестиции в контейнерные ж/д перевозки могли бы быть интересны, на наш взгляд, некоторым операторам, работающим в других сегментах рынка ж/д перевозок. Так, в случае покупки пакета Трансконтейнера транспортным холдингом Владимира Лисина (UCL Holding), в который, в частности, входит ЗАО «Контейнерный терминал Санкт-Петербург» (КТСП), возможна синергия с бизнесом контейнерных ж/д перевозок Трансконтейнера. Новость умеренно позитивна для акций Трансконтейнера.Уралсиб

Отраслевая тенденция подтверждает наш позитивный взгляд на акции компаний, работающих на рынке контейнеров. Мы позитивно оцениваем перспективы контейнерного рынка и ожидаем дальнейшего роста объемов как перевалки контейнеров на морских терминалах, так и железнодорожной перевозки контейнеров. Мы подтверждаем рекомендацию ПОКУПАТЬ депозитарные расписки Global Ports и акции Трансконтейнера.Уралсиб

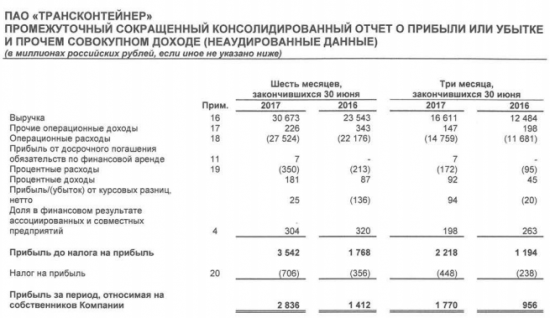

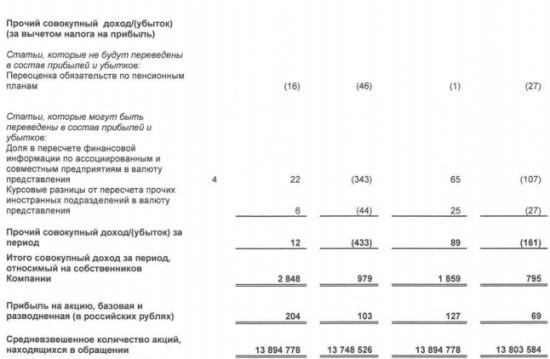

Неликвидные акции недооценены. Исходя из цены вчерашнего закрытия, стоимость 50-процентного пакета акций составляет 21 млрд руб. На наш взгляд, контейнерный рынок обладает значительным потенциалом роста в долгосрочной перспективе. Хорошие финансовые результаты за 1 п/г 2017 г. по РСБУ наряду с позитивным операционным трендом дают основания полагать, что компания продолжит улучшать фундаментальные показатели. Акции Трансконтейнера неликвидны, тем не менее мы считаем, что они недооценены на текущем уровне.Уралсиб

В случае принятия решения о продаже пакета Трансконтейнер, принадлежащего РЖД, целесообразно продавать все 50% акций на открытом аукционе с учетом квалификационных требований. Об этом заявил замминистра транспорта Алан Лушников.

«Если правительство РФ примет решение продавать пакет РЖД в «Трансконтейнере», то Минтранс считает целесообразным продажу всех 50% и только на открытом аукционе с учетом квалификационных требований»,

Неликвидные акции недооценены. Исходя из цены вчерашнего закрытия, стоимость 50-процентного пакета акций составляет 21 млрд руб. На наш взгляд, контейнерный рынок обладает значительным потенциалом роста в долгосрочной перспективе. Хорошие финансовые результаты за 1 п/г 2017 г. по РСБУ наряду с позитивным операционным трендом дают основания полагать, что компания продолжит улучшать фундаментальные показатели. Акции Трансконтейнера неликвидны, тем не менее, мы считаем, что они недооценены на текущем уровне.Уралсиб