| Число акций ао | 1 033 млн |

| Номинал ао | 10 руб |

| Тикер ао |

|

| Капит-я | 117,8 млрд |

| Выручка | 532,2 млрд |

| EBITDA | 92,4 млрд |

| Прибыль | -23,9 млрд |

| Дивиденд ао | – |

| P/E | -4,9 |

| P/S | 0,2 |

| P/BV | 26,1 |

| EV/EBITDA | 4,1 |

| Див.доход ао | 0,0% |

| ТМК Календарь Акционеров | |

| 04/06 ГОСА по дивидендам за 2024г - рекомендация СД "не выплачивать" | |

| Прошедшие события Добавить событие | |

ТМК акции

-

Старание машин. Как роботы ТМК делают трубы 🚀 Пост 1

Старание машин. Как роботы ТМК делают трубы 🚀 Пост 1

🔸 Руки-манипуляторы – особый вид роботов. Они имитируют движение конечностей и умеют выполнять различные задачи. Больше всего их ценят за способность многократно повторять движения и работать в опасных условиях. Идея создания рук-манипуляторов возникла еще в середине XX века. В 1954 году американский инженер Джордж Девол подал заявку на патент промышленного робота Unimate, который через семь лет заработал на конвейере автоконцерна General Motors. С тех пор технологии автоматической сварки и сборки автомобилей с использованием рук манипуляторов продолжают развиваться. Эти решения применяются для выполнения рутинных, опасных и трудоемких операций. В наши дни роботы-манипуляторы работают на МКС, проводят операции, занимаются разбором завалов в зонах чрезвычайных ситуаций и находят выживших в труднодоступных местах. Они также задействованы в кладке кирпичей, доставке и сортировке грузов и 3D-печати зданий.

🤖 В создании промышленных роботов-манипуляторов лидерами являются Япония (Fanuc, Yaskawa, Kawasaki), Германия (KUKA, Siemens), США (Boston Dynamics, Tesla, ABB Robotics) и Китай (Siasun, Estun).

Авто-репост. Читать в блоге >>> Итоги недели: дивиденды АЛРОСА и ТМК, пила на рынке РФ. Сколько смог заработать?

Итоги недели: дивиденды АЛРОСА и ТМК, пила на рынке РФ. Сколько смог заработать?Начало недели началось со снижения российского рынка акций. В понедельник я открыл короткую позицию по акциям Ростелекома после смены дивидендной политики по 58,19 руб.

Согласно новой политике, компания будет стремиться выплачивать не менее 50% от чистой прибыли МСФО. Прежняя дивполитика предполагала выплату не менее 5 руб. на акцию, при этом компания ежегодно планировала наращивать выплаты как минимум на 5%.

При текущей чистой прибыли за 2024 г. в размере 24,1 млрд руб., дивиденд на акцию составит 3,6 руб. Потенциальная дивдоходность по текущим ценам составляет 6,32% при фондах ликвидности около 21%.

С открытия позиции, акции Ростелеком упали более чем на 6%, закрыл 1/3 по 56,8 руб. Оставшуюся часть 2/3 закрыл по 56,67 руб. после того, как позиция пошла против меня на заявлении СЕО компании: «Менеджмент Ростелекома предложил выплатить дивиденды за 2024 год, рекомендацию пока не раскрывает».

Далее открыл шорт в акциях АЛРОСА по 49,1 руб. в ожидании того, что совет директоров рекомендует не платить дивиденды за 2024 г. Подробнее об этом писал 14 апреля. Акции от точки входа уверенно пошли сразу вниз, но затем вслед за рынком вынесли по стопу. Пришлось перезайти в шорт по 49,38 руб. Дождался решения СД, закрыл шорт на отсутствии дивидендов по 48,4 руб.

Авто-репост. Читать в блоге >>> Отказ совета директоров ТМК от дивидендов не стал сюрпризом

Отказ совета директоров ТМК от дивидендов не стал сюрпризом

Совет директоров Трубной металлургической компании (ТМК) рекомендовал не выплачивать дивиденды по итогам 2024 г., следует из сообщения компании на сайте раскрытия информации e-disclosure. Годовое собрание акционеров ТМК назначено на 4 июня. Дата закрытия реестра, на которую определяются лица, имеющие право на участие собрании, — 10 мая. В последний раз компания платила дивиденды за 2023 г. в размере 9,5 руб. за акцию.

Оценка

Рекомендация выглядит вполне ожидаемо из-за убытка. По итогам прошлого года чистый убыток ТМК составил 28 млрд руб. Формально убыток позволяет пропустить дивиденды, так как базой для выплаты выступает прибыль. Поэтому отказ совета директоров от дивидендов не стал сюрпризом.

Влияние

Сдержанно смотрим на акции компании. По нашим оценкам, текущая цена ТМК выглядит справедливо, а мультипликатор Р/Е составляет чуть выше 7х по споту, что на уровне исторических цифр. Переоценку в бумаге могут вызвать снижение ключевой ставки и возврат к чистой прибыли, поскольку это вернет возможность платить дивиденды. Однако мы ожидаем этого не ранее 2026 г.

Авто-репост. Читать в блоге >>> Трубная Металлургическая Компания (ТМК) —

Трубная Металлургическая Компания (ТМК) —

Прибыль рсбу 2024г: 17,547 млрд руб (-55% г/г);

Убыток мсфо 2024г: 27,728 млрд руб;

Не выплачивать дивиденд за 2024 год.

Трубная Металлургическая Компания (ТМК) – рсбу/ мсфо

1 052 000 000 обыкновенных акций

e-disclosure.ru/portal/files.aspx?id=274&type=1

Капитализация на 17.04.2025г: 115,194 млрд руб

Общий долг на 31.12.2022г: 504,223 млрд руб/ мсфо 531,958 млрд

Общий долг на 31.12.2023г: 449,490 млрд руб/ мсфо 498,160 млрд

Общий долг на 31.12.2024г: 495,841 млрд руб/ мсф 635,673 млрд

Выручка 2022г: 562,044 млрд руб/ мсфо 629,185 млрд руб

Выручка 1 кв 2023г: 129,742 млрд руб/ мсфо компанией не опубликован

Выручка 6 мес 2023г: 247,406 млрд руб/ мсфо 278,857 млрд руб

Выручка 9 мес 2023г: 359,042 млрд руб

Выручка 2023г: 491,860 млрд руб/ мсфо 544,265 млрд руб

Выручка 1 кв 2024г: 112,138 млрд руб/ мсфо компанией не опубликован

Выручка 6 мес 2024г: 236,717 млрд руб/ мсфо 276,728 млрд руб

Выручка 9 мес 2024г: 327,418 млрд руб

Выручка 2024г: 431,408 млрд руб/ мсфо 532,165 млрд руб

Убыток от курсовых разниц – мсфо 2022г: 3,221 млрд руб

Убыток от курсовых разниц – мсфо 2023г: 7,607 млрд руб

Убыток от курсовых разниц – мсфо 2024г: 3,777 млрд руб

6 мес 2022г: _____ млрд руб/ Прибыль мсфо 20,412 млрд руб

9 мес 2022г: рсбу компанией не опубликован

Прибыль 2022г: 8,693 млрд руб/ Прибыль мсфо 41,929 млрд руб

Прибыль 1 кв 2023г: 1,315 млрд руб

Прибыль 6 мес 2023г: 45,194 млрд руб/ Прибыль мсфо 28,317 млрд руб

Прибыль 9 мес 2023г: 39,146 млрд руб

Прибыль 2023г: 39,181 млрд руб/ Прибыль мсфо 39,384 млрд руб

Убыток 1 кв 2024г: 5,798 млрд руб

Прибыль 6 мес 2024г: 35,535 млрд руб/ Убыток мсфо 1,816 млрд руб

Прибыль 9 мес 2024г: 28,394 млрд руб

Прибыль 2024г: 17,547 млрд руб/ Убыток мсфо 27,728 млрд руб

www.tmk-group.ru/Financial_results

e-disclosure.ru/portal/files.aspx?id=274&type=3

ТМК – Дивидендная история

Период * Объявлены * Реестр дата * Сумма дивид. * Дивиденд

2024 год * 17.04.2025 ************ дивиденды не выплачивать

2023 год * 19.04.2024 * 04.06.2024 * 10,005 млрд руб ** 9,51 руб

6 м 2023 * 26.07.2023 * 05.09.2023 * 13,896 млрд руб * 13,45 руб

2022 год * 20.04.2023 ************ дивиденды не выплачивать

9 м 2022 * 15.12.2022 * 31.01.2023 ** 7,005 млрд руб ** 6,78 руб

e-disclosure.ru/portal/company.aspx?id=274

зажали акционерам дивиденды! буржуины.

Евгений Галеев, Чё зажали, у конторы убыток аз 2024 год!

зажали акционерам дивиденды! буржуины.

зажали акционерам дивиденды! буржуины.

Евгений Галеев, правильное решение с учетом результатов года

СД ТМК рекомендовал акционерам отказаться от дивидендов за 2024г, ГОСА - 4 июня

СД ТМК рекомендовал акционерам отказаться от дивидендов за 2024г, ГОСА - 4 июня

ПАО «ТМК»Решения совета директоров (наблюдательного совета)

Рекомендовать общему собранию акционеров принять решение чистую прибыль по результатам 2024 отчетного года не распределять и оставить в распоряжении Общества. Не выплачивать (не объявлять) дивиденды по результатам деятельности Общества в 2024 отчетном году.

www.e-disclosure.ru/portal/event.aspx?EventId=U8zglU-CAIUSX9yNWxjH54g-B-B

Дата проведения годового общего собрания акционеров эмитента: 04 июня 2025 года.

2.5 Дата окончания приема бюллетеней для голосования: 01 июня 2025 г.

2.6 Дата, на которую определяются (фиксируются) лица, имеющие право на участие в общем собрании участников (акционеров) эмитента: 10 мая 2025 года.

www.e-disclosure.ru/portal/event.aspx?EventId=0Pl0-ARPcwU2Ab04KKQV71A-B-B

Авто-репост. Читать в блоге >>> "ТМК" Решения совета директоров

"ТМК" Решения совета директоров

2. Содержание сообщения

2.1. Сведения о кворуме заседания совета директоров эмитента и результатах голосования по вопросам о принятии решений:

Всего избрано в состав Совета директоров 9 членов. Приняли участие в заседании 9 членов Совета директоров....

Авто-репост. Читать в блоге >>> "ТМК" Созыв общего собрания участников (акционеров)

"ТМК" Созыв общего собрания участников (акционеров)

2. Содержание сообщения

2.1 Вид общего собрания участников (акционеров) эмитента (годовое (очередное), внеочередное): годовое.

2.2 Форма проведения общего собрания участников (акционеров) эмитента (собрание (совместное присутствие) или заочное голосование): заседание, совмещенное с заочным голосованием....

Авто-репост. Читать в блоге >>> "ТМК" Дата определения (фиксации) лиц, имеющих право на осуществление прав по ценным бумагам эмитента

"ТМК" Дата определения (фиксации) лиц, имеющих право на осуществление прав по ценным бумагам эмитента

2. Содержание сообщения

2.1 Идентификационные признаки ценных бумаг эмитента, в отношении которых устанавливается дата, на которую определяются (фиксируются) лица, имеющие право на осуществление прав по ним: вид, категория (тип), серия ценных бумаг: акции обыкновенные; регистрационный номер выпуска ценных бумаг и дата его регистрации: 1-01-29031-H от 26 июля 2001 года; международный код (номер) идентификации ценных бумаг (ISIN): RU000A0B6NK6; международный код классификации финансовых инструментов (CFI): ESVXFR....

Авто-репост. Читать в блоге >>> Итоги недели на рынке РФ: а как всё хорошо начиналось

Итоги недели на рынке РФ: а как всё хорошо начиналосьНачало недели началось со стремительного падения на маржин-коллах, где я закрыл короткие позиции в плюс, которые переносил с прошлой недели.

В частности, я закрыл шорт ТМК, о котором я писал здесь 4 апреля. Только на нём я заработал +216,5 тыс. руб.

Далее я дождался отскока и снова начал шортить акции. После того как нефть нырнула ниже $63 за баррель, начался отскок. Одновременно с этим оттолкнулся от минимумов и фьючерс на S&P 500, что потянуло за собой российский рынок.

Основной вынос по всем мировым площадкам произошёл на фейковой новости о якобы приостановке введения пошлин на 90 дней. В результате, все мои прибыльные шорты закрылись в убыток.

Ситуация быстро изменилась. Обострение торговой войны вернуло рынку чувствительность к динамике нефти и американскому фондовому рынку. На фоне этого российский рынок в среду обновил минимумы. Таким образом, я немного промахнулся с таймингом.

Перевернулся в шорт по нескольким акциям, снова был в плюсе, но рынок начал отскакивать вслед за нефтью и США. Далее замедление инфляции в России, пришлось закрыть шорты руками.

Авто-репост. Читать в блоге >>> Добрый день.

Добрый день.

Почему поднимаете цены? У нас в стране идет спад продаж, МСП закрываются и банкротятся. Хватит обдирать нас.

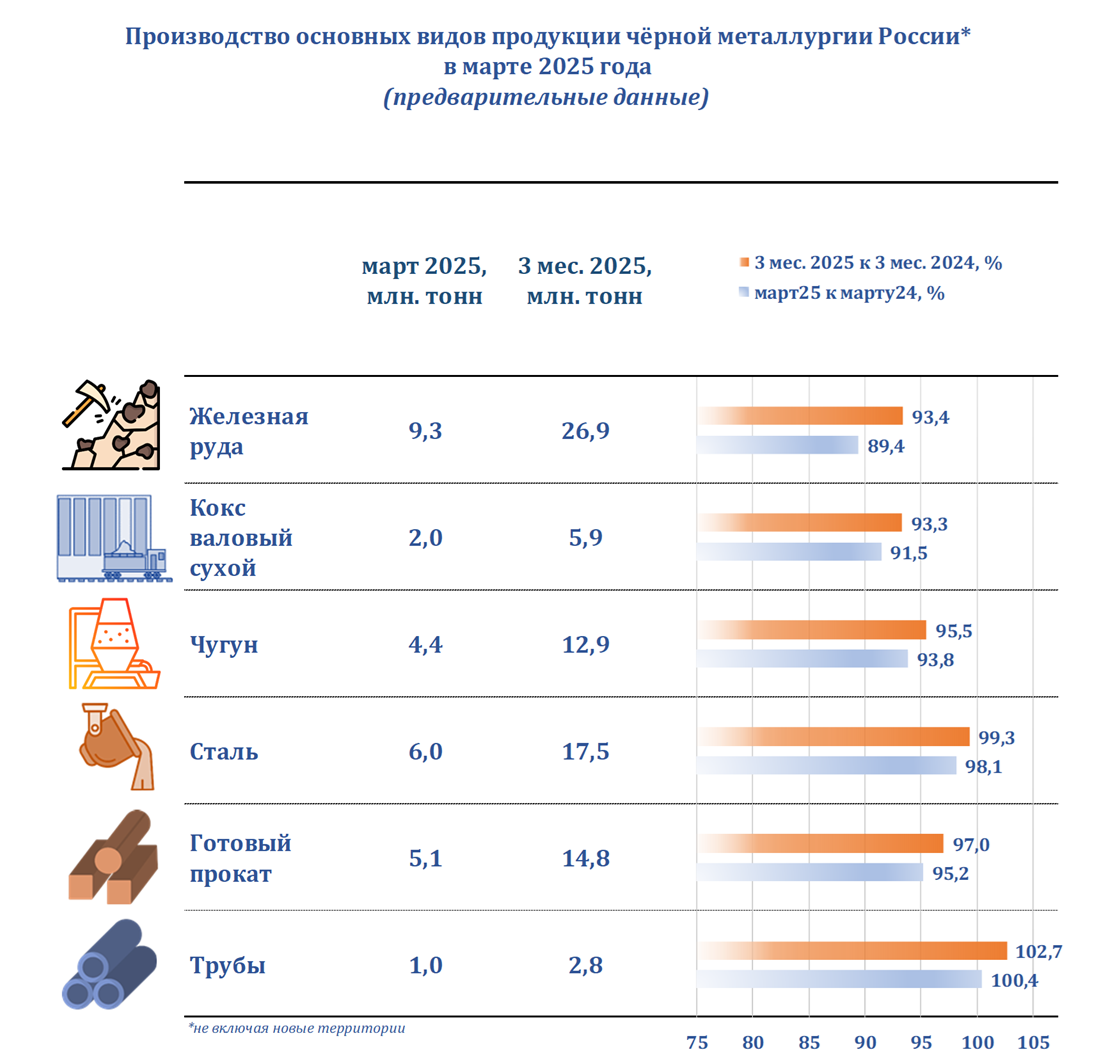

Россия, Производство *** Март 2025 *** 1 квартал 2025

Ж.Руда ********** 9,3 млн т (-10,6% г/г) * 26,9 млн т (-6,6% г/г);

Кокс ************ 2,0 млн т (-8,50% г/г) ** 5,9 млн т (-6,7% г/г);

Чугун *********** 4,0 млн т (-6,20% г/г) * 12,9 млн т (-4,5% г/г);

Сталь *********** 6,0 млн т (-1,90% г/г) * 17,5 млн т (-0,7% г/г);

Прокат ********** 5,1 млн т (-4,80% г/г) * 14,8 млн т (-3,0% г/г);

Трубы *********** 1,0 млн т (+0,40% г/г) ** 2,8 млн т (+2,7% г/г).

т Стальные трубы — прочные, надежные, устойчивые к нагрузкам и агрессивным средам.

Стальные трубы — прочные, надежные, устойчивые к нагрузкам и агрессивным средам.

Друзья, добрый день!

Предлагаем вспомнить, в каких отраслях используются стальные трубы — ключевой продукт ТМК.

🔥 Энергетика, включая ТЭК Российские компании эксплуатируют крупнейшие нефтяные и газовые системы транспортировки в мире. Совокупная длина всех магистральных трубопроводов нефти и газа составляет 250 тыс. км, что в шесть раз длиннее экватора. Огромное количество труб также используется для добычи нефти и газа. Стальные трубы применяются и в реакторах АЭС.

🚀 Машиностроение и металлообработка Машиностроение требует использования материалов с высокой прочностью и точностью изготовления, и стальные трубы полностью отвечают этим требованиям. Они широко применяются для создания различных деталей машин: цилиндров, поршней насосов и даже резервуаров, работающих под давлением. Трубы занимают почти 5% от компонентов автомобиля, а сталь — наиболее распространенный материал в машинах.

🔍Химическая и нефтехимическая промышленность В химической отрасли трубам приходится работать в условиях высоких температур и давления. Стальные трубы устойчивы к агрессивным химическим веществам и высоким температурам, что делает их подходящим для производства и транспортировки различных химических продуктов, а также в процессах перегонки нефти.

Авто-репост. Читать в блоге >>>

Сергей Грэмм, это троль, таких тут десяток кто панику разводит, могут вообще быть хохлоботы

Синайский полуостров, принял. Спасибо за инфу.

Все равно не мешает комментить сообщения, которые могут повлиять на импульсные решения

Михаил Тайков, лечите нервы, подверженность панике признак некомпетентности. Если без этого не получается, то лучше заниматься вкладами в ба...

Сергей Грэмм, это троль, таких тут десяток кто панику разводит, могут вообще быть хохлоботы

помойка все ниже и ниже. бегите глупцы, талдычу вам лонгустам, вы умных людей то будете слушать или все ножи ловить будете падающие?

...

Михаил Тайков, лечите нервы, подверженность панике признак некомпетентности. Если без этого не получается, то лучше заниматься вкладами в банках, а не биржевой торговлей :) помойка все ниже и ниже. бегите глупцы, талдычу вам лонгустам, вы умных людей то будете слушать или все ножи ловить будете падающие?

помойка все ниже и ниже. бегите глупцы, талдычу вам лонгустам, вы умных людей то будете слушать или все ножи ловить будете падающие?

опять не поняли? по 85р не желаете для начала, потом на 60р

опять не поняли? по 85р не желаете для начала, потом на 60р

Михаил Тайков, желаю — от 90 руб. начну лесенкой подкупать :)

Итоги недели на рынке РФ: отскоки не удались, но шорты сработали

Итоги недели на рынке РФ: отскоки не удались, но шорты сработалиРоссийский рынок акций продолжает падать на фоне падения цен на нефть из-за эскалации торговых войн и тарифов Трампа. Затем рынок усилил падение на заявлениях Набиуллиной о том, что средняя ключевая ставка в 2025 г. будет у нижней границы прогноза — 19–22%, тогда как рынок ждал гораздо меньших значений.

Позже пришла новость о том, что страны ОПЕК+ увеличат добычу с мая на 411 тыс. баррелей в сутки — это в три 3 больше, чем изначально планировалось. В условиях торговых войн это моментально ударило по нефтяным котировкам. В совокупности с сильным рублём, снижение цен на нефть спровоцировало падение российского рынка.

В начале недели я пробовал отыгрывать отскок в акциях #SMLT и #X5. У первых высокая бета и хорошая динамика. X5 раньше выглядела сильнее рынка. Также покупал #BELU — ожидал вынос на фоне утверждения IPO Winelab. IPO действительно утвердили, но без дополнительных подробностей. Novabev держались дольше остальных, но в итоге пошли вслед за рынком.

Тем не менее, удалось своевременно открыть короткие позиции в #TRMK и #RAGR. Были и другие хорошие идеи в шорт, но решил не распыляться — сосредоточен на качестве, а не количестве. Позицию в РусАгро закрыл по достижению цели. Шорт по ТМК продолжаю удерживать, не трогал.

Авто-репост. Читать в блоге >>> "ТМК" Присвоение или изменение рейтинга эмитента рейтинговым агентством или иной организацией на основании договора

"ТМК" Присвоение или изменение рейтинга эмитента рейтинговым агентством или иной организацией на основании договора

2. Содержание сообщения

2.1. Объект рейтинга (ценные бумаги и (или) их эмитент): эмитент.

2.2. Вид рейтинга, который присвоен объекту рейтинговой оценки (кредитный рейтинг; иной рейтинг): кредитный рейтинг.

2.3. В случае если объектом присвоения рейтинга являются ценные бумаги эмитента - идентификационные признаки ценных бумаг: ценные бумаги эмитента не являются объектом присвоения рейтинга....

Авто-репост. Читать в блоге >>> Почему я открыл шорт в акциях ТМК? Фундаментальная и техническая идея

Почему я открыл шорт в акциях ТМК? Фундаментальная и техническая идеяМесяц назад ТМК отчиталась о слабых финансовых результатах за 2024 г. по МСФО. Выручка сократилась с 544,3 млрд руб. до 532,2 из-за санкционного давления и пониженного спроса на трубы. На фоне роста процентных расходов из-за высокой КС получила убыток в размере в размере 27,73 млрд руб. против чистой прибыли 39,38 млрд руб. годом ранее.

Общий долг ТМК по состоянию на 31 декабря 2024 г. составил 381,7 млрд руб. Чистый долг находился на уровне 256 млрд руб. Набиуллина вчера заявила о том, что средняя ключевая ставка в 2025 г. будет у нижней границы прогноза — 19–22%, тогда как рынок ждал гораздо меньших значений. Это бьёт по компаниям с высокой долговой нагрузки.

Авто-репост. Читать в блоге >>>

ТМК - факторы роста и падения акций

- существенный долг, на 43% валютный (22.05.2020)

- В 2020-2021 будет снижение выручки из-за сокращения капзатрат в нефтегазовом секторе (22.05.2020)

- Низкий Free Float = всего 4,36% акций (20.09.2021)

- Странные телодвижения: при гигантском долге компания объявила выплату огромных дивидендов из нераспределенной прибыли (20.09.2021)

- За полгода сделали 2 допэмиссии 18 млн акций (сентябрь 2023) и 40 млн акций (январь 2024) (29.02.2024)

- Крайне высокий долг, ЧД/EBITDA=2,5 (04.03.2024)

- После июля 2024 может перестать действовать квота 600 тыс т на экспорт черного лома из РФ, тогда лом может подорожать, себестоимость ТМК вырастет (04.03.2024)

- Казахстан с марта ввел запрет на экспорт лома ж/д транспортом, что может усилить дефицит в РФ и поднять цены, что приведет к росту себестоимости ТМК (04.03.2024)

ТМК - описание компании

Трубная металлургическая компания» (ТМК) — российская металлургическая компания. Является одним из лидеров мирового трубного бизнеса и крупнейшим в России производителем и экспортером трубной продукции. Компания объединяет производственные предприятия, расположенные в России, США, Румынии и Казахстане.https://www.tmk-group.ru

GDR ТМК торговались на Лондонской Бирже >>>

в одной GDR 4 акции ТМК

Екатерина Митькина Начальник Управления по работе с инвесторами

Тел.: +7 (495) 775 7600 доб. 149-23

E-mail: IR@tmk-group.com

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций