| Число акций ао | 1 033 млн |

| Номинал ао | 10 руб |

| Тикер ао |

|

| Капит-я | 117,3 млрд |

| Выручка | 532,2 млрд |

| EBITDA | 92,4 млрд |

| Прибыль | -23,9 млрд |

| Дивиденд ао | – |

| P/E | -4,9 |

| P/S | 0,2 |

| P/BV | 26,0 |

| EV/EBITDA | 4,1 |

| Див.доход ао | 0,0% |

| ТМК Календарь Акционеров | |

| 04/06 ГОСА по дивидендам за 2024г - рекомендация СД "не выплачивать" | |

| Прошедшие события Добавить событие | |

ТМК акции

-

Дивидендная доходность акций ТМК оценивается в 2,9%

Дивидендная доходность акций ТМК оценивается в 2,9%

Акционеры ТМК на годовом общем собрании утвердили распределение прибыли по результатам 2017 года, сообщила компания. Решено выплатить дивиденды за 2017 год в размере 2 рубля 28 копеек на одну обыкновенную акцию.

Датой определения лиц, имеющих право на получение дивидендов, установлено 2 июля 2018 г.

Дивидендная политика ТМК предполагает выплату дивидендов в размере не менее 25% от годовой чистой прибыли по МСФО, которая по итогам 2017 года составила $30 млн против $166 млн годом ранее.

Промсвязьбанк

Тем не менее, компания увеличила выплаты на 16,3% по сравнению с 2016 годом. Исходя из текущей стоимости акций ТМК, дивидендная доходность по ним оценивается в 2,9%

читать дальше на смартлабе

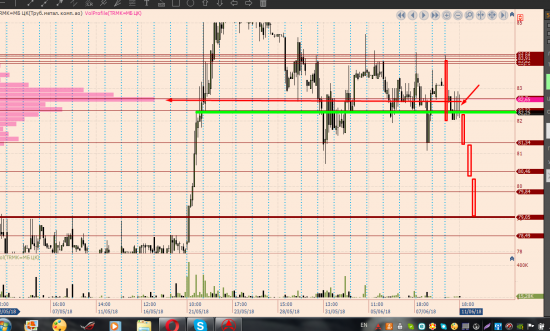

ТМК шорт 4%

ТМК шорт 4%

ТМК, похоже что шорт завели, удерживают под уровнем, заливают.Думаю 79 реально пощупать. 4% меда .82 вход, стоп 83. цель 79. Отсечка .28 06.Сильно думаю не завалят.

ТМК и Уралкалий - подписали соглашение о сотрудничестве сроком на 5 лет

ТМК и Уралкалий - подписали соглашение о сотрудничестве сроком на 5 лет

ТМК и "Уралкалий" в рамках Петербургского международного экономического форума (ПМЭФ) подписали соглашение о долгосрочном стратегическом сотрудничестве сроком на 5 лет.Стороны проработают возможность организации поставок стальной трубной продукции ТМК для удовлетворения потребностей «Уралкалия». Компании также договорились об информационном обмене и организации совместных мероприятий по вопросам, представляющим взаимный интерес.

генеральный директор ТМК Александр Ширяев:«Для ТМК принципиально важно поддерживать и расширять взаимовыгодные отношения с партнерами. Уверен, что реализация соглашения станет очередным шагом в развитии нашего стратегического сотрудничества с „Уралкалием“

генеральный директор „Уралкалия“ Дмитрий Осипов:

»Мы приветствуем факт заключения соглашения с ТМК, которое позволит компаниям снизить издержки, усилит научно-техническое взаимодействие между профильными специалистами, и надеемся на долгосрочное взаимовыгодное сотрудничество"

Прайм ТМК - намерена снизить соотношение долга к EBITDA до менее 4х к концу 2018 г

ТМК - намерена снизить соотношение долга к EBITDA до менее 4х к концу 2018 г

ТМК намерена снизить соотношение долг/EBITDA до менее 4х к концу текущего года, сообщил РИА Новости заместитель гендиректора компании Владимир Шматович в кулуарах международного экономического форума в Санкт-Петербурге.«По этому году мы уверенно надеемся уйти ниже 4х. Ориентир ниже 3х остается в среднесрочном плане, но это будет комбинация органических и неорганических факторов»

Улучшение финансовой ситуации ожидается в том числе за счет привлечения средств в ходе IPO американской «дочки» TMK IPSCO.

Текущую ситуацию с долгом замглавы компании считает комфортной.

«В 2018 году надо рефинансировать всего 100 с лишним миллионов долларов, для нас это ничто. Работаем со всеми крупными российскими банками, у нас есть зарегистрированные выпуски рублевых бондов»

В размещении еврооблигаций в ближайшее время нет необходимости.

«Выпуск евробондов в ближайшее время не планируем. Наверное, ближе к 20-му году будем думать об этом. Хотя мы стабилизировали наши рейтинги (международных рейтинговых агентств — ред.), и у нас стабильный прогноз, хотя несколько лет был негативный»

Прайм Трубная Металлургическая Компания (ТМК) – мсфо

Трубная Металлургическая Компания (ТМК) – мсфо

1 033 135 366 moex.com/s909

Free-float 30%

Капитализация на 22.05.2018г: 87,817 млрд руб

Общий долг на 31.12.2016г: 232,750 млрд руб

Общий долг на 31.12.2017г: 265,164 млрд руб

Общий долг на 31.03.2018г: $4,504 млрд

Выручка 1 кв 2016г: $761,34 млн

Выручка 2016г: 222,570 млрд руб

Выручка 1 кв 2017г: $943,86 млн

Выручка 2017г: 256,023 млрд руб

Выручка 1 кв 2018г: $1,274 млрд

Валовая прибыль 1 кв 2016г: $153,82 млн

Валовая прибыль 2016г: 46,512 млрд руб

Валовая прибыль 1 кв 2017г: $200,83 млн

Валовая прибыль 2017г: 50,607 млрд руб

Валовая прибыль 1 кв 2018г: $221,46 млн

Операционная прибыль 1 кв 2016г: $35,95 млн

Операционная прибыль 2016г: 17,175 млрд руб

Операционная прибыль 1 кв 2017г: $78,21 млн

Операционная прибыль 2017г: 18,872 млрд руб

Операционная прибыль 1 кв 2018г: $78,65 млн

Прибыль 1 кв 2016г: $14,19 млн

Прибыль 2016г: 10,732 млрд руб

Прибыль 1 кв 2017г: $42,02 млн

Прибыль 6 мес 2017г: 1,279 млрд руб

Прибыль 9 мес 2017г: $45,59 млн

Прибыль 2017г: 1,455 млрд руб — Р/Е 60,3

Прибыль 1 кв 2018г: $8,34 млн

www.tmk-group.ru/Financial_results

www.tmk-group.ru/fin_otch?folder_id=535

Трубная Металлургическая Компания (ТМК) – рсбу

Общий долг на 31.12.2016г: 145,415 млрд руб

Общий долг на 31.12.2017г: 178,060 млрд руб

Общий долг на 31.03.2018г: 175,467 млрд руб

Выручка 1 кв 2016г: 37,799 млрд руб

Выручка 2016г: 143,462 млрд руб

Выручка 1 кв 2017г: 42,002 млрд руб

Выручка 2017г: 184,726 млрд руб

Выручка 1 кв 2018г: 50,324 млрд руб

Валовая прибыль 2016г: 12,849 млрд руб

Валовая прибыль 1 кв 2017г: 3,396 млрд руб

Валовая прибыль 2017г: 14,347 млрд руб

Валовая прибыль 1 кв 2018г: 3,909 млрд руб

Прибыль 1 кв 2016г: 5,307 млрд руб

Прибыль 2016г: 16,813 млрд руб

Прибыль 1 кв 2017г: 4,402 млрд руб

Прибыль 6 мес 2017г: 8,713 млрд руб

Прибыль 9 мес 2017г: 11,149 млрд руб

Прибыль 2017г: 9,689 млрд руб — Р/Е 9,1

Прибыль 1 кв 2018г: 654,05 млн руб

www.tmk-group.ru/fin_otch Основной негативный эффект на результаты ТМК оказал американский дивизион

Основной негативный эффект на результаты ТМК оказал американский дивизион

EBITDA ТМК в I квартале осталась на уровне IV квартала — $160 млн

ТМК в I квартале 2017 года сохранило EBITDA по МСФО на уровне предыдущего квартала — $160 млн, сообщила компания. Выручка ТМК в прошлом квартале выросла на 6%, до $1,274 млрд. Чистая прибыль в прошлом квартале составила $8 млн против убытка кварталом ранее.

Результаты ТМК по EBITDA оказались несколько лучше ожиданий рынка, по выручке – хуже. Основной негативный эффект на результаты компании оказал американский дивизион. Его выручка упала на 3%, до $294 млн, EBITDA — на 34%, до $26 млн. В тоже время показатели в России, за счет активизации бурения со стороны НК, оказались достаточно сильными. Так, выручка российского дивизиона ТМК в январе-марте увеличилась на 13% по сравнению с IV кварталом, до $909 млн, EBITDA — на 12%, до $124 млн

Промсвязьбанк ТМК -снижение рентабельности Американского дивизиона помогла компенсировать сильная динимака Российского дивизиона

ТМК -снижение рентабельности Американского дивизиона помогла компенсировать сильная динимака Российского дивизиона

ТМК: финансовые результаты за 1К18

EBITDA TMK составила $160 млн, без изменений кв/кв, но на 5% выше консенсус-прогноза. Сезонно сильная динамика Российского дивизиона (EBITDA +12%) помогла компенсировать снижение рентабельности Американского дивизиона, на которой сказался рост затрат на сырье и снижение цен в начале года. FCF оказался отрицательным на уровне минус $19 млн на фоне роста оборотного капитала на $25 млн, чистая задолженность осталась на уровне 4.35x. ТМК подтвердила свой прогноз на 2018 и ожидает роста прибыли за счет роста выручки, хотя мы считаем, что фактические результаты будут сильно зависеть от траектории цен на лом и объемов продаж труб большого диаметра.

АТОН ТМК. Результаты по МСФО за 1 кв. 2018 г.: рост цен на сырье оказывает давление на рентабельность

ТМК. Результаты по МСФО за 1 кв. 2018 г.: рост цен на сырье оказывает давление на рентабельностьEBITDA осталась на уровне предыдущего квартала.

В пятницу ТМК (TMKS LI – без рекомендации) опубликовала результаты по МСФО за 1 кв. 2018 г. и провела телефонную конференцию. Выручка и EBITDA оказались на 5% выше консенсус-прогноза, а чистая прибыль – ниже. Выручка в отчетном периоде возросла на 6% квартал к кварталу и на 35% год к году, составив 1,3 млрд долл. EBITDA выросла на 13% год к году до 160 млн долл., оставшись на уровне предыдущего квартала. Чистая прибыль сократилась до 9 млн долл., снизившись почти в пять раз по сравнению с 1 кв. 2017 г., при этом в 4 кв. 2017 г. компания зафиксировала чистый убыток. Долговая нагрузка остается высокой: Чистый долг/EBITDA LTM равен 4,4.Росту выручки способствовало улучшение показателей российского дивизиона.

По сравнению с 4 кв. 2017 г. выручка возросла на 6% в результате улучшения показателей российского дивизиона, что в основном было обусловлено более благоприятной структурой продаж в сегменте бесшовных труб и повышением цен реализации. Компания ожидает, что в 2018 г. потребление бесшовных труб OCTG в России останется на высоком уровне, а спрос на трубы большого диаметра будет низким в связи с завершением или изменением сроков реализации ряда проектов по строительству крупных трубопроводов.

Рентабельность американского дивизиона снизилась.

Рентабельность группы находится под давлением в связи с опережающим ростом цен на сырье и трубную заготовку. В частности, по этой причине в 1 кв. 2018 г. снизилась рентабельность американского дивизиона. В дальнейшем на бизнес ТМК негативно повлияет введение США заградительных пошлин, под которые подпадают поставки трубных заготовок из России для американского дивизиона компании. ТМК направила в Минторг США документы на исключение трубной заготовки из-под действия пошлин. После переноса IPO IPSCO компания в очередной раз направила документы на проведение IPO. Во 2 п/г благодаря повышению цен на продукцию ТМК ожидает снижения давления на рентабельность, вызванного ростом цен на сырье, а по итогам года, по прогнозу компании, рост консолидированной EBITDA может превысить 20%. Нейтрально для котировок акций.Настоящий бюллетень предназначен исключительно для информационных целей. Ни при каких обстоятельствах он не должен использоваться или рассматриваться как оферта или предложение делать оферты. Несмотря на то что данный материал был подготовлен с максимальной тщательностью, УРАЛСИБ не дает никаких прямых или косвенных заверений или гарантий в отношении достоверности и полноты включенной в бюллетень информации. Ни УРАЛСИБ, ни агенты компании или аффилированные лица не несут никакой ответственности за любые прямые или косвенные убытки от использования настоящего бюллетеня или содержащейся в нем информации. Бюллетень не предназначен для распространения на территории Великобритании и ЕС. Все права на бюллетень принадлежат ООО «УРАЛСИБ Кэпитал – Финансовые услуги», и содержащаяся в нем информация не может воспроизводиться или распространяться без предварительного письменного разрешения.

© УРАЛСИБ Кэпитал – Финансовые услуги 2018 ТМК не боится пошлин США

ТМК не боится пошлин США

Трубная металлургическая компания продолжит поставлять заготовки в США, даже если ей не удастся уговорить минторг страны исключить эту продукцию из-под действия 25%-ной заградительной пошлины. Об этом рассказал «Интерфаксу» заместитель гендиректора ТМК по стратегии и корпоративному развитию Владимир Шматович. «Мы подали в минторг США документы на исключение нашей трубной заготовки из России из-под действия пошлин. Однако тот общий рост цен <...> на американском рынке и некоторое ослабление курса рубля делают все равно прибыльным этот бизнес. Мы планируем продолжить экспорт трубной заготовки в США. Мы будем получать достаточную маржу даже при заградительной пошлине»

www.vedomosti.ru/business/articles/2018/05/18/770025-tmk-boitsya-ssha

Трубная Металлургическая Компания (ТМК) – мсфо

Трубная Металлургическая Компания (ТМК) – мсфо

1 033 135 366 moex.com/s909

Free-float 30%

Капитализация на 18.05.2018г: 80,791 млрд руб

Общий долг на 31.12.2016г: $3,837 млрд

Общий долг на 31.12.2017г: $4,604 млрд

Общий долг на 31.03.2018г: $4,504 млрд

Выручка 2015г: 249,674 млрд руб

Выручка 1 кв 2016г: $761,34 млн

Выручка 2016г: 222,570 млрд руб

Выручка 1 кв 2017г: $943,86 млн

Выручка 2017г: 256,023 млрд руб

Выручка 1 кв 2018г: $1,274 млрд

Валовая прибыль 2015г: 49,603 млрд руб

Валовая прибыль 1 кв 2016г: $153,82 млн

Валовая прибыль 2016г: 46,512 млрд руб

Валовая прибыль 1 кв 2017г: $200,83 млн

Валовая прибыль 2017г: 50,607 млрд руб

Валовая прибыль 1 кв 2018г: $221,46 млн

Операционная прибыль 2015г: 17,678 млрд руб

Операционная прибыль 1 кв 2016г: $35,95 млн

Операционная прибыль 2016г: 17,175 млрд руб

Операционная прибыль 1 кв 2017г: $78,21 млн

Операционная прибыль 2017г: 18,872 млрд руб

Операционная прибыль 1 кв 2018г: $78,65 млн

Убыток 2015г: 28,427 млрд руб

Прибыль 1 кв 2017г: $14,19 млн

Прибыль 6 мес 2016г: 4,653 млрд руб

Прибыль 9 мес 2016г: $81,43 млн

Прибыль 2016г: 10,732 млрд руб

Прибыль 1 кв 2017г: $42,02 млн

Прибыль 6 мес 2017г: 1,279 млрд руб

Прибыль 9 мес 2017г: $45,59 млн

Прибыль 2017г: 1,455 млрд руб – Р/Е 55,5

Прибыль 1 кв 2018г: $8,34 млн

www.tmk-group.ru/Financial_results

www.tmk-group.ru/fin_otch?folder_id=535 ТМК - выручка за 1-й квартал 2018 г. выросла на 6% по сравнению с предыдущим кварталом и на 35% г/г

ТМК - выручка за 1-й квартал 2018 г. выросла на 6% по сравнению с предыдущим кварталом и на 35% г/г

ПAO «ТМК» объявляет промежуточные консолидированные результаты деятельности за три месяца, закончившиеся 31 марта 2018 г., в соответствии с международными стандартами финансовой отчетности (МСФО).

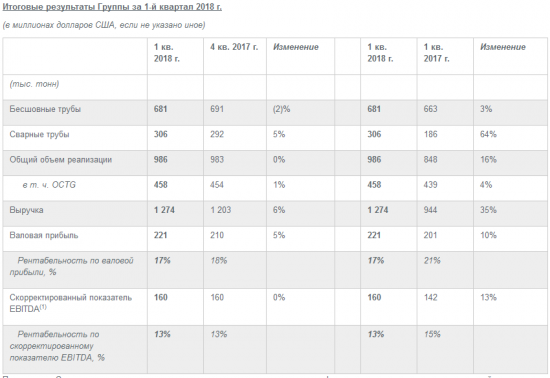

Финансовые результаты

— Выручка за 1-й квартал 2018 г. выросла на 6% по сравнению с предыдущим кварталом и на 35% по сравнению с 1-м кварталом 2017 г. и составила 1 274 миллиона долларов США.

— Скорректированный показатель EBITDA остался на уровне предыдущего квартала и вырос на 13% по сравнению с 1-м кварталом 2017 г. и составил 160 миллионов долларов США.

— Рентабельность по скорректированному показателю EBITDA составила 13%.

— Чистый долг на 31 марта 2018 г. составил 2 710 миллионов долларов США.

— Отношение чистого долга к показателю EBITDA на 31 марта 2018 г. снизилось до 4,35x.

Прогноз

— ТМК подтверждает свой предыдущий прогноз на 2018 год и ожидает, что в целом рентабельность по скорректированному показателю EBITDA сохранится на уровне прошлого года, а общий скорректированный показатель EBITDA будет выше по сравнению с 2017 г.

Прогноз и тренды

ТМК считает, что в 2018 г. потребление бесшовных труб OCTG в России останется на высоком уровне, а спрос на ТБД будет низким в связи с завершением или изменением сроков реализации ряда проектов по строительству крупных трубопроводов. Во втором полугодии ТМК ожидает снижения давления на рентабельность, вызванного ростом цен на сырье.

В США, согласно отчету Spears and Associates по бурению и добыче углеводородов за март 2018 г., число буровых установок выросло с 929 штук на 29 декабря 2017 г. до 993 штук на 29 марта 2018 г., что привело к росту спроса на трубы OCTG. Сильные фундаментальные показатели рынка – рост цен на нефть марки WTI выше $70 за баррель и количество буровых установок, превышающее 1 000 штук – способствовали увеличению спроса на трубы OCTG в Северной Америке в 2017 г. и в 1-м квартале 2018 г. В первые недели 1-го квартала 2018 г. рынок оставался довольно слабым, что было обусловлено снижением темпов капитальных затрат для осуществления разведки и добычи в 4-м квартале 2017 г. Во второй половине 1-го квартала на рынке США наблюдалась неопределенность, связанная с ожиданием решения администрации США по введению пошлин на ввоз стали и алюминия в соответствии со секцией 232, что привело к резкому росту импортных поставок из Южной Кореи, Бразилии и Аргентины в этот период.

В Европейском дивизионе в 2018 г. ожидается повышение финансовых результатов по сравнению с 2017 г. благодаря росту спроса на трубную продукцию и улучшению структуры продаж за счёт ввода в эксплуатацию отдела термообработки труб на заводе TMK-ARTROM.

ТМК подтверждает свой предыдущий прогноз на 2018 г. и ожидает, что в целом рентабельность по скорректированному показателю EBITDA сохранится на уровне прошлого года, а общий скорректированный показатель EBITDA будет выше по сравнению с 2017 г.

Основной вклад в рост показателей ТМК за 1 квартал внес американский дивизион

Основной вклад в рост показателей ТМК за 1 квартал внес американский дивизион

ТМК представит результаты за 1к18 в пятницу, 18 мая.

Мы ожидаем небольшого улучшения показателей по сравнению с довольно слабыми результатами за 4к17. Основной вклад в рост, как мы полагаем, внес американский дивизион, в то время как показатели российского дивизиона, по нашим оценкам, в квартальном сопоставлении практически не изменились. Таким образом, мы прогнозируем рост EBITDA ТМК на 7,5% к/к, до 147 млн долл., и повышение рентабельности EBITDA до 12,0% в 1к18 против 11,4% за 4к17. Довольно часто акции ТМК демонстрируют высокую чувствительность к публикуемым результатам, однако, учитывая ожидаемое нами небольшое повышение рентабельности, мы полагаем, что котировки останутся стабильными. Наша прогнозная цена на горизонте 12 месяцев составляет 6,90 долл./ГДР, ожидаемая полная доходность – 39%. Мы подтверждаем рекомендацию «покупать».

ВТБ Капитал

Небольшой рост выручки. Выручка американского дивизиона ТМК IPSCO, по нашим оценкам, в 1к18 выросла на 8% к/к, до 330 млн долл. Мы полагаем, что этот рост был практически поровну распределен между сегментами бесшовных и сварных труб: в первом выросли объемы продаж (+9% к/к), во втором – цены (+8% к/к). Выручка ТМК в России, по нашим расчетам, выросла до 837 млн долл. (+2% к/к) на фоне восстановления объемов продаж сварных труб (+12% к/к после снижения на 26% к/к в 4к17). В то же время, согласно нашим прогнозам, снижение выручки европейского дивизиона на 25% на фоне уменьшения объемов продаж частично нивелирует эффект от увеличения выручки в других дивизионах. В результате мы ожидаем, что выручка ТМК вырастет на 1,8% к/к, до 1 225 млн долл.

Рост цен на сталь продолжит оказывать давление на рентабельность. В предыдущем квартале ТМК не смогла перенести на потребителей издержки, связанные с ростом цен на сырье, и в результате показала самую низкую рентабельность EBITDA с 2010 г. – всего 11,4%. Мы ожидаем, что по итогам 1к18 рентабельность выросла, однако едва ли это повышение было значительным, учитывая продолжающийся рост цен на сырье. Поддержку рентабельности российского и европейского дивизионов, скорее всего, оказало повышение продаж более рентабельных труб нефтяного сортамента, и мы полагаем, что EBITDA российского и европейского дивизионов выросла на 3,4% к/к, до 103 млн долл. В результате рентабельность EBITDA могла немного восстановиться до 11,5% против 11,1% в 4к17, однако, по нашим оценкам, все равно осталась намного ниже прошлогоднего показателя на уровне 15,9%. Рентабельность американского дивизиона, как мы полагаем, также выросла за счет увеличения доли бесшовных труб в ассортименте. Таким образом, мы прогнозируем, что EBITDA IPSCO в 1к18 составила 44 млн долл. (+ 17,7% к/к), а общая EBITDA Группы ТМК, по нашим оценкам, достигла 147 млн долл. (+7,5% к/к), что предполагает рентабельность EBITDA на уровне 12%.

Умеренный рост чистой прибыли. Ниже строки «Операционная прибыль» никаких сюрпризов мы не ожидаем. Чистые процентные расходы могли снизиться до -63 млн долл. против -68 млн долл. в 4к17, тогда как небольшое укрепление рубля в течение квартала могло способствовать получению прибыли от курсовых разниц в размере 1,5 млн долл. Таким образом, мы полагаем, что чистая прибыль по итогам 1к18 составит 3,3 млн долл. против чистого убытка на уровне 13,6 млн долл. за 4к17. Свободный денежный поток, по нашим оценкам, может оказаться сравнительно высоким – на уровне 41 млн долл. при объеме капвложений в размере 56 млн долл. Телеконференция. Телеконференция состоится в тот же день в 09:00 по Нью-Йорку / 14:00 по Лондону/ 16:00 по Москве ТМК отчитается в пятницу, 18 мая и проведет телеконференцию

ТМК отчитается в пятницу, 18 мая и проведет телеконференцию

Аналитики Атона прогнозируют выручку на уровне $1 204 млн:ТМК должна представить финансовые результаты за 1К18 в пятницу 18 мая. Мы прогнозируем, что выручка составит $1 204 млн (без изменений кв/кв), EBITDA — $151 млн (+10% кв/кв), а чистая прибыль — $5 млн. Мы полагаем, что на результатах скажется умеренное ухудшение ассортимента продукции в сторону увеличения доли сварных труб. Мы ожидаем более сильную динамику в Российском дивизионе и прогнозируем, что его EBITDA вырастет со $111 млн до $115 млн на фоне роста цен и роста поставок OCTG на 4% на фоне буровой активности. Мы ожидаем, что EBITDA Американского дивизиона снизится до $30 млн (с $39 млн в 4К17) из-за инфляции производственных затрат, которая еще не была переложена на покупателей. Мы подтверждаем нашу рекомендацию ПОКУПАТЬ по ТМК. Детали телеконференции: пятница, 18 мая 2018; 09:00 (Нью-Йорк) / 14:00 (Лондон) / 16:00 (Москва), Россия: +7 495 221 6523, Великобритания: +44 2071 943759, ID конференции: 72190304#

ТМК - годовая дивидендная доходность менее 3% выглядит блекло по сравнению с другими компаниями металлургического сектора

ТМК - годовая дивидендная доходность менее 3% выглядит блекло по сравнению с другими компаниями металлургического сектора

ТМК: совет директоров рекомендовал финальные дивиденды за 2017, доходность 2.9%

Рекомендованные советом директоров дивиденды в размере 2.28 руб. на акцию предполагают $0.15 на GDR и соответствуют доходности 2.9%. Рекомендованные дивиденды предполагают общую сумму выплаты $37.6 млн по текущему курсу 62.5 руб. за доллар США, что почти соответствует чистой прибыли по МСФО за 2017, причитающейся акционерам ($35.5 млн), что соответствует коэффициенту выплат ок. 100% против 25%, предусмотренных дивидендной политикой. Тем не менее, в абсолютном выражении DPS сократился г/г по сравнению с общей выплатой 3.9 руб. на акцию за 2016, что отражает серьезное снижение чистой прибыли на 80% г/г. Дата закрытия реестра для выплаты дивидендов за 2017 намечена на 2 июля.

НЕЙТРАЛЬНО, на наш взгляд: мы подчеркиваем решение совета распределить в качестве дивидендов ок. 100% чистой прибыли, но годовая дивидендная доходность менее 3% выглядит блекло по сравнению с другими компаниями металлургического сектора, предлагающими сопоставимую доходность ежеквартально.

АТОН Трубная Металлургическая Компания (ТМК) - Дивы 2 руб 28 коп. Отсечка 2 июля 2018г

Трубная Металлургическая Компания (ТМК) - Дивы 2 руб 28 коп. Отсечка 2 июля 2018г

27.04.2018 16:54

ПАО «ТМК»

Принятое решение по вопросу №7 повестки дня «О выплате дивидендов по итогам 2017 года»:

«Рекомендовать годовому Общему собранию акционеров Общества принять решение о выплате дивидендов по результатам 2017 отчетного года в денежной форме в размере 2 рубля 28 копеек на одну обыкновенную акцию Общества номинальной стоимостью 10 рублей, в сумме 2 355 548 634 рублей 48 копеек.

Предложить годовому Общему собранию акционеров установить дату, на которую определяются лица, имеющие право на получение дивидендов, — 2 июля 2018 г.

e-disclosure.ru/portal/event.aspx?EventId=-C8UxWSUPFka48xfDUCzb3A-B-B ТМК показала слабую динамику отгрузки труб в 1 квартале

ТМК показала слабую динамику отгрузки труб в 1 квартале

ТМК в I квартале повысила отгрузку труб на 1%, до 980 тыс. т

ТМК в I квартале 2018 года увеличило отгрузку труб на 1% по сравнению со скорректированным показателем предыдущего квартала — до 980 тыс. тонн, говорится в сообщении компании. В четвертом квартале 2017 года ТМК отгрузила 971 тыс. тонн, в то время как озвученный компанией ранее данный показатель составлял 985 тыс. тонн.

Динамика отгрузки труб выглядит достаточно слабой, но вполне ожидаемой. Продолжает опережающими темпами расти американский дивизион, хотя и здесь назвать динамику выразительной (+2%) также нельзя. В разрезе продаж по видам труб неплохие темпы наблюдались в отгрузке сварных труб (+4%), но сокращалась (на 0,4%) реализация бесшовных.

Промсвязьбанк ТМК - в этом году ожидаются дальнейшие улучшения результатов компании

ТМК - в этом году ожидаются дальнейшие улучшения результатов компании

ТМК: операционные результаты за 1К18

Консолидированный объем отгрузки труб вырос на 1% кв/кв до 980 тыс т за счет роста продаж сварных труб на 4% кв/кв (303 тыс т), в то время как отгрузка бесшовных труб несколько упала кв/кв до 677 тыс т. В Российском дивизионе отгрузка сварных труб подскочила на 8% кв/кв до 194 тыс т за счет труб промышленного назначения, в то время как продажи бесшовных труб упали на 1% кв/кв до 511 тыс т из-за более низкого спроса на трубы промышленного назначения. В Американском дивизионе общий объем отгрузки вырос на 2% кв/кв до 230 тыс т благодаря росту продаж бесшовных труб. В Европейском дивизионе отгрузка бесшовных труб упала на 9% кв/кв до 46 тыс т из-за планового ремонта, который привел к снижению выпуска труб промышленного назначения. Общая отгрузка труб OCTG увеличилась на 2% кв/кв и составила 459 тыс т, в основном за счет роста продаж в России (+4% кв/кв) на фоне усиления буровой активности. Американский дивизион также продемонстрировал продолжающееся восстановление в сегменте труб OCTG, но спрос на сварные трубы OCTG сократился, из-за чего общее снижение продаж труб OCTG составило 2% кв/кв. В 2018 году ТМК ожидает дальнейшего укрепления спроса на трубы OCTG в России и США на фоне роста цен на нефть ($71.5/барр. спот), неизменного спроса на трубы большого диаметра в России (приблизительно 1.6 млн т) и роста производства в Европейском дивизионе, наряду с увеличением доли продукции с высокой добавленной стоимостью.

Консолидированная отгрузка труб в 1К18 осталась практически неизменной кв/кв, в то время как общие продажи труб OCTG были поддержаны оживлением буровой активности в России — в целом НЕЙТРАЛЬНЫЕ результаты, на наш взгляд. Американский дивизион продемонстрировал рост общих продаж на 2% кв/кв и отразил улучшения в ассортименте продукции (бесшовные трубы +6% кв/кв, однако общий объем OCTG -2% кв/кв), и мы ожидаем дальнейших улучшений позднее в этом году на фоне роста цен на нефть и объемов бурения. Мы сохраняем нашу осторожную рекомендацию ПОКУПАТЬ по компании.

АТОН

11.04.2018

Всемирная сталелитейная ассоциация (worldsteel) объявила о выпуске 2017 Steel Sustainability Champions на своем заседании правления в Мумбаи. Шесть сталелитейных компаний были названы в качестве сталелитейных чемпионов в 2017 году.

Недавно запущенная программа направлена на признание металлургических компаний, которые лидируют в создании действительно устойчивой сталелитейной промышленности и общества, наглядно демонстрируя свою приверженность устойчивому развитию и круговой экономике и делая ощутимые и ощутимые последствия для своей деятельности. Он направлен на то, чтобы побудить металлургические компании активизировать свои усилия, установить более высокие стандарты и добиться дальнейшего прогресса в своих программах устойчивого развития и деловой практике.

Чемпионы устойчивости в 2017 году:

ArcelorMittal — индийская группа зарегистрированная в Люксембурге

Tata Steel Europe — подразделение входящее в Tata Steel Limited

Tata Steel Limited — индийская группа

Tenaris — международный производитель труб. Основана в Италии, штаб-квартира в Люксембурге.

thyssenkrupp AG — Германия

voestalpine AG — Австрия

По словам генерального директора WSA Эдвина Бассона, металлургические компании несут высокую ответственность за социальное развитие общества и охрану окружающей среды. Поэтому устойчивое развитие является сегодня необходимым условием ведения бизнеса в сталелитейной отрасли.

www.worldsteel.org/media-centre/press-releases/2018/2017-steel-sustainability-champions.html ТМК - в 1 квартале увеличила отгрузку труб на 1% к 4 кварталу, до 980 тыс. тонн

ТМК - в 1 квартале увеличила отгрузку труб на 1% к 4 кварталу, до 980 тыс. тонн

ТМК — в 1 квартале увеличила отгрузку труб на 1% к 4 кварталу, до 980 тыс. тонн

Основные показатели за 1-й квартал 2018 года

— ТМК отгрузила потребителям 980 тысяч тонн труб, что на 1% больше, чем в предыдущем квартале, и на 16% больше, чем в 1-м квартале 2017 года.

— Объем отгрузки бесшовных труб остался практически на уровне предыдущего квартала и увеличился на 3% по сравнению с 1-м кварталом 2017 года и составил 677 тысяч тонн.

— Отгрузка сварных труб выросла на 4% по сравнению с 4-м кварталом 2017 года и на 64% по сравнению с 1-м кварталом 2017 года и составила 303 тысячи тонн.

— Отгрузка труб OCTG увеличилась на 2% по сравнению с 4-м кварталом 2017 года и на 7% по сравнению с 1-м кварталом 2017 года и составила 459 тысяч тонн.

— Объем отгрузки премиальных резьбовых соединений вырос на 10% по сравнению с 4-м кварталом 2017 года и составил 224 тысячи штук. По сравнению с 1-м кварталом 2017 года рост составил 20%.

пресс-релиз

17 апреля 2018 г.

17 апреля 2018 г.

ПРЕСС-РЕЛИЗ

ТМК сообщает об операционных результатах деятельности за первый квартал 2018 года

Данные по отгрузке продукции в 1-м квартале 2018 года являются предварительными и могут быть скорректированы.

Трубная Металлургическая Компания (ТMK), один из крупнейших мировых производителей труб для нефтегазовой отрасли, объявляет операционные результаты за первый квартал 2018 года.

Итоговые результаты за 1-й квартал 2018 года

www.tmk-group.ru/media_ru/news/99/2817/18_04_17_TMK_Production_1Q2018_RUS.pdf

www.tmk-group.ru/PressReleases/show/2817

ТМК - факторы роста и падения акций

- существенный долг, на 43% валютный (22.05.2020)

- В 2020-2021 будет снижение выручки из-за сокращения капзатрат в нефтегазовом секторе (22.05.2020)

- Низкий Free Float = всего 4,36% акций (20.09.2021)

- Странные телодвижения: при гигантском долге компания объявила выплату огромных дивидендов из нераспределенной прибыли (20.09.2021)

- За полгода сделали 2 допэмиссии 18 млн акций (сентябрь 2023) и 40 млн акций (январь 2024) (29.02.2024)

- Крайне высокий долг, ЧД/EBITDA=2,5 (04.03.2024)

- После июля 2024 может перестать действовать квота 600 тыс т на экспорт черного лома из РФ, тогда лом может подорожать, себестоимость ТМК вырастет (04.03.2024)

- Казахстан с марта ввел запрет на экспорт лома ж/д транспортом, что может усилить дефицит в РФ и поднять цены, что приведет к росту себестоимости ТМК (04.03.2024)

ТМК - описание компании

Трубная металлургическая компания» (ТМК) — российская металлургическая компания. Является одним из лидеров мирового трубного бизнеса и крупнейшим в России производителем и экспортером трубной продукции. Компания объединяет производственные предприятия, расположенные в России, США, Румынии и Казахстане.https://www.tmk-group.ru

GDR ТМК торговались на Лондонской Бирже >>>

в одной GDR 4 акции ТМК

Екатерина Митькина Начальник Управления по работе с инвесторами

Тел.: +7 (495) 775 7600 доб. 149-23

E-mail: IR@tmk-group.com

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций