| UBS Group AG Календарь Акционеров | |

| Прошедшие события Добавить событие | |

UBS Group AG акции

-

UBS Group AG — Прибыль 6 мес 2019г: $2,533 млрд (-14,1% г/г)

UBS Group AG — Прибыль 6 мес 2019г: $2,533 млрд (-14,1% г/г)

UBS Group AG

Listed share capital (in units) 3'859'055'395

Капитализация на 23.07.2019г: $47,112 млрд

Общий долг на 31.12.2017г: $886,725 млрд

Общий долг на 31.12.2018г: $905,386 млрд

Общий долг на 30.06.2019г: $915,378 млрд

Выручка 2016г: $28,320 млрд

Выручка 6 мес 2017г: $15,457 млрд

Выручка 2017г: $29,622 млрд

Выручка 6 мес 2018г: $15,812 млрд

Выручка 2018г: $30,213 млрд

Выручка 1 кв 2019г: $7,218 млрд

Выручка 6 мес 2019: $14,750 млрд

Прибыль 6 мес 2016г: $1,856 млрд

Прибыль 2016г: $3,354 млрд

Прибыль 1 кв 2017г: $1,320 млрд

Прибыль 6 мес 2017г: $2,600 млрд (+40,1% г/г)

Прибыль 9 мес 2017г: $ 3,544 млрд

Прибыль 2017г: $3,908 млрд (-$2,939 млрд, вычет TCJA)

Прибыль 2017г: $969 млн

Прибыль 1 кв 2018г: $1,566 млрд

Прибыль 6 мес 2019г: $2,948 млрд (+13,9% г/г)

Прибыль 9 мес 2018г: $4,146 млрд

Прибыль 2018г: $4,897 млрд

Прибыль 1 кв 2019г: $1,141 млрд

Прибыль 6 мес 2019г: $2,533 млрд (-14,1% г/г)

www.ubs.com/global/en/investor-relations/financial-information.html

Будьте готовы к большему количеству плохих новостей о которых крупные европейские банки сообщат на этой неделе

19 июля 2019 г., 13:09 GMT + 3

Дивиденды, ставки и доходы инвестиционного банка под пристальным вниманием

Отчеты крупнейших европейских банков начнутся на следующей неделе (с 23 июля — от авт.), среди которых UBS Group AG, Banco Santander SA и Deutsche Bank AG. Если их американские и скандинавские коллеги — задали тон, то это будет плохо.

Вот некоторые из тем, за которыми нужно следить в результатах второго квартала:

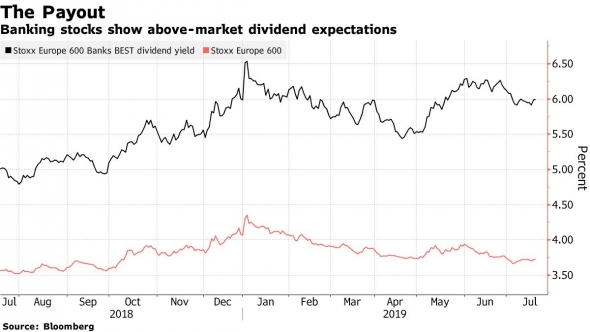

Шаткие дивиденды?

Слабая прибыль может спровоцировать дискуссию об относительно высокой дивидендной доходности, которую все еще предлагают некоторые банковские акции — и являются ли они устойчивыми. В среду Swedbank AB признал, что не сможет выполнить свой целевой показатель дивидендов, и аналитик JPMorgan Chase & Co. посоветовал французской Societe General SA сократить выплаты, чтобы противостоять слабому положению капитала.

Надежные дивиденды являются ключевой причиной для инвестиций в акции, по словам испанского управляющего активами Bestinver Gestion, у которого в управлении находится 6 млрд евро ($ 6,8 млрд). Она увеличила свои позиции в Banco de Sabadell SA, а также владеет акциями BNP Paribas SA, Standard Chartered Plc, Commerzbank AG и Intesa Sanpaolo SpA, по словам главного инвестиционного директора Beltran de la Lastra.

«Нам не нравится банковский сектор в целом, так как он все еще сталкивается с проблемами, хотя некоторые хорошие банки, с точки зрения оценки, сейчас очень привлекательны», — сказал де ла Ластра.

Инвестиционная деятельность банков

По мнению аналитиков Barclays Plc, во втором квартале выручка от инвестиционно-банковских услуг в этом секторе может снизиться на 5-10%. Эндрю Стимпсон из Bank of America Merrill Lynch идет дальше, отмечая, что европейские инвестиционные банки уступали своим аналогам из США в течение 17 кварталов подряд и «намерены потерять дальнейшую долю рынка» с таким доходом, который снизится на 15%.

Пересмотр доходов американских банков на этой неделе, возможно, подготовил инвесторов к мрачной картине. Доходы от торговли банковскими инвестициями упали на 6% на другой стороне Атлантики, что привело к снижению доходов от акций, в то время как фиксированный доход, валюты и товары держались немного лучше, чем прогнозировалось.

Оценить прогноз

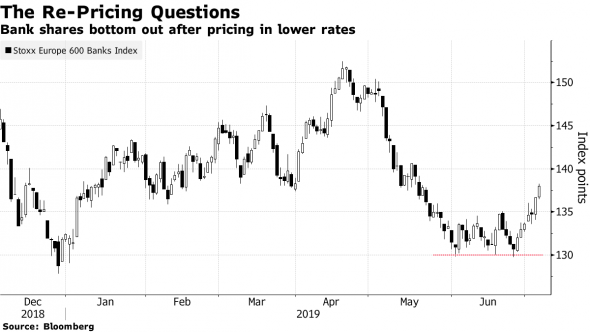

Хотя существует четкое согласие с тем, что процентные ставки с меньшим сроком погашения будут вредны для банков, поскольку они сжимают ссудную маржу, потенциальная степень любых изменений в денежно-кредитной политике и то, сколько оценивается в акциях, открыта для обсуждения.

«Форвардный уровень ставок изменился с источника роста доходов на другой встречный ветер и вызывает некоторое снижение прибыли на акцию», — говорит Стимпсон из BofA.

Аналитики JPMorgan сократили свои оценки прибыли сектора на 2020 год еще на 4%, чтобы отразить прогноз по ставке, после того, как уже понизили ожидания на 9% в этом году. UBS понизил рейтинг испанских кредиторов на фоне более сдержанной позиции Европейского центрального банка, при этом брокер ожидает сокращения прибыли на 5-10%. UBS — Мировой экономике не следует надеяться на Китай

UBS — Мировой экономике не следует надеяться на Китай

08.07.2019 14:29

Инвесторам не следует возлагать слишком больших надежд на то, что усилия властей КНР по стимулированию национальной экономики будут способствовать ускорению экономического роста по всему миру, говорит Бхану Бавейя в UBS Group.

«Я считаю, что одним из наиболее важных событий последних лет является снижение интенсивности импорта по всему миру, но особенно в Китае», — заявляет эксперт.

Текущие меры стимулирования в Китае менее масштабны по сравнению с тем, что наблюдалось ранее после мирового финансового кризиса. Кроме того, теперь китайские власти фокусируются на сегментах национальной экономики, которые в меньшей степени связаны с мировой экономикой, и это плохая новость для международных компаний, работающих в Китае, а также для котировок сырьевых товаров и стран, которые занимаются их производством. UBS повысил прогноз по цене на нефть Brent до $70-$80 против $57-$75 ранее, из-за стабильной позиции Саудовской Аравии

UBS повысил прогноз по цене на нефть Brent до $70-$80 против $57-$75 ранее, из-за стабильной позиции Саудовской Аравии

01.05.19 14:17

Лидер ОПЕК не намерен наращивать добычу в связи с ужесточением санкций США против Ирана.

Инвестиционный банк UBS повысил краткосрочные прогнозы по ценам на нефть. Аналитик банка Джованни Стауново объяснил пересмотр тем, что Саудовская Аравия по-прежнему заявляет, что настроена на достижение баланса на мировом рынке нефти.

Предыдущий прогноз UBS подразумевал, что нефть Brent в течение 3 месяцев будет торговаться в диапазоне между $57 и $75 за баррель.

Новый прогноз UBS по Brent подразумевает рост до $70–80 за баррель в 3-месячный срок.

Также банк повысил ожидания по ценам на американскую легкую нефть WTI:

новый 3-месячный прогноз $60–73 за баррель (предыдущие ожидания $50–68 за баррель).

Напомним, США ужесточили санкции против Ирана с целью свести к нулю нефтяной экспорт этой страны. Президент США Дональд Трамп заявил, что у Саудовской Аравии есть достаточные мощности, чтобы она компенсировала отсутствие на рынке предложения иранской нефти.

Однако в своем интервью РИА Новости, которое состоялось накануне, министр энергетики Саудовской Аравии Халид аль-Фалих дал понять, что большинство стран-участников ОПЕК по-прежнему настроены на продление сделки об ограничении добычи до конца года.

www.profinance.ru/news/2019/05/01/bsgl-ubs-povysil-prognoz-po-tsenam-na-neft-iz-za-stabilnoj-pozitsii-saudovskoj-aravii.html UBS не намерен менять дивидендную политику после штрафа на 3,7 млрд евро во Франции

UBS не намерен менять дивидендную политику после штрафа на 3,7 млрд евро во Франции

22 февраля 2019, 20:24

UBS Group AG не намерен менять свою дивидендную политику после того, как французский суд потребовал от банка выплатить рекордный штраф на 3,7 млрд евро за помощь клиентам во Франции в уклонении от уплаты налогов.

Швейцарский банковский гигант «не намерен пропускать (выплату) дивиденда за 2018 год», заявил гендиректор Серджо Эрмотти на сегодняшней телефонной конференции с аналитиками.

Банк предложил выплатить дивиденд за 2018 год в размере 0,70 швейцарского франка на акцию, что на 8% превышает величину дивиденда за предыдущий год.

В среду французский суд обязал UBS выплатить штраф в размере 3,7 млрд евро, а также 800 млн евро в виде компенсации французскому правительству за потерянные налоговые доходы.

При этом швейцарский банк подал апелляцию на решение суда и в ходе судебного разбирательства отрицал какие-либо нарушения со своей стороны.

Гендиректор также отметил, что банк не намерен менять свою политику ежегодного повышения дивиденда на 4%-9% и возврата избыточного капитала преимущественно путем выкупа собственных акций. Тем не менее Эрмотти добавил, что банк также должен учитывать перспективы своего бизнеса и влияние различных событий. По его словам, при «очень неблагоприятном сценарии» приоритетом банка станет защита дивиденда.

«Слишком рано давать какие-либо прогнозы по юридическим резервам» в связи с процессом во Франции, считает он. Он также добавил, что штраф во Франции не повлиял на бизнес банка. «Клиенты выразили нам поддержку, никаких опасений с их стороны нет», – отметил он.

Банк намерен обнародовать первые данные о последствиях судебного решения одновременно с публикацией годового отчета в середине марта.

UBS Group AG

(SIX: UBSG)

CHF 12.975 -0.445 (-3.32%) = $13,04

22.01.2019 / 19:37:36

https://www.six-group.com/exchanges/shares/security_info_en.html?id=CH0244767585CHF4

(NYSE: UBS)

$13.61 +0.12 (+0.89%)

Jan. 18, 2019

https://www.nasdaq.com/symbol/ubs

UBS Group AG and UBS AG

Номинал CHF 0,1

На 31.12.2018г: 3 855 634 749 акций

https://www.six-group.com/exchanges/shares/security_info_en.html?id=CH0244767585CHF4

Капитализация на 22.01.2019г: $50,277 млрд

Общий долг на 31.12.2017г: $886,725 млрд

Общий долг на 30.09.2018г: $898,060 млрд

Общий долг на 31.12.2018г: $905,004 млрд

Выручка 2015г: $30,605 млрд

Выручка 2016г: $28,320 млрд

Выручка 1 кв 2017г: CHF 7,532 млрд

Выручка 6 мес 2017г: CHF 14,801 млрд

Выручка 9 мес 2017г: CHF 21,946 млрд

Выручка 2017г: $29,622 млрд

Выручка 1 кв 2018г: CHF 7,698 млрд

Выручка 6 мес 2018г: CHF 15,252 млрд

Выручка 9 мес 2018г: CHF 22,531 млрд

Выручка 2018г: $30,213 млрд

Прибыль 2014г: CHF 3,640 млрд

Прибыль 2015г: CHF 6,386 млрд

Прибыль 1 кв 2016г: CHF 637 млн

Прибыль 6 мес 2016г: CHF 1,820 млрд

Прибыль 9 мес 2016г: CHF 2,649 млрд

Прибыль 2016г: CHF 3,286 млрд

Прибыль 1 кв 2017г: CHF 1,315 млрд

Прибыль 6 мес 2017г: CHF 2,490 млрд

Прибыль 9 мес 2017г: CHF 3,438 млрд

Прибыль 2017г: $3,908 млрд (-$2,939 млрд, вычет TCJA)

Прибыль 2017г: $969 млн

Прибыль 1 кв 2017г: CHF 1,516 млрд

Прибыль 6 мес 2018г: CHF 2,801 млрд

Прибыль 9 мес 2018г: CHF 4,050 млрд

Прибыль 2018г: $4,897 млрд (+25% г/г)

https://www.ubs.com/global/en/about_ubs/investor_relations/quarterly_reporting/2018.html

UBS Group AG - Dividend payment history

Дивиденды (брутто) до вычета швейцарского налога Witholding

Год – CHF – доллар США

2018 – 0.70 – 0.698040

2017 – 0.65 – 0.649189

2016 – 0.60 – 0.605999

2015 – 0.60 – 0.617220

2015 – 0.25 – 0.257175

2014 – 0.50 – 0.537115

2014 – 0.25 – 0.260119

https://www.ubs.com/global/en/about_ubs/investor_relations/share_information/dividend.html

Zurich, 22 January 2019 – UBS продемонстрировал сильные результаты за весь 2018 год: отчетная прибыль до налогообложения (PBT) выросла на 19% по сравнению с аналогичным периодом прошлого года до $6,373 млрд, а скорректированная на 3 PBT — на 2% до $6,445 млрд. Соотношение затрат и доходов Группы на 79% улучшилось на 3 процентных пункта по сравнению с аналогичным периодом прошлого года; с учетом скорректированной он остался на уровне 78%. Чистая прибыль, относящаяся к акционерам, составила $4,897 млрд, что на 25% больше, если исключить чистое списание отложенных налоговых активов (DTA) на сумму $2,939 млрд после вступления в силу Закона США о сокращении налогов и рабочих мест в четвертом квартале 2017 года. Скорректированная доходность 3 на материальном капитале (RoTE) за исключением DTA4 на 2018 год составил 13,8%.

4Q18 PBT USD 862 млн., + 2% г / г

2018 чистая прибыль1 4,9 млрд долларов США, + 25% 2; разводненная прибыль на акцию USD 1,27

2018 год скорректирован3 PBT USD 6,4 млрд, + 2%; скорректированный3 соотношение цена / доход 78%

2018 скорректирована3 RoTE ex DTAs4 13,8%; сообщили RoCET15 14,2%

Коэффициент капитала СЕТ1 13,1% и коэффициент левереджа СЕТ1 3,8%; Коэффициент кредитного плеча для непрерывной деятельности 5,2%

Дивиденд за 2018 год — CHF 0,70 на акцию, + 8%;

В 2018 году выкупили акций на CHF 750 млн

Выкуп акций до $1 млрд в 2019 году АНОНС: UBS завершил 4-й кв с прибылью, годом ранее понес убыток

АНОНС: UBS завершил 4-й кв с прибылью, годом ранее понес убыток

21 января 2019

UBS Group AG отчитается о финрезультатах за 4-й квартал во вторник и тем самым откроет сезон отчетности для крупных европейских банков. Инвесторам стоит обратить внимание на следующее.

ПРИБЫЛЬ.

Швейцарский банк, как ожидается, добился прибыли в 729 млн долларов против убытка в 2,42 млрд долларов годом ранее. Об этом свидетельствует консенсус-прогноз, представленный самим банком. Прошлогодний результат учитывал расходы примерно на 3 млрд долларов в связи с налоговой реформой в США.

ДОХОД.

Скорректированный операционный доход UBS, согласно прогнозу, практически не изменился – 7,02 млрд долларов против 7,03 млрд долларов годом ранее.

ИНВЕСТИЦИОННЫЙ БАНК.

Скорректированная доналоговая прибыль в инвестиционном банковском подразделении выросла примерно на треть к предыдущему году – до 229 млн долларов, свидетельствует прогноз, представленный банком. UBS будет одним из европейских банков, которые отчитаются о «наиболее устойчивом улучшении выручки от инвестиционного банкинга», полагает Goldman Sachs, прогнозируя, что выручка в данном бизнесе не изменится по сравнению с предыдущим годом.

УПРАВЛЕНИЕ ЧАСТНЫМ КАПИТАЛОМ.

Скорректированная доналоговая прибыль этого подразделения должна была сократиться почти на 11% к предыдущему году, согласно прогнозу, представленному UBS.

«Мы полагаем, что в 4-м квартале 2018 года UBS особенно сильно пострадал от существенного снижения клиентской активности. Оно было вызвано преимущественно пессимизмом инвесторов на фоне ухудшения макроэкономической ситуации и падения рынков акций, – указывает Baader Helvea. – Все эти факторы вместе взятые должны были негативно повлиять на клиентскую активность и склонность к риску в бизнесе по управлению частным капиталом, в также в некоторых сегментах инвестбанкинга», включая инструменты с фиксированной доходностью, валютный рынок и бизнес сырьевых товаров, добавляют аналитики. Активы в управлении в отчетном квартале могли снизиться – Baader Helvea ожидает снижения на 4%.

ОТЧЕТНОСТЬ В ДОЛЛАРАХ.

Начиная с 4-го квартала 2018 года UBS будет публиковать отчетность в долларовом выражении. До сих пор банк отчитывался в швейцарских франках.

UBS Group AG - факторы роста и падения акций

UBS Group AG - описание компании

UBS Group AG — крупнейший швейцарский финансовый холдинг, предоставляющий различные финансовые услуги по всему миру.

В 2011 году Советом по финансовой стабильности (Financial Stability Board) G20 UBS был включён в список 29 системно значимых банков мира, вследствие чего UBS подлежит режиму особого контроля и обязан соответствовать более строгим критериям в отношении собственного капитала. По состоянию на 2017 год, UBS является 11-ым по величине банком в Европе, имеющий под управлением активов более чем на 3,2 триллиона швейцарских франков.

Основанный в 1862 году как Банк Winterthur. Штаб-квартира находится в Цюрихе, Швейцария. Количество сотрудников банковской группы составляет 60 тысяч человек.

www.ubs.com/global/en/about_ubs/investor_relations/share_information/shares_issued.html

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций